Dane raportowane przez Glassnode odpowiadają na dwa fundamentalne pytania. Czy długoterminowi inwestorzy wciąż niezachwianie wierzą w Bitcoina? Jaki jest najbliższy poziom oporu i czy naprawdę to 30 000 USD? Przyjrzyjmy się danym on-chain.

In Bitcoin We Trust

Źródło: Glassnode

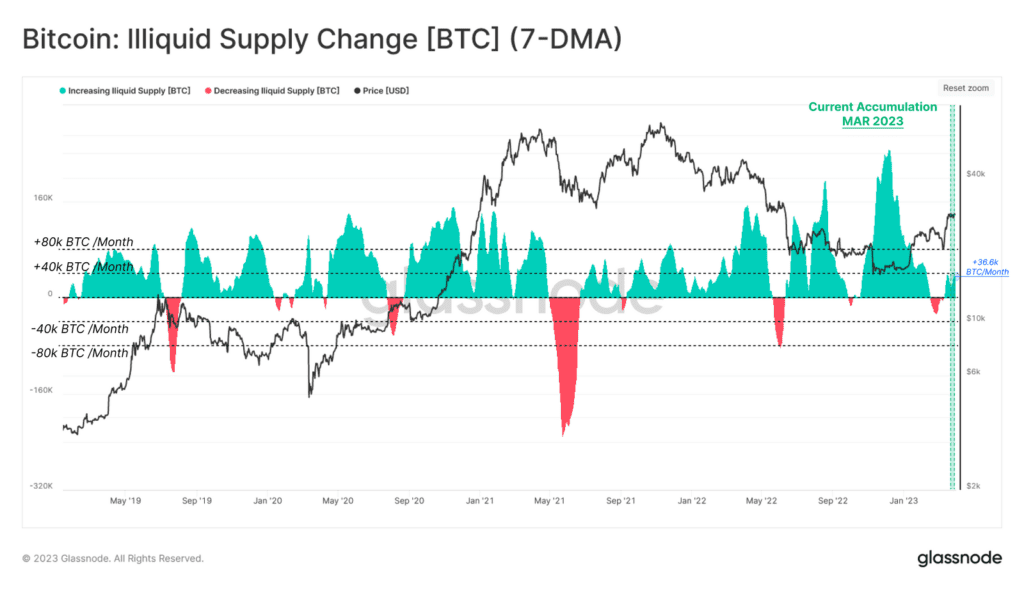

Źródło: GlassnodeGlassnode mierzy status zgromadzonych BTC dzięki metryce zmiany niepłynnej podaży netto tj. Illiquid Supply Net Position Change. Narzędzie to opisuje przepływ BTC do i z portfeli z niewielką lub żadną historią transakcyjną, które są przeciwieństwem aktywnych portfeli giełdowych. Wskaźnik pokazuje, iż ok. ~36,6 tys. BTC miesięcznie zostało wchłonięte przezę niepłynną stronę podaży. Zgadza się to z wcześniejszymi obserwacjami wcześniejszymi obserwacjami związanymi z HODLers i dostarcza kolejną porcję dowodów na wzrost zaufania do branży cyfrowych aktywów, z naciskiem na BTC. Mimo presji regulacyjnej i tracących zaufanie banków.

Akumulacja wielorybów?

Źródło: Glassnode

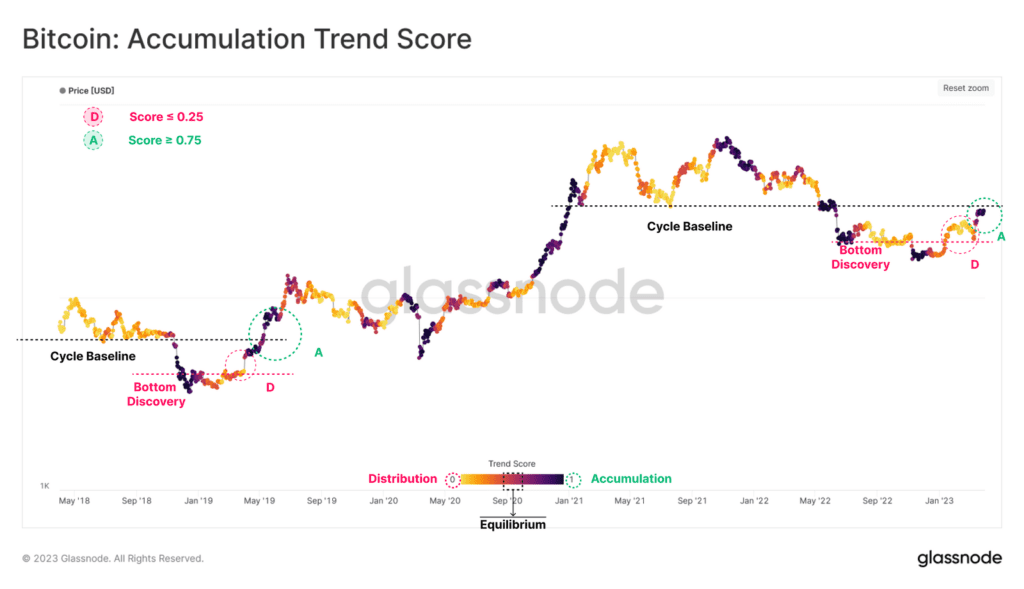

Źródło: GlassnodeAccumulation Trend Score ma pokazywać zmiany salda portfeli on-chain w ciągu ostatnich 30 dni, z większą wagą przypisaną do większych jednostek (wieloryby i portfele instytucjonalne). Historycznie, wczesne etapy ożywienia rynku mają tendencję do powodowania pewnego stopnia dystrybucji (czerwony kolor, wynik poniżej 0,25). Ostatni rajd w kierunku 30 000 USD stworzył podobny wzór zachowania inwestorów do obserwowanego w 2019 roku, dając pozytywny wynik dla ogólnego trendu (powyżej 0,75 przez ostatnie dwa tygodnie, zielony kolor).

Źródło: Glassnode

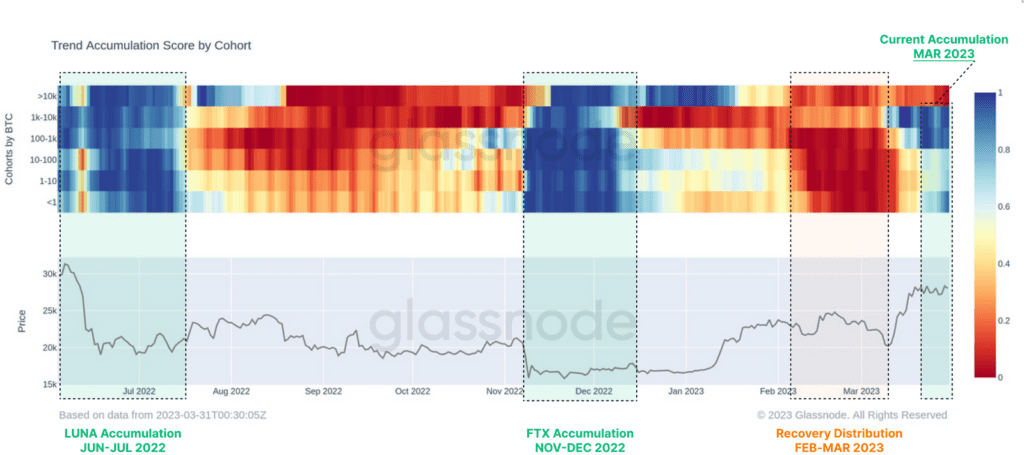

Źródło: GlassnodeAnalizując tzw. Accumulation Trend Score, Glassnode przedstawia analizę różnych grup posiadaczy Bitcoina. Widzimy, iż zachowanie w wielu grupach portfeli przesunęło się w kierunku wzrostu salda w połowie marca, z jedynym wyjątkiem są największe wieloryby posiadające więcej niż 10 000 BTC ale to może być spowodowane dzieleniem portfeli na mniejsze (co uzasadniałoby też olbrzymi wzrost w grupie 1000 – 10 000 BTC).

MVRV

Źródło: Glassnode

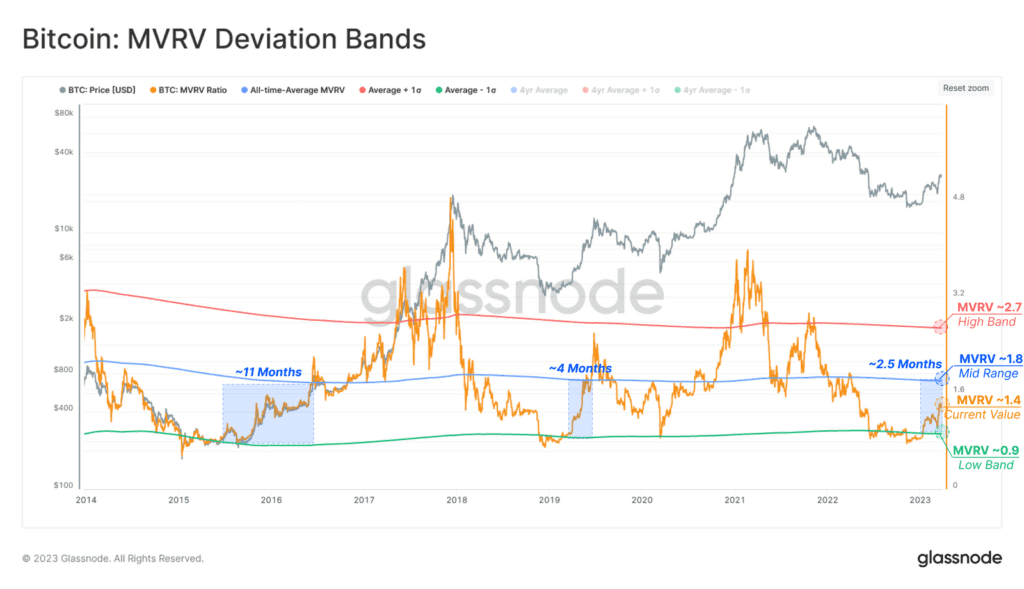

Źródło: GlassnodeJednym z najbardziej popularnych modeli wyceny Bitcoina jest stosunek wartości rynkowej do wartości zrealizowanej (MVRV). Market Value to Realized Value jest postrzegany jako informacja dot. poziomu niezrealizowanego zysku utrzymywana w ramach podaży Bitcoina. Glassnode, aby skonstruować narzędzie do oceny, czy rynek jest bliski „wartości godziwej”, używa kilku prostych statystycznych ram. Opiera się przy tym na wartościach hitorycznych. Średnią pokazuje niebieska linia (1,8). Analiza Glassnode dzieli okres na 4 fazy.

- Depresję (poniżej zielonego),

- Wyzdrowienie (między zielonym a niebieskim)

- Podniecenie (między niebieskim a czerwonym)

- Euforia (powyżej czerwonego)

MVRV jest w tej chwili notowany na poziomie 1,4, co pasuje do fazy powolnego ożywienia. Średnia wszech czasów MVRV na poziomie 1,8 oznacza w tej chwili cenę około 36,100 USD. Można przyjąć tą strefę za istotny opór psychologiczny. W przeszłości oznaczał on sporą presję na realizację zysków m.in. w 2016, 2019-2020 i połowie 2022 roku.

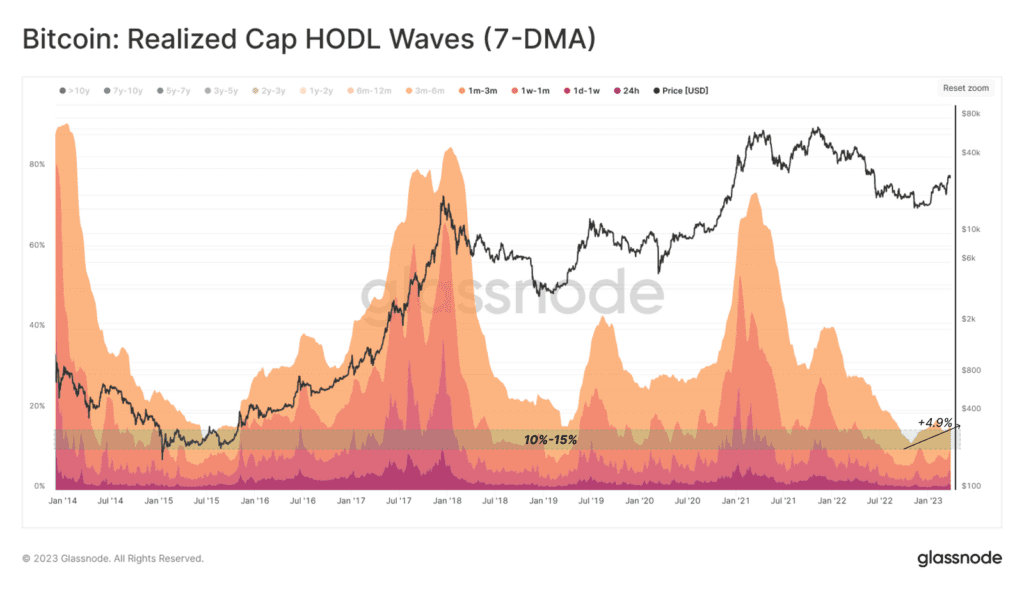

HODL

Źródło: Glassnode

Źródło: GlassnodeNa zamknięciu 1Q 2023 BTC wzrósł o ponad 70%. Wielu inwestorów znów notuje dzięki temu zyski. Reakcja posiadaczy BTC na ten wzrost, może być obserwowana dzięki wskaźnika Realized Cap HODL. Wskaźnik ten śledzi względny rozkład USD akumulowanych w różnych zakresach wiekowych BTC. Glassnode zbadał przedziały 'wieku BTC’:

- Podaż w wieku 3 miesięcy lub mniej (Hot Money)

- Podaż w wieku 3 miesięcy lub więcej (HODLER Money)

Analizując poprzednie cykle, widać powtarzający się wzór transferu bogactwa z Hor Money (aktywna strona) w kierunku Pieniędzy HODLerów (pasywna strona) podczas bessy (spadek podaży < 3 miesiące) i odwrotnie podczas euforycznych rynków byka (wówczas HODLerzy sprzedawali po wysokich cenach). Udział Hot Money jest w tej chwili bliski najniższemu poziomowi cyklu. Stanowi około 10%-15% zgromadzonych w BTC środków. Jest to typowe dla wcześniejszych okresów formowania się dna cenowego. Silne ożywienie rynku zachęciło do przeniesienia bogactwa z HODLer Money do Hot Money. Spowodowało to ogólny wzrost ich udziału o 4,9% w miarę postępowania realizacji zysków.

Podsumowanie

Mimo regulacyjnej presji, kryptowaluty radzą sobie niezwykle dobrze a zaufanie jakim Bitcoina darzą inwestorzy jest wysokie. Od strony on-chain nie ma dowodów, które wskazywałyby iż inwestorzy masowo wychodzą z giełdy Binance uważając ją za niebezpieczną. Podaż stablecoinów spadła o 22% od historycznych szczytów sygnalizując, iż kapitał zasilił Bitcoina i Ethereum. Inwestorzy zdecydowali się na alokację kapitału w warunakch niepewności związanej ze stabilnymi kryptowalutami (niepewność wokół USDT, depeg USDC, załamanie TerraUSD w tamtym roku) oraz nadziei na kolejny cykl halvingowy. Najbliższym poziomem oporu on-chain jest poziom 36 000 USD, a coraz więcej BTC ląduje po stronie niepłynnej podaży.

2 lat temu

2 lat temu

![Kopenhaga: obchody Chanuki [GALERIA]](https://misyjne.pl/wp-content/uploads/2025/12/mid-epa12607823.jpg)