Cena głównej kryptowaluty ponownie odjechała na północ, choć sentyment rynku wydaje się niemal niezmmiennie neutralny. Bitcoin wciąż czeka na istotny katalizator zmienności, a Glassnode dostarcza kolejnych danych, które mogą rzucić więcej światła na obecny cykl. Oto one.

Źródło: Glassnode

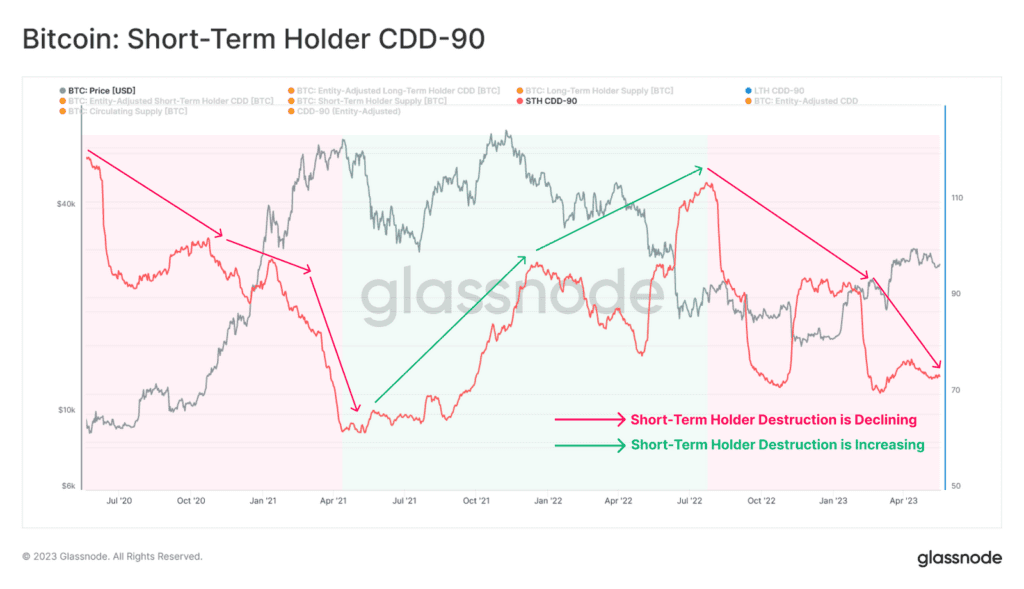

Źródło: GlassnodeGlassnode spojrzał na grupę inwestorów krótkoterminowych (STH) dzięki czemu możemy ocenić ilość 'czasu przechowywania’ BTC w tej grupie. Wg. tej miary (CDD 90) jest niezwykle nisko i znacznie poniżej dwóch dużych panicznych kapitulacji, które miały miejsce w czerwcu i listopadzie 2022 roku. Wynika z tego, iż STH wciąż generalnie niechętnie realizują zyski w obecnym przedziale cenowym. Prawdopodobnie potrzbeują większej zmienności w dół (panika) lub wyższych cen. Ogólnie rzecz biorąc, wskaźniki te przedstawiają stosunkowo konstruktywny obraz przekonania wśród krótkoterminowych inwestorów w BTC. Większość z nich po prostu nie pozostało zainteresowana realizacją zysków.

HODL

Źródło: Glassnode

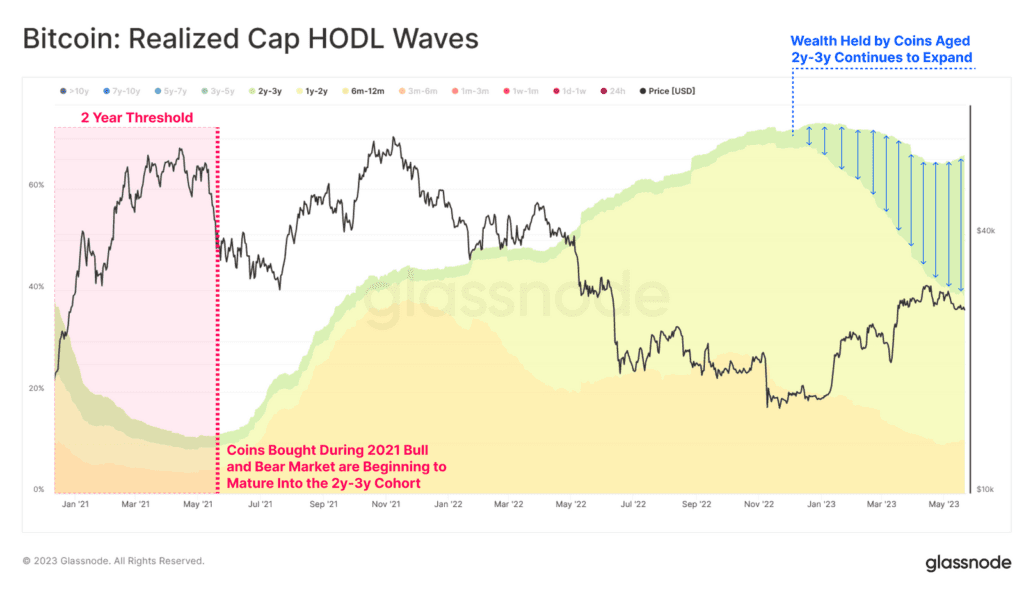

Źródło: GlassnodePo listopadowym dołku majątek denominowany w USD utrzymywany w BTC. Dla tokenów BTC w przedziale od 2 do 3 lat wzrósł z 3,1% do 27,7%. Duża część podaży dojrzewa w tej chwili przy granicy 2 lat. Odzwierciedla to podaż, która została nabyta po wyprzedaży z maja 2021 r. z 56 tys. do 29 tys. USD. Poniższy wykres pokazuje zmieniający się odsetek majątku w USD posiadanego w tych przedziałach wiekowych. Całkowita jego wartość posiadana przez osoby w wieku od 2 do 3 lat wynosi od 3,1% do 27,7% (wzrost o +24,6%). Majątek posiadany przez BTC w przedziale od 1 roku do 2 to teraz: 43,5% do 28,3 (spadek o -15,2% w rocznym ujęciu). Z kolei zasoby posiadane przez okres od pół toku do 1 roku to od 25,5% do 10,6% (spadek o -14,9%).

Źródło: Glassnode

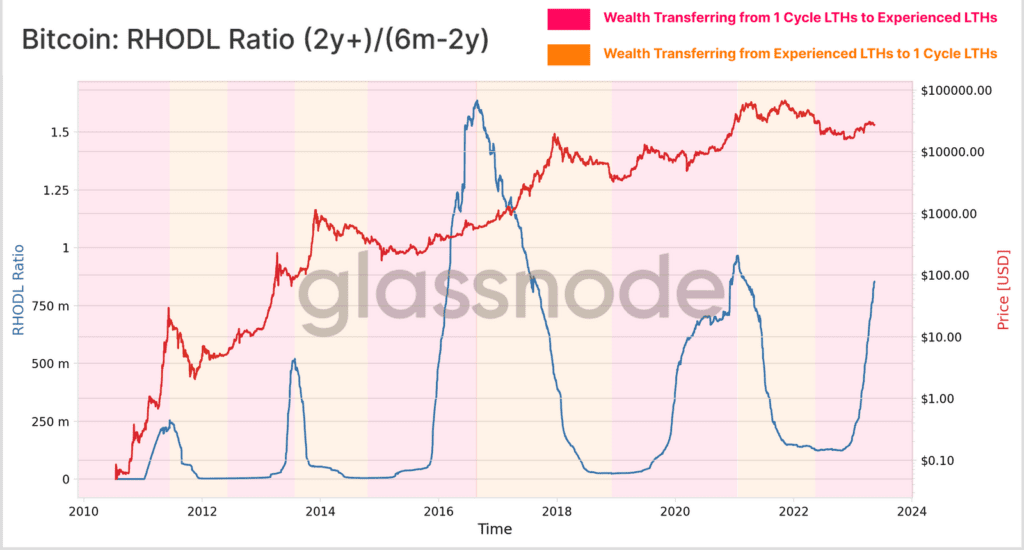

Źródło: GlassnodeGlassnode wykorzystał nowy wariant wskaźnika RHODL, porównując majątek posiadany przez podaż powyżej 2 lat z zasobami BTC w przedziale wiekowym 6 miesięcy do 2 lat. To może pomóc ocenić równowagę między doświadczonymi inwestorami (ponad 2 lata) i posiadaczami w bieżącym cyklu (od 6 miesięcy do 2 lat). w tej chwili ten wariant RHODL rośnie wykładniczo, co sugeruje, iż znaczna część posiadaczy z cyklu 2021-22 dojrzewa do doświadczonych posiadaczy HODLerów. Presja na realizacje zysków i strat jest zatem wciąż bardzo niska. Biorąc pod uwagę niezwykłą i głównie spadkową zmienność doświadczaną w tym okresie, pokazuje to, iż baza posiadaczy Bitcoina pozostaje niezwykle pewna, co jest godnym uwagi i być może konstruktywnym czynnikiem.

Kluczowe dane onchain cz.1

Wskaźnik MVRV porównuje wartość rynkową kryptowaluty z jej wartością zrealizowaną. Wartość zrealizowana uwzględnia średnią cenę, po której BTC zostały ostatnio przeniesione na blockchain. Wysoki wskaźnik MVRV sugeruje, iż wartość rynkowa jest znacznie wyższa niż wartość zrealizowana, co może wskazywać na przeszacowanie i potencjalną wyprzedaż. I odwrotnie, niski wskaźnik MVRV może sugerować, iż wartość rynkowa jest poniżej wartości zrealizowanej, co wskazuje na możliwe niedowartościowanie.

Puell i Realized Price

Mnożnik Puella (Puell Multiple) mierzy stosunek dziennej wartości emisji Bitcoina (w USD) do 365-dniowej średniej ruchomej dziennej wartości emisji. Pomaga zidentyfikować okresy, w których przychody górników Bitcoin są stosunkowo wysokie lub niskie. Szczyty w Puell Multiple historycznie zbiegały się z rynkowymi szczytami, podczas gdy dołki były związane z rynkowymi dołkami. Cena zrealizowana (Realized Price) kryptowaluty to średnia cena, po której dokonano ostatniej transakcji wszystkimi Bitcoinami znajdującymi się w obiegu. Zapewnia wgląd w średnią bazę kosztową wszystkich uczestników rynku. Porównanie bieżącej ceny rynkowej z ceną zrealizowaną może wskazać, czy posiadacze kryptowalut posiadają zyski, czy straty. jeżeli bieżąca cena jest znacznie wyższa niż cena zrealizowana, może to sugerować przegrzanie rynku, podczas gdy cena poniżej ceny zrealizowanej może wskazywać na potencjalne wyprzedanie.

Podsumowanie

Chcemy regularnie publikować inforamcje o popularnych wskaźnikach on-chain by zwiększyć świadomość inwestorów. Nie są to jednak magiczne metody. Ważne jest, aby pamiętać, iż te wskaźniki dostarczają cennych informacji, ale powinny być używane w połączeniu z innymi wskaźnikami fundamentalnymi, technicznymi i rynkowymi w celu podejmowania świadomych decyzji inwestycyjnych. Co więcej, rynek kryptowalut jest bardzo dynamiczny i podlega różnym czynnikom, więc dokładna analiza i uwzględnienie wielu wskaźników ma najważniejsze znaczenie. Wszystkie one powinny być więc rozpatrywane jako całość, w kontekście ogólnej sytuacji rynkowej, również makroekonomicznej.

2 lat temu

2 lat temu