W dobie powszechnej inflacji pomnażanie majątku jest koniecznością. Trzymanie pieniędzy na lokacie to praktycznie gwarancja utraty siły nabywczej w długim terminie. Zatem trzeba szukać innych sposób na alokację kapitału. Z tego artykułu dowiesz się w jak można zainwestować swoje środki bez konieczności poświęcania zbyt wiele czasu w analizy, śledzenie rynku i podejmowanie decyzji. Jest to zatem przewodnik do inwestowaniu dla leniwych. Zapraszamy do (nie)leniwej lektury!

W co warto inwestować, aby uchronić kapitał przed inflacją?

We wstępie wspomnieliśmy, iż trzymanie pieniędzy na lokacie jest bardzo słabym pomysłem na generowanie realnych zysków. Wynika to z tego, iż sam nominalny zysk nic nie znaczy, ponieważ z zysku trzeba zapłacić podatek od zysków kapitałowych, a oprócz tego realne profity spadają z powodu inflacji. Wyobraźmy sobie zatem następujący przykład: lokata daje oprocentowanie na poziomie 5%, natomiast inflacja wyniosła 4%. jeżeli inwestor ulokował 100 000 zł na lokacie, to po roku otrzyma 5 000 zł. Z tego musi zapłacić 19% podatku belki. Oznacza to, iż zysk netto wyniósł 4 050 zł. Zatem odliczając spadek siły nabywczej (4 000 zł z powodu inflacji) realny zysk wyniósł zaledwie 50 zł, czyli 0,05%.

Czy chcemy, czy nie chcemy – trzeba znaleźć sposób na inwestowanie pieniędzy. Wśród najbardziej popularnych rozwiązań można zatem wymienić m.in:

- Obligacje,

- Akcje,

- Nieruchomości,

- Metale szlachetne,

- Inwestycje alternatywne.

Każde z tych rozwiązań ma swoje wady i zalety. Obligacje zapewniają niższe ryzyko niż akcje, ale również długoterminowa stopa zwrotu jest niższa.

Kolejnym problemem jest to, iż jeżeli chcemy zainwestować w zdywersyfikowany portfel obligacji potrzebujemy:

- Znacznego kapitału, aby nabyć kilka – kilkanaście serii obligacji od różnych emitentów.

- Dużego czasu poświęconego na analizowanie ryzyka wypłacalności i kredytowego.

Inwestowanie w akcje to z kolei większe ryzyko, ale i potencjalnie wyższe zyski. Problem jest jednak taki, iż większość inwestorów indywidualnych osiąga niższą stopę zwrotu niż rynek. Kolejną przeszkodą może być także zrozumienie modelów biznesowych firm oraz sposobu księgowania przychodów i kosztów. Zatem i tutaj trzeba poświęcić sporo czasu, aby przeanalizować firmy i wyselekcjonować najlepsze pomysły inwestycyjne. Nie jest to zatem łatwy sposób na pomnażanie kapitału.

Podobnie trudne może być inwestowanie w nieruchomości. choćby pomijając duże bariery wejścia (kilkaset tysięcy złotych), problemem może być późniejsze zarządzanie nieruchomością i zajmowanie się bieżącą działalnością (rozmowy z potencjalnymi najemcami, ewentualna eksmisja kiedy trafią się nieuczciwi najemcy). najważniejszy jest także wybór lokalizacji i zdawanie sobie sprawy z długoterminowych trendów demograficznych, które będą miały wpływ na cenę najmu oraz wartość nieruchomości.

Metale szlachetne to inny sposób na przechowywanie siły nabywczej swoich oszczędności. Problemem jest jednak to, iż metale szlachetne są niewygodne jeżeli chcemy przechować w nich większą kwotę pieniędzy. Kolejną niedogodnością jest to, iż jeżeli chcemy się przenieść do innego kraju, to pojawi się problem logistyczny (trzeba spakować i przetransportować majątek zgormadzony np. w złocie).

Inwestycje alternatywne to kolejny obszar, który bardzo trudno przeprowadzić samemu. Trudno bowiem zainwestować np. w produkty inwestycyjne oparte o inżynierię finansową, projekty infrastrukturalne czy zbudować „domowy fundusz Private Equity”. O wiele łatwiej skorzystać z oferty profesjonalistów, którzy mają odpowiednią wiedzę oraz umiejętności wyselekcjonować potencjalne dobre inwestycje.

Inwestowanie dla leniwych jest wygodne, ale nie proste

Jednym z najbardziej niedocenianych powiedzeń jest: „Czas to pieniądz”. Każda wydana minuta na niepotrzebną czynność jest bezpowrotnie stracona. jeżeli uważasz, iż analizowanie firm jest nudne, to o wiele lepiej jest spożytkować wolny czas na coś innego. Leniwe podejście do inwestycji ma swoje plusy. Wśród nich można wymienić m.in.

- Oszczędność czasu – jest to idealne rozwiązanie dla osób, które nie chcą lub nie mogą poświęcać dużo czasu w inwestowanie.

- Redukcja błędów behawioralnych – zakup ETF-ów ma także taki plus, iż jeżeli sami nie będziemy robić niepotrzebnych transakcji to taka strategia ogranicza ryzyko nadmiernego handlu. Wielu inwestorów ma wiarę w to, iż „czują rynek”.

- Niższe koszty – pasywne fundusze indeksowe mają znacznie niższe opłaty niż aktywnie zarządzane fundusze oraz inwestując w perspektywie 20-30 lat strategia buy and hold pozwoli na ograniczenie kosztów transakcyjnych do minimum.

- Lepsza dywersyfikacja – zapewniają ekspozycję na szerokie segmenty rynku, bez potrzeby angażowania dużych kwot na początku naszej drogi do zbudowania majątku.

- Udowodniona skuteczność – w długim terminie często osiągają lepsze wyniki niż aktywnie zarządzane strategie. Po prostu osiągniemy zbliżoną stopę zwrotu do benchmarku.

Skoro większość inwestorów i tak nie pobija rynku, to lepiej jest zdać się na autopilot. Dzięki takiemu rozwiązaniu możemy spokojnie pomnażać kapitał, co zaprocentuje w perspektywie kolejnych 30-40 lat. Jednak największym wrogiem takiego sposobu inwestowania jesteśmy my sami. Wynika to z ludzkiej natury. Strach może zniechęcać do zainwestowania środków, natomiast chciwość może nas skłonić do wzięcia na siebie zbyt dużego ryzyka.

Kluczowe zasady sukcesu z „leniwym portfelem” są:

- Konsekwencja – regularnie inwestuj, wyrób sobie.

- Cierpliwość – nie reaguj emocjonalnie na krótkoterminowe wahania rynku i podczas długoterminowych bessa.

- Dyscyplina – trzymaj się wybranej strategii i nie próbuj „poprawiać” jej w oparciu o bieżące trendy rynkowe lub przeczytane artykuły.

- Niskie koszty – wybieraj ETF-y z jak najniższymi opłatami za zarządzanie, co zaprocentuje w przyszłości.

- Automatyzacja – ustaw automatyczne wpłaty i rebalansowanie, jeżeli to możliwe.

- Edukacja – rozumiej podstawy swojej strategii inwestycyjnej, ale nie przesadzaj z ciągłym śledzeniem rynku.

Warto szczególnie zrozumieć jak istotny jest aspekt cierpliwości i dyscypliny. Wystarczy spojrzeć na wykres Nasdaq 100 między 2000 a 2008 rokiem. jeżeli zainwestowałeś środki w marcu 2000 roku, to potrzebowałeś 15 lat, aby „wyjść na zero”. Z drugiej strony można spojrzeć na to w następujący sposób: mogłeś przez 8 lat akumulować indeks po bardzo niskich cenach. To zaprocentowało w latach 2009 – 2024 kiedy indeks wzrósł o ponad 1000%. Problemem jest natomiast to, iż posługujemy się analizą wsteczną, a jak głosi stare inwestycyjne powiedzenie: „analiza wsteczna – zawsze skuteczna”. Dla każdej osoby okres 2000 – 2008 może być bardzo frustrujący i zniechęcający. Dlatego ważne jest, aby w inwestowaniu dla leniwych ważne jest aby myśleć „dekadami”, a nie „kwartałami”.

Wykres indeksu Nasdaq 100 na przestrzeni lat 2000 – 2009. Źródło: TradingView.com

Kolejną przeszkodą, jaka może być podczas takiego sposobu inwestowania jest to, iż przez okres 30-40 lat będziesz „bombardowany” informacjami o nowych, świetnych strategiach. Najprawdopodobniej poczytasz o kolejnych „wspaniałych traderach”, którzy biją rynek zarówno w hossie, jak i bessie. jeżeli przeczytasz o tym podczas wieloletniej bessy, będziesz miał pokusę, aby przetestować nową strategię. Inną przeszkodą może być Twoje ciągłe śledzenie wartości portfela, co również będzie dawało impulsy do „poprawienia” swojej strategii. W takich inwestorów jak ty będą również celować osoby, które oferują subskrypcje, aby dzielić się swoimi produktami inwestycyjnymi z Tobą. Mogą to być np. strony ze screenerami, które pomogą wybrać „ETF-y z najwyższym potencjałem”. Jednak prawda jest taka, iż jeżeli będziesz handlował ETF-ami jak akcjami, to staniesz się zwykłym inwestorem indywidualnym, który najprawdopodobniej będzie przegrywał z szerokim rynkiem akcji.

Teraz przejdźmy do potencjalnych wad inwestowania w „leniwe portfele”. Wśród nich można wymienić m.in.:

- Brak elastyczności – mogą nie być optymalne w każdej sytuacji rynkowej.

- Ograniczona kontrola – inwestor ma mniejszy wpływ na szczegółowe decyzje inwestycyjne.

- Potencjalnie niższe zyski – w niektórych okresach aktywne strategie mogą przynosić lepsze wyniki.

Problemem jest to, iż inwestowanie pasywne nie zawsze jest idealne. Trzeba się po prostu z tym pogodzić. Strategia „kup i trzymaj” nie sprawdza się podczas bessy, ponieważ z każdym kolejnym kwartałem posiadamy aktywa o coraz mniejszej wartości. Nie będziemy w takim inwestowaniu zajmować się zabezpieczaniem pozycji, czy graniem z trendem. Zatem pozostaje nam cierpliwie czekać na lepsze rezultaty w przyszłości.

To co jest kolejną wadą może być także zaletą. Chodzi mianowicie o ograniczoną kontrolę. Inwestor decydując się na „leniwy portfel” ma mniejszy wpływ na spółki i obligacje, które będziesz mieć w portfelu.

Potencjalne niższe zyski to kolejny problem dla inwestora. Inwestując w ETF na szeroki indeks akcji nie pobijemy nigdy rynku. Co więcej, będziemy nieco poniżej benchmarku (o wysokość niewielkich kosztów zarządzania). Jednak to, czego nie widać, to ogromna oszczędność czasu. Zamiast ślęczeć nad sprawozdaniami, czy szukaniem okazji na krótkoterminowy zysk, będziesz mógł spędzić czas na hobby, spotkania z rodziną czy znajomymi.

Czy można ulepszyć „leniwy portfel”?

Tak, jest to możliwe. Jednak warto pamiętać o tym, iż najlepiej zastanowić się już na początku czego oczekujemy od naszej strategii inwestycyjnej. Pozwoli to uniknąć konieczności przebudowy portfela po 3-4 latach.

Warto zastanowić się nad następującymi zagadnienami:

- Dołączenie do strategii różnych pomysłów: np. value, momentum,

- Zoptymalizowanie ekspozycji geograficznej dla własnych preferencji i poglądów,

- Dołączenie alternatywnych aktywów (np. surowce, metale szlachetne, REIT-y),

- Opracowanie sposobu na rebalansowanie portfela.

ETF- remedium na wszystko?

ETF- wydaje się bardzo dobrym rozwiązaniem do „leniwego” inwestowania. Jednak jeżeli myślisz, iż wystarczy „kupić i zapomnieć”, to jesteś w sporym błędzie. w tej chwili na rynku jest wiele ETF-ów, które powstają, aby zaspokoić popyt inwestorów. Ten może być różny. Ktoś może być zainteresowany akcjami brazylijskimi, inny myśli o zainwestowaniu w robotykę, kto inny w firmy zbrojeniowe. W efekcie powstają ETF-y, które mają za zadanie zaspokoić popyt na „nietypowe” inwestycje. Jednak jeżeli nie chcesz traktować ETF-ów jako akcji warto wybrać najbardziej „perspektywiczne rozwiązania”. Wśród nich można wymienić:

Rebalansowanie – problem czy szansa?

Rebalansowanie portfela inwestycyjnego to najważniejszy element strategii dla „leniwych inwestorów”, którzy chcą utrzymać pożądaną alokację aktywów przy minimalnym wysiłku.

Czym jest rebalansowanie? To czynność, która polega na przywracaniu pierwotnych proporcji aktywów w portfelu, które z czasem ulegają zmianie z powodu różnych stóp zwrotu poszczególnych klas aktywów.

Na przykład, jeżeli Twój początkowy portfel składał się w 60% z akcji i 40% z obligacji, po roku wzrostów na giełdzie proporcja ta może zmienić się na 64% akcji i 36% obligacji. Aby przywrócić pierwotną strukturę, należy sprzedać 4% akcji i kupić za nie obligacje. Dzięki temu zostanie przywrócony pierwotny stosunek 60% akcji i 40% obligacji. Dla zwolenników „leniwego inwestowania” ważne jest, aby proces rebalansowania był maksymalnie uproszczony, aby nie zajmował dużo czasu i minimalizował ryzyko popełnienia błędu. Jednym pomysłów jest wykorzystanie ETF-ów typu „all-in-one” lub „multi-asset”. Tego typu rozwiązania utrzymują pożądaną alokację aktywów, bez konieczności ingerencji inwestora. Świetnym przykładem może być np. Vanguard LifeStrategy, które utrzymuje zakładane proporcje aktywów i same dokonują rebalansowania.

Jakie fundusze spełnią oczekiwania „leniwych inwestorów”?

Kryteria wyboru rozwiązań dla leniwych inwestorów mają opierać się na prostocie. Z tego powodu nie wybieramy rozwiązań, które mogą być ciekawym pomysłem w czasie bessy, ale są zbyt skomplikowane. Takim przykładem może być np. All-Weather Portfolio, które składa się z 5 komponentów. Z powodu zbyt dużej liczby ETF-ów zdecydowaliśmy się na odrzucenie innych ciekawych portfeli jak np. Swensen Portfolio, Golden Butterfly czy Coffehouse Portfolio.

Poniżej prezentujemy listę najprostszych i najbardziej popularnych „leniwych” ETF-ów:

- Vanguard LifeStrategy Fund – jest to seria funduszy o różnych poziomach ryzyka (20/80, 40/60, 60/40, 80/20). ETF-y automatycznie rebalansują się, aby utrzymać zakładaną alokację aktywów

- VanEck Multi-Asset – jest to rodzina rozwiązań, która oferuje rozwiązanie Multi-Asset, czyli mamy kilka klas aktywów w jednym ETF-ie.

- iShares Core Growth Allocation ETF (AOR) – zrównoważony fundusz, który utrzymuje około 60% w akcjach i 40% w obligacjach poprzez regularne rebalansowanie1.

- BlackRock ESG Multi-Asset – jest to rozwiązanie multi-assets, które oferuje rozwiązania Multi-Assets, które równocześnie mają nałożony „filtr” ESG.

Rodzina Vanguard Lifestrategy

Jako inwestor z Unii Europejskiej możesz w łatwy sposób skorzystać z rozwiązań Vanguard, czyli jednego z największych dostawców funduszy i ETF-ów na świecie. Vanguard oferuje rozwiązania przeznaczone zarówno dla inwestorów o niskim apetycie na ryzyko (20% zaangażowania w akcje) jak i tych o bardziej agresywnym podejściu do inwestycji (80% akcji). Każdy ze wspominanych ETF-ów ma jednakowy koszt, który wynosi 0,25% rocznie. Jest to sporo, zwłaszcza jeżeli weźmiemy pod uwagę, iż stopy zwrotu z najbezpieczniejszego portfela będą oscylować w okolicy 5% rocznie. Jest to zatem duży koszt. Plusem jest natomiast to, iż nie musimy sami robić rebalansowania portfela.

- Vanguard LifeStrategy 80% Equity UCITS ETF (EUR) Accumulating,

- Vanguard LifeStrategy 60% Equity UCITS ETF Accumulating,

- Vanguard LifeStrategy 40% Equity UCITS ETF Accumulating,

- Vanguard LifeStrategy 20% Equity UCITS ETF Accumulating.

Rodzina VanEck

Jest to rozwiązanie typu Mulit-Assets. Znajdziemy tam zarówno akcje, obligacje jak i ekspozycję na rynek nieruchomości. W przeciwieństwie do rozwiązań Vanguard, w VanEck mamy różną opłatę za zarządzanie w zależności od tego z jakiego rozwiązania skorzystamy. W przypadku rozwiązania najbardziej konserwatywnego opłata wynosi 0,28%. W nim następującą ekspozycję: 25% akcje, 5% nieruchomości, 70% obligacje. Z kolei najbardziej agresywne rozwiązanie, czyli „Growth Allocation” pobiera 0,32% rocznie. Alokacja w tym rozwiązaniu wygląda następująco: 60% akcje, 10% nieruchomości, 30% obligacje.

- VanEck Multi-Asset Growth Allocation,

- VanEck Multi-Asset Balanced Allocation,

- VanEck Multi-Asset Conservative Allocation.

iShares Core Growth Allocation

Na sam koniec sprawdzimy rozwiązania dostarczane przez fundusz BlackRock. Europejscy inwestorzy mogą skorzystać z następujących rozwiązań Multi-Asset. Każde z rozwiązań ma załączoną opłatę na poziomie 0,25%. W rozwiązaniu typu Growth dominują akcje o wartości ponad 80%. Natomiast w przypadku podejścia konserwatywnego mamy w tej chwili alokację w obligacje, która przekracza 85%.

- BlackRock ESG Multi-Asset Growth Portfolio UCITS ETF (EUR, Acc),

- BlackRock ESG Multi-Asset Conservative Portfolio UCITS ETF (EUR, Acc),

- BlackRock ESG Multi-Asset Conservative Portfolio UCITS ETF (EUR, Acc).

PRZECZYTAJ: ETF-y – Replikacja fizyczna czy syntetyczna? Co jest lepsze?

A może spróbować samemu?

Jak widzimy. każde ze wspomnianych rozwiązań kosztuje sporo (od 0,25% do choćby ponad 0,30%). Dla porównania wiele ETF-ów ma opłaty za zarządzanie wynoszące choćby 0,05%, a więc 5-6 razy mniej niż rozwiązania z „autopilotem”. Oczywiście, ktoś może powiedzieć, iż przecież co jakiś czas trzeba rebalansować portfel inwestycyjny. Załóżmy nawet, iż musimy rebalansować około 10% portfela rocznie, co przy koszcie u brokera wynoszącego 0,15%-0,25% daje nam efektywną opłatę za rebalansowanie na poziomie 0,015% – 0,025%. choćby zakładając, iż będziemy dokonywać rebalansowania 2-3 razy w roku wychodzi, iż nasz koszt rebalansowania wynosie od 0,03% do 0,075%. Czyli zakładając, iż skorzystamy z najtańszych ETF-ów (o koszcie od 0,05% – 0,10%), uda nam się zbić średni koszt zarządzania do poziomu 0,08% do 0,175%. Jest to więc znacznie taniej niż w przypadku rozwiązania z aktywnym rebalansowaniem.

Zastanówmy się nad rozwiązaniami prostymi, które może w łatwy sposób inwestować. Wśród najbardziej popularnych rozwiązań można wymienić:

- Portfel 60-40 i jego wariancie,

- Portfel Bogleheads Three-Fund,

- Lazy Global Portfolio,

- Core-4 Portfolio.

Portfel 60-40

Jednym z najprostszym portfelem do utrzymana dla leniwych inwestorów jest klasyczny portfel 60-40, gdzie 60% to ETF na szeroki rynek akcji, natomiast 40% to ekspozycja na portfel obligacji. Oczywiście, proporcje można tworzyć dowolnie, według własnego poglądu.

- iShares Core MSCI World UCITS ETF,

- iShares Core Global Aggregate Bond UCITS ETF (Dist).

ETF z ekspozycją na ETF ma opłatę roczną na poziomie 0,20%, a to całkime sporo. Można zamiast tego skorzystać z ETF-u na S&P 500 o nazwie iShares Core S&P 500 UCITS ETF USD (Acc), które ma 0,07% rocznej opłaty za zarządzanie.

Z kolei ETF na rynek obligacji ma opłatę za około 0,10% rocznie. Zatem jeżeli skorzystamy z oferty 60-40 i wybierzemy globalny rynek akcji, to otrzymamy średnią opłatę za zarządzanie 0,16% rocznie, co przy konieczności 2 rebalansowania w roku da około 0,20% – 0,22% rocznie. jeżeli wybierzemy S&P 500 to koszty spadną nam o około 0,065% rocznie. Portfel 60-40 jest to klasyczna alokacja zapewniająca równowagę między wzrostem a ochroną kapitału i globalną dywersyfikację.

Portfel Bogleheads Three-Fund

Jest to klasyczny fundusz dla osób, które chcą w prosty sposób na inwestowanie na giełdzie. Mamy tutaj dużą ekspozycję na amerykański rynek akcji (40%), amerykański rynek obligacji (40%) oraz globalny rynek akcji (20%). Czyli możemy skorzystać z następujących ETF-ów:

- iShares Core MSCI World UCITS ETF,

- iShares Core S&P 500 UCITS ETF,

- iShares USD Treasury Bond 7-10yr UCITS ETF (Acc).

W przypadku ETF-u na obligacje otrzymamy roczną opłatę za zarządzanie na poziomie 0,07%. Przy wyborze takiego rozwiązania mamy średnio ważony koszt kapitału na poziomie 0,096%. Dodając do tego 2 rebalansowania w roku, otrzymamy koszt 0,136% – 0,156%. Zalety tego rozwiązania to bardzo prosta konstrukcja, która daje ekspozycję na jeden z najbardziej rozwiniętych obszarów gospodarczych. Jednak jeżeli nie chcesz mieć tak dużej ekspozycji na rynek amerykański, możesz wybrać ETF na globalny rynek akcji i obligacji. Jednak w takiej sytuacji będziesz mieć wyższy koszt zarządzania.

Core-4 Portfolio

Wspomniana struktura portfela daje zarówno ekspozycję zarówno na rynek akcji, obligacji, jak i na rynek nieruchomości. Jest to zatem niezły balans między prostotą a dywersyfikacją. Wadą portfela jest to, iż ETF-y na rynek nieruchomości nie są często tanie i wynoszą między 0,40% – 0,59%.

- iShares Core MSCI World UCITS ETF (24%),

- iShares Core S&P 500 UCITS ETF (48%),

- iShares USD Treasury Bond 7-10yr UCITS ETF (Acc) (20%),

- iShares Developed Markets Property Yield UCITS ETF (8%).

A może jeszcze bardziej elastycznie rozwiązanie?

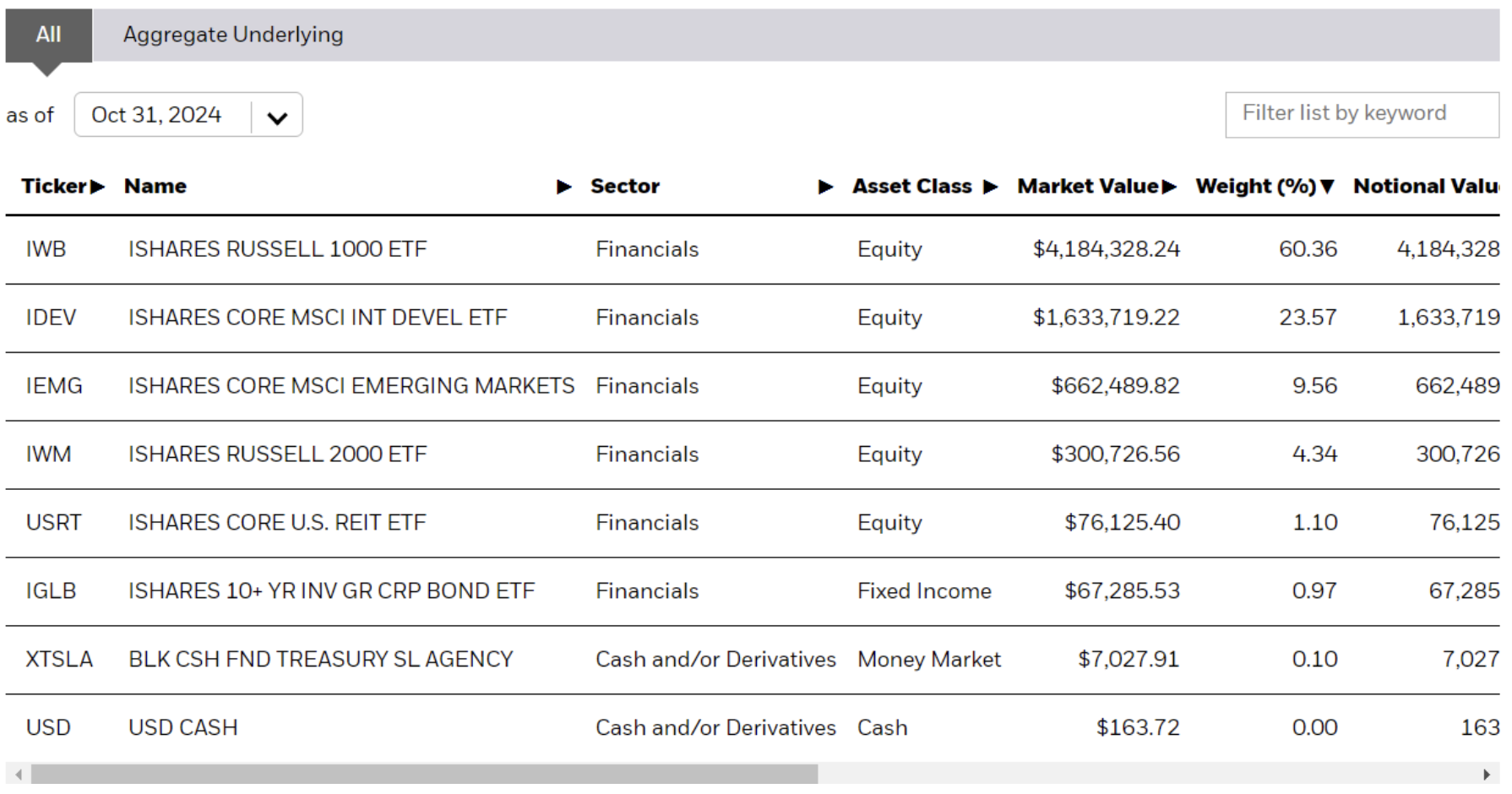

Warto pomyśleć jeszcze o tym, iż wraz z wiekiem najprawdopodobniej spadnie u Ciebie apetyt na ryzyko. choćby jeżeli nie będziesz chciał ograniczać ekspozycji na akcje, to warto zastanowić się, czy nie jest to konieczność. Po prostu wyobraź sobie, iż kiedy przejdziesz na emeryturę rozpocznie się krach, który zamieni się w dużą bessę. Wtedy oszczędności Twojego życia mogą znacząco stopnieć. Są zatem rozwiązania, które mają automatycznie redukować ryzyko wraz ze zbliżaniem się do emerytury. Takim produktem jest iShares® LifePath® Target Date ETF. jeżeli np. myślisz o przejściu na emeryturę w 2060 roku, to możesz wybrać właśnie tego typu rozwiązanie. Roczny koszt zarządzania wynosi zaledwie 0,11% rocznie.

Struktura iShares® LifePath® Target Date ETF. Źródło: Blackrock

Brokerzy oferujący ETF i akcje

Gdzie możemy znaleźć największy wybór akcji i ETF-ów? Coraz więcej brokerów posiada szeroką gamę instrumentów w swojej ofercie.

Dla przykładu na XTB znajdziemy na dzień dzisiejszy ponad 3500 instrumentów akcyjnych i 400 ETF-ów, w Saxo Bank ponad 19 000 spółek i 3000 funduszy ETF, a w Exante aż 50 000 akcji i 10 000 ETF-ów.

| Broker |  |

|

|

| Kraj | Polska | Dania | Cypr |

| Ilość giełd w ofercie | 16 giełd | 37 giełd | 50 giełd |

| Ilość akcji w ofercie | ok. 3500 - akcje ok. 2000 - CFD na akcje |

19 000 - akcje 8 800 - CFD na akcje |

50 000 - akcje |

| Ilość ETF w ofercie | ok. 400 - ETF ok. 170 - CFD na ETF |

3000 - ETF 675 - CFD na ETF |

10 000 - ETF |

| Prowizja | 0% prowizji do 100 000 EUR obrotu / miesiąc | wg cennika | wg cennika |

| Min. depozyt | 0 zł (zalecane min. 2000 zł lub 500 USD, EUR) |

0 zł / 0 EUR / 0 USD | 10 000 EUR |

| Platforma | xStation | SaxoTrader Pro Saxo Trader Go |

Platforma Exante |

RECENZJA |

RECENZJA |

RECENZJA |

|

ZAŁÓŻ KONTO |

ZAŁÓŻ KONTO |

ZAŁÓŻ KONTO |

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. Od 72% do 89% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy.

Podsumowanie

Leniwe portfele oparte o ETF-y to skuteczna i łatwa do implementacji strategia dla inwestora. Wspomniane rozwiązania pozwalają na osiąganie satysfakcjonujących wyników inwestycyjnych przy minimalnym nakładzie czasu i energii. Oczywiście, takie podejście do inwestowania nie jest proste do stosowania w długim terminie. Przeszkadzać będzie ludzka psychika, która będzie zachęcała do „poprawy” strategii. Warto również okresowo weryfikować, czy wybrana strategia przez cały czas odpowiada Twoim celom i sytuacji życiowej.

Jak wybrać odpowiedni „leniwy portfel”:

- Oceń swój horyzont inwestycyjny i tolerancję na ryzyko.

- Przeanalizuj swoją sytuację finansową oraz określ cel inwestycji.

- Wybierz portfel, który najlepiej odpowiada Tobie oraz twoim celom.

Powodzenia!

1 rok temu

1 rok temu