Co znajdziesz w artykule:

Wstęp

Bardzo lubię inwestowanie dywidendowe. Chyba nie jestem w tym odosobniony, bo do tej pory jednym z najpopularniejszych wpisów na moim blogu jest artykuł dotyczący wyboru ETF-ów na spółki dywidendowe.

W moim portfelu giełdowym, praktycznie wszystkie spółki i ETF-y wypłacają dywidendy. Wielu doświadczonych inwestorów może powiedzieć, iż nie jest to optymalne rozwiązanie. Wiem o tym. Od dywidendy należy zapłacić podatek, a spółki, które nie płacą dywidendy, mogą swój zysk przeznaczyć w całości na rozwój i ekspansje. Mimo tych wad, od kilku lat konsekwentnie dokładam do portfela kolejne akcje spółek i jednostki ETF-ów dywidendowych. W efekcie co roku, niezależnie od sytuacji rynkowej obserwuje wyższe wpływy z dywidend. Najpierw było to kilkadziesiąt złotych miesięcznie, potem kilkaset, a w tym roku będzie kilka tysięcy. Ostatnie 3 lata możesz zobaczyć na wykresie.

Użyłem średniej z 5 miesięcy, żeby trochę wypłaszczyć zmienność, która i tak jest widoczna, bo większość polskich spółek wypłaca dywidendy w okolicach wakacji. Mam nadzieję, iż mimo falowania trend jest widoczny. Ja na pewno czuje go w swoim portfelu i myśl o wpływających dywidendach bardzo ułatwia mi utrzymanie motywacji choćby w momentach spadków na giełdzie.

Jeżeli chodzi o zagraniczne spółki dywidendowe, inwestuje w nie za pośrednictwem ETF-ów. Od kilku lat polski inwestor może korzystać z bardzo tanich funduszy ETF, które za niego wybierają do portfela setki spółek z całego świata płacących wysokie lub rosnące dywidendy. O tym jak wybieram takie fundusze możecie przeczytać w artykule:

Najlepsze ETF-y na akcje spółek dywidendowych.

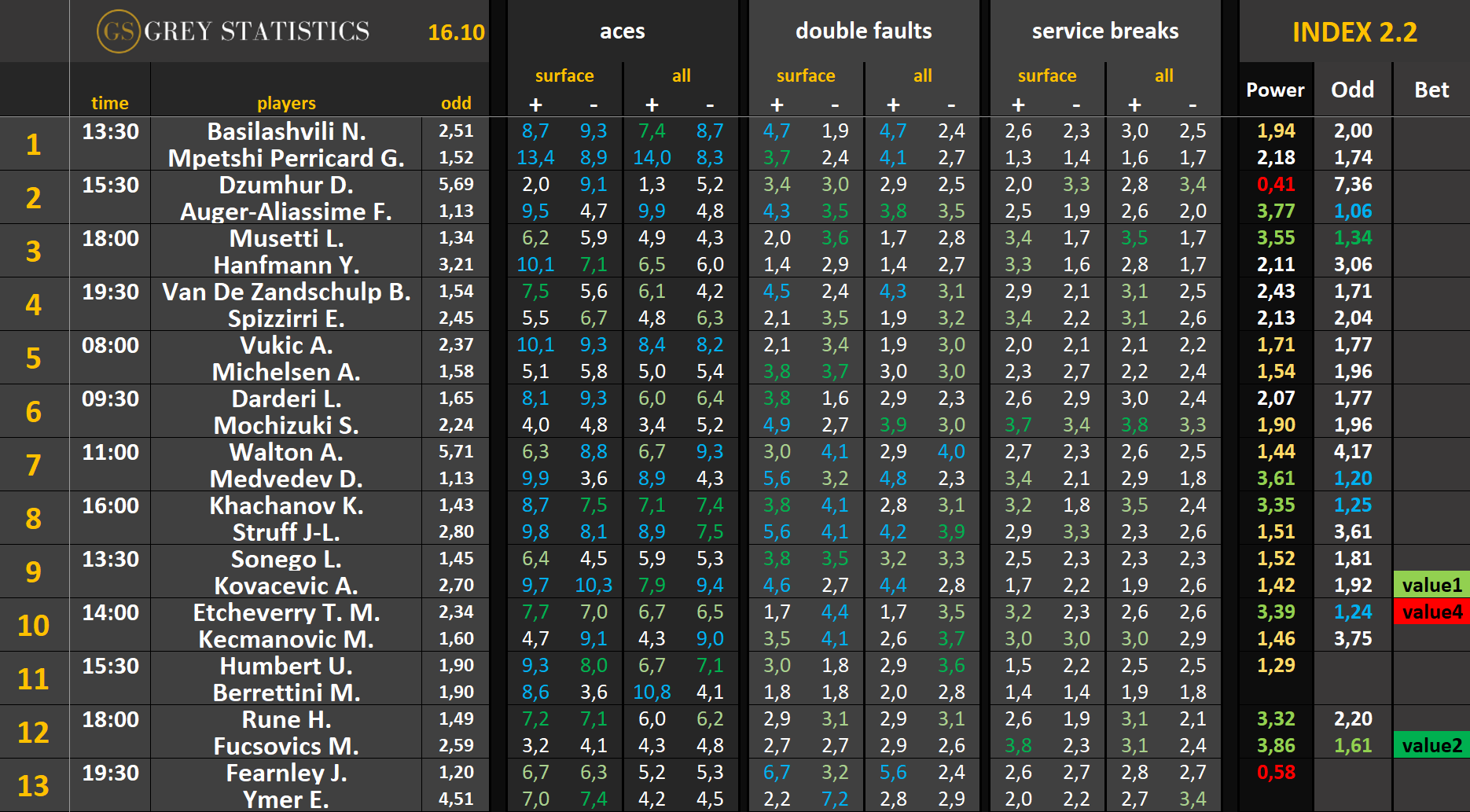

Jeżeli nie masz czasu tam zaglądać, ranking wyglądał tak:

Zachęcam Cię do przeczytania całego artykułu, żeby zrozumieć skąd te kolorowe liczby

Jeżeli jednak chodzi o polskie spółki, wybieram je samodzielnie. Dlaczego? :

- Nie ma na nie jeszcze taniego ETF-a

- Dużo łatwiej jest mi analizować polskie spółki, bo raporty, analizy i prezentacje inwestorskie są po polsku

- Znam większość tych spółek i wiem czym się zajmują

- O ile wiem, iż nie mam szans skuteczniej od tysięcy zawodowych analityków wybierać amerykańskie spółki dywidendowe, to z polskimi, nie jestem już taki pewny. Dlaczego? Odpowiedź jest prosta i bynajmniej nie dlatego, iż znam się na tym lepiej. Po prostu polskie spółki dywidendowe są za małe i za mało płynne dla dużych funduszy inwestycyjnych, więc się nimi nie interesują. Dla mnie, jako inwestora indywidualnego płynność jest jednak wystarczająca

W tym wpisie pokażę ci od czego ja zaczynam wybór spółek dywidendowych.

Uwaga. Nie traktuj tego artykułu jako rekomendację. Jest to moja, zupełnie subiektywna ocena i w żadnym wypadku nie powinieneś się nią kierować dokonując własnych inwestycji.

Dlaczego polskie spółki dywidendowe?

W Polsce nie znajdziemy zbyt dużo tak zwanych Arystokratów Dywidendy, czyli spółek, które regularnie od dziesięcioleci płacą rosnącą dywidendę. Nie jest to możliwe w młodej gospodarce rynkowej z giełdą, która ma dopiero lekko ponad 30 lat. Takie spółki bez problemu znajdziemy natomiast na rynku amerykańskim. Na warszawskiej GPW znajdziemy jednak stabilne firmy, które od kilku lub kilkunastu lat wypłacają dywidendę. Co więcej, ze względu na niską wycenę polskiego rynku (i samych spółek dywidendowych) ta dywidenda jest dość wysoka. O ile wśród amerykańskich arystokratów, będziemy spotykać najczęściej stopy dywidendy na poziomie 2-3%, to w Polsce możemy znaleźć spółki, które wypłacają 5, a choćby 10% dywidendy.

Poniżej możesz zobaczyć wykres bardzo popularnego wskaźnika CAPE dla Polski, USA i Europy. Wskaźnik CAPE jest ulepszoną wersją wskaźnika cena/zysk (P/E). O ile wskaźnik cena/zysk pokazuje relację aktualnego zysku przypadającego na 1 akcję firmy do jej aktualnej ceny, to CAPE jest wskaźnikiem bardziej długoterminowym, uwzględniającym też skorygowane o inflację historyczne wyniki. Za jego pomocą możemy ocenić, które rynki są tanie, a które drogie. Mimo, iż w ostatnich dniach WIG pobija historyczne szczyty, dalej nie jest zbyt drogi.

Źródło: Opracowanie własne na podstawie https://indices.cib.barclays

Wskaźnik CAPE dla Polski wciąż nie przekracza 10. W USA jest to ponad 30, a w Europie prawie 20. Oznacza to, iż spółki z USA są 3-krotnie, a spółki z Europy 2-krotnie droższe od spółek polskich. Oczywiście patrząc tylko z perspektywy tego wskaźnika.

Jakie spółki wezmę do analizy

Najprościej byłoby po prostu posortować spółki z GPW po stopie dywidendy, żeby zobaczyć, które firmy są najhojniejsze dla akcjonariuszy. Nie są to jednak wszystkie kryteria, które biorę pod uwagę wybierając spółki do portfela dywidendowego. Wypłacona dywidenda jest zdarzeniem historycznym. Mnie natomiast interesuje dużo bardziej to, ile spółka wypłaci mi dywidendy w przyszłości. Za rok, za dwa, a mam nadziej, iż też za 10 lat. Tu niestety pojawia się problem, bo tego tak naprawdę nie wie nikt. Coś co można zrobić, to spróbować przewidzieć przyszłe dywidendy na podstawie historii i wyników spółki. istotny jest oczywiście nie tylko sam poziom dywidendy, ale też to czy dywidendy od spółki mają szanse rosnąć w kolejnych latach. Zacznijmy jednak od wyboru spółek do analizy.

Oto moje subiektywne kryteria:

- Spółka minimum od 5 lat wypłaca dywidendę. Wyjątek zrobiłem tu dla niektórych spółek z branży finansowej, którym KNF zarekomendował nie wypłacać dywidendy w 2020 roku

- Stopa ostatniej dywidendy i stopa przewidywanej kolejnej dywidendy wynosi powyżej 3% (wartość dywidendy na akcje w stosunku do ceny akcji)

- Kapitalizacja spółki powyżej 100 milionów złotych (małe spółki mogą mieć małą płynność)

Takie kryteria dały mi około 30 spółek do dalszej analizy. W kolejnej części artykułu spróbuję zrobić z nich ranking.

Kryteria rankingu

Poniżej lista kryteriów na podstawie których sklasyfikuję wybrane spółki. Zwracam ci uwagę, iż dobór kryteriów i sam ranking jest mocno subiektywny. Uwzględnia parametry, które wydają mi się istotne przy dobieraniu spółek do portfela dywidendowego. Nie jest to jednak bardzo obszerna analiza uwzględniająca specyficzną sytuację danej spółki oraz potencjał rynku, na którym działa. Do analizy użyłem danych z początku grudnia 2023.

Kryteria rankingu:

- Liczba lat od których spółka wypłaca dywidendę: ponad 15 – 2 punkty, ponad 10 – 1 punkt

- Czy dywidenda rośnie: TAK – 5 punktów, RACZEJ TAK (trend rosnący, ale nie stabilny) – 3 punkty

- Stopa ostatniej dywidendy: ponad 7,5% – 2 punkty, ponad 5% – 1 punkt

- Prognozowana stopa kolejnej dywidendy (na podstawie średnich oczekiwań analityków): ponad 7,5% – 3 punkty, ponad 5% – 2 punkt

- Skarb Państwa jako główny akcjonariusz (to mój subiektywny stosunek do traktowania akcjonariuszy mniejszościowych przez te spółki) – minus 3 punkty.

W rankingu można więc maksymalnie zdobyć 12 punktów.

Ranking spółek dywidendowych

Poniżej spółki, które w takim rankingu zdobyły największa liczbę punktów:

Zanim jednak je omówię, szybkie wyjaśnienie niektórych wskaźników z tabeli. Większość z nich pochodzi z portalu biznesradar.pl

Kapitalizacja – To całkowita wartość spółki na giełdzie. Można ją obliczyć mnożąc przez siebie liczbę akcji i cenę. Najwięcej wartą spółką z powyższej tabeli są Kęty, a najmniej Ambra.

Stopa dywidendy – Stosunek dywidendy jaką wypłaca spółka do ceny jej akcji. Na przykład gdy cena akcji wynosi 100, a dywidenda wypłacana przez spółkę 10, stopa dywidendy wyniesie 10%. Ostatnia stopa dywidendy dotyczy ostatniej, faktycznie wypłaconej dywidendy przez spółkę. Prognozowana stopa następnej dywidendy to średnia prognoza analityków (na podstawie danych z biznesradar), którzy próbują przewidzieć jaka będzie kolejna stopa dywidendy spółki. Jej wyższa lub niższa wartość w stosunku do ostatniej dywidendy może wynikać na przykład z obecnych mniejszych lub większych zysków firmy, które będą podstawą do wypłaty następnej dywidendy.

Współczynnik wypłaty dywidendy – informuje jaki procent zysku został wypłacony akcjonariuszom. Niska wartość może oznaczać, iż spółka dzieli się tylko częścią zysku, a resztę przeznacza na rozwój firmy. Wysoka wartość może oznaczać, iż spółka prawie cały zysk przeznacza na wypłatę dla swoich akcjonariuszy lub do wypłaty użyła kapitału zapasowego.

Cena/Zysk – to relacja ceny rynkowej spółki (kapitalizacji) do jej zysku. Gdy wynosi 10, oznacza to, iż wartość rynkowa spółki jest 10 razy wyższa od jej zysku. Im mniejszy tym spółka jest tańsza.

Zwycięzcy rankingu

Dom Development

To jeden z największych deweloperów w Polsce. W moim subiektywnym rankingu zdobył 1 miejsce i maksymalną liczbę punktów. Spółka płaci nieprzerwanie dywidendy od 18 lat, a od około 10 lat jest to dywidenda rosnąca.

źródło: biznesradar.pl

Jeszcze w 2015 roku było to około 2 złotych na akcje, a w 2023 aż 11 złotych. Za rok 2023 spółka zdecydowała się wypłacić zaliczkę na poczet przyszłej dywidendy w wysokości 5,50 złotego. Analitycy spodziewają się jednak całkowitej dywidendy za 2023 rok w okolicach 12 złotych, co przy kursie akcji około 170 złotych da 8% stopy dywidendy. Patrząc na wskaźnik cena do zysku, spółka nie jest przewartościowana, a zarówno polityka dywidendowa jak i historyczne współczynniki wypłaty dywidendy potwierdzają, iż akcjonariusze mogą się spodziewać, iż większość zysku trafi na ich konta. Pamiętaj jednak, iż jest to deweloper, którego kondycja bardzo mocno zależy od sytuacji na rynku nieruchomości w Polsce. Przez ostatnie kilkanaście lat ceny w Polsce rosły, a deweloperzy czerpali z tego zyski. W drugiej połowie 2023 rynek otrzymał dodatkowy zastrzyk w postaci bezpiecznego kredytu 2%. Gdy jednak w połowie 2022 roku, ze względu na wysokie stopy procentowe i niski popyt na nowe mieszkania sytuacja deweloperów wydawała się nieciekawa, cena akcji Dom Development spadła z ponad 115 złotych do około 70 złotych. Od tego czasu cena akcji się podwoiła. o ile więc wierzysz, iż ta branża dalej będzie rozwijała się dobrze i dalej będzie wspierana przez polityków, może być to bardzo interesująca spółka dywidendowa.

ASSECOBS

To z kolei spółka z branży IT, która produkuje systemy wspierające zarządzanie przedsiębiorstwami.

źródło: biznesradar.pl

Spółka od 15 lat dzieli się zyskiem z akcjonariuszami, a od 10 lat jej dywidendy nieprzerwanie rosną. Stopa dywidendy jest niższa niż w przypadku Dom Development, ale ponad 5%, rosnąca dywidenda to też bardzo interesująca opcja. Wydaje mi się również, iż branża IT może mieć większy potencjał do wzrostu i być bardziej niezależna od decyzji politycznych niż branża budowlana. Spółka historycznie wypłacała choćby 100% zysku w postaci dywidendy. Od 2017 roku zadeklarowała, iż będzie to bliżej 80% i od tej pory się tego trzyma. Patrząc na stabilny wzrost zysku, dywidendy oraz dalsze prognozy wzrostu, spółka wydaje się niezłą opcja do portfela dywidendowego.

KĘTY

To jedyny przedstawiciel WIG20 w TOP 10. Grupa Kęty to spółka zajmująca się przetwórstwem aluminium, wytwarza profile aluminiowe dla przemysłu budowlanego, motoryzacyjnego, wyposażenia wnętrz, maszynowego oraz wielu innych.

źródło: biznesradar.pl

Kęty, z jednym rokiem przerwy, wypłacają dywidendy od 2001 roku – zaczynając od złotówki na akcję, a kończąc w 2023 na ponad 60 złotych. Aż chce się dodać, gdyby ktoś w 2000 roku, kupił akcję grupy Kęty za około 20 złotych, cieszyłby się teraz 300% stopą dywidendy w stosunku do swojej ceny zakupu. Nie mówiąc już o wzroście ceny akcji. To jest jednak przeszłość, a inwestora powinna dużo bardziej interesować przyszłość. Kęty to spółka cykliczna, której wyniki zależą od cen materiałów, które wytwarza. Rok 2022 był dla spółki rekordowy i sama spółka ostrzegała, iż w 2023 roku inwestorzy nie powinni się spodziewać tak dobrych wyników jak w roku poprzednim. Patrząc na wyniki i prognozy analityków dywidenda za 2023 rok i prognozowana dywidenda w kolejnych latach powinna wynieść około 50 – 55 złotych. Kęty nie utrzymają więc raczej trendu rosnącej dywidendy, niemniej jednak stopa dywidendy na poziomie około 7% dalej wygląda całkiem dobrze. Polityka dywidendowa Grupy Kęty zakłada wypłatę dywidendy na poziomie 60-100% rocznie.

ASBIS

ASBIS to dystrybutor komputerów i sprzętów IT, który od 8 lat wypłaca rosnącą dywidendę. Jest to spółka, która mimo ogromnego (około 400%), wzrostu cen akcji w ciągu ostatnich 3 lat, wciąż nie wydaje się zbyt droga (patrząc na wskaźnik cenę do zysku). Dzięki niskiej wycenie, spółka wypłacając mniej niż 50% zysku, jest w stanie zaoferować inwestorom około 8% stopę dywidendy.

źródło: biznesradar.pl

Prognozy zysku i dywidendy w kolejnych latach również wyglądają optymistycznie. Spółka wskaźnikowo wygląda aż za dobrze. Jej niska wycena wynika więc najprawdopodobniej z tego, iż inwestorzy widzą w jej działalności sporo ryzyk związanych z koncentracją na dość „niebezpiecznych” rynkach takich jak Afryka, Bliski Wchód i Europa Wschodnia. Inwestor powinien również wiedzieć, iż ASBIS jest spółką cypryjską, więc rozliczenie podatku z dywidendy jest trochę trudniejsze.

Pozostałe

W top 10 znalazła się jeszcze Develia, czyli kolejny deweloper wypłacający dywidendę od 8 lat. w tej chwili na poziomie około 8%. Również 8 punktów uzyskał TEXT

(wcześniej Livechat), czyli spółka z branży IT dostarczająca globalnie usług w formie SaaS. TEXT od 10 lat wypłaca stale rosnącą dywidendę (od 37 groszy w 2013 roku do 5,95 złotego w roku obecnym). Stopa dywidendy poniżej 5%.

XTB

to bardzo gwałtownie rozwijający się dom maklerski, który od 5 lat wypłaca dywidendę. Jej poziom jest imponujący, ale wyniki spółki, chociaż rosnące, są bardzo zależne od sytuacji na rynkach. ASSECOPOL

to największa firma z branży IT w Polsce, która od 18 lat wypłaca rosnącą dywidendą. Przy obecnej wycenie jej poziom nie przekracza 5%. Ambra

to najmniejsza spółka w tym zestawieniu. Jednak tego producenta i dystrybutora alkoholi można śmiało nazwać polskim arystokratą dywidendy. Spółka od 15 lat, prawie z roku na rok powiększa wypłacaną dywidendę. Czołową 10-tkę zamyka PLAYWAY, czyli spółka gamingową słynąca z takich tytułów jak Car Mechanic Simulator lub House Flipper. Spółka od 6 lat wypłaca rosnące dywidendy. Co prawda w 2023, podobnie jak innych firm z branży, jej kurs akcji sporo spadł (głównie ze względu na spadek wartości dolara i słabszy sentyment do producentów gier), jednak ze względu na ogromną dywersyfikacje produkcji, wydaje się to najbardziej stabilna spółka z tej branży.

Poniżej znajdziesz pełny ranking 28 spółek, które wziąłem do analizy

Podsumowanie

Mam nadzieje, iż ten wpis był dla ciebie interesujący i zachęcił cię do zainteresowania się inwestowaniem dywidendowym. o ile chcesz dowiedzieć się więcej o tym jak inwestuję, zachęcam do przeczytania mojej książki.

Pamiętaj również, iż przedstawiony ranking jest bardzo subiektywny i stworzony tylko na podstawie wskaźników. Sam też decydując się na zakup danych akcji nie patrzę tylko na wskaźniki, ale również staram się ocenić jakie perspektywy ma przed sobą dana spółka. Mi to sprawia przyjemność, ale jak ty nie chcesz na to tracić czasu – najlepszą opcja mogą być ETF-y.

Jeżeli nie chcesz przegapić podobnych artykułów zapisz się do newslettera. Zapraszam również do komentowania!