Gdy firma odnosi sukcesy i przynosi zyski, to powinna generować nadwyżki gotówki. Później następuje proces alokacji kapitału, czyli decyzja o tym, jak wykorzystać zarobione pieniądze. Alokacja kapitału to jedna z najważniejszych decyzji, jaką mają do podjęcia zarządy spółek. Gotówkę może zainwestować, można wypłacić w formie dywidendy, a można również przeprowadzić skup akcji własnych. Od tego, co firma zdecyduje się zrobić z gotówką w dużym stopniu zależy przyszła wartość spółki, a więc i długoterminowy sukces inwestorów.

Mark Leonard, założyciel Constellation Software, jeden z najlepszych inwestorów ostatniej dekady i wybitny ekspert w dziedzinie alokacji kapitału, podkreśla istotność tej kwestii. Jego słowa mogą być zacytowane w następujący sposób:

„W dłuższej perspektywie, stopy zwroty z akcji będą w dużej mierze zależeć od tego, jakie decyzje dotyczące alokacji kapitału podejmie CEO firmy. Dwie spółki o identycznych wynikach operacyjnych i różnych podejściach do alokacji kapitału przyniosą akcjonariuszom dwa bardzo różne długoterminowe wyniki”.

Mark LeonardKierownictwo spółki ma więc pewne zobowiązanie wobec akcjonariuszy. Polega ono na zarządzaniu nadwyżką gotówki w taki sposób, który zapewni możliwie najwyższe stopy zwrotu. Odpowiednia alokacja kapitału stanowi więc wyraz odpowiedzialności zarządu i „troski” o interesy udziałowców.

Sposoby alokacji kapitału

Zarząd ma do wyboru cztery główne sposoby alokacji kapitału. Dostosowane są one do momentu rozwoju, w jakim znajduje się spółka. Wśród nich wyróżnic można:

- Reinwestycja we wzrost organiczny, w którym spółka skupia się na rozwijaniu swojej działalności poprzez rozwój produktów, usług, infrastruktury czy ekspansję na nowe rynki. Inwestycje we wzrost skali biznesu generują zwiększanie przychodów i zysków. Jest to główne źródło zwiększania wartości spółki.

- Wzmocnienie bilansu, gdzie firma koncentruje się na spłacie zadłużenia lub na zwiększeniu rezerw gotówkowych na wypadek nieprzewidzianych sytuacji takich jak trudności rynkowe czy konieczność pokrycia nieoczekiwanych wydatków.

- Fuzje i przejęcia (M&A), które polegają na łączeniu się z innymi firmami lub przejmowaniu ich w celu osiągnięcia synergii i w konsekwencji zwiększenia wartości. Sukces fuzji i przejęć może być ogromny. Większość transakcji jednak nie kończy się sukcesem. Wiążą się za to z ryzykiem trudności oszacowania efektu synergii.

- Zwrot kapitału akcjonariuszom, w którym spółka wypłaca zyski w postaci dywidend i/lub przeprowadza skupy akcji. Ten sposób może przyciągać inwestorów, którzy poszukują stabilnego dochodu z inwestycji.

Spółki mogą jednocześnie wykorzystywać różne sposoby alokacji kapitału w zależności od swoich celów, strategii i sytuacji rynkowej. Nie muszą ograniczać się do jednego konkretnego rozwiązania. Właściwy sposób alokacji kapitału powinien zależeć od momentu rozwoju firmy. Na początku spółka powinna się skupiać na inwestycjach we wzrost organiczny. W późniejszym etapie, po osiągnięciu stabilności finansowej, może skoncentrować się na częściowym podziale zysku z akcjonariuszami. To alokacja, która często najbardziej interesuje większość inwestorów. Cieżko się temu dziwić, bo dane pokazują, iż inwestowanie dywidendowe naprawdę ma sens!

Skup akcji własnych coraz popularniejszy

Spółki, pragnąc zwracać kapitał akcjonariuszom, mają do wyboru dwie opcje: skup akcji własnych oraz wypłata dywidendy. Powszechnie uważa się, iż skup akcji własnych to potencjalne ryzyko przepłacenia za akcje oraz ograniczenie dostępnych środków finansowych, które firma mogłaby przeznaczyć na alternatywne inwestycje. Jednocześnie jednak zawsze generuje to sygnał zaufania rynkowego oraz wzrost wartości pozostałych akcji (wzrost zysków na akcje). Jest to również podejście (czasem) bardziej optymalne podatkowo. jeżeli skup będzie następował z rynku, to inwestor nie zapłaci podatku, a wartość jego udziałów wzrośnie.

Dywidendy gwarantują z kolei inwestorowi regularne przepływy pieniężne, które stanowią niewątpliwą wartość dla wielu. Regularne wypłaty są również sygnałem stabilności i zdrowej sytuacji finansowej spółki. Zawsze generują jednak konieczność zapłaty podatku. Regularne wypłaty mogą również tworzyć oczekiwania inwestorów co do ciągłego utrzymania dywidendy lub choćby jej trwałego wzrostu. W przypadku tymczasowego pogorszenia się sytuacji finansowej kurs może zostać solidnie ukarany za zmianę polityki dywidendowej. Zdarza się nawet, iż spółki zaciągają dodatkowy dług w celu podtrzymania wymaganej przez rynek polityki dywidendowej.

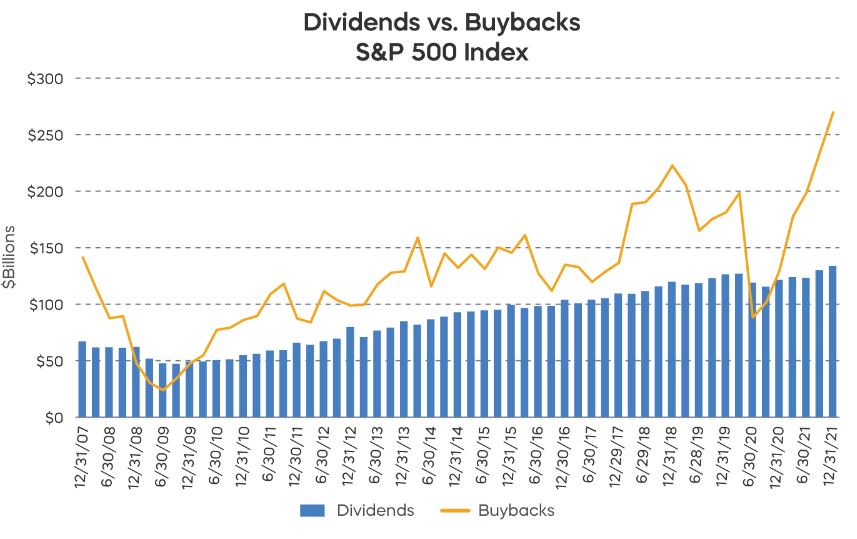

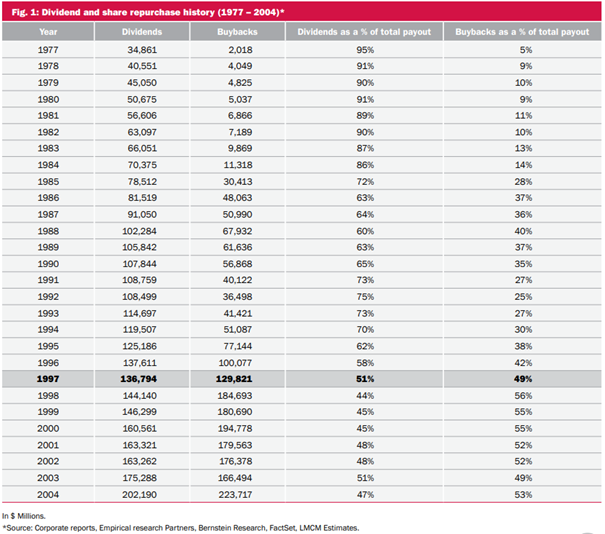

Być może, żeby uniknąć takich oczekiwań rosnącą popularność zdobywa od lat skup akcji własnych. Na przestrzeni lat 1977 – 2004 dobrze widać, iż skup akcji własnych, który w 1977 był rzadkością, już około 2000 roku zaczął trwale przeważać na dywidendami.

Jak skup akcji własnych zyskuje na popularności

Gigantyczna przewaga

Późniejsze dane jednoznacznie potwierdzają, iż od długiego już czasu skup akcji własnych króluje nad dywidendami. Wystarczy spojrzeć na nominalną wartość przeprowadzanych skupów kwartalnie oraz wypłacannych dywidend przez spółki z indeksu S&P500. Wniosek o współczesnej wyższości skupów akcji nad dywidendami na najbardziej rozwiniętym rynku jest jednoznaczny.

Nominalna wartość skupów akcji własnych oraz dywidend dla indeksu S&P500

Problemem, który warto podkreślić w kontekście zwrotu kapitału do akcjonariuszy, jest częsty brak przejrzystości i jasności dotyczący wyboru zarządu między wypłatą dywidendy a skupem akcji. W wielu przypadkach nie znamy bowiem dokładnych przyczyn podjęcia danej decyzji.

W takiej sytuacji możemy podejrzewać, iż rozwiązanie może być dodatkowo „korzystne” dla doradzających im banków inwestycyjnych, które otrzymują różnego rodzaju opłaty, prowizje i spready za przeprowadzanie i doradzanie w kwestiach skupów akcji. Nie otrzymują oni jednak żadnych korzyści, gdy spółka decyduje się na wypłatę dywidendy. Warto znać w tym kontekście wskaźnik shareholder yield. Skupia on procentowy zwrot kapitału dla akcjonariuszy, a więc sumuje wskaźniki dywidendy, skupu akcji i spłaty zadłużenia.

Znajdziesz tam więcej wartościowych treści o inwestowani, giełdzie i rynkach.

DNA Rynków – merytorycznie o giełdach i gospodarkach

Czy skup akcji jest dobry?

Skup akcji własnych powinien być postrzegany przez inwestorów jako forma inwestycji spółki we własną firmę. Teoretycznie tworzy więc on zdecydowanie większą wartość dodaną dla akcjonariuszy. Zwłaszcza w sytuacji, gdy akcje są kupowane poniżej ich wartości wewnętrznej i nie ma lepszej alternatywy do alokacji kapitału.

Gdy spółka generuje bowiem ponadprzeciętne zwroty z zainwestowanego kapitału (ROIC), to przeznaczanie nadwyżek gotówkowych na skupy akcji bądź dywidendy może pośrednio niszczyć wartość poprzez niewykorzystywanie pełnego potencjału wzrostu i niewybieranie najbardziej zyskownej opcji alokacji kapitału. To, jak istotne jest, aby spółka dokonywała skupów akcji po niskich wycenach rynkowych dobrze zobrazuje poniższy przykład:

Załóżmy, iż spółka X ma 2 miliony akcji w obrocie, a Ty posiadasz 1% akcji (20 000 akcji). Wyobraźmy sobie dwa hipotetyczne momenty, w których mogłaby przeprowadzić skup akcji własnych (buyback). Jeden w hossie, drugi w bessie.

W bessie założmy, iż cena akcji wynosi 100 zł, a wskaźnik C/Z jest równy 10. Podczas hossy załóżmy, iż cena wynosi 200 zł, a wskaźnik C/Z wynosi 20. W obu przypadkach spółka odkupi swoje akcje za równowartość 20 milionów złotych.

Gdyby spółka zrobiła buyback w bessie, mogłaby odkupić 200 000 akcji. W rezultacie liczba akcji pozostających w obrocie spadłaby do 1,8 mln a Twój udział wzrósłby z 1% do 1,11%.

Gdyby jednak spółka zrobiła buyback w hossie, mogłaby odkupić tylko 100 000 akcji. W rezultacie liczba akcji pozostających w obrocie spadłaby do 1,9 mln a Twój udział wzrósłby „tylko” z 1% do 1,05%.

Skup akcji może wprowadzać w błąd!

To właśnie wprowadzenie inwestora w błąd jest jednym z potencjalnych ryzyk związanych ze skupem akcji własnych. Buyback, chociaż z reguły postrzegany jako sygnał pozytywny, może czasami stwarzać fałszywe sygnały.

Przede wszystkim dotyczy to sztucznego zawyżania wskaźnika zysku na akcje (EPS). Może to prowadzić inwestorów do błędnych wniosków podczas analizy porównawczej spółki skupiającej akcje z taką która zamiast tego zdecydowała się wypłacić dywidendę. Takie zdarzenie może stwarzać pewne niejednoznaczności, zwłaszcza w oczach analityków. Sugeruje bowiem, iż firma, która przeprowadziła skup akcji, wygenerowała większą wartość dla akcjonariuszy. Obie firmy jednak osiągnęły identyczne stopy zwrotu. Zobrazujmy to na kolejnym przykładzie

Wyobraźmy sobie dwie identyczne firmy. W obu przypadkach postanawiają one zwrócić akcjonariuszom taką samą kwotę, ale wybierają różne metody realizacji.

Spółka X decyduje się na odkupienie akcji po bieżącej cenie poprzez skup akcji, podczas gdy Spółka Y wypłaca dywidendę. Zwrot z zainwestowanego kapitału (ROIC) w obu firmach pozostaje taki sam, jednak spółka A, która przeprowadza odkup akcji, będzie miała wyższy zysk na akcję (EPS).

Wynika to z prostego z faktu, iż przez buyback spółka zmniejsza liczbę akcji w obiegu, co z kolei zwiększa zyski rozdzielane na mniejszą liczbę akcji. W przypadku spółki Y, która wypłaca dywidendę, zyski są równomiernie rozdzielane pomiędzy wszystkie akcje w obiegu.

Skup może prowadzić do ujemnego kapitału własnego na bilansie

Ujemny kapitał własny w większości przypadków oznacza, iż zobowiązania spółki są tak wysokie, iż w teorii to akcjonariusze są winni pieniądze spółce. Taka sytuacja „życiowo” może mieć miejsce, gdy załamuje się rynek nieruchomości, a właściciel jest winien w kredycie więcej niż wart jest jego dom.

Można pomyślec, iż inwestowanie w spółki posiadające ujemny kapitał własny to szaleństwo! Paradoksalnie może to oznaczać, iż analizujesz zdrową finansowo firmę. Jak to możliwe? Spółka, przeprowadzając skupy akcji, ma możliwość umieszczenia akcji jako „treasury stock” na swoim bilansie. Nie jest to obowiązkowe, może je równie dobrze od razu umorzyć.

Treasury stock to po prostu akcje własne, które spółka odkupiła i zdecydowała się zatrzymać. Przechowywanie skupionych akcji jako treasury stock daje spółce pewną elastyczność w ich dalszym wykorzystaniu. Treasury stock nie wypłacają dywidendy i nie mają prawa głosu. W rzeczywistości kierownictwo może zdecydować o ich umorzeniu. Przyczyniają się jednak do zmniejszenia kapitału własnego na bilansie.

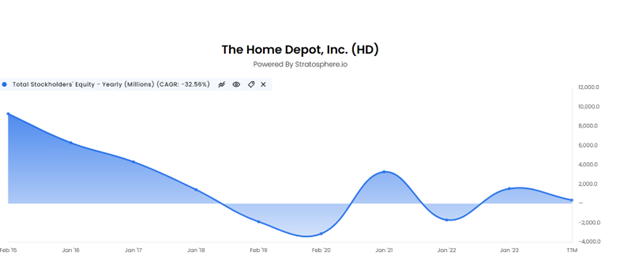

Przykładem firmy, która doświadczyła parę razy w swojej historii ujemnego kapitału własnego, jest np. Home Depot (poznaj historię firmy). Spółka jest jednak w dobrej kondycji finansowej i nie groziło jej bankructwo.

Total Stockholders Equity dla Home Depot

Inwestor powinien lubi skupy akcji własnych!

Firmy potocznie nazywane kanibalami to przedsiębiorstwa, które regularnie przeznaczają część swoich zysków na skup akcji własnych. Skutkuje to zmniejszeniem dostępnej ilości akcji na rynku. Taki swoisty akt samożerności może być bardzo korzystny dla akcjonariusza w długim terminie.

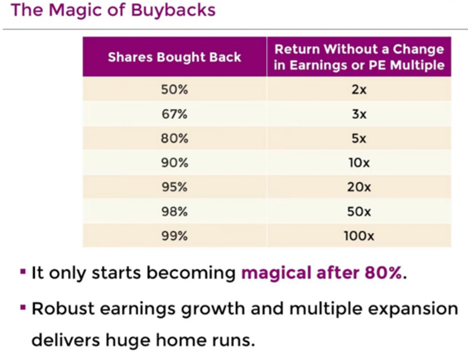

Dobrze obrazuje to grafika prezentująca magię skupów akcji przedstawiona przez legendarnego inwestora Mohnisha Pabraia. Pokazuje ona hipotetyczną stopę zwrotu z inwestycji w przypadku zachowania wskaźników wyceny na tym samym poziomie dla danego procenta skupionych akcji przez spółkę.

Skupy akcji własnych to dobra sprawa!

Jeśli spółka regularnie przeznacza część swoich zysków na buyback, to automatycznie generuje dodatnią stopę zwrotu przy założeniu utrzymania się wskaźników wyceny na tym samym poziomie. Dodatkowo warto szukać firm, które jasno określają sposób alokacji kapitału. Przykładem takiej spółki jest Visa (V).

Polityka alokacji kapitału od Visa

Gdzie szukać spółek „Kanibali”?

Aby znaleźć spółkę „kanibala” należy przede wszystkim zaznajomić się ze strategią alokacji kapitału danej firmy i monitorować poziom akcji będących w obrocie. Można to robić za pośrednictwem strony macrotrends.net. Ten link pokaże Ci dane dla spółki Visa.

W celu poszukiwania inspiracji można również przeanalizować skład indeksów przeznaczonych do agregowania firm „kanibali” lub zainwestować bezpośrednio w fundusze ETF je replikujące. Na rynku dostępny jest globalny fundusz Invesco Global Buyback Achievers UCITS ETF lub koncentrujący się na USA – Amundi ETF S&P 500 Buyback UCITS ETF USD. Warto mieć na uwadze, iż te fundusze ETF są jednak dość małe. Traktowałbym je bardziej jako potencjalne źródło inspiracji niż miejsce do inwestycji.

Przykłady spółek „Kanibali”

Przykładami firm, które od lat przeznaczają część zysków na realizowanie programów skupu akcji (poza wspomnianą już Visa) i są tak zwanymi kanibalami, są np. :

Texas Instruments (TXN)

- ROIC ( zwrot z zainwestowanego kapitału) 5 letnia średnia : 38,21%

- EPS 10-Years annual growth % (średnioroczny wzrost zysku na akcje z 10 lat): 20,08%

- Trailing Returns 10-Year (średnioroczna stopa zwrotu z 10 lat)

- 18,78%*Trailing return 10-Year, Industry (średnioroczna stopa zwrotu dla branży) : 22,48%

- Shareholder Yield (dochody dla akcjonariuszy : dywidenda + buyback+ spłata zadłużenia) → ostatni rok : 4,78%

- Spadek liczby akcji w wyniku skupów akcji od 2010 – 28%

MSCI (MSCI)

- ROIC – 5 letnia średnia : 16,33%

- EPS 10-Years annual growth % :21,90%

- Trailing Returns 10-Year : 30,50%

- Trailing return 10-Year, Industry: 17,95%

- Shareholder Yield – ostatni rok : 3,36%

- Spadek liczby akcji w wyniku skupów akcji od 2010 – 33%

Home Depot (HD)

- ROIC – 5 letnia średnia : 21,96%

- EPS 10-Years annual growth % : 18,72%

- Trailing Returns 10-Year : 16,09%

- Trailing return 10-Year, Industry: 17,59%

- Shareholder Yield – ostatni rok : 4,78%

- Spadek liczby akcji w wyniku skupów akcji od 2010 – 38%

Spółki skupujące akcje to świetna inwestycja!

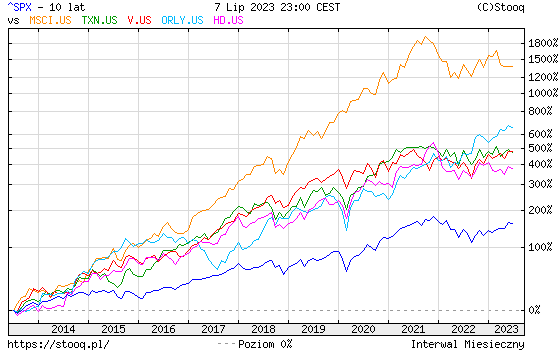

Dane pokazują, iż akcje „Kanibali” powinny być interesujące dla inwestora w długim terminie. Udziały posiadacza akcji zwiększają się każdego roku bez żadnych dodatkowych działań. Poniżej widać wykres porównawczy dla wybranych „kanibali” na tle indeksu S&P 500. Wszystkie spółki zachowują się zdecydowanie lepiej od indeksu. Na przestrzeni 10 lat stopy zwrotu dla nich (bez uwzględniania dywidend) są od ponad 2 do choćby 7 razy wyższe niż zwrot z indeksu. Większość w/w spółek generuje także wyższe 10-letnie stopy zwrotu niż średnia dla branży w której funkcjonują.

Spółki kanibale dobrze radzą sobie na rynku

Sprawnie zarządzana alokacja kapitału odgrywa kluczową rolę w długoterminowej budowie wartości przez spółkę. Gdy rozważamy różne sposoby przekazywania zysków akcjonariuszom, takie jak dywidendy czy skup akcji, nie można jednoznacznie stwierdzić, który z nich jest lepszy. Każdy z nich ma swoje unikalne cechy, które warto uwzględnić.

Skupy akcji charakteryzują się większą złożonością. Mogą one przynieść wartość dodaną, zwłaszcza gdy spółka posiada nadmiarowy kapitał lub akcje są niedowartościowane na rynku. Stanowią też dodatkowy popyt na akcje i mogą być skutecznym narzędziem do zwiększenia ich wartości. Warto jednak pamiętać, iż paradoksalnie nie każdy skup akcji ogłaszany przez firmę musi się automatycznie stawać pozytywną wiadomością dla spółki w długim terminie.

Jeśli akcje są wysoko wyceniane na rynku, spółka jest zadłużona, a skup dominuje nad inwestycjami w rozwój biznesu, to może być on postrzegany jako próba poprawienia wskaźników finansowych kosztem inwestycji w przyszły sukces i innowacje. Ważne jest, aby skup był podejmowany w sposób rozważny i zgodny z długoterminowymi celami spółki. Przejrzystość i komunikacja z inwestorami są najważniejsze w wyjaśnieniu powodów i korzyści związanych ze skupem akcji, aby uniknąć negatywnego odbioru ze strony rynku.

Do zarobienia,

Jurek Tomaszewski

2 lat temu

2 lat temu

Źródło:

Źródło: