Benjamin Franklin wspomniał kiedyś, iż na świecie są dwie pewne rzeczy: śmierć i podatki. W przypadku podatków sprawa jest prosta, ściąga je rząd albo samorząd. Z kolei działalność związana z branżą pogrzebową, nazywaną też „wiecznym biznesem”, jest specyficzna dla wszystkich kraju. W Polsce cmentarze mogą należeć wyłącznie do związków wyznaniowych lub gmin. Z kolei usługi pogrzebowe są sprywatyzowane. Jednak nie wszędzie tak jest. W Wielkiej Brytanii, Stanach Zjednoczonych, Australii, Rumunii czy części Niemiec i Austrii cmentarze mogą być prywatne. W krajach gdzie prywatna działalność nie jest tłumiona, jak grzyby po deszczu pojawiają się firmy, które działają na rynku cmentarnym. Nie ma co się dziwić, jest to biznes, który jest mniej wrażliwy na wahania koniunktury niż wiele innych sektorów. Popyt na te usługi będzie zawsze. To, co powinno wyróżniać dobrą firmę działającą w branży pogrzebowej, to profesjonalizm i przystępne ceny.

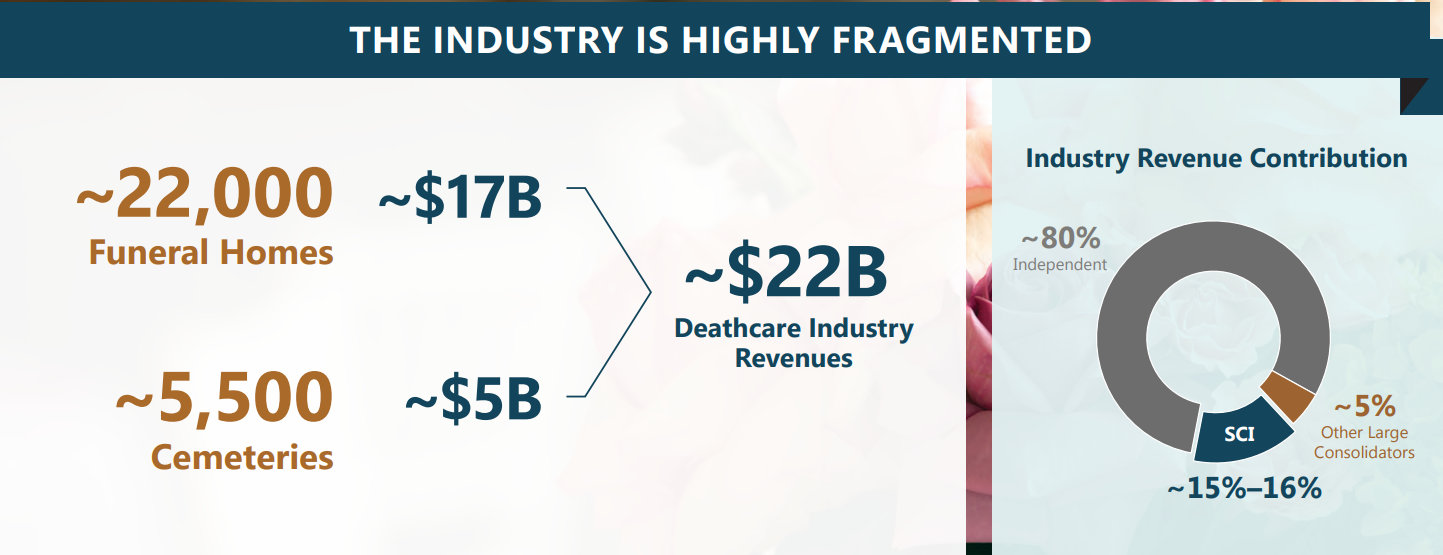

Świetnym przykładem, gdzie rynek pogrzebowy świetnie się rozwija, są Stany Zjednoczone. Działa tam wiele firm, które zarządzają cmentarzami i prowadzą działalność usług pogrzebowych. Rozmiar rynku funeralnego w USA i Kanadzie osiągnął naprawdę duży rozmiar. Cała branża (domy pogrzebowe i cmentarze) jest szacowana na ponad 22 mld$. Jest to więc spory kawałek tortu do zagospodarowania. Sam rynek w Ameryce Północnej jest bardzo rozdrobniony. Powodem jest to, iż bariery wejścia na rynek wydają się niewielkie. To, co potrzeba, aby otworzyć dom pogrzebowy, to niewielki kapitał, kilku ludzi i karawan. Schody zaczynają się przy skalowaniu biznesu. To właśnie w tym momencie potrzebna jest żyłka przedsiębiorcy, aby rozwinąć interes. Większość firm nie potrafi tego zrobić. Jednak na giełdzie jest notowana jest firma, która zajmuje się powolnym konsolidowaniem rynku domów pogrzebowych i cmentarzy. Dzięki solidnej pracy przez kilkanaście lat, firma zdobyła kilkanaście procent udziałów w rynku. Na amerykańskiej giełdzie notowana jest spółka SCI, która wyrosła na lidera tego rynku. W tym artykule przyjrzymy się nieco bliżej samej branży poprzez perspektywę właśnie spółki SCI oraz odpowiemy sobie na pytanie: czy warto oraz jak inwestować w branżę pogrzebową?

Wykres spółki SCI, interwał MN. Źródło: xStation 5, XTB.

SCI – rozpędzająca się maszyna na rynku funeralnym

SCI jest liderem branży funeralnej w Stanach Zjednoczonych. Dominująca pozycja daje przewagi konkurencyjne nad mniejszymi firmami. W tym sektorze działają korzyści skali. Firmie jest łatwiej negocjować stawki z dostawcami oraz posiada większy budżet marketingowy. Dzięki temu firma może oferować swoje usługi taniej oraz jest bardziej rozpoznawalna na rynku krajowym, jak i lokalnym.

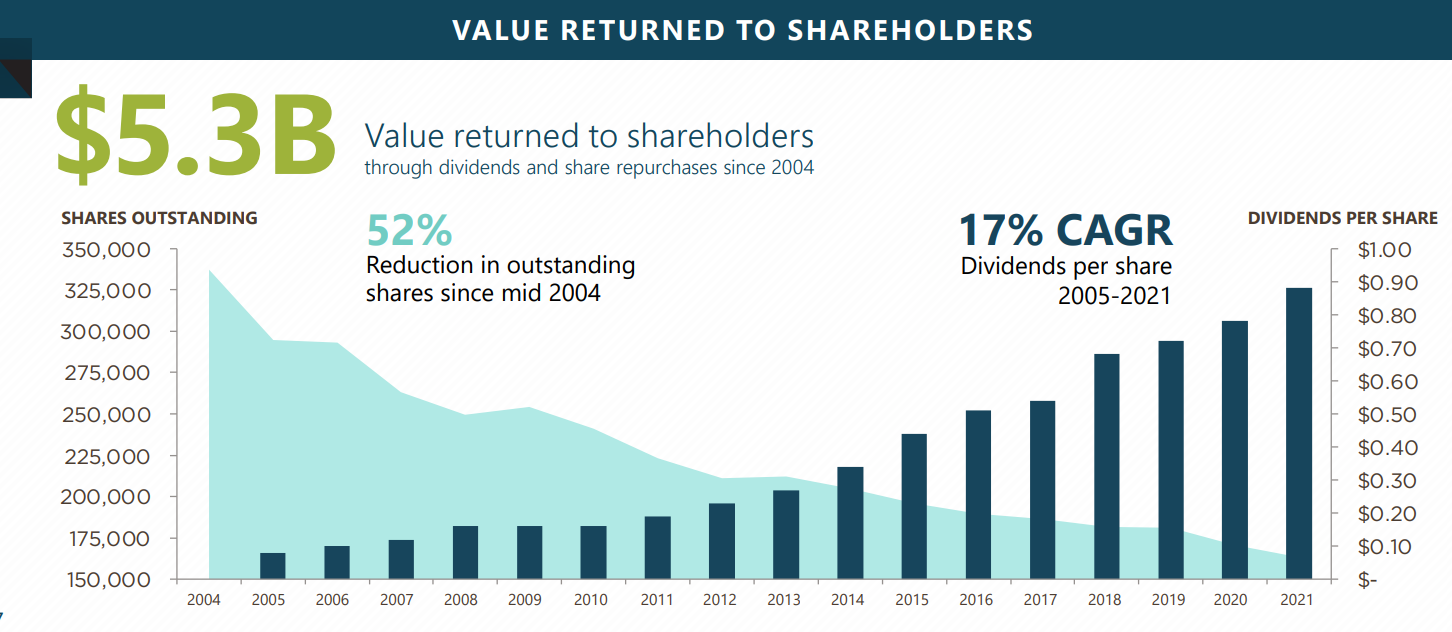

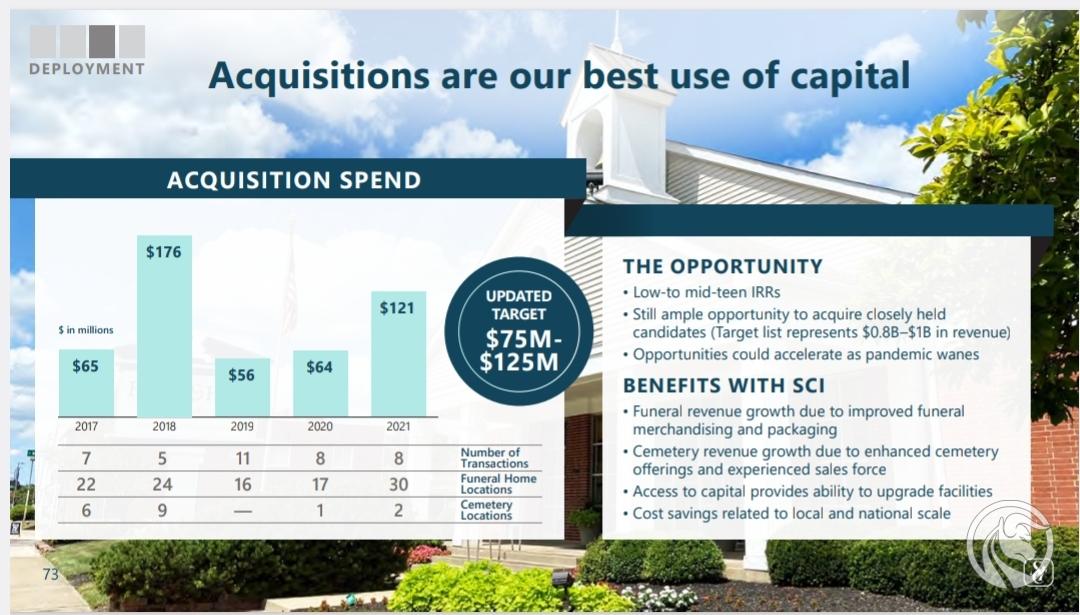

SCI to konsolidator rozdrobnionego rynku. Dzięki przejmowaniu mniejszych firm SCI szybciej zdobywa udziały rynkowe. Dzięki temu może też poprawiać efektywność przejętych firm (synergia kosztowa). SCI szuka okazji, które zapewniają IRR (wewnętrzną stopę zwrotu) na poziomie kilkunastu procent. To oznacza, iż takie inwestycje zwracają się w mniej niż 10 lat. Dynamiczny rozwój biznesu widać na wykresie poniżej. Zysk na akcję SCI rósł między 2005 a 2021 rokiem średnio o 17% rocznie. W tak szybkim wzroście EPS pomogła redukcja liczby akcji, która w ciągu kilkunastu lat spadła o 52%.

Zysk na akcję w latach 2005 – 2021. Źródło: SCI

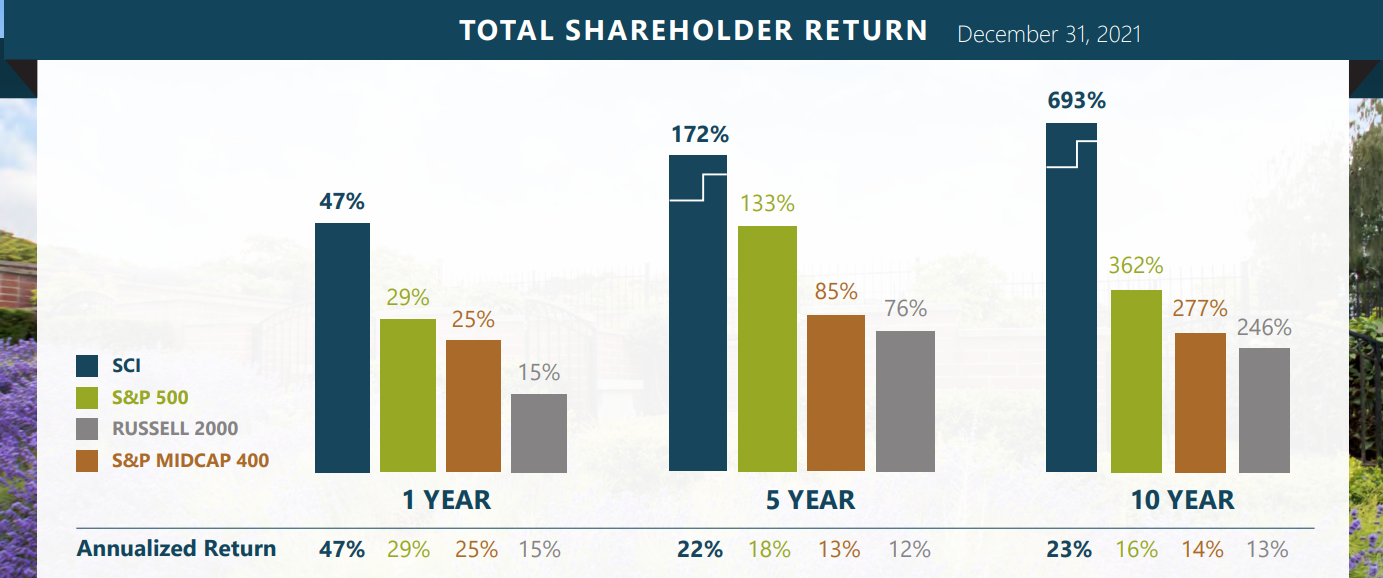

SCI osiąga wysoką stopę zwrotu w ciągu ostatnich 10 lat. Pomogło w tym szereg czynników. Wśród nich można wymienić:

- Wzrost organiczny,

- Przejęcia,

- Poprawa efektywności,

- Skup akcji własnych.

Stopy zwrotu aktywów. Źródło: SCI

Zarządzanie kapitałem spółki jest na wysokim poziomie, ponieważ jeżeli firma nie ma pomysłu na alokację wolnej gotówki to przeprowadza skup akcji i wypłaca dywidendę.

Wzrost skali biznes, skupowanie akcji oraz poprawa rentowności ma doprowadzić do stabilnego wzrostu zysku na akcję. To z kolei w długim terminie powinno odbijać się na wycenie spółki.

Rynek na którym działa SCI ma spory potencjał

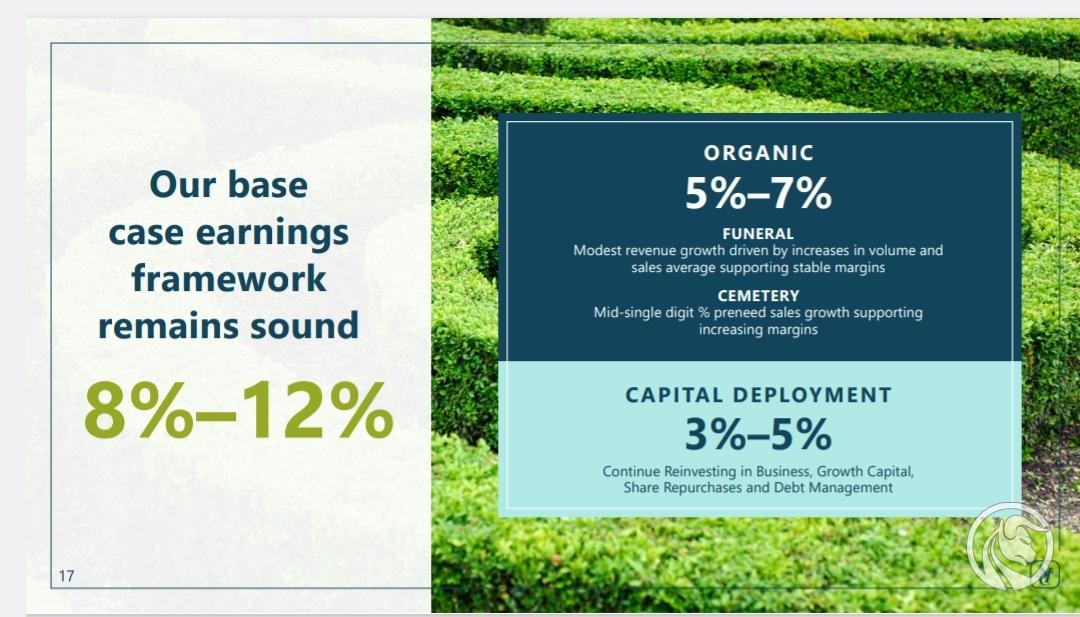

Sam rynek jest pochodną liczby ludności i średniej wieku społeczeństwa. Im starsze społeczeństwo, tym szybszy wzrost rynku. Natury się nie oszuka, dlatego im więcej człowiek ma lat, tym większe prawdopodobieństwo śmierci. Dla SCI otoczenie rynkowe jest korzystne. Z jednej strony populacja USA rośnie, z drugiej strony ludność Stanów Zjednoczonych się starzeje. Daje to podstawy pod wzrost biznesu jeszcze przez wiele dekad. Sama spółka spodziewa się, iż może w długim terminie rosnąć od 8% do 12%, z czego organiczny wzrost to od 5% do 7%. Jest to więc spółka dojrzała, ale w branży która rośnie.

Prognozy SCI. Źródło: SCI

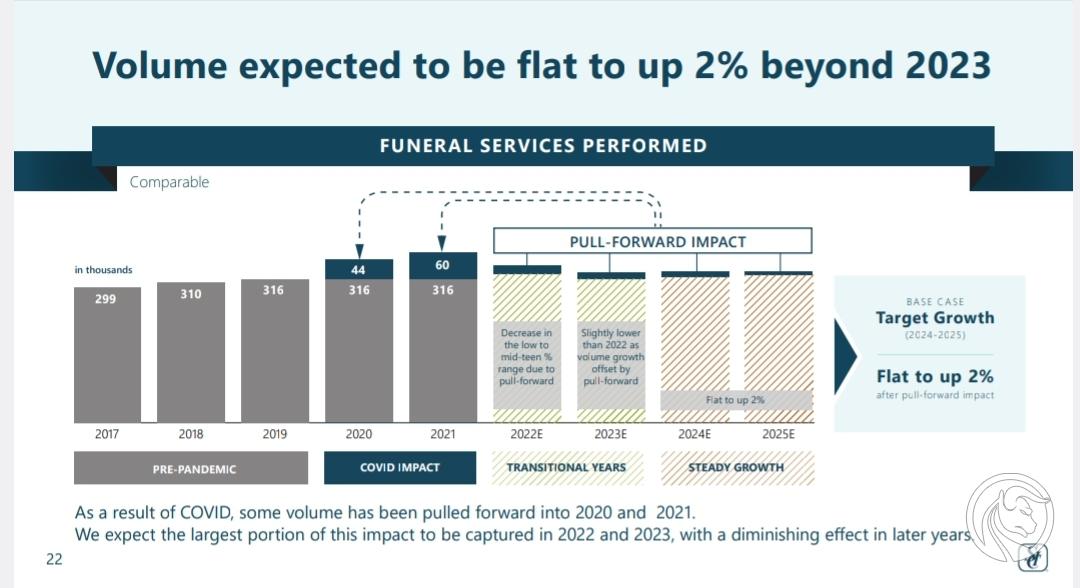

Warto jeszcze spojrzeć jaki wpływ miał COVID-19 na biznes. Lata 2020 i 2021 to czas nadmiarowych zgonów w USA. Spowodowało to wzrost przychodów i zysków. Jednak były to głównie osoby starsze, które zmarły przedwcześnie. Z tego powodu są to przychody, które spółka rozpoznała „awansem”. Zatem spółka spodziewa się ze w kolejnych latach wolumen wzrostu liczby pogrzebów wróci do swojego normalnego trendu.

Nadmiarowe zgony wywołane COVID-19,. Źródło: SCI

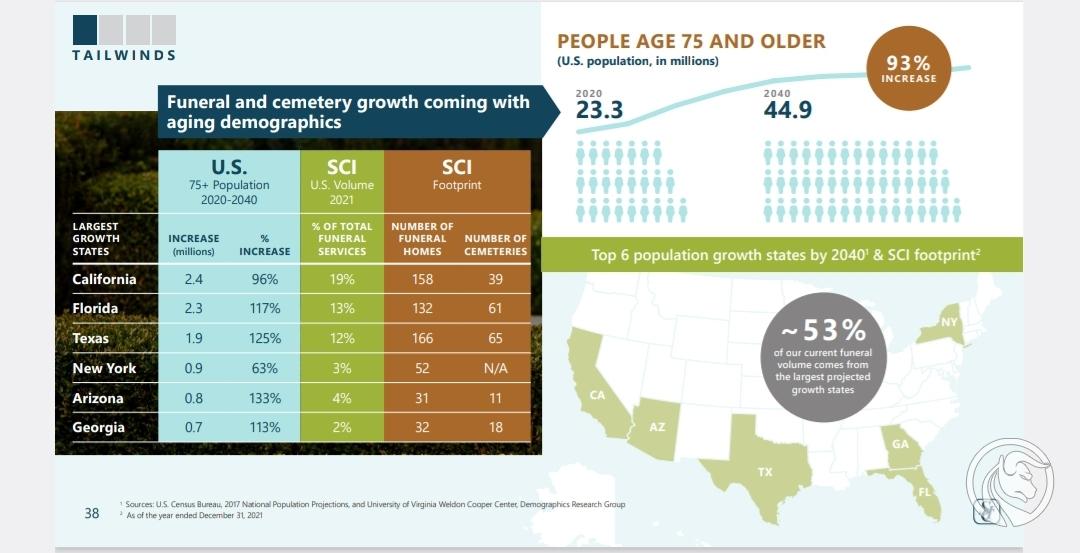

Wracając do starzenia się społeczeństwa – zgodnie z danymi instytucji badawczych do 2040 roku liczba Amerykanów w wieku 75 lat i więcej wzrośnie o 93% do 44,9 mln osób. Są to potencjalni przyszli klienci spółki. Zatem popyt na usługi pogrzebowe będzie cały czas rósł w USA, jednak z beneficjentów będzie SCI, które jest liderem tej branży.

Prognozy demograficzne. Źródło: SCI

Warto zestawić otoczenie rynkowe z modelem biznesowy spółki. Część klientów kupuje usługi wcześniej, co pozwala zabezpieczyć rodzinę przed wydatkiem związanym z organizacją pogrzebu. Osoby, które nie zrobiły tego wcześniej będą “klientami” SCI w sposób pośredni, ponieważ za usługę będzie płacić rodzina.

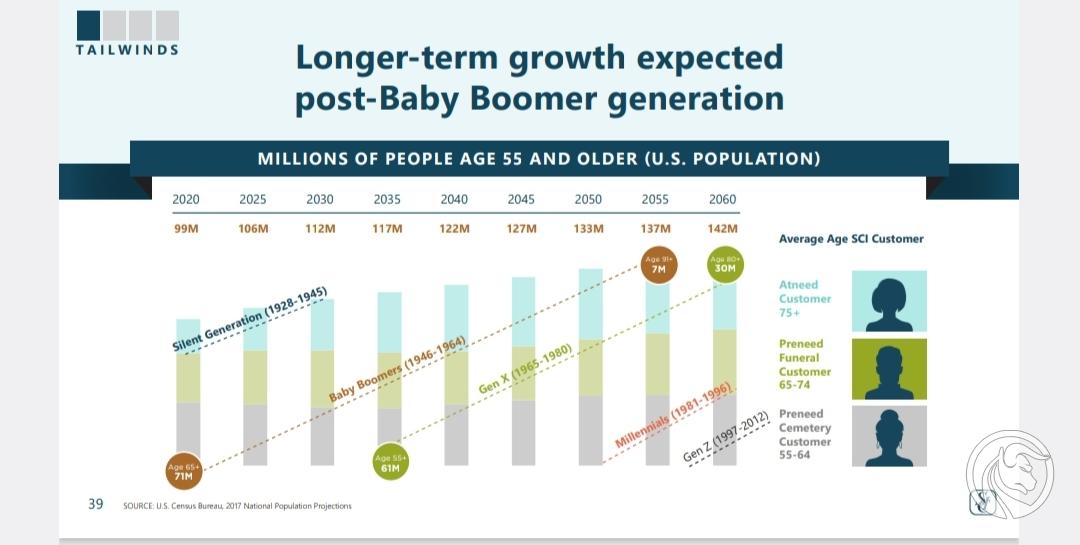

W tabeli poniżej widać, iż w ciągu 35 lat (2020 – 2055) z 71 mln baby boomersów mających w tej chwili 65 lat, zostanie 7 mln osób. Pozostałe osoby umrą, a rodziny będą potrzebowały usług pogrzebowych. Według prognoz spółki w USA w 2035 roku będzie 61 mln osób w wieku powyżej 65 lat. W 2060 roku populacja GenX spadnie do 30 mln osób.

Na wykresie zaznaczono także różne rodzaje klientów. Szarym kolorem zaznaczono potencjalnych klientów na miejsca pogrzebowe tzw. “preneed cementary” – takie osoby z reguły mają 55-64 lata i chcą zabezpieczyć bliskich przed kosztami znalezienia odpowiedniego miejsca. Kolorem zielonym to potencjalni klienci w wieku 65-74 lata, którzy chcą wcześniej opłacić usługi pogrzebowe. Kolor błękitny to ludzie powyżej 75 lat, którzy będą sukcesywnie umierać w kolejnych latach i nie myśleli wcześniej o swojej śmierci. Dla spółki największy potencjał mają dwie pierwsze grupy klientów, ponieważ zapewniają wpływy gotówkowe już teraz. Otrzymana gotówka może być reinwestowana we własną działalność (rodzaj darmowego kredytu).

Starzenie się pokoleń. Źródło: SCI

Działalność operacyjna spółki

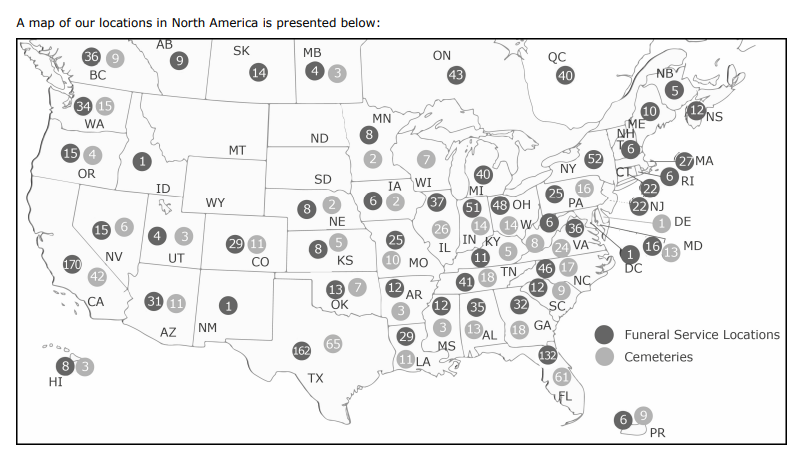

SCI posiada dużo domów pogrzebowych i cmentarzy, które są rozlokowane w większości stanów w USA. Widać to na mapie poniżej. Jednocześnie spółka ma przez cały czas potencjał do zagęszczania swojej sieci, zarówno poprzez konsolidację jak i budowanie nowych domów pogrzebowych. Nie ma żadnych cmentarzy m.in. w takich stanach jak Minnesota, Północna Dakota, Południowa Dakota, Nowym Meksyku czy Indiana. jeżeli chodzi o domy pogrzebowe, to SCI nie ma ekspozycji m.in. w Wisconsin, Minnesocie, Południowej Dakocie czy Północnej Dakocie. Oprócz tego firma może zagęszczać sieć w bardziej rozwiniętych stanach. Jednak musi pilnować, aby nie narazić się na zarzuty monopolizacji rynku.

Cmentarze i domy pogrzebowe na koniec 2022 roku. Źródło: SCI

Spójrzmy jeszcze raz na wielkość rynku, w którym działa spółka. Należy odróżnić biznes domów pogrzebowych oraz cmentarzy. Z wykresu poniżej jasno widać, iż to domy pogrzebowej to największa część rynku funeralnego. Samo SCI posiada około 15% rynku wartego 22 mld dolarów i jest 3-krotnie większa od największego konkurenta. Taka przewaga powoduje, iż pozycja SCI wydaje się niezagrożona w najbliższym latach.

Rynek funeralny w Ameryce Północnej. Źródło: SCI

SCI ma bardzo dobrą pozycję na rynki cmentarnym. Generuje 1,8 mld$ przychodów (36% wartości rynku) z około 10% udziału w rynku. Zatem SCI ma bardziej dochodowe cmentarze niż konkurencja. W przypadku domów pogrzebowych jest podobnie, spółka generuje ponad 13,5% przychodów całej branży, mając nieco powyżej 6,6% działających domów pogrzebowych.

Działalność spółki SCI. Źródło: SCI

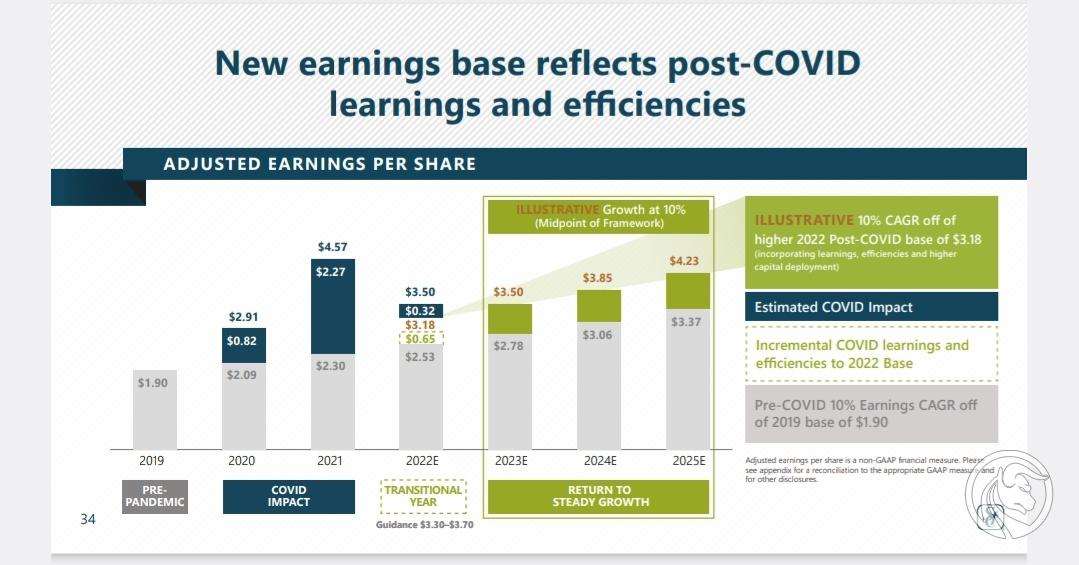

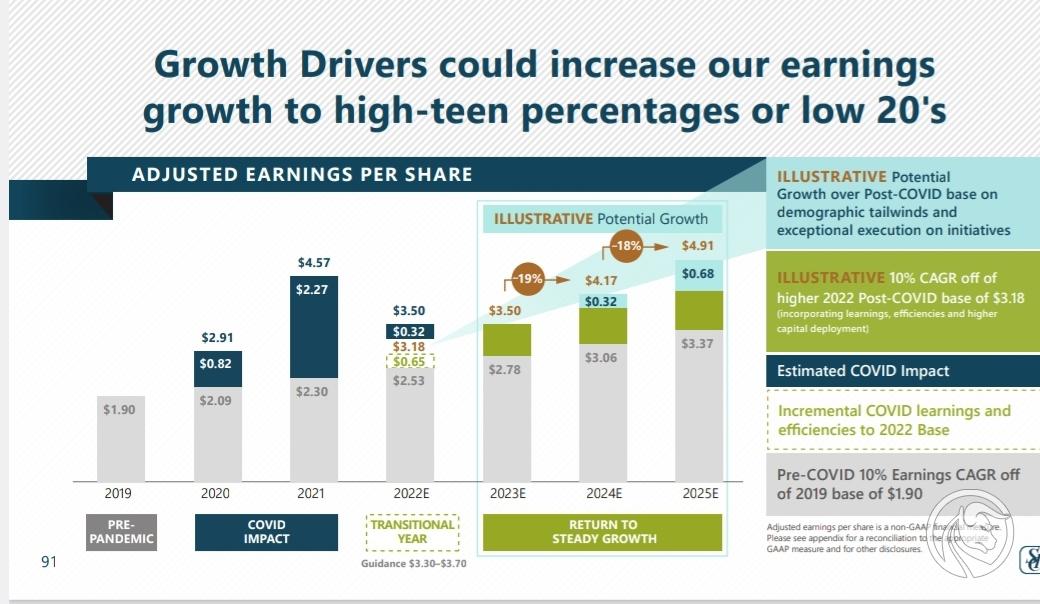

Czynniki demograficzne, COVID-19 oraz poprawa efektywności mocno zmieniły biznes, w którym działa spółka. Na wykresie poniżej na ciemnoniebiesko zaznaczono wpływ koronawirusa na zysku na akcje. Był to okres żniw dla spółki, ponieważ EPS podwoił się względem prognoz. Obecny okres to powrót do normalności. Zyski spadły, ale firma dzięki doświadczeniu okresu 2020-2021 wierzy, iż potrafi zwiększyć swoją efektywność. Obecne prognozy na zysk w latach 2025 są znacznie wyższe od podobnych prognoz stworzonych przez spółkę w 2019 roku.

Prognozy spółki. Źródło: SCI

SCI jest także świadome, iż z powodu różnic kulturowych pojawiają się inne potrzeby na usługi pogrzebowe. Widać to na wykresie poniżej. Firma stara się tworzyć produkty i usługi “szyte na miarę”.

Jednym z zagrożeń dla biznesu jest popularność kremacji. Powoduje to, iż średni wydatek na organizację pogrzebu jest mniejszy. Podczas kremacji nie potrzeba pięknych trumien czy drogich garniturów. SCI stara się przekonać klientów do bardziej drogich miejsc pochówku takich jak prywatne grobowce, czy ładnie wyglądające nisze na prochy.

Trend kremacji ma wpływ na wyniki. Źródło: SCI

Model wzrostu biznesu: akwizycje i praca u podstaw

Warto jeszcze spojrzeć dokładnie na model wzrostu biznesu. SCI stara się konsolidować rynek poprzez przejęcia mniejszych graczy. Między 2017 a 2021 rokiem spółka wydała 480 mln$ na akwizycję. W samym 2022 roku spółka wydała ponad 100 mln$ na 15 domów pogrzebowych oraz 3 domy pogrzebowe z cmentarzami.

Oprócz tego przedsiębiorstwo stara się rozwijać biznes organicznie, wydając w latach 2017 – 2021 na nowe cmentarze i domy pogrzebowe.

Branża pogrzebowa – Przejęcia SCI. Źródło: SCI

SCI dzieli się informacjami na temat celów inwestycyjnych. Szuka spółek, które zapewnią zwrot z inwestycji na poziomie kilkunastu procent rocznie. Obecna lista kandydatów generuje łączne przychody na poziomie od 0,9 – 1 mld$. Dzięki synergiom przychodowym i kosztowym SCI może poprawić zyskowność przejętych firm.

Jakich firm szuka spółka SCI. Źródło: SCI

W przypadku działalności organicznej firma celuje w 10-15 nowych domów pogrzebowych rocznie. Oczywiście, firma stara się, aby wygenerowana stopa zwrotu wynosiła przynajmniej kilkanaście procent rocznie. SCI selekcjonuje wybrane lokalizacje pod kątem zakładanego potencjału na usługi oraz najbliższej konkurencji.

Branża pogrzebowa: Budowa nowych domów pogrzebowych i cmentarzy. Źródło: SCI

Warto pamiętać, że SCI ma masę już zapłaconych umów, które nie zostały jeszcze wykonane (tzw. backlog). Jest to w tej chwili kilkanaście miliardów dolarów (część w formie ubezpieczeń, a część w formie Trustu), które mogą być zainwestowane w dalszy rozwój biznesu. Można to porównać do float ubezpieczalni. SCI wie ile z tej gotówki będzie potrzebne w przyszłości (na podstawie statystyk umieralności), dlatego może część środków traktować jako darmowy kapitał potrzebny do dalszego wzrostu biznesu.

Backlog w wysokości kilkunastu miliardów dolarów. Źródło: SCI

Sama spółka jest świadoma tego, że rynek funeralny rośnie wolno. Z tego powodu spodziewa się, iż w optymistycznym scenariuszu segment domów pogrzebowych będzie rósł na przychodach o 3-5%. Oczywiście, SCI zakłada, iż poprawi swoją marżę operacyjną na skutek poprawy efektywności.

Segment domów pogrzebowych. Źródło: SCI

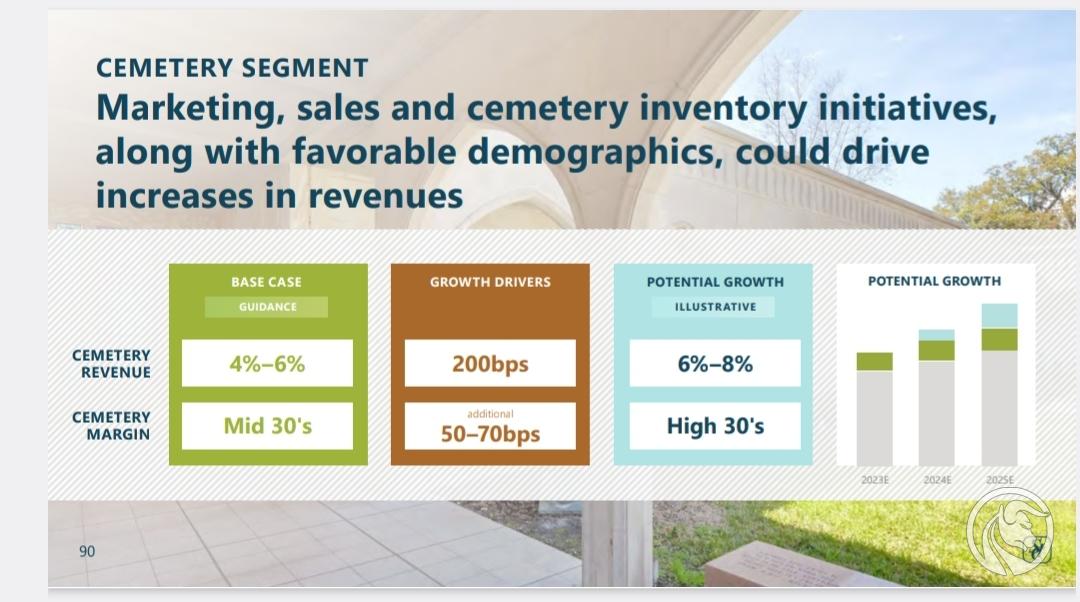

W przypadku segmentu cmentarnego wzrost przychodów ma wynieść od 6-8% r/r w optymistycznym wariancie. SCI spodziewa się także poprawy marży o 50 do 70 punktów bazowych.

Prognozy dla segmentu cmentarnego. Źródło: SCI

Podsumowując, firma spodziewa się wzrostu zysku na akcję w przedziale od kilkunastu do choćby 20%. Jest to więc szybki wzrost jak na tak skostniały rynek. Pozostaje pytanie czy spółka będzie w stanie skalować ten biznes w dłuższym okresie.

Prognozy wzrostu przychodów SCI. Źródło: SCI

Wyniki finansowe spółki

Na samym początku trzeba dodać, iż segment cmentarny i domów pogrzebowych mają zupełnie różne dynamiki. Oznacza to, iż na wyniki lepiej patrzeć segmentowo niż całościowo.

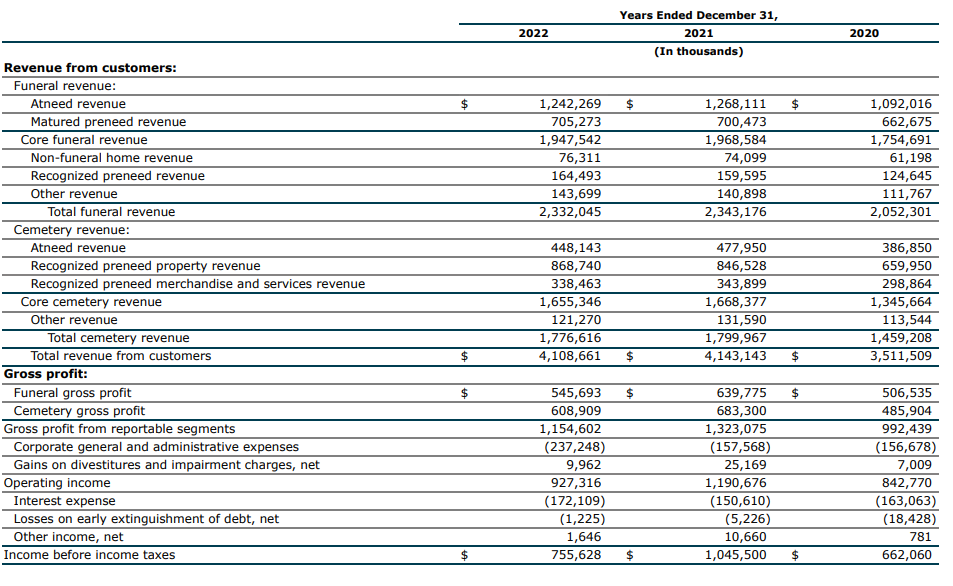

Przychody segmentu cmentarnego wyniosły w 2022 roku spadły o 23,4 mln$ tj. o 1,3% r/r. Ostatecznie sprzedaż wyniosła w poprzednim roku 1 776,6 mln$. Spadki byłyby większe gdyby nie zwiększenie się liczby cmentarzy, co podniosło sprzedaż o 15,9 mln$. Przychody porównywalne spadły w 2022 roku o 2,2% tj. o 39,1 mln$. Pozytywny wpływ na sprzedaż miały tylko rozpoznane przychody z wcześniej zapłaconych usług cmentarnych. Ten rodzaj przychodów wzrósł o 24 mln$ r/r do poziomu 868,7 mln$.

Marża brutto na sprzedaży segmentu cmentarnego wynosiła w 2022 roku 34,1%. Spółka doświadczyła spadku marży o 3,9 punktu procentowego. Spadek marży spowodowany był mniejszą sprzedażą bieżącą (będącą bardziej marżową usługą). Kolejnym powodem był wzrost kosztów pracowniczych oraz koszty utrzymania cmentarzy.

Segment pogrzebowy wygenerował w 2022 roku 2,332 mld$ przychodów. Oznaczało to spadek o 11,2 mln$, czyli o 0,5%. Spadek byłby większy gdyby nie zwiększenie liczby placówek, co poprawiło wyniki o 43,5 mln$. Warto zaznaczyć, iż sprzedaż porównywalna spadła r/r o 4,6%. Kolejnym ciekawym wnioskiem, jaki można wysnuć z raportu, jest wzrost przychodu na usługę pogrzebową, która wzrosła r/r o 2%. Powodem wzrostu cen były m.in. dodanie usług dodatkowych do większej liczby pogrzebów (m.in. catering, kwiaty) oraz wzrostu cennika usług. SCI widzi dalszy wzrost liczby kremacji, które w 2022 roku osiągnęły poziom 61,1% pochówków. Oznaczało to wzrost o 1,9 punktu procentowego.

Warto spojrzeć jeszcze na marżę brutto na sprzedaży, która w 2022 roku spadła o 14,7% tj. o 94,1 mln$. Patrząc tylko na działalność porównywalną, zysk brutto na sprzedaży spadł o 15,7% r/r, czyli o 101,2 mln$. Oznaczało to, iż marża dla biznesu kontynuacyjnego spadła z 27,6% do 23,7%. Powodem spadku marży był wzrost kosztów energii (szczególnie potrzebne przy kremacji) oraz wzrost kosztów wynagrodzeń. W trudnym otoczeniu makroekonomicznym SCI miało problem z podniesieniem cen za swoje produkty.

Widać zatem, iż spółka miała problemy ze wzrostem w 2022 roku, na co nałożyło się wiele czynników. Jednym z nich był powrót rynku do “normalności” po okresie nadwyżkowych zgonów spowodowanych COVID-19. Nastąpiła także kontynuacja przejścia klientów do tańszych usług, jakimi są kremacje. Widoczna jest także presja na marży, szczególnie widoczna w segmencie pogrzebowym, gdzie wzrost kosztów utrudnia utrzymanie marży na poprzednim poziomie. Problemy ma także bardziej dochodowy biznes cmentarny, który również doświadczył spadku marży brutto.

Segmenty przychodów. Źródlo: SCI

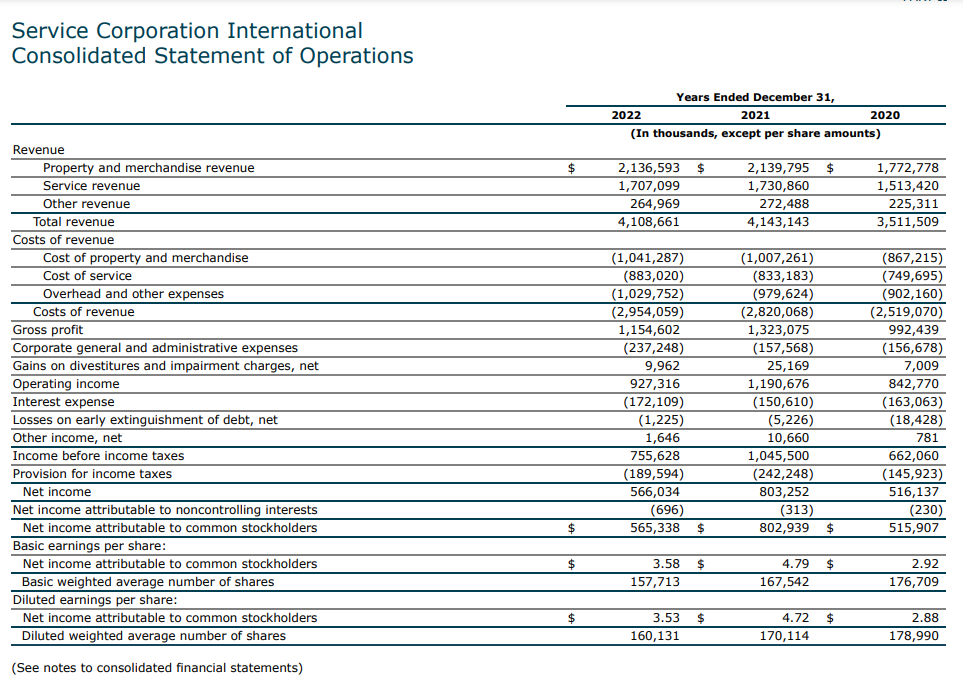

Warto spojrzeć jeszcze na skonsolidowany rachunek wyników. Spółka wygenerowała 927 mln$ zysku operacyjnego. Oznaczało to spadek o 22,1% r/r tj. o 263,4 mln$. Powodem był spadek marży brutto na sprzedaży oraz wzrost kosztów administracyjnych (wzrost o około 80 mln$ r/r). Widoczny jest także wzrost kosztów odsetkowych o 21,5 mln$ r/r.

Rachunek zysku i strat. Źródło: SCI

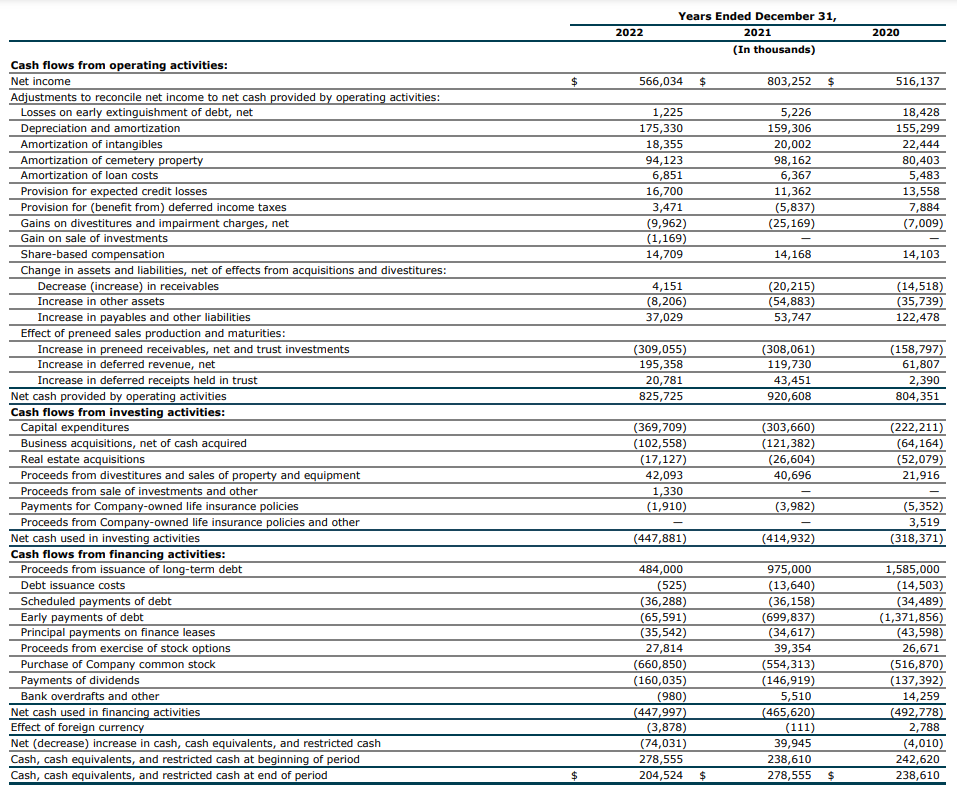

Firma jest maszynką do generowania gotówki. W 2022 roku SCI miało dodatnie przepływy z działalności operacyjnej na poziomie 825,7 mln$. Warto jednak zauważyć, iż 195 mln$ to pozytywny wpływ odroczonych przychodów (sprzedaż usług pogrzebowych i cmentarzy “z góry”).

SCI stara się zwiększać skalę swojego działania. Z tego powodu wzrastają nakłady inwestycyjne (CAPEX). W 2022 roku te wydatki wyniosły 369,7 mln$, rok wcześniej było to około 304 mln$, natomiast w 2020 roku 222 mln$. W ciągu ostatnich 3 lat firma wydała na akwizycje nieco mniej niż 390 mln$.

Spółka generuje duże FCF, które przeznacza na skupy akcji oraz wypłaty dywidendy. W 2022 roku SCI wydało 661 mln$ na skup akcji oraz przekazało 160 mln$ w formie dywidendy.

Rachunek przepływów pieniężnych spółki SCI. Źródło: SCI

Ryzyka związane z inwestycją w spółkę

Jednym z większych ryzyk jakie czekają spółkę są zmiany kulturowe klientów. Już w 2015 roku liczba kremacji przekroczyła liczbę tradycyjnych pogrzebów. W 2030 roku kremacja będzie miała 70% udziałów w rynku. Kremacje są oszczędniejszą wersją pogrzebu, ponieważ nie wymagają tylu dekoracji, kwiatów, drogich trumien. Z drugiej strony kremacja zabiera mniej miejsca na cmentarzu, co daje szansę właścicielom cmentarzy na bardziej efektywne zagospodarowanie miejsca. Kremacja w USA kosztuje średnio 6,7 tys. $, natomiast tradycyjny pogrzeb to wydatek rzędu 7,6 tys.$. Zwiększanie przychodów z jednego pochówku w takim otoczeniu będzie sporym wyzwaniem dla spółki.

Kolejnym ryzykiem jest to, że SCI działa w branży, która jest wrażliwa na cykl koniunkturalny. Mimo tego, iż domy pogrzebowe uchodzą za wieczny biznes, to w okresie dekoniunktury również doświadczają spadku wydatków konsumpcyjnych. Po prostu rodziny wolą w okresie dekoniunktury zmniejszyć wydatki na pogrzeby. Tak było w latach 2007 – 2010, kiedy przychody spółki spadły o 4% oraz nastąpił spadek marży operacyjnej z 15% do 13%.

Warto również pamiętać o tym, iż środowisko wysokich stóp procentowych w przypadku SCI przekłada się na wyższe koszty obsługi zadłużenia. Oprócz tego, wyższe koszty kredytów i pożyczek dotykają także konsumentów, którzy również szukają oszczędności. W ostatnim raporcie rocznym pojawiła się informacja, iż spółka aktywnie skupuje obligacje z rynku w przypadku, gdy gwarantuje to atrakcyjną stopę zwrotu.

Mocne strony spółki

SCI działa w branży, która bardzo wolno się zmienia. W efekcie korzyści skali spółki stanowią silną fosę, która chroni ją przed mniejszą konkurencją. Warto pamiętać o barierach kapitałowych, ponieważ otwarcie nowego domu pogrzebowego jest trudne z powodu ograniczonej liczby klientów (ciężko przekonać kogoś, aby umarł szybciej 🙂). SCI konsoliduje rozdrobniony rynek, co jeszcze zwiększa konkurencyjność spółki na lokalnych rynkach.

Biznes pogrzebowy nie ma problemów z osiąganiem rentowności choćby w okresie recesji. Oczywiście, podczas spowolnienia gospodarczego przychody mogą delikatnie spaść, ale najprawdopodobniej nie więcej niż o kilka procent. Biznes choćby w takiej sytuacji może wygenerować kilkanaście procent marży operacyjnej.

SCI dobrze zarządza kapitałem, ponieważ nie rośnie na siłę, ale szuka inwestycji o IRR na poziomie kilkunastu procent. Spółka ma listę firm, które chce przejąć i czeka na odpowiedni moment do dokonania akwizycji. Nadwyżka kapitału jest zwracana akcjonariuszom w formie dywidendy albo skupu akcji. Sam skup powoduje, iż spada liczba akcji, co podnosi zysk na akcję.

Słabe strony spółki oraz całej branży

SCI z racji działania w dojrzałej branży nie jest w stanie długoterminowo rosnąć na przychodach w tempie kilkunastu procent rocznie.

Kolejnym minusem jest to, że obecny trend na rynku pogrzebowym stawia na mniej wystawne ceremonie. Coraz częściej wygrywa prostota oraz kremacja zwłok. To zmniejsza przychody firmy, której trudniej jest sprzedać dodatkowe, droższe usługi.

SCI musi wydawać spore środki na CAPEX lub akwizycje, aby zwiększyć skalę działania. Nie jest to więc przykład biznesu asset-light. Większe wydatki kapitałowe powodują, iż spółka mniej generuje wolnych przepływów pieniężnych. To z kolei zmniejsza rozmiar skupów akcji oraz dywidendy.

Firma jest wciąż lokalna i działa wyłącznie w Ameryce Północnej. Jednak nie we wszystkich krajach SCI może skalować swoje oba segmenty. Przykładowo w Polsce segment cmentarny jest ustawowo zablokowany dla prywatnych graczy, pozostaje tylko biznes domów pogrzebowych.

Końcowi klienci korzystają z usługi raz, podczas własnego pochówku, powoduje to, iż przychody są jednorazowe. Oczywiście SCI stara się przekonać rodzinę do skorzystania z dodatkowych usług, albo zachęca do wcześniejszego wykupienia np. grobowca rodzinnego.

Jak inwestować w branżę pogrzebową?

Brokerzy oferujący akcje

Jak inwestować w branżę pogrzebową? Najlepszym rozwiązaniem wydaje się zakup akcji spółki SCI z uwagi na jej rozmiary, stabilność oraz wypłacaną i sukcesywnie zwiększaną dywidendę. Coraz większa liczba brokerów forexowych posiada bogatą ofertę akcyjną, ETF oraz CFD na te instrumenty. Dla przykładu na XTB znajdziemy na dzień dzisiejszy ponad 300 ETF-ów, a Saxo Bank prawie 3000.

| Broker |  |

|

|

| Kraj | Polska | Dania | Cypr |

| Ilość giełd w ofercie | 16 giełd | 37 giełd | 21 giełd |

| Ilość akcji w ofercie | ok. 2300 – akcje ok. 1800 – CFD na akcje |

19 000 – akcje 8 800 – CFD na akcje |

3 175 – akcje |

| Ilość ETF w ofercie | 194 – ETF 112 – CFD na ETF |

3000 – ETF 675 – CFD na ETF |

323 – ETF |

| Prowizja | 0% prowizji do 100 000 EUR obrotu / miesiąc | wg cennika | 0% prowizji* |

| Min. depozyt | 0 zł (zalecane min. 2000 zł) |

2 000 EUR | 100 USD |

| Platforma | xStation | SaxoTrader Pro Saxo Trader Go |

Platforma eToro |

RECENZJA |

RECENZJA |

RECENZJA |

|

ZAŁÓŻ KONTO |

ZAŁÓŻ KONTO |

ZAŁÓŻ KONTO |

*Zerowa prowizja oznacza, iż podczas czynności czynności nie została naliczona żadna opłata za pośrednictwo / transakcję. Jednak przez cały czas mogą przynosić ogólne opłaty, takie jak opłaty za przewalutowanie w przypadku wpłat i efektów w walutach innych niż USD, opłaty za opłaty oraz (jeśli dotyczy) opłaty za brak aktywności.Obowiązuje również spread rynkowy, chociaż nie jest to „opłata” pobierana przez eToro.

76% rachunków inwestorów detalicznych traci pieniądze podczas handlu kontraktami CFD z tym dostawcą. Zastanów się, czy możesz sobie pozwolić na wysokie ryzyko utraty pieniędzy.

Branża pogrzebowa: Podsumowanie biznesu SCI

SCI jest liderem na rynku usług pogrzebowych w Stanach Zjednoczonych oraz Kanadzie. Dzięki korzyściom skali oraz zasobom kapitałowym przejmuje mniejszą konkurencję. Pozwala to zwiększyć udziały rynkowe. Oprócz tego spółka rośnie dzięki otwieraniu własnych domów pogrzebowych na jeszcze niespenetrowanych rynkach.

Spółka regularnie dzieli się swoimi zyskami z akcjonariuszami. Zgodnie z polityką firmy od 30% do 40% zysku po opodatkowaniu jest wypłacane w formie dywidendy. SCI regularnie podnosi dywidendę i wypłaca ją co kwartał. Jeszcze w 2005 roku kwartalna dywidenda wynosiła 0,25$ na akcję. W 2022 roku kwartalna dywidenda wynosi 0,27$. Jest to więc firma, którą można spokojnie zaliczyć do tak zwanych dividend growth. To właśnie dzięki rozsądnej polityce zarządzania kapitałem SCI wygenerowało ponad 250% zysku w ciągu ostatnich 10 lat.

2 lat temu

2 lat temu