Instrumenty pochodne powstały na wiele towarów, walut, indeksów czy akcji. W przypadku towarów powstały kontrakty terminowe na miedź, nikiel, ropę naftową, sok pomarańczowy czy pszenicę. Oczywiście są także mniej popularne instrumenty. Do nich z pewnością można zaliczyć kontrakty futures oraz opcje na bydło hodowlane (feeder cattle). Kontrakty futures na bydło hodowlane powstały na Chicago Mercantile Exchange (CME). Te instrumenty trafiły do obrotu giełdowego w 1971 roku. Po 16 latach giełda w Chicago wprowadziła możliwość handlowania opcjami na ten towar. Z tego tekstu dowiesz się jak inwestować w bydło hodowlane oraz jakie są wady i zalety handlu na tym instrumencie.

Pobierz ebook: Kontrakty terminowe i opcje

Podstawowe informacje

Mimo, iż panuje moda na wegetarianizm i weganizm, to zwierzęta przez cały czas odgrywają istotną rolę gospodarczą. Bydło jest wykorzystywane do produkcji mięsa czy wyrobów ze skóry (galanteria skórzana, obuwie). Bardzo ważna do wyceny instrumentów pochodnych na bydło hodowlane jest tygodniowa, ważona średnia cen bydła obliczana przez USDA (United States Department of Agriculture). Cena wylicza jest w oparciu o średnią z 12 stanów. Są nimi:

- Iowa,

- Kansas,

- Kolorado,

- Missouri,

- Montana,

- Nebraska,

- Nowy Meksyk,

- Oklahoma,

- Południowa Dakota,

- Północna Dakota,

- Texas,

- Wyoming.

Jeden kontrakt opiewa na 50 000 funtów bydła, co w przybliżeniu odpowiada około 23 tonom bydła hodowlanego.

Rozliczenie kontraktów terminowych jest w gotówce. Oznacza to, iż inwestor nie musi się obawiać, iż jeżeli zapomni zamknąć lub zrolować kontrakt przed rozliczeniem, to będzie musiał dostarczyć albo odebrać towar.

Uczestnicy rynku Feeder Cattle

Kto jest zainteresowany zawieraniem kontraktów na bydło hodowlane? Nie jest zaskoczeniem, iż na rynku działa pięciu podstawowych uczestników:

- dostawcy bydła,

- odbiorcy bydła,

- spekulanci,

- arbitrażyści,

- market makerzy.

Dostawcy bydła hodowlanego chcą zabezpieczyć się przed spadkiem ceny bydła. W tym celu zajmują najczęściej krótką pozycję na rynku feeder cattle. Oczywiście nie muszą zabezpieczać w całości posiadanego inwentarza. Mogą częściowo zabezpieczać pozycję, albo zająć pozycję większą niż wartość bydła. W tej drugiej sytuacji dostawca zachowuje się jak spekulant, który chce zarobić na zmianie ceny instrumentu bazowego.

Odbiorcy bydła to najczęściej firmy z sektora mięsnego. Dla tego typu firm najważniejsze jest nabycie jak najtaniej surowca, aby następnie go przetworzyć na gotowy produkt dla ostatecznego konsumenta. Najgorszą sytuacją jest scenariusz wzrostu cen surowca, którego nie można zrekompensować podwyżką cen. W takiej sytuacji firma narażona jest na spadek marży, albo choćby zaraportowanie straty na działalności operacyjnej. W celu uniknięcia takiego scenariusza odbiorcy mogą założyć długą pozycję na kontrakcie na feeder cattle. W przypadku wzrostu ceny bydła hodowlanego wyższe ceny zakupu na rynku spot zostaną zrekompensowane dzięki zysków z kontraktów terminowych. Metod zabezpieczania jest dużo. Może to być hedging pełny, niepełny oraz zajęcie pozycji na kontraktach futures, która przekracza zapotrzebowanie odbiorcy. Wtedy częściowo firma zawiera transakcję spekulacyjną, która może przynieść dodatkowy zysk lub stratę.

Spekulanci zawierają transakcje w celu wygenerowania zysku na prawidłowym przewidzeniu zmiany cen bydła hodowlanego. Ten typ uczestników rynku może zdecydować się na transakcje w oparciu o analizę fundamentalną, techniczną lub analizę zmiany cen. Również horyzont inwestycyjny spekulantów może być różny. Niektórzy mogą chcieć handlować na średni termin, inni mogą preferować szybkie transakcje.

Arbitrażyści są typem inwestorów, którzy starają się znaleźć nieefektywność rynku i zawrzeć bezkosztową transakcję arbitrażową. Dzięki działaniu arbitrażu cena terminowa oscyluje w okolicy modelowej zmiany ceny. w tej chwili arbitraż jest najczęściej wykonywany przez algorytmy, które starają się wyłapać choćby najmniejsze nieefektywności rynku.

Market makerzy zajmują się zapewnieniem dostatecznej płynności na wybranym instrumencie finansowym.

PRZECZYTAJ: Kontrakty Live Cattle – Jak inwestować w żywe bydło? [Poradnik]

Jak inwestować w bydło hodowlane?

Kontrakty terminowe

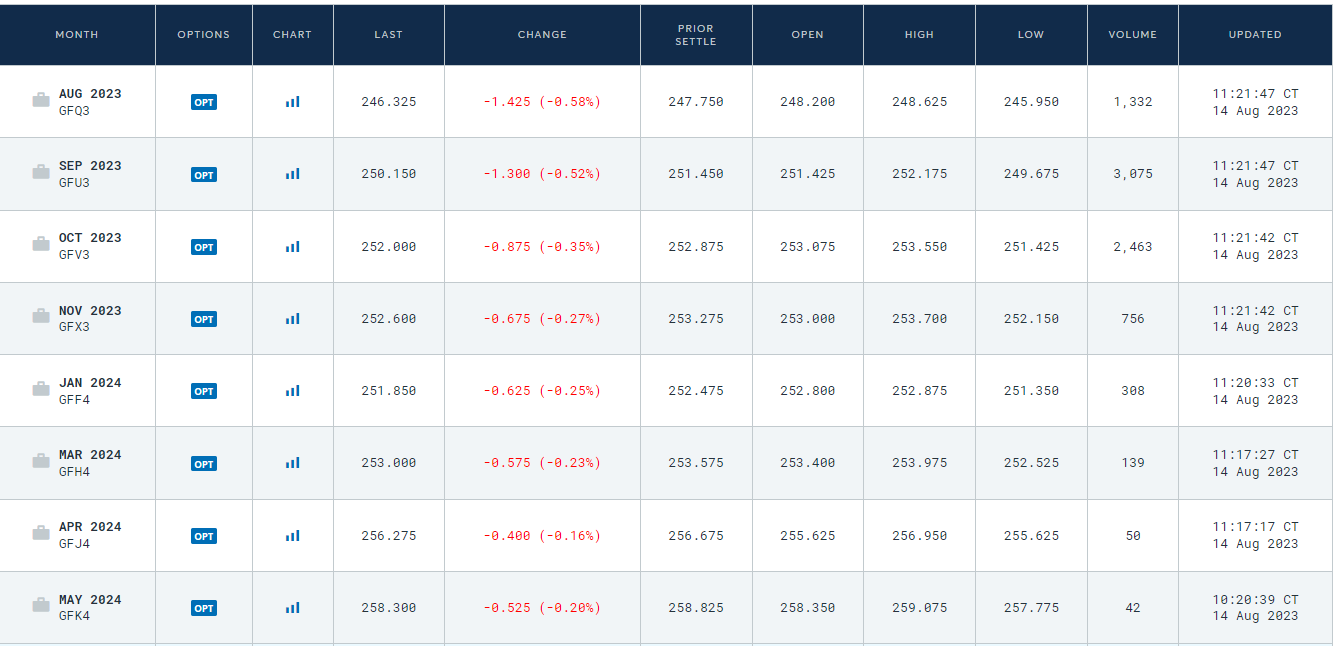

Na obrazku poniżej widać zestawienie kontraktów terminowych na bydło hodowlane. Jak widać, na rynku panuje contango. Oznacza to, iż cena terminowa rośnie wraz z coraz dłuższym czasem do wygaśnięcia kontraktu. Przykładowo cena kontraktu wygasającego w sierpniu 2023 roku wynosiła 246,325. Natomiast dla kontraktu wygasającego w kwietniu 2024 roku cena terminowa wynosiła 256,275.

Nie dziwi także, iż największy obrót mają wcześniej wygasające serie kontraktów terminowych. W poniższym przykładzie był to kontrakt wygasający we wrześniu oraz w październiku 2023 roku.

Najprostszymi strategiami związanymi z bydłem hodowlanym jest transakcja kierunkowa. jeżeli inwestor spodziewa się, iż cena bydła wzrośnie, może założyć długą pozycję. jeżeli jest zdania, iż rynek będzie spadał, to może otworzyć krótką pozycję na kontraktach terminowych.

Wadą inwestowania w kontrakty terminowe na bydło jest z pewnością wielkość pozycji.

Jeden kontrakt jest na 50 000 funtów bydła. Oznacza to, iż minimalny ruch ceny na kontrakcie to 0,025 centa, czyli 12,5$.

Obecnie cena kontraktu wynosi 250,475 centów za funt wagi. Oznacza to wartość nominalna kontraktu wynosi ponad 125 tys.$. Oczywiście inwestor nie musi posiadać całej kwoty, aby założyć pozycję. Minimalny depozyt zabezpieczający wymagany przez giełdę wynosi 3 150$.

Kontrakty CFD

Bydło hodowlane nie cieszy się zbyt dużą popularnością wśród inwestorów detalicznych. Wśród popularnych brokerów Forex/CFD bardzo ciężko znaleźć firmę, która posiada w ofercie CFD na ten instrument. Jest jednak jeden wyjątek. Plus500 to broker, który oferuje CFD na feeder cattle (pod nazwą bydło paszowe – GF) z dźwignią 1:10 oraz zmiennym spreadem wynoszącym (0,2 pips / 0,08% wartości instrumentu).

Brokerzy oferujący handel na Feeder Cattle

Jak inwestować w bydło hodowlane? Znaleźliśmy dwie oferty, które oferują możliwość zawierania transakcji na tym rynku, zarówno w formie instrumentów CFD (Plus500), jak i kontraktów terminowych (Saxo Bank).

* oferta PLUS500 CY

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. Od 72% do 89% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy.

Inwestowanie w bydło hodowlane: Wady i Zalety

Przed podjęciem decyzji o zajęciu jakiejkolwiek pozycji, inwestor musi wiedzieć, jakie są wady i zalety inwestowania w ten typ instrumentu.

Wady

Jedną z największych wad jest stosunkowo duża wartość nominalna kontraktu terminowego. W efekcie inwestorzy o niewielkim portfelu nie będą w stanie inwestować w ten instrument dzięki kontraktów terminowych. Rozwiązaniem może być handel CFD, jednak jest to droższe rozwiązanie niż handel kontraktami terminowymi.

Kolejną wadą jest to, iż aby inwestować w kontrakty terminowe na bydło hodowlane trzeba mieć możliwość handlu na rynkach zagranicznych. Nie wszyscy brokerzy działający w Polsce oferują taką możliwość.

Zalety

Zaletą inwestowania w bydło hodowlane jest to, iż korelacja tego aktywa z obligacjami czy akcjami jest stosunkowo niewielkie. Dla części inwestorów może być to duża zaleta.

Kolejną zaletą jest to, iż rynek bydła porusza się w klarownych trendach, co może być dużą wartością dla inwestujących z trendem. Kontrakty terminowe na bydło hodowlane mogą być także wykorzystywane do licznych strategii inwestycyjnych. Jedną z nich jest strategia long-short czy spread między różnymi aktywami.

Podsumowanie

Kontrakt terminowy na bydło nie jest zbyt popularnym instrumentem pochodnym. Wynika to z tego, iż zastosowanie tego towaru jest mniej najważniejsze dla wielu branż, niż ma to miejsce w przypadku miedzi czy ropy.

Nawet kontrakty terminowe na pszenicę czy kukurydzę mają znacznie większą płynność. Nie oznacza to, iż ten instrument finansowy nie jest przydatny. Z pochodnych na bydło hodowlane korzystają zarówno odbiorcy, jak i dostawcy bydła. Również spekulanci mogą korzystać z tego rynku, aby zarobić na zmianach cen.

Warto pamiętać, ze dostęp do tego instrumentu jest ograniczony. Aby nim handlować, musisz mieć dostęp do amerykańskiego rynku kontraktów terminowych. Nie wszyscy brokerzy mają to w ofercie. Rozwiązaniem może być skorzystanie z CFD na ten instrument. Warto jednak pamiętać o tym, iż CFD ma wyższe spready i często wyższe koszty utrzymania pozycji niż kontrakt terminowy. Za to zaletą jest znacznie mniejsza wartość pozycji.

2 lat temu

2 lat temu