Film Oppenheimer stał się jednym z hitów kinowych. Wspomniana produkcja jest osadzona w czasach II Wojny Światowej i opowiada historię tworzenia projektu Manhattan. Stany Zjednoczone jako pierwszy kraj na świecie rozpoczął produkcję broni atomowej. Zrzucenie bomb na Hiroszimę i Nagasaki przyczyniło się do zakończenia wojny na Pacyfiku. Jednak rozwój badań nad energią jądrową nie dotyczył wyłącznie jego militarnego zastosowania. Druga połowa XX wieku to dynamiczny rozwój energetyki jądrowej. Obecnie 10% energii elektrycznej jest produkowana w elektrowniach atomowych. W Europie krajem, który bardzo mocno rozwinął energetykę jądrową, jest Francja. Ten kraj większość swojego zapotrzebowania na energię dostarcza dzięki elektrowni atomowych. Katastrofa w Czarnobylu oraz Fukushimie znacznie ostudziła zapał rozwoju projektów jądrowych. Jednak to powoli się zmienia. Atom jest jednym z rozwiązań, które pozwala zmniejszyć emisję CO2. w tej chwili testowane są elektrownie SMR, które będą małymi dostawcami energii elektrycznej z atomu. Powrót mody na rozwój energetyki jądrowej. Czy można na tym zarobić? Teoretycznie wzrost zapotrzebowania na energię z atomu powinien skutkować wzrostem zapotrzebowania na uran. Czy tak się stanie? W tym artykule pokrótce odpowiemy na pytanie jak inwestować w uran. Wbrew pozorom możliwości jest dużo.

Czym jest uran?

Uran jest metalem ciężkim, który występuje powszechnie na naszej planecie. Występuje zarówno w postaci rud, jak i w wielu innych miejscach. Śladowe ilości uranu można znaleźć w zwierzętach, roślinach czy ludziach. Ten pierwiastek w czystej postaci posiada srebrzystobiały kolor o dużej gęstości i twardości. Jest to metal ciągliwy, kowalny oraz przewodzi prąd elektryczny dużo lepiej niż miedź (kilkanaście razy efektywniej). Jest to też bardzo energetyczny pierwiastek. Wystarczy wspomnieć, że 1 gram uranu odpowiada wartości energetycznej 1,5 tony węgla. Nic dziwnego, iż nie potrzeba dużo uranu, aby zasilać elektrownie atomowe.

Wspomnieliśmy, iż uran wydobywa się z rud uranowych. Jest on wydobywany dzięki takich metod jak:

- odkrywkowa,

- głębinowa,

- otworowa.

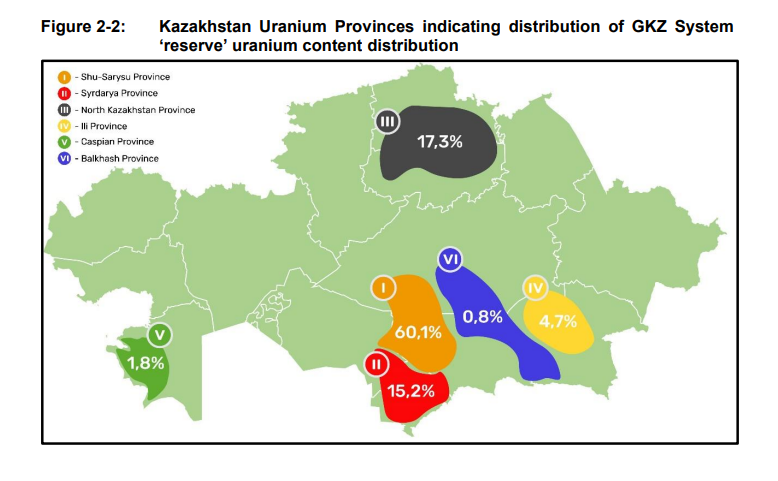

Kazachstan jest prawdziwym potentatem w dostarczaniu uranu na rynek światowy. Zgodnie z danymi World Nuclear Association, ten kraj odpowiadał w 2021 roku za 45% światowej produkcji. Na drugim miejscu jest Namibia z prawie 12% udziałem na rynku. Pierwszą piątkę zamykają Kanada (9,1%), Australia (8,7%) oraz Uzbekistan (7,2%). Łącznie te 5 państw odpowiada za 82% światowego wydobycia. Jak widać, dla rynku uranu, najważniejszy jest Kazachstan. W przypadku niestabilności politycznej w tym kraju może nastąpić gwałtowny spadek podaży uranu na światowych rynkach.

Uran w czystej formie nie nadaje się do użycia w elektrowniach atomowych. Potrzebny jest do tego izotop U235. To właśnie on jest wykorzystywany w elektrowniach jądrowych czy w napędzaniu okrętów podwodnych, czy lotniskowców z takim napędem. To właśnie z uranu wytwarzana jest czysta energia jądrowa.

Oczywiście, uran ma także inne zastosowania. Wśród nich można wymienić określanie wieku skał (dzięki izotopowi U238). Wiekowanie skał jest możliwe, iż okres rozpadu tego izotopu wynosi około 4,5 miliarda lat. Nadaje się więc do określania upływu czasu. Oprócz tego uran jest także wykorzystywany militarnie do produkcji broni jądrowej oraz tworzenia pocisków z tak zwanego zubożonego uranu. Jest również używany w analizie chemicznej czy fotografii.

Uran jest bardzo istotnym pierwiastkiem, jednak obchodzić się z nim trzeba w sposób wyjątkowo ostrożny. O tym jak niszczycielska może być elektrownia jądrowa, przekonaliśmy się w Czarnobylu oraz Fukushimie. Po wybuchu w Japonii nastąpił spadek cen uranu, który przyczynił się nieopłacalności wydobycia, ponieważ koszty były wyższe niż cena surowca. To zwiększyło ryzyko nierównowagi na rynku tego pierwiastka w kolejnych latach.

Czy uran ma przyszłość?

Szacuje się, iż do 2050 roku nastąpi podwojenie zapotrzebowania na energię elektryczną. Bardziej popularne stają się samochody elektryczne, panele fotowoltaiczne czy farmy wiatrowe. Uran będzie przez cały czas potrzebny dla energetyki jądrowej oraz broni nuklearnej. O brak popytu nie trzeba się martwić w następnych latach. Jednak czy podaż nie “zdusi” cen? Przekonamy się o tym w następnych latach.

Uran nie wydaje się zbyt popularnym surowcem, jednak kilkanaście lat temu panowała na tym rynku duża bańka spekulacyjna. Spowodowana była szeregiem czynników jednorazowych, które skumulowały się w bardzo krótkim okresie. Między 2005 i 2007 rokiem nastąpiło zatopienie kopalni Cigar Lake w Sasketchewan oraz zniszczenie kopalni Ranger przez cyklon. W efekcie nastąpił spadek podaży. Jednocześnie rynek otrzymał wiadomość, iż Chiny oraz Indie zamierzają znacząco zainwestować w rozwój elektrowni atomowych. Inwestorzy zaczęli spodziewać się dużego zapotrzebowania na uran przy jednoczesnym spadku podaży. Kurs uranu eksplodował.

Jednak w kolejnych latach sytuacja się unormowała. Okazało się, iż zdolności produkcyjne na świecie są duże, a spodziewany popyt był znacznie słabszy, niż oczekiwano. W efekcie pojawiła się silna presja na spadek cen.

Spadek cen pogłębił jeszcze kryzys lat 2007-2008. Jednak zaraz po nim cena uranu zaczęła rosnąć na skutek pogłosek na dużych zakupach poczynionych przez Chiny. Wzrost cen został zatrzymany przez katastrofę w Fukushimie, która miała miejsce w 2011 roku. To wywołało falę zamykania elektrowni atomowych w wielu krajach. Jednym z najbardziej znanych są Niemcy. Niegdyś potęga na rynku elektrowni atomowych od kwietnia 2023 roku nie ma żadnej działającej tego typu jednostki.

Obecnie energetyka jądrowa wraca do łask. Przodują Chiny, które mocno stawiają na ten rodzaj energii w swoim miksie. Zgodnie z prognozami do 2050 roku udział energii jądrowej w światowym miksie energetycznym będzie wynosił około 9%. Zatem należy spodziewać się wzrostu zapotrzebowania na uran. Jak na tym zarobić?

Jak inwestować w uran?

Jeśli zastanawiacie się jak inwestować w uran, to o dziwo możliwości jest całkiem sporo. Do najpopularniejszych z nich należą:

- akcje spółek wydobywających uran,

- ETF na uran,

- instrumenty pochodne na uran.

Każdy ze sposobów ma swoje wady i zalety. W dalszej części artykułu przybliżymy zarówno mocne, jak i słabe strony poszczególnych inwestycji.

Akcje spółek wydobywających uran

Inwestować w uran można dzięki spółek, które wydobywają ten pierwiastek. Warto dodać, iż wiele firm traktuje rynek uranu jako poboczną działalność. Z tego powodu wiele firm sprzedaje oprócz uranu również inne surowce.

Kazatomprom

Jest to kazachska spółka, której akcje można nabyć m.in. na giełdzie we Frankfurcie. Jak nietrudno się domyślić jest to firma, która działa w Kazachstanie. Głównym rejonem działalności jest południe tego kraju. Wynika to z tego, iż to właśnie tam zlokalizowane są największe kopalnie, które odpowiadają za ponad 70% produkcji w Kazachstanie.

Rezerwy uranu. Źródło: Kazatomprom

Kazatomprom zajmuje się poszukiwaniem, wydobyciem, przetworzeniem oraz sprzedażą uranu. Odbiorcami produktów są kraje, które mają rozwiniętą energetykę jądrową. Oprócz uranu firma wydobywa i sprzedaje również inne surowce. Wśród nich można wymienić beryl, tytan czy niob. Firma ma także działalności poboczne. Do nich można zaliczyć usługi transportowe, monitorowanie radiacji czy oferty konsultingu inżynieryjnego.

Cameco Corporation

Jest to kanadyjska spółka, która zajmuje się wydobyciem, przetwarzaniem oraz sprzedażą uranu. Cameco Co. posiada aktywa m.in. w Kanadzie, Stanach Zjednoczonych czy Kazachstanie. Jednym z najważniejszych projektów jest Cigar Lake. Jest to kopalnia o bardzo wysokim zawartości surowca. Zgodnie z danymi przygotowanymi przez spółkę kopalnia ma wskaźnik U3O8 na poziomie 17,2%. Oznacza to złoże o bardzo dobrej jakości. Dla porównania inna kopalnia firmy Kay Lake miała wspomniany wskaźnik na poziomie 6,7%. Spółka na swojej prezentacji inwestorskiej wspominała o strukturalnym niedopasowaniu popytu na uran (stale rosnący) z podażą uranu (spadek produkcji). W efekcie zdaniem spółki można spodziewać się wzrostu cen uranu. Na razie firma generuje około 1,8 mld kanadyjskich dolarów (CAD). Zysk netto w ostatnim roku wynosił około 89 milionów CAD. Jak widać na wykresie poniżej, spółka w ostatnich latach znacząco wzrosła na wartości.

Wykres akcji Cameco Corp., interwał MN. Źródlo: TradingView

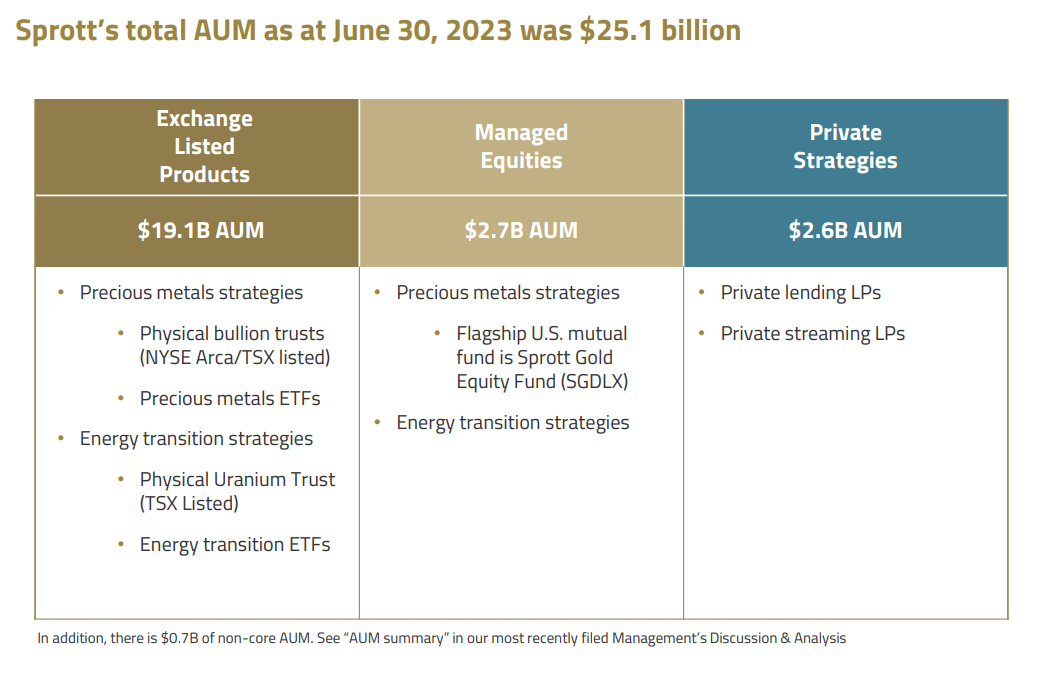

Sprott Inc.

Nie jest to firma wydobywająca uran, ale zarządzająca aktywami. Jak widać w tabeli poniżej, Sprott Inc. ma ponad 25 mld$ aktywów pod zarządzaniem. Spółka skupia się na ETP, czyli produktach, które mogą być handlowane na giełdzie (np. ETF-y, ETC, ETN). Na koniec czerwca 2023 roku łączna liczba aktywów zgromadzonych w tych produktach wynosiła 19,1 mld$. Warto zauważyć, iż firma zajmuje się także oferowaniem własnych funduszy inwestujących w złoto i energetyczne surowce. Firma jest beneficjentem napływu środków na rynek uranu oraz metali szlachetnych. Zatem może to być interesujący sposób na zainwestowanie w ten sektor w sposób pośredni.

Źródło: Sprott

Inwestowanie w spółki może być dobrym pomysłem, o ile inwestor potrafi wytypować najlepsze przedsiębiorstwa działające w tej branży. Problemem jest jednak to czy naprawdę inwestor posiada wystarczające kompetencje, aby oszacować przyszłe zmiany cen uranu. Spółki wydobywcze mają duże koszty stałe. Oznacza to, iż spadek cen uranu powoduje, iż koszty nie zostaną gwałtownie dostosowane do kurczących się przychodów. W efekcie takie firmy mogą wpadać w okresy czasowych strat z działalności operacyjnej. Z drugiej strony wzrost ceny uranu może spowodować, iż pojawią się naprawdę wysokie zyski.

Jak inwestować w uran dzięki ETF-u

Jeśli inwestor nie chce samemu wytypować spółek z branży wydobycia uranu, to może posłużyć się ETF-em na ten rynek. Nabywając ETF inwestor kupuje “koszyk” spółek ma się ekspozycję na dany sektor przy jednoczesnej minimalizuje się ryzyko wybrania złej akcji. Wadą takiego rozwiązania jest “rozwadnianie zwycięzców”. W portfelu znajdują się zarówno spółki radzące sobie najlepiej, jak i najgorzej z branży. Jest to jednak cena za większą dywersyfikację.

Global X Uranium

Jednym z ciekawszych ETF-ów jest Global X Uranium. Znajduje się w nim odwzorowanie notowań 46 największych spółek, które zajmują się wydobyciem oraz dystrybucją pierwiastka na rynkach międzynarodowych. ETF ma stosunkowo wysokie prowizje. Całkowita opłata funduszu (TER) wynosi w tej chwili 0,69% rocznie. Mimo wysokich opłat, wspomniany fundusz zebrał 1,8 miliarda dolarów. Warto zauważyć, iż nie jest to produkt dla długoterminowego inwestora. Wspomniany ETF powstał w 2010 roku. od dzisiaj średnioroczna stopa zwrotu z tego funduszu wynosi -9,2%. W ciągu ostatnich 10 lat CAGR% wyniósł -1,6%. Dobre czasy miały miejsce w ciągu ostatnich 3 lat. W tym okresie średnioroczny zysk wyniósł ponad 29%. Wśród największych komponentów indeksu można wymienić:

- Cameco Corp – 24,1%

- Sprott Physical – 10,2%

- Nexgen Energy – 6,3%

- Kazatomprom – 5,8%

- Uranium Energy Corp – 4,6%

Jak widać powyżej, ETF jest bardzo skoncentrowany. 5 największych komponentów indeksu ma łącznie 51% udziałów w funduszu. Dla indeksu najważniejsze jest jak zachowają się akcje Cameco oraz produktu z ekspozycją na rynek uranu, czyli Sprott Physical.

Wykres ETF Global X Uranium, interwał D1. Źródło: xStation, XTB.

HANetf Sprott Uranium Miners UCITS

Jest to znacznie mniejszy ETF, ale jest również dostępny dla inwestorów z Europy. Aktywa pod zarządzaniem tego ETF-a są niewielkie i wynoszą zaledwie 62 mln€. Fundusz jest stosunkowo drogi, ponieważ jego roczne koszty zarządzania wynoszą 0,85% (TER). Benchmarkiem dla ETF-u jest North Shore Sprott Uranium Miners. W skałd ETF-u wchodzą 42 spółki. Największymi komponentami ETF-u są:

- Cameco Corp – 16,9%

- Kazatomprom – 13,5%

- Sprott Physical – 12,7%

- Nexgen Energy – 5,0%

- Paladin Energy – 4,9%

Podobnie jak w przypadku poprzedniego ETF-u również i ten jest dosyć skoncentrowany. 5 największych komponentów funduszu odpowiada za 53% aktywów. W przypadku tego ETF-u najważniejsze jest zachowanie się kursów Cameco, Kazatomprom oraz Sprott Physical.

VanEck Uranium and Nuclear Technologies UCITS ETF

Wspomniany fundusz inwestuje w spółki zajmujące się wydobyciem uranu oraz w przedsiębiorstwa, które zajmują się rozwijaniem technologii jądrowych. Zakup takiego ETF-u to obstawianie dalszego rozwoju energetyki jądrowej. ETF nie jest zbyt duży, jego aktywa pod zarządzaniem to nieco ponad 12 mln$. Roczne koszty funduszu (TER) wynoszą 0,55%. ETF składa się z 25 spółek, do najważniejszych komponentów należą:

- Cameco Corp – 16,4%

- BWX Technologies – 10,0%

- Uranium Energy Corp – 6,6%

- JGC Corp – 5,1%

- Jacobs Solutions – 5,0%

Instrumenty pochodne na uran

Uran nie dorównuje popularności złotu, ropie naftowej czy miedzi. Z tego powodu zainteresowanie tym aktywem jest dosyć niszowe.

Na giełdzie CME są dostępne kontrakty futures na uran. Nie cieszą się one jednak zbyt dużą popularnością. Zgodnie ze specyfikacją jeden kontrakt jest na 250 funtów uranu. Kontrakt futures jest rozliczany gotówkowo. Inwestor nie musi się więc martwić, iż będzie musiał dostarczyć, albo odebrać dużą ilość uranu. Ze względu na nikłe zainteresowanie kontraktami terminowymi z pewnością nie dziwi, iż nie ma opcji na uran.

Inwestowanie w zagraniczne akcje i ETF-y może być problemem dla inwestorów, którzy nie mają takiej możliwości u swojego brokera. Rozwiązaniem mogą być kontrakty CFD na akcje czy ETF-y. Dzięki temu inwestor może w łatwy sposób zdobyć ekspozycję na ten sektor. Jednak wadą jest to, iż CFD jest drogim rozwiązaniem. Wynika to z dużych kosztów utrzymania pozycji (punkty swap), jak i często szerszego spreadu niż ma miejsca na giełdzie. Z tego powodu CFD raczej nadają się do spekulacyjnych zagrań niż budowaniu długoterminowych pozycji na akcjach czy ETF-ach.

Brokerzy oferujący ETF, akcje i kontrakty

Jak inwestować w uran? Każde ze wspomnianych wcześniej rozwiązań ma swoje istotne wady, jak i zalety. Oczywiście najprostszą opcją jest zakup wspomnianych akcji, ale dla osób, które chcą dobrze zdywersyfikować i zbilansować swój portfel lepszym wyborem będzie inwestowanie w całe ETF-y. Coraz większa liczba brokerów forexowych posiada całkiem bogatą ofertę akcyjną, ETF oraz CFD na akcje. Dla przykładu na XTB znajdziemy na dzień dzisiejszy ponad 300 ETF-ów, a Saxo Bank prawie 3000.

Kontrakty CFD na uran są praktycznie niespotykane wśród popularnych ofert brokerów, a kontrakty futures to rozwiązanie tylko dla bardzo odważnych z uwagi na wysoką wartość transakcji i bardzo niewielką płynność.

* oferta PLUS500 CY

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. Od 72% do 89% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy.

Co wpływa na cenę uranu?

Jak nietrudno się domyślić, na cenę uranu wpływ ma relacja popytu do podaży. Przyjrzyjmy się bliżej tym zagadnieniom.

Podaż uranu zależy od dostępnych zasobów oraz mocy produkcyjnych kopalń. Kopalnie nie potrafią skokowo zwiększyć swoich mocy produkcyjnych z miesiąca na miesiąc. Potrzebne są inwestycje w nowe kopalnie. W najbliższych latach według dostępnych danych będzie panowała nierównowaga na rynku uranu. Wynika to z tego, iż w okresie bessy lat 2008 – 2022 cena uranu była niska, co zniechęcało do inwestycji. Zatem podaż uranu była względnie stała. Warto jednak pamiętać, iż wzrost podaży uranu w długoterminowej perspektywie będzie możliwy, kiedy ceny tego surowca będą na poziomie, który będzie zachęcał do inwestycji.

Popyt w najbliższych latach będzie rósł. Wynikać to będzie z dużej liczby inwestycji w krajach w celu rozwoju energetyki jądrowej. Świetnym przykładem są Chiny, które zamierzają wybudować ponad 20 nowych reaktorów jądrowych. Wspierać inwestycje w atom będzie także polityka klimatyczna UE czy Chin. Powolne odejście od paliw kopalnych zwiększa popyt na źródła energii, które zapewnia stały dopływ energii do sieci. Taką czystą energią jest właśnie atom. Wzrost liczby elektrowni atomowych będzie skutkował zwiększonym zapotrzebowaniem na uran. choćby jeżeli opracowane zostaną nowe technologie, które zmniejszają zapotrzebowanie na uran, to czas wdrożenia takiej technologii będzie zajmował całe dekady. Tyle mniej więcej zajmie droga od projektu, poprzez pilotażowe wdrożenia, po rozpowszechnienie się rozwiązania na rynku.

Wady i zalety inwestowania w uran

Uran jest strategicznie istotnym surowcem energetycznym. Bez niego elektrownie atomowe nie mogłyby pracować. Inwestowanie w ten surowiec ma swoje wady i zalety.

Do zalet z pewnością należy niska korelacja z rynkiem akcji. Popyt na uran jest względnie stały. Wynika to z tego, iż zapotrzebowanie na energię elektryczną jest w miarę stała na przestrzeni lat. Oczywiście popyt na energię rośnie o kilka procent rocznie, jednak moce elektrowni atomowych nie są aż tak łatwe do skalowania.

Wadą inwestowania w uran jest to, iż trudno przewidzieć, jak będzie kształtował się popyt i podaż na ten surowiec w kolejnych latach. W efekcie trzeba zakładać, iż firmy działające w tym rynku zachowują się racjonalnie i potrafią dostarczać wartość akcjonariuszom w długim terminie.

Istnieje ryzyko polityczne. Biorąc pod uwagę, iż 45% podaży uranu pochodzi z Kazachstanu, to jakiekolwiek zaburzenia w łańcuchu dostaw z tego kraju może mieć istotny wpływ na ceny uranu.

Kolejnym ryzykiem są aspekty klimatyczne. Energia atomowa od lat znajduje się w defensywie. Wiele organizacji ekologicznych ma zastrzeżenia co do metod składowania odpadów radioaktywnych, które trudno jest utylizować.

Podsumowanie

Podsumowując, jak inwestować w uran? Nie ukrywajmy, jest dosyć egzotyczny pomysł. Jednak jak mawiał klasyk: “pieniądze nie śmierdzą”. Z pewnością uran jest jednym z najbardziej istotnych surowców energetycznych oraz popyt na niego powinien rosnąć w kolejnych latach. Inwestować w uran można zarówno dzięki akcji, ETF-ów, kontraktów futures, jak i CFD. Przed podjęciem decyzji inwestycyjnej warto zastanowić się, czy nie ma innych, lepszych okazji inwestycyjnych.

2 lat temu

2 lat temu