Spółki technologiczne to przyszłość. Od czasu jak świat cyfrowy coraz bardziej przenika się z realnym, tym większe znaczenie zyskują usługi świadczone przez sieć. Inwestowanie w spółki technologiczne z zakresu Software as a Service (SaaS) to dla mnie najbardziej bezpieczny długoterminowy pomysł na swój kapitał. Rodzi to jednak pytanie, jak poznać i wybrać dobrą spółkę z tego zakresu?

Jak znaleźć dobrą spółkę technologiczną do inwestycji?

Inwestować w zagraniczne spółki, możesz za pomocą brokera Freedom24, którego recenzję znajdziesz na naszym portalu. Zyskujesz zarówno niskie prowizje, jak i oprocentowanie niezainwestowanych środków do choćby 3% w skali roku. Załóż konto we Freedom24 dzięki tego linka do otwarcia konta i wspieraj nasz portal!

Technologicznych pereł szukaj w spółkach SaaS

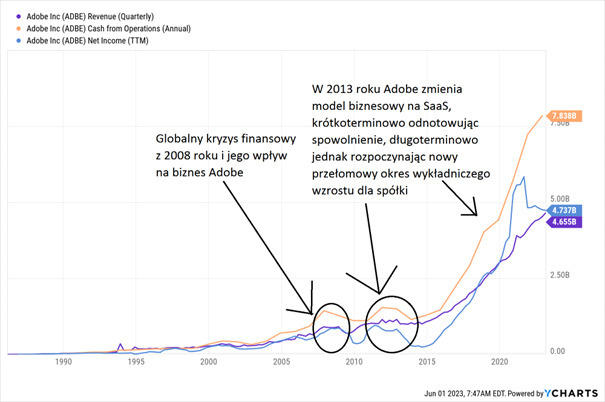

Dobrym przykładem tego, jak model SaaS jest w stanie odmienić funkcjonalny i choćby już zyskowny biznes jest Adobe. Każdy z nas kojarzy przynajmniej jeden produkt Adobe. Photoshop choćby w języku polskim stał się w zasadzie osobnym czasownikiem sugerującym poprawianie zdjęć. Spółka w 2013 roku kompletnie zmieniła swój model biznesowy ze sprzedaży systemu na subskrypcję oprogramowania. Przeniosła produkt do chmury i wprowadziła usługę „Creative Cloud”. Zamiast tradycyjnych licencji, klienci kupują dziś abonament, co daje im dostęp do wszelkich aktualizacji i narzędzi Adobe w chmurze.

Taki model zapewnia regularne przychody i ułatwia korzystanie z systemu na różnych urządzeniach. Kompletnie zrewolucjonizował również biznes Adobe, co świetnie widać po przychodach i generowanej gotówce. Do 2013 roku firma i tak rozwijała się dobrze, notując kwartalne przychody na poziomie około miliarda dolarów i kilka mniejszy roczny zysk. Przejście na model SaaS po krótkim 2-letnim okresie przejściowym pokazał jednak, iż subskrypcje kompletnie zmieniają skalę biznesu, tworząc niemalże wykładniczy wzrost zarówno na poziomie przychodów jak i generowanej gotówki czy zysku netto.

Jak model SaaS zmienił Adobe?

Dynamicznie rosnące spółki SaaS, w przeciwieństwie do dojrzałych firm value, charakteryzują się wyceną znacznie bardziej wymagająca i subiektywną. Używanie tradycyjnych modeli mija się tutaj z celem. Istotniejszym będzie zwracanie uwagi na sam w sobie biznesowy i jego mierniki niż porównywanie wskaźników typu Cena / Zysk czy im podobnych.

Spółki SaaS często klasyfikuje się do grona spółek „wzrostowych”, która dopiero znajdują się na etapie wzmacniania swoich przewag konkurencyjnych i intensywnie inwestują w badania i rozwój. Wszystko w celu jak najszybszej dominacji na rynku. Większość rozwijających się firm SaaS znajduje się dopiero w drugim lub trzecim etapie cyklu życia spółki. Nie powinno więc dziwić, iż nie są jeszcze często rentowne.

Cykl życia sektora lub spółki

Znalezienie dobrej spółki na takich etapach pozwala na późniejsze uzyskania naprawdę ponadprzeciętnych stóp zwrotu. Spójrzmy dla przykładu na taki podmiot jak The Trade Desk. Pięć lat temu cały rynek oczekiwał, iż sprzedaż TTD w 2022 roku wyniesie około 300 mln dolarów. Okazuje się jednak, iż sprzedaż wynosi prawie 1.6 mld USD. Oczekiwano ponadto, iż wynik 0.15 USD zysku na akcję będzie dobrym. Tymczasem spółka dowozi wynik na poziomie 1.01 USD zysku na akcje.

To dobrze pokazuje, jak trudny do przewidzenia jest efekt kuli śnieżnej w przypadku spółek SaaS. W ciągu ostatnich 5 lat Trade Desk dał inwestorowi stopę zwrotu na poziomie ponad 700%, a wciąż znajduje się dobre 30% od swojego dotychczasowego szczytu notowań. Więcej o biznesie akurat tej spółki można przeczytać w pełnej analizie na stronie DNA „The Trade Desk – przyszłość świata marketingu”. Oceniając atrakcyjność takiej spółki SaaS, polecam skupiać się na zupełnie innych wskaźnikach, niż te wprost związane z wyceną.

Znajdziesz tam więcej wartościowych treści o inwestowani, giełdzie i rynkach.

DNA Rynków – merytorycznie o giełdach i gospodarkach

Patrz na przychody

Przede wszystkim powinien interesować wzrost przychodów. Koszty są drugorzędne. Redukowanie kosztów to decyzja, która może podjąć sama spółka w przyszłości, gdy osiągnie odpowiednią skalę. Z kolei o tym, żeby generować w danym roku większe przychody, podjęcie decyzji na Zarządzie raczej nic nie da. Do tego potrzeba popytu.

Najpierw wzrost przychodów, a dopiero potem wzrosty marży. Odwrotnie to nie zadziała dla budowania wartościowej skali. Wzrost i wartość sprzedaży to najważniejszy czynnik napędzający kursy akcji w długim terminie. Według badań BCG i Morgan Stanley łącznie z marżami odpowiadają za blisko 90% jakości spółki i siły jej kursy w długim horyzoncie inwestycyjnym.

Główne czynniki dla kursu akcji w różnym horyzoncie

Wynagrodzenia wypłacane w formie akcji

Po drugie warto zwracać uwagę na tzw. Stock – Based Compensation, czyli stopień wynagradzania pracowników akcjami firmy. Opcje na akcje to narzędzie skuteczne w zatrzymaniu lub przyciąganiu największych talentów do firmy. Wpływają one jednak na strukturę udziałową i stanowią ukryty koszt dla akcjonariuszy, bezpośrednio prowadząc do rozwodnienia akcjonariatu. Faktem jednak jest, iż świat IT w USA mocno oparty jest na wynagrodzeniach opcyjnych.

SBC jest niezwykle ważne dla sektora technologicznego

Zjawisko jest mocno demonizowane przez inwestorów, ale rozsądne stosowanie takiego składnika wynagrodzeń nie jest złe. Częściowe nagradzanie pracowników nowymi emisjami umożliwia utrzymania wyższych rezerw gotówkowych i przeznaczanie większych środków na badania i rozwój. Warto jednak zwracać uwagę, czy udział SBC w proporcji do przychodów firmy nie wzrasta na przestrzeni lat, a najlepiej, żeby spadał.

Wskaźniki retencji użytkowników

Oceniając jakość samej usługi, warto zwrócić uwagę na dodatkowe wskaźniki, które dobrze obrazują siłę, z jaką firma jest w stanie utrzymać swoich klientów. Dobrym miernikiem są tutaj Dollar-Based Net Retention Rate oraz Dollar Based Net Expansion Rate. Pierwszy uwzględnia rezygnacje klientów i zdolność firmy do utrzymania przychodów z pozostałych klientów. Drugi koncentruje się na umiejętności generowania dodatkowych przychodów od istniejących klientów. Dla lepszego zobrazowania sobie tego weźmy prosty przykład.

Wyobraź sobie, iż masz 1000 użytkowników. Każdy wydaje 1000 dolarów w pierwszym roku. Masz więc 1 milion dolarów w pierwszym roku. Potem przychodzi rok drugi. Setka użytkowników odchodzi, ale Ci którzy zostają, wydają 6% więcej. Masz więc 900 użytkowników i wydali oni po 1060 USD każdy. Twoje przychody to 954 000 dolarów.

Dollar Based Net RETENTION Rate pokaże wynik 95.4%. Dollar Based Net EXPANSION Rate będzie wynosił 106%. Jeśli znajdziesz spółkę z wynikiem na poziomie Net Retention powyżej 120% oraz Net Expansion powyżej 110%, które trzymają taki poziom od lat, to znalazłeś podmiot wyjątkowy.

To nie inwestycja dla wszystkich

Jeśli znalazłeś spółkę SaaS, której przychody rosną regularnie od lat o dobre kilkadziesiąt procent rocznie, do tego utrzymuje ona stabilne marże (a może choćby rosnące!) od lat, a do tego wskaźniki pokazują, iż klienci wydają w ramach swojej subskrypcji coraz więcej pieniędzy, to znalazłeś dobry podmiot, w który we właściwym horyzoncie powinien pokazać efekty tej analizy na kursie akcji.

Dla mnie inwestycje w takie spółki jest niezwykle atrakcyjne. Łatwość skalowania modelu biznesowego jest dla spółki czymś wspaniałym. Segment SaaS nie będzie jednak przeznaczony dla wszystkich inwestora. Zwłaszcza ten z USA. Przede wszystkim wymaga on akceptacji podwyższonej zmienności rynkowej i liczenia się z tym, iż będą długie okresy, w których spółka będzie zachowywał się gorzej od rynku. Dobra selekcja powinna pozwolić jednak we właściwym terminie na osiąganie stóp zwrotu istotnie wyższych od szerokiego rynku.

Inwestować w zagraniczne spółki, możesz za pomocą brokera Freedom24, którego recenzję znajdziesz na naszym portalu. Zyskujesz zarówno niskie prowizje, jak i oprocentowanie niezainwestowanych środków do choćby 3% w skali roku. Załóż konto we Freedom24 dzięki tego linka do otwarcia konta i wspieraj nasz portal!

Do zarobienia,

Piotr Cymcyk

Jurek Tomaszewski

Pamiętaj, iż przy inwestowaniu twój kapitał zawsze jest zagrożony. Prognozy i wyniki osiągane w przeszłości nie są wiarygodnymi wskaźnikami dla przyszłych wyników. Niezbędne jest przeprowadzenie własnej analizy przed dokonaniem jakiejkolwiek inwestycji. W razie potrzeby możesz zawsze zasięgnąć niezależnej opinii od certyfikowanych specjalistów.

2 lat temu

2 lat temu