Stany Zjednoczone są w tej chwili miejscem gdzie działają jedne z największych banków na świecie. Ich skala jest nieporównywalna z większością banków europejskich. Z biegiem lat w bankowości amerykańskiej wykształcił się podział na banki inwestycyjne oraz komercyjne. Banki inwestycyjne są znane przynajmniej z nazwy większości uczestnikom rynku akcji. Do wielu z nich przypięto łatkę „manipulatorów rynku”. Z kolei obrońcy działalności banków inwestycyjnych podają argument, iż pomagają one lepiej alokować kapitał w gospodarce. Czasami dzięki ich finansowaniu początkujące biznesy mają szansę zwielokrotnić swoją skalę. Występują również banki uniwersalne, które łączą ze sobą działalność inwestycyjną i komercyjną. W dzisiejszym artykule przybliżymy historię banku JP Morgan.

JP Morgan – historia

Obecnie bank JP Morgan Chase to efekt połączenia w 1996 roku JP Morgan z Chase Manhattan Bank. W kolejnych latach nastąpiło przejęcie banku Capital One (2004) oraz ratunkowe kupno dwóch banków, które znajdowały się w ogromnych problemach finansowych. Tymi bankami był Bear Stearns oraz Washington Mutual. Oba banki zostały zakupione w 2008 roku, podczas pęknięcia bańki na amerykańskim rynku nieruchomości. Historia banku jest związana z jednym z największych bankierów i inwestorów w historii J.P. Morgana. Warto przybliżyć historię powstania tego jednego z największych banków na świecie.

XIX wiek – między Londynem a Nowym Jorkiem

J.P. Morgan. Źródło: wikipedia.org

Nie będziemy opisywać historii każdego banku, który w tej chwili wchodzi w skład spółki. Zamiast tego skupimy się na „odnodze” od której pochodzi nazwa – banku J.P. Morgan & Co. Bank został założony w 1871 roku przez znanego finansistę Johna Pierponta Morgana (częściej początek imienia był skracany do J.P.). Mimo to część badaczy początków banku szukają w 1854 roku. Wtedy to ojciec J.P. Morgana – Junius S. Morgan – dołączył do londyńskiego banku tworząc Peabody, Morgan & Co).

W 1864 roku Junius przejął kontrolę nad firmą i zmienił jej nazwę na J.S. Morgan & Co. Młody Morgan otworzył w tym samym roku swoją własną firmę, która mieściła się w Nowym Jorku. Początkowo zajmowała się handlem obligacjami skarbowymi oraz wymianą walut. W przeciwieństwie do ojca J.P. Morgan nie bał się ryzyka. Z tego powodu Junis Morgan czasem nie finansował przedsięwzięć syna jako zbyt ryzykownych. Jednak dzięki koneksjom ojca firma J.P. Morgana pozyskiwała kapitał z Wielkiej Brytanii na finansowanie przedsięwzięć w dynamicznie rozwijających się Stanach Zjednoczonych. Sektorami do których płynął kapitał były kolej, branża przemysłowa oraz stalowa. Wszystkie potrzebowały dodatkowego kapitału aby skalować swój biznes.

Nowy rozdział – J.P. Morgan przejmuje władzę

Po śmierci swojego ojca w 1890 roku J.P. Morgan połączył działalność londyńską i nowojorską w jedną firmę. J.P Morgan & Co. pod koniec XIX i na początku XX wieku był jednym z najważniejszych banków inwestycyjnych w Stanach Zjednoczonych. Bank zapewnił finansowanie, które pozwoliło powołać United States Steel Corporation. Firma powstała w 1901 roku w wyniku połączenia Carnegie Steel Corporation oraz Federal Steel Company. W tym czasie powstała firma o największej kapitalizacji na świecie (1,4 mld$). Był to także największy producent stali na świecie.

J.P. Morgan rósł w siłę, co pozwalało na zwiększanie swojego wpływu na politykę gospodarczą amerykańskiego rządu. Reputacja banku jako kluczowego elementu stabilności amerykańskiego sektora finansowego została potwierdzona w 1907 roku. Podczas paniki 1907 J.P. Morgan pomógł uchronić część nowojorskich banków przed bankructwem. Jednocześnie udało mu się doprowadzić do przejęcia przez U.S. Steel konkurenta TCI wykorzystując problemy finansowej jednego z banków.

6 lat później J.P. Morgan był jednym ze zwolenników powołania Rezerwy Federalnej. Miał to być bank centralny, którego zadaniem było kierowanie polityką monetarną i staniem się pożyczkodawcą ostatniej instancji (POI). POI miał zapewnić zastrzyk płynności w sytuacji kiedy rynek bankowy jest niestabilny. W teorii miało to wygładzić cykle gospodarcze i zredukować „ostrość” krachów finansowych. J.P Morgan zmarł w tym samym roku, w Italii, nie doczekał się zatem efektów powołania banku centralnego. Ciało J.P. Morgana zostało przewiezione do Nowego Jorku. Kiedy trumna z ciałem dotarła do Wielkiego Jabłka, handel na Wall Street został wstrzymany na dwie godziny.

1914 – 1933: wojna oraz szalone lata dwudzieste

Po śmierci J.P. Morgana bank przez cały czas działał na polu inwestycyjnym. Okres I Wojny Światowej został wykorzystany na odbudowanie swojej pozycji w Europie. Bank został wyłącznym emitentem obligacji wojennych Francji oraz Wielkiej Brytanii. Ułatwiło to sfinansować wysiłek wojenny Ententy przeciwko Państwom Centralnym.

Po wojnie nastąpiła odbudowa gospodarcza Europy oraz rozpoczęcie izolacjonizmu w Stanach Zjednoczonych. Okres lat dwudziestych to także ekspansja kredytowa w światowej gospodarce. Boom doprowadził do ukucia terminu „szalone lata dwudzieste”. Jednak w 1929 roku wystawiony został rachunek za życie ponad stan. Wielka Depresja spowodowała gwałtowny spadek cen akcji. Zamarła także bankowość inwestycyjna. Co gorsze, dla J.P. Morgan do głosu zaczęły dochodzić środowiska polityczne chcące mocniej zregulować rynek bankowy. W efekcie został uchwalony Glass–Steagall Act, który wymuszał na bankach rozdzielenie bankowości komercyjnej oraz inwestycyjnej. J.P. Morgan musiał wybierać.

1933 – 1989: jako bank komercyjny

J.P Morgan zdecydował się, iż będzie działać jako bank komercyjny. Wynikało to z nastrojów jakie panowały w szczycie Wielkiej Depresji. Rynek usług inwestycyjnych zamarł, a perspektywy bankowości komercyjnej wydawały się o wiele lepsze. Działalność inwestycyjna została wydzielona przez dwie osoby pracujące w J.P. Morgan: Henry’ego Sturgisa Morgana (wnuk J.P. Morgan) oraz Harolda Stanley’a. Działalność inwestycyjna została nazwana Morgan Stanley.

J.P Morgan stał się średniej wielkości bankiem komercyjnym, który nie był w stanie rywalizować z największymi amerykańskimi podmiotami finansowymi. W 1959 roku bank połączył się z Guaranty Trust Company of New York tworząc Morgan Guaranty Trust Company. Pod tą marką firma działała do lat osiemdziesiątych.

1989 – 2008: złote lata bankowości inwestycyjnej

W 1989 roku ograniczono wpływ Glass–Steagall Act, co pozwoliło J.P. Morgan wrócić do gry na rynku bankowości inwestycyjnej. Bardzo gwałtownie bank wszedł do czołówki największych banków inwestycyjnych. Symbolem była fuzja Exxon i Mobil, która stworzyła największą firmę petrochemiczną notowaną na giełdzie. J.P. Morgan był wyłącznym doradcą w sprawie tej fuzji.

Jamie Dimon. Źródło: wikipedia.org

W 2000 roku nastąpiła fuzja między J.P. Morgan a Chase Manhattan. W wyniku połączenia powstał jeden z największych banków na świecie. Jego nową nazwą było J.P. Morgan Chase Co. Cztery lata później bank połączył się z Bank One, ale pozostawił nazwę bez zmian. W wyniku połączenia z Bank One nastąpiło przetasowanie u wyższych managerów. Szeregi J.P. Morgan Chase Co zasilił Jim Dimon, który pełnił rolę COO oraz Prezydenta. Rok później Jamie Dimon stał się CEO całej firmy. Wspomnianą rolę pełni do dnia dzisiejszego.

Okres hossy na rynku nieruchomości oraz hossa na rynku akcji spowodowała, iż zapanowały złote lata na w bankowości inwestycyjnej. Ogromne zarobki przyciągały najzdolniejszych studentów z najlepszych uczelni. Matematycy i fizycy byli zatrudniani do tworzenia coraz bardziej zaawansowanych instrumentów pochodnych.

W 2008 roku rynek finansowy zatrząsną się w posadach. Wiele znanych firm zaczęło mieć problemy z płynnością: Bear Sterans, Washington Mutual czy Lehman Brothers. Dwa pierwsze z nich zostały przejęte przez J.P. Morgan Chase Co. Pozwoliło to zwiększyć skalę działania i nabyć konkurentów po znacznie niższej cenie niż byłoby to możliwe przed kryzysem.

2009 – obecnie: nowa rzeczywistość

Od 2009 roku bankowość na całym świecie ma pod górkę. Mnożą się regulacje (szczególnie w Europie) co powoduje, iż rentowność działalności bankowej znacznie spada. Co więcej na rynek finansowy coraz śmielej wkraczają fintechy, które starają się „ukraść” najbardziej dochodową działalność banków.

Z drugiej strony polityka ultra niskich stóp procentowych pozwoliła bankom inwestycyjnym na generowanie ponadprzeciętnych zysków. Pomogła w tym wielka hossa na rynku akcji oraz duża liczba debiutów oraz fuzji.

Działalność operacyjna

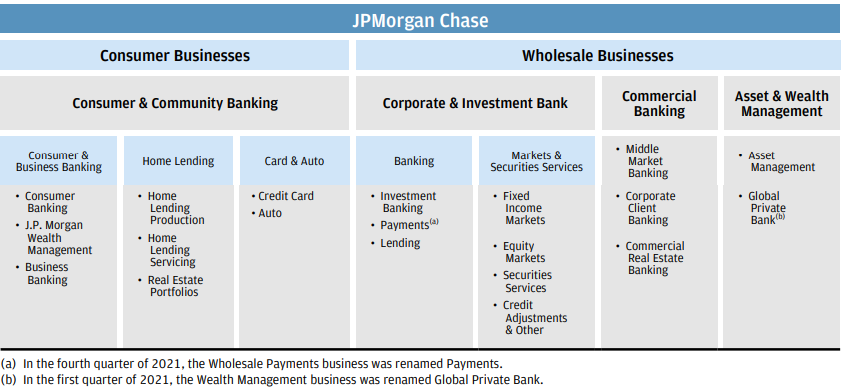

Jest to jeden z największych banków w Stanach Zjednoczonych. Posiada ponad 3 700 miliardów dolarów w aktywach oraz 294 mld$ kapitałów własnych. JPMorgan Chase działa w 4 segmentach:

- Consumer & Community Banking (CCB),

- Corporate & Community Bank (CIB),

- Commercial Banking (CB),

- Asset & Wealth Management (AMW).

W dalszej części artykułu pokrótce przyjrzymy się poszczególnym częściom działalności JPMorgan Chase. Na warsztat wzięliśmy ostatnie wyniki kwartale spółki.

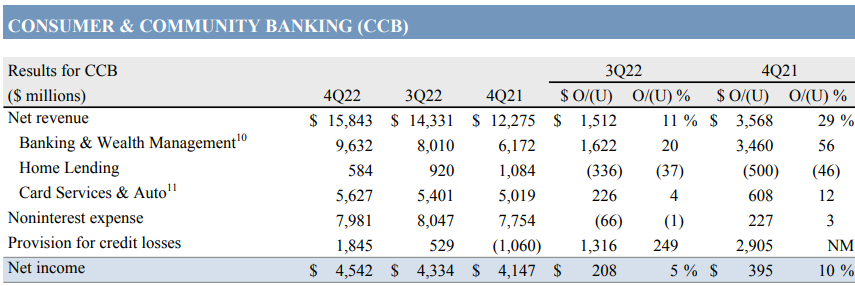

Consumer & Community Banking (CCB)

Przychody segment CCB wyniosły w IV Q 2022 roku 15,8 mld$. Oznaczało to wzrost o 29,1% r/r. Najważniejszą częścią biznesu tego segmentu jest Banking & Wealth Management. Przychody z tego źródła wzrosły w ciągu roku aż o 56%. Spółka tłumaczyła, iż powodem takiego wzrostu przychodów były wyższe marże z depozytów.

Bardzo słabo radził sobie segment pożyczek i kredytów hipotecznych. Przychody z tego segmentu wyniosły zaledwie 584 mln$ i były o 46% niższe niż rok wcześniej. Z pewnością nie pomogło słabe otoczenie makroekonomiczne. Spowolniająca gospodarka oraz wzrost stop procentowych spowodował, iż produkty hipoteczne stały się słabiej sprzedawały.

Segment Card Services & Auto wzrósł o 12% r/r do poziomi 5,627 mld$. Powodem był większy zysk z obsługi kart, co pokryło z nawiązką słabiej rozwijający się segment samochodowy.

Mimo inflacyjnego środowiska, spółce udało się utrzymać koszty nie odsetkowe w ryzach. Wyniosły one 7,981 mld$ i były o 3% wyższe niż rok wcześniej ale o prawie 70 mln$ niższe niż kwartał temu.

Na wynikach zaciążyły wyższe odpisy z tytułu strat na portfelach kredytowych i pożyczkowych. Mimo to wynik netto wzrósł w ciągu roku o 10% tj. o 395 mln$.

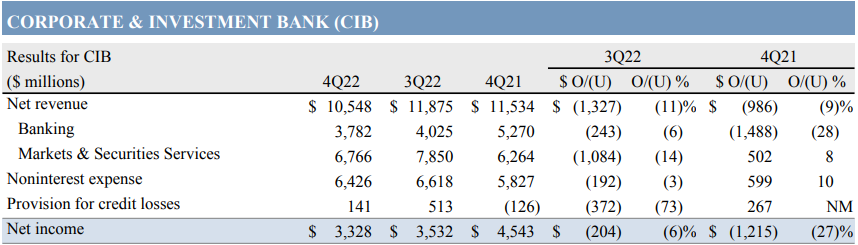

Corporate & Community Bank (CIB)

Działalność korporacyjna oraz inwestycyjna generuje mniej przychodów oraz zysków niż segment CCB. Przychody segment Corporate & Community Bank wyniosły 10,5 mld$, co oznaczało spadek o 9% r/r. Winowajcą był segment bankowości, którego przychody wyniosły 3,78 mld$. Oznaczało to spadek aż o 1 488 mln$ tj. o 28% r/r. W segmencie bankowości bardzo słabo radziła sobie bankowość inwestycyjna, której przychody spadły o 57% r/r do poziomu 1,4 mld$. Wyniki bankowości byłyby gorsze, gdyby nie wzrost segmentu płatności o około 200 mln$.

W części Markets & Securities Services nastąpił wzrost przychodów o 502 mln$ tj. o około 8%. Ta część działalności CIB wygenerowała przychody na poziomie 6,8 mld$. Przychody generowane z produktów o stałym oprocentowaniu wyniosły 3,7 mld$, co oznacza wzrost o około 12%. Powodem wzrostu były wyższe przychody wygenerowane na stopach procentowych oraz transakcjach walutowych. To z nawiązką pokryło słabszą sprzedaż związaną z ofertą produktów strukturyzowanych. Z kolei działalność związana z rynkiem akcji wygenerowała 1,9 mld$ przychodów, co było podobną wartością co rok wcześniej. Dobrze radził sobie segment usług związanych z papierami wartościowymi, który wzrósł o 9% r/r do poziomu 1,2 mld$. Powodem był wzrost stóp procentowych, co z nawiązką pokryło niższe depozyty klientów.

Wydatki pozaodsetkowe wyniosły 6,4 mld$, co oznaczało wzrost o 10% r/r. Powodem był wzrost kosztów powiązanych z przychodami. Oprócz tego wzrosły koszty strukturalne. Plusem jest natomiast spadek kosztów związanych z ugodami oraz sporami sądowymi.

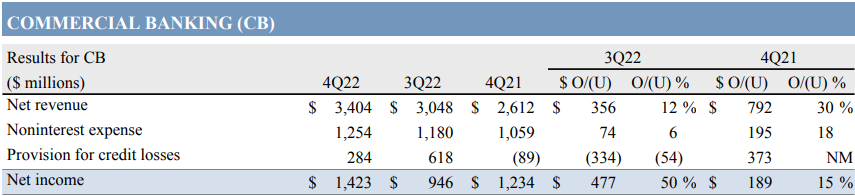

Commercial Banking (CB)

Segment CB wzrósł w ciągu roku o 792 mln$ (tj. o 30%) do poziomu 3 404 mln$. Powodem wzrostu były wyższe marże odsetkowe, co pokryło z nawiązką niższe przychody z bankowości inwestycyjnej.

Koszty pozaodsetkowe wzrosły o 18% r/r a więc wolniej od przychodów. Jest to pozytywny sygnał, ponieważ oznacza iż spółka ochraniała swoją marżę. Niestety w IV Q 2022 roku nastąpiły straty w portfelu kredytów o wartości 284 mln$. Powodem odpisów był wzrost kredytów nierokujących.

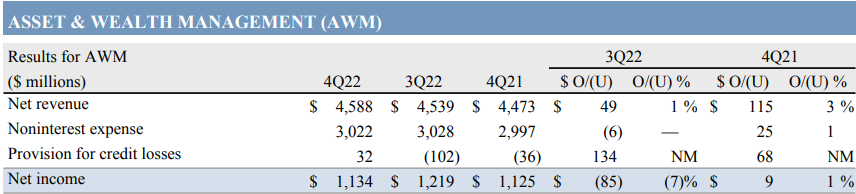

Asset & Wealth Management (AMW)

Przychody netto z segmentu zarządzania aktywami i majątkiem wzrósł r/r o 3% tj. 115 mln$. W efekcie segment wygenerował 4,6 mld$ przychodów netto. Powodem wzrostów była większa marża osiągana z depozytów klientów, co z nawiązką pokryło słabsze prowizje za wyniki i zarządzanie aktywami. Koszty pozaodsetkowe wzrosły o zaledwie 25 mln$ tj. O około 1% r/r. Częściowo pomogły niższe koszty zależne od poziomu przychodów lub wolumenu.

Aktywa pod zarządzaniem (AUM tj. Assets Under Management) wyniosły 2 800 miliardów dolarów i były niższe o 11% r/r. Powodem była sytuacja rynkowa (spadki na rynku akcji i obligacji) oraz częściowy odpływ środków klientów. Spadek byłby większy gdyby nie napływy do długoterminowych produktów oferowanych przez JPMorgan Chase.

Jak inwestować w akcje JPMorgan Chase?

Inwestować w JPMorgan Chase można dzięki domu maklerskiego z dostępem do amerykańskiego rynku akcji. Dzięki temu inwestor będzie mógł nabyć akcje banku. Niektórzy brokerzy umożliwiają także inwestowanie w akcje JPMorgan Chase za pomocą:

- opcji,

- kontraktów CFD,

- kontraktów futures.

Spójrzmy jak wyglądają podstawowe dany finansowe banku:

| JPMorgan Chase | 2018 | 2019 | 2020 | 2021 |

| Przychody | 109,029 mld$ | 115,627 mld$ | 119,475 mld$ | 121,685 mld$ |

| Zysk netto | 32,474 mld$ | 36,431 mld$ | 29,131 mld$ | 48,334 mld$ |

| EPS | 9,56$ | 11,31$ | 9,45$ | 16,00$ |

| DPS | 2,98$ | 3,83$ | 4,12$ | 4,26$ |

Źródło: opracowanie własne

Obecnie spółka jest wyceniana na 408 mld$. Oznacza to, iż spółka jest handlowana na 8,4 krotność zysku z 2021 roku.

Wykres JP Morgan, interwał W1. Źródło: xStation 5, XTB.

Brokerzy Forex oferujący ETF i akcje

Jak kupić akcje JP Morgan Chase? Oczywiście najprostszą opcją jest zakup samych akcji, ale dla osób, które chcą dobrze zdywersyfikować i zbilansować swój portfel lepszym wyborem będzie inwestowanie w spółki dywidendowe poprzez całe ETF-y. Coraz większa liczba brokerów forexowych posiada całkiem bogatą ofertę akcyjną, ETF oraz CFD na te instrumenty. Dla przykładu na XTB znajdziemy na dzień dzisiejszy ponad 300 ETF-ów, a Saxo Bank prawie 3000.

* oferta PLUS500 CY

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. Od 72% do 89% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy.

Podsumowanie

Inwestując w akcje banku trzeba mieć świadomość, iż kupuje się zaufanie do instytucji. Upadek Lehman Brothers unaocznił, iż nie sposób oszacować ryzyko na jakie narażony jest bank. Nikt nie wie co tak naprawdę jest przetrzymywane w aktywach podczas codziennych operacji banku. Dotyczy się to zwłaszcza działalności inwestycyjnej. Co więcej, istnieje ryzyko sieciowe. Upadek ważnej instytucji finansowej może na skutek połączeń „zarazić” inne banki. Widoczne to było podczas kryzysu subprime.

Z drugiej strony JPMorgan nie raz udowodnił, iż w trudnych dla sektora okresach potrafi wykorzystać nadarzające się okazje i przejąć konkurentów po naprawdę atrakcyjnej cenie. Należy mieć świadomość, iż wspomniany bank nie rośnie zbyt szybko. Przychody między 2018 a 2021 rokiem wzrosły o 11,6%. Z drugiej strony akcje JPM mogą być ciekawym pomysłem dla portfela dywidendowego. Co roku bank wypłaca dywidendę, która dodatkowo cały czas rośnie. Między 2018 a 2021 dywidenda na akcję wzrosła o 42,95%.

2 lat temu

2 lat temu

![Wyspa Herta czeka na nowego właściciela. Licytacja już 19 grudnia. Gmina Stawiguda zapowiada walkę o teren [WIDEO, ZDJĘCIA]](https://static.olsztyn.com.pl/static/articles_photos/45/45575/ddc095b8498ca0668885044a1840012f.jpg)