Jak donoszą agencje prasowe, w ramach działań mających na celu ochronę deponentów, amerykańska Federalna Korporacja ds Ubezpieczania Depozytów (FDIC) wyraziła zgodę na przejęcie pogrążonego w tarapatach kalifornijskiego First Republic Bank. Wszystkie aktywa i zobowiązania banku trafią do giganta JP Morgan Chase któremu przewodniczy ekscentryczny Jamie Dimon. Przejęcie ma na celu ochronę interesów klientów banku i zapewnienie stabilności całego systemu finansowego.

First Republic Bank. Post mortem

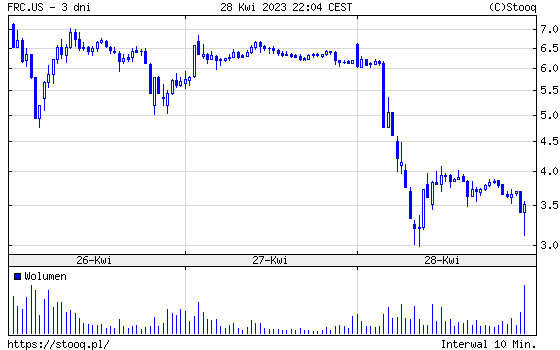

First Republic Bank w ostatnim czasie borykał się z poważnymi problemami płynnościowymi – ostatnie raporty banku ujawniły gigantyczną dziurę w bilansie na ponad 100 mld dolarów. Wcześniejsze obawy o rentowność banku które stały za spadkami w wycenie jego akcji były więc w pełni uzasadnione, biorąc pod uwagę, iż wskaźnik kredytów do depozytów wyniósł 111 procent. Oznacza to, iż pośrednik nie będzie w stanie na bieżąco regulować swoich zobowiązań bez pomocy z zewnątrz.

Głównym powodem dziury finansowej było wycofywanie depozytów przez klientów w pierwszym kwartale tego roku. Zmusiło to First Republic Bank do poszukiwania dodatkowych środków. Mimo akcji ratunkowej z udziałem 11 banków z Wall Street, które zasiliły upadającą instytucję kwotą 30 mld dolarów, pomoc okazała się niewystarczająca. Wartość rynkowa banku gwałtownie spadła ze szczytowego poziomu 40 mld dolarów w listopadzie 2022 r. dużo poniżej 1 mld USD w ostatnich dniach.

Federal Deposit Insurance Corporation (FDIC) potwierdziła przyjęcie oferty JP Morgan Chase na przejęcie First Republic Bank, uwzględniając w ofercie zarówno ubezpieczone, jak i nieubezpieczone depozyty. Poza JPM propozycje złożyły też instytucje takie jak PNC Financial Services Group oraz Citizens Financial Group Inc. (informacje pozyskane od Agencji Reutera). Przejęcie obejmuje przeniesienie portfela kredytowego o wartości 173 mld USD, około 30 mld USD w papierach wartościowych oraz 92 mld USD w depozytach do JP Morgan Chase.

„Przejęcie First Republic Bank przez JP Morgan Chase to proaktywny krok podjęty przez nasz rząd w celu zapewnienia stabilności sektora bankowego” – stwierdził Jamie Dimon, prezes JP Morgan Chase. „Nasza siła finansowa, możliwości oraz model biznesowy pozwoliły nam opracować propozycję transakcji, która minimalizuje koszty dla Funduszu Ubezpieczeń Depozytów” – dodał.

Przejęcie First Republic Bank przez JP Morgan Chase umacnia pozycję tego ostatniego jako największego banku w kraju. Bloomberg podaje, iż dzięki transakcji gigant z Dimonem na czele stanie się jeszcze bardziej masywny pod względem aktywów i obecności na rynku.

Sell in May and go away

Z powodu przerwy w tradingu nie wiemy jeszcze jak zareaguje rynek akcji na wieści o pakiecie ratunkowym. Bitcoin natomiast odebrał wiadomości negatywnie; dotychczasowe wzrosty były napędzane m.in. spekulacjami, iż system bankowy w tarapatach skieruje uwagę inwestorów na kryptowaluty, a „pozytywne” newsy tymczasowo mogą zaszkodzić materializacji się tego scenariusza. Najbliższe dni oraz decyzja Fed odnośnie stóp procentowych wskażą dalszy kierunek dla rynku kryptowalut.

First Republic Bank specjalizuje się w usługach private banking dla zamożnych osób, podobnie jak Silicon Valley Bank, który spotkał podobny los na początku tego roku. Bank ten obsługuje firmy typu Venture Capital i klientów klasy VIP, dostarczając im spersonalizowane rozwiązania finansowe. Jednak podwyższenie stóp procentowych przez Rezerwę Federalną w celu zwalczania inflacji negatywnie wpłynęło na wartość obligacji i pożyczek posiadanych przez First Republic Bank, co doprowadziło do pogorszenia jego ogólnej kondycji finansowej. Deponenci wycofali swoje środki, początkowo szukając lepszych zysków gdzie indziej, a później z powodu obaw o stabilność banku.

Bank został założony w 1985 roku w Ohio, został początkowo przejęty przez Merrill Lynch w 2007 roku. Ponownie zmienił właściciela w 2010 roku, po tym jak został sprzedany przez nowego właściciela po kryzysie finansowym z 2008 roku. Strategia banku polegająca na kierowaniu do zamożnych klientów atrakcyjnych ofert kredytów hipotecznych i pożyczek sprawiła, iż był on bardziej podatny na spowolnienie gospodarcze w porównaniu z regionalnymi kredytodawcami o mniej zamożnej bazie klientów. Ponadto bank miał wysoki poziom nieubezpieczonych depozytów, sięgający 68 proc.

2 lat temu

2 lat temu