Od początku roku Bitcoin znów pobił na głowę zwrotu jakie zaoferowały największe, światowe benchmarki, z chińskimi, amerykańskimi i wietnamskimi indeksami włącznie. Polski WIG również nie dał mu rady. Analitycy największe w Stanach Zjednoczonych banku, JP Morgan podkreślili, iż odpływ pieniędzy ze scentralizowanych finansów pomógł zdecentralizowanym ekosystemom. Napędził to także efekt skali ponieważ kapitalizacja całego rynku kryptowalut wynosi kilka ponad 1 bln USD i jest zaledwie ułamkiem w globalnym rynku finansowym.

Ciekawą obserwacją latem ubiegłego roku podzielił się Larry Fink, CEO BlackRock, który zwrócił uwagę na fakt, iż kryptowaluty są tak małe a otrzymują tak wiele, globalnej atencji. Czy trwające od stycznia wzrosty spowodowane były bardziej efektem odreagowania wyprzedaży i po powrocie ceny do normy w okolicach 30 000 USD optymizm opadnie? A może wręcz przeciwnie – Bitcoin wszedł w nowy,’halvingowy’ cykl? Ostatni raport analityków JP Morgan podkreśla, iż wzrosty pod halving już się rozpoczęły co może sprawiać, iż kryptowalutą mogą stopniowo znów interesować się instytucje.

JPMorgan analysts have said the bank chaos vindicated many bitcoin, ethereum and crypto believers—and issued a bullish bitcoin price prediction. https://t.co/JhvRvn7oat

— Forbes (@Forbes) April 12, 2023Bitcoin i zloto

Analitycy podkreślili wydaje się oczywistą ale bardzo istotną rzecz – pomimo utrudnień regulacyjnych, rynek kryptowalut w ciągu ostatniego miesiąca notował rajd. BTC osiągnął lepsze wyniki ignorując komentarze SEC i obawy inwestorów. Nota badawcza stwierdza, iż bardzo podobnie do złota, Bitcoin zaczyna być postrzegany jako zabezpieczenie na wypadek katastrofy finansowej lub recesji. To może oznaczać, iż ewentualna bessa na rynku akcji spowodowana spadkami przychodów i wycen biznesów wcale nie będzie musiała dotknąć wyceny największej kryptowaluty.

Paradoksalnie mogłaby ją choćby zwiększyć. Oczywiście inaczej sprawa ma się z altcoinami, któryc wyceny w dużo większym stopniu zależą od finansowania ze strony venture capital i ogólnego apetytu na ryzyko. JP Morgan podkreślił także, żę kryzys bankowy obnażył słabość tradycyjnych finansów. Podkreślił, iż banki podatne są na tzw. ruy a przejście depozytów z banków do funduszy rynku pieniężnego postrzegane jest przez zwolenników de-fi jako początek większych migracji do crypto. Nota badawcza podkreśla także, iż BTC skorzystał z Oridnals, które w dłuższym terminie spowodują trwały wzrost opłat transakcyjnych i przychody górników.

Tło makro

Poznaliśmy dziś świetne dane z amerykańskiej gospodarki. Świetne mogą być dla Bitcoina jeżeli rzeczywiście odnotuje napływy w przypadku gospodarczego spowolnienia. Jednak dla rynku akcji – niekoniecznie. Przynajmniej nie jeżeli okaże się, iż restrykcyjne podwyżki stóp wpędziły USA w recesję. Inflacja CPI w USA spadła do 5% rocznie, z 6% poprzednio. Szacunki analityków wskazywały na odczyt rzędu 5,2%. Choć jej miara bazowa staje się bardziej ugruntowana i okazała się w zgodzie z szacunkami Wall Street odczyt można uznać za dowód na to, iż dezinflacyjny trend przybiera na sile. To może dać Rezerwie Federalnej argument za brakiem podwyżki stóp w maju. W ostatnim czasie kilku członków Fed m.in. Goolsbee i Williams wskazywali, iż warto zachować ostrożność w bieżącym i tak już restrykcyjnym cyklu.

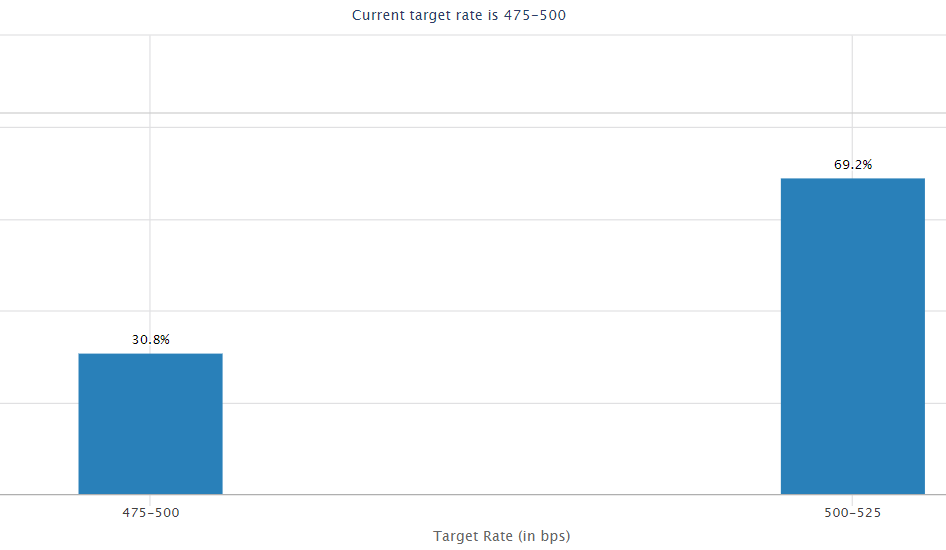

Rynek daje w tej chwili ok. 70% szans na 25 pb podwyżkę stóp Fed, w maju. Uwaga inwestorów kieruje się teraz w stronę dziś publikowanego FOMC oraz wyników spółek. W tym tygodniu wyniki pokaże m.in. JP Morgan, Wells Fargo, Citigroup oraz największy fundusz inwestycyjny świata, BlackRock.

Halving

JPMorgan uważa, iż głównym czynnikiem pozytywnym dla BTC jest rosnące zainteresowanie halvingiem. Spadek nagród za wydobycie i redukcja podaży o połowę mechanicznie podwoją koszt produkcji BTC. choćby do poziomu 40 000 USD. Zjawisko to może stworzyć pozytywny efekt psychologiczny, ponieważ historycznie koszt produkcji BTC jako dolna granica jego ceny.

2023-04-10, 23:59 UTC

1064 days after halving

Current: $29,687.57

2012 scaled: $212,109.39

2016 scaled: $104,635.17

Avg scaled: $147,564.06 pic.twitter.com/mhrfbBOzb1

2 lat temu

2 lat temu

![Kopenhaga: obchody Chanuki [GALERIA]](https://misyjne.pl/wp-content/uploads/2025/12/mid-epa12607823.jpg)