Końcówka ostatniego tygodnia 2023 roku nie przyniosła drastycznej zmiany sentymentu inwestorów. przez cały czas obserwowaliśmy umiarkowane wzrosty na Wall Street, rentowności i dolara pod presją. Indeks S&P 500 zamknął się na plusie 9 tydzień z rzędu, bijąc tym samym poprzedni rekord z 2004 roku. Inwestorzy w styczniu zwrócą uwagę przede wszystkim na komunikację szefa Fed, Powella który przemawiał będzie 31 stycznia 2024 roku.

Choć do tego czasu został równo miesiąc, to właśnie ton i narracja Rezerwy Federalnej może 'ustawić’ pozycjonowanie na dalszą część roku. Wiemy jednak, iż od ostatniego posiedzenia nie pojawiły się dane, które mogłyby odwrócić narrację Fed, na jastrzębią. Co więcej, ceny ropy wciąż spadają, a baryłka brent kosztuje poniżej 80 USD. To, w połączeniu ze słabnącymi ostatnio odczytami makro ze Stanów może sugerować, iż Wall Street utrzyma dotychczasowy rytm. Przynajmniej dopóki naprawdę bardzo słabe dane nie zaczną niepokoić rynków i nie postawią znaku zapytania, nad 'miękkim lądowaniem’.

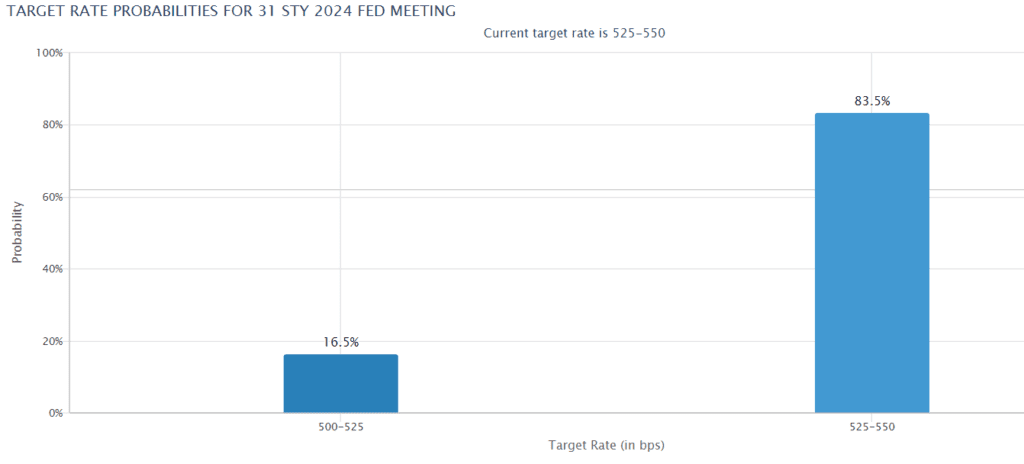

Po serii słabszych danych makro z USA, wyceniane szanse pierwszej wobec obniżki stóp Fed, na posiedzeniu 31 stycznia wzrosły o 2%, względem poprzedniego tygodnia. Wynoszą w tej chwili 16,5%. Źródło: CME, Fed Watch

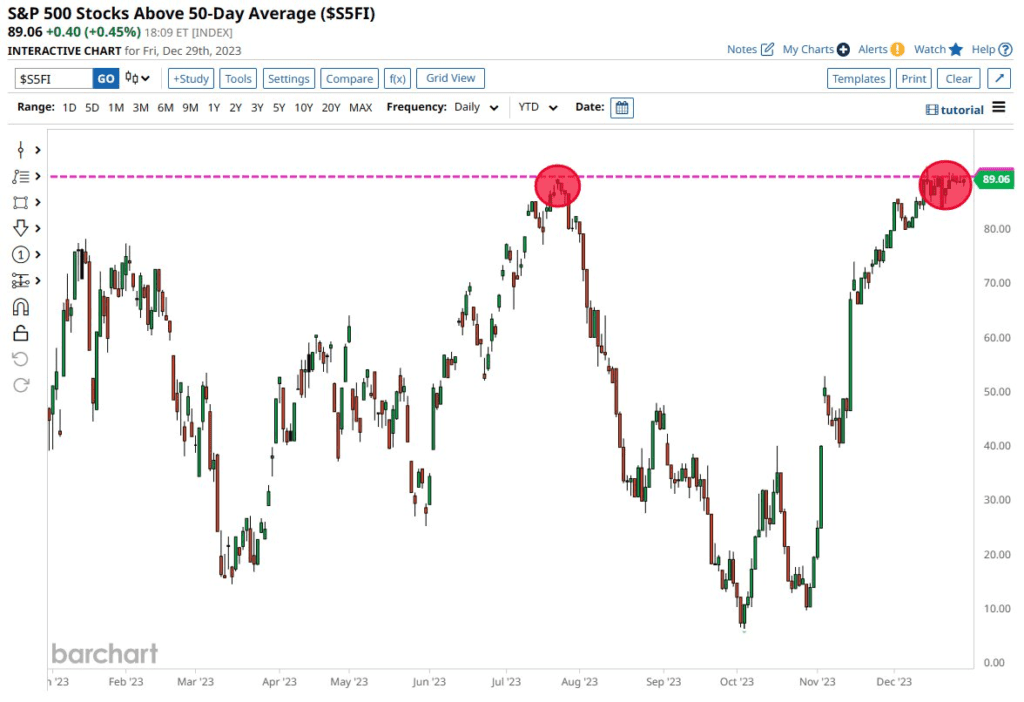

Po serii słabszych danych makro z USA, wyceniane szanse pierwszej wobec obniżki stóp Fed, na posiedzeniu 31 stycznia wzrosły o 2%, względem poprzedniego tygodnia. Wynoszą w tej chwili 16,5%. Źródło: CME, Fed Watch 89% społek z S&P 500 notowane jest w tej chwili powyżej 50 dniowej średniejkroczącej. Ostatnio taka sytuacja miała miejsce między lipcem a sierpniem 2023 roku. Pozostali 'maruderzy’ dołączą do rajdu, czy może realizacja zysków zepchnie główny benchmark z historycznych maksimów? Źródło: Barchart

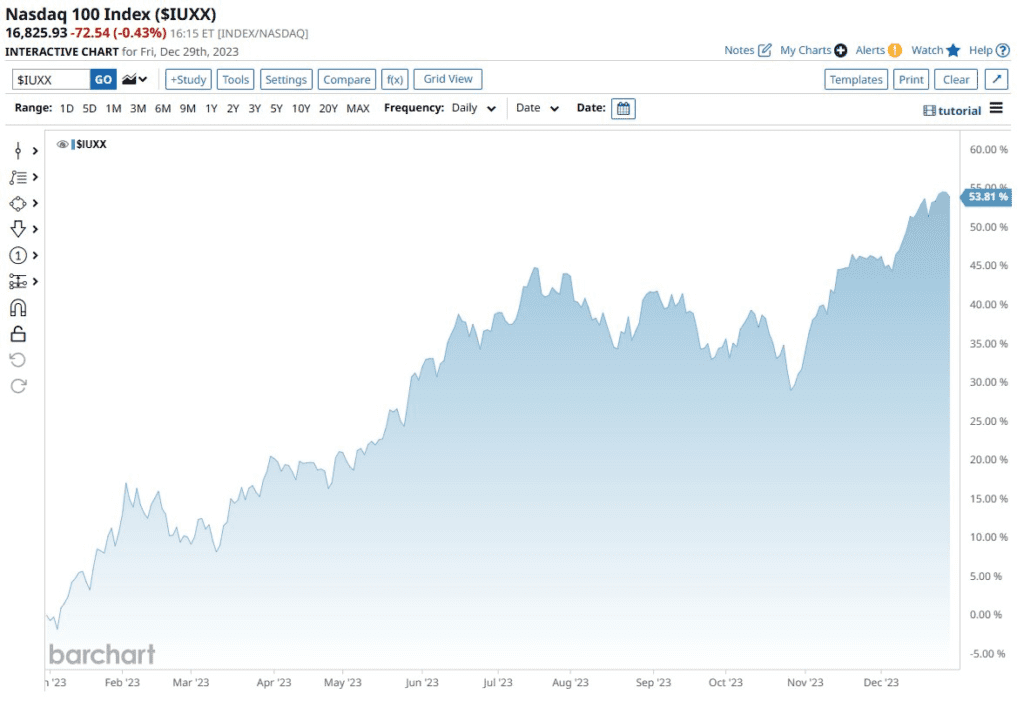

89% społek z S&P 500 notowane jest w tej chwili powyżej 50 dniowej średniejkroczącej. Ostatnio taka sytuacja miała miejsce między lipcem a sierpniem 2023 roku. Pozostali 'maruderzy’ dołączą do rajdu, czy może realizacja zysków zepchnie główny benchmark z historycznych maksimów? Źródło: Barchart Nasdaq zamyka rok 54% wyżej. To rekordowy roczny yield od 1999 roku – początku dotcomowej hossy. Tymczasem Dow Jones notuje rekordową wzrostową passę, od 2019 roku. Źródło Barchart

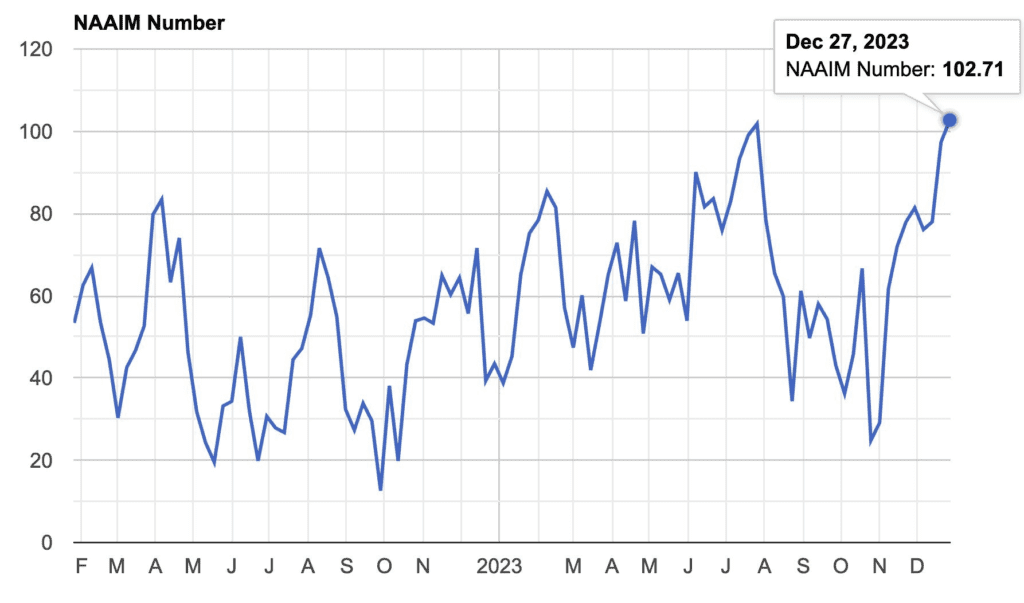

Nasdaq zamyka rok 54% wyżej. To rekordowy roczny yield od 1999 roku – początku dotcomowej hossy. Tymczasem Dow Jones notuje rekordową wzrostową passę, od 2019 roku. Źródło Barchart Zarządzający inwestycjami deklarują rekordowe, bycze pozycjonowanie na rynku akcji (National Association of Active Investment Managers tzw. NAIIM index). Źródło: Barchart

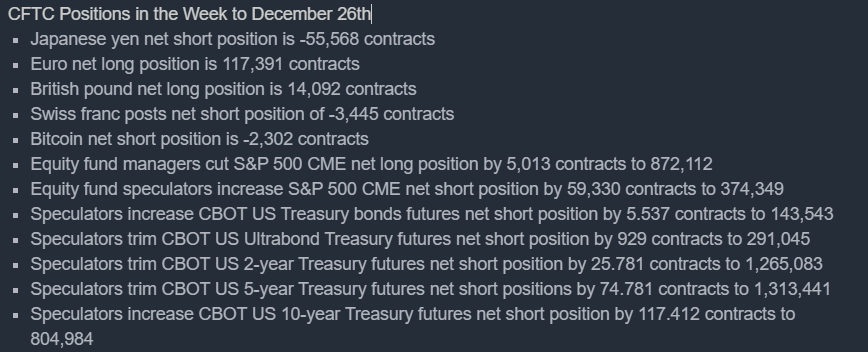

Zarządzający inwestycjami deklarują rekordowe, bycze pozycjonowanie na rynku akcji (National Association of Active Investment Managers tzw. NAIIM index). Źródło: Barchart Spekulanci nieznacznie zwiększyli zakłady na dalszy spadek rentowności 10 letnich obligacji i wycofują się z wciąż olbrzymich niedźwiedzich pozycji na aktywach dłużnych. Jednocześnie traderzy wyraźnie oczekują zadyszki na S&P 500 i zwiększyli o ponad 15% pozycje krótką na S&P500 w czasie, gdy zarządzający aktywami zredukowali bycze zakłady netto tylko nieznacznie, prawdopodobnie w wyniku optymalizacji podatkowej. Źródło: CFTC, FJ

Spekulanci nieznacznie zwiększyli zakłady na dalszy spadek rentowności 10 letnich obligacji i wycofują się z wciąż olbrzymich niedźwiedzich pozycji na aktywach dłużnych. Jednocześnie traderzy wyraźnie oczekują zadyszki na S&P 500 i zwiększyli o ponad 15% pozycje krótką na S&P500 w czasie, gdy zarządzający aktywami zredukowali bycze zakłady netto tylko nieznacznie, prawdopodobnie w wyniku optymalizacji podatkowej. Źródło: CFTC, FJPodsumowanie

- Akcje utknęły w pobliżu rekordowych poziomów podczas ostatniej sesji Wall Street w 2023 roku. Po tegorocznym wzroście kapitalizacji S&P 500 o ponad 8 bilionów dolarów pojawiły się oznaki wyczerpania. Pomimo obaw związanych z Rezerwą Federalną, recesją i ryzykiem geopolitycznym, indeks zyskiwał dziewiąty tydzień z rzędu.

- S&P 500 nieznacznie spadł, ale pozostał bardzo blisko szczytu ze stycznia 2022 roku. Wskaźnik ten wzrósł o 24% w 2023 r., napędzany boomem sztucznej inteligencji, rozciągniętym pozycjonowaniem i „strachem przed przegapieniem”, podczas gdy Nasdaq 100 miał najlepszy rok od 1999 roku.

- Rentowność 10-letnich obligacji USA zakończyła 2023 r. niemal dokładnie w tym samym miejscu, w którym się rozpoczęła, po roku ogromnej zmienności i licznych fałszywych sygnałów. Rentowności na początku 2023 spadły do 3,25% w następstwie marcowego kryzysu bankowego. Gdy okazało się, iż kryzys się nie rozlał, kilka miesięcy później przekroczyły 5%, by teraz znów tąpnąć poniżej 4%.

Koniec napięć na Bliskim Wschodzie, w 2024 roku?

Premier Izraela, Netanjahu stwierdził, iż jeżeli ataki Hezbollahu nasilą się, Iran poniesie poważne konsekwencje. Izrael uważa, iż strefa graniczna „Korytarza Filadelfijskiego” między Strefą Gazy a Egiptem powinna być pod jego kontrolą Izraela. Oczekuje wielu kolejnych miesięcy wojny. Wydaje się, iż rok 2024 będzie mijał wciąż pod znakiem geopolitycznej niepewności, która nie przeszkadza rynkom. Inwestorzy nie widzą szans na ekstremalną eskalację, na głównych kierunkach napięć.

1 rok temu

1 rok temu