Najważniejszymi wydarzeniami najbliższego tygodnia będą oczywiście wyniki producenta chipów Nvidia za II kwartał, które poznamy we środę oraz szczyt bankierów centralnych w Jackson Hole (Wyoming). Wydarzenia te są najważniejsze co najmniej z dwóch powodów. Po pierwsze Nvidia jest kluczową dla całej euforii związanej AI spółką giełdową. Posiada ok. 80% udziałów w rynku najwydajniejszych układów graficznych AI (GPU). Jej problemy lub niższy popyt w sektorze Data Center mogą wskazywać na globalną zadyszkę korporacyjnego popytu na skalowanie sztucznej inteligencji. W efekcie w I kw. stała się 7 amerykańską spółką z kapitalizacją powyżej 1 bln USD (znacznie więcej od PKB Polski). Rynki pamiętają rok 2022 gdy Powell ekstremalnie jastrzębim przemówieniem w Jackson Hole osłabił euforię rynków i wzmocnił dolara. zy teraz szef Fedu zechce powtórzyć zeszłoroczny 'wyczyn’?

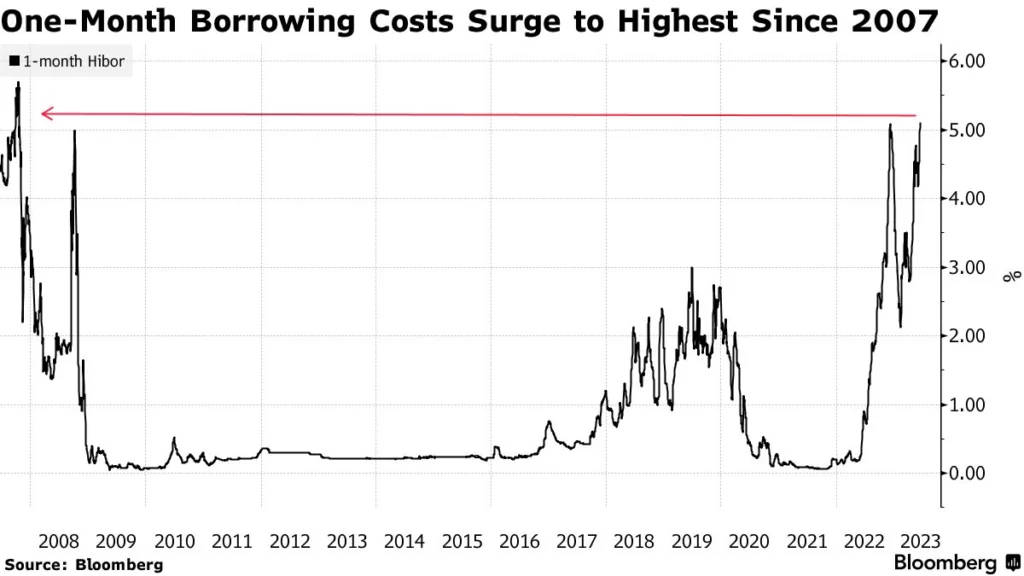

Wszystko to dziać będzie się w tle łapiącej coraz poważniejszą zadyszkę gospodarki Chin. Te borykają się z poważnym kryzysem rynku nieruchomośc.i spadkiem aktywności konsumentów. W kłopotach znalazł się Hongkong. Teraz koszt, jaki banki muszą ponieść, by pożyczyć od siebie dolary hongkońskie (HKD) w horyzoncie 1 mies. wzrósł do najwyższego poziomu od 2007 r. Przedłużające się interwencje walutowe Ludowego Banku Chin (PBoC) zmniejszyły pulę płynności HKD. Popyt na gotówkę wzrósł pod koniec kwartału. W lipcu miesięczna stopa procentowa oferowana na rynku międzybankowym w Hongkongu (tzw. stopa Hibor) wzrosła o 8 pb do 5,10%. Stało się to po ponad 100% rajdzie od rekordowo niskiego poziomu w lutym 2023 roku. Zatem dyskonto wskaźnika w stosunku do stopy międzybankowej dolara amerykańskiego prawie zniknęło.

Kalendarium

- Poniedziałek: Roczna stopa pożyczkowa Chin, inflacja PPI Niemiec, Produkcja i ceny sprzedanych towarów polskiego przemysłu i dane z polskiego rynku pracy

- Wtorek: Wskaźnik dobrobytu wg. BIEC i produkcja budowlano-montażowa w Polsce, sprzedaż domów na rynku wtórnym USA i przemówienie Barkina, Goolsby’ego Bowman z Fed, indeks regionalny z Richmond (USA)

- Środa: Indeksy PMI z Japonii, Francji, Wielkiej Brytanii, Niemiec, strefy euro i Stanów Zjednoczonych (tu także PMI usług!), wskaźnik koniunktury w Polsce

- Czwartek: Początek sympozjum banków centralnych w Jackson Hole, wnioski o zasiłek dla bezrobotnych i zamówienia w gospodarce USA, protokół z posiedzenia Europejskiego Banku Centralnego

- Piątek: PKB Niemiec oraz odczyt klimatu biznesowego wg. Ifo, indeks sentymentów wg. Uniwersytetu Michigan i oczekiwania inflacyjne z USA, przemówienia Jerome’a Powella (Fed, 16:05 polskiego czasu) i Christine Lagarde (EBC)

Naszym okiem

Wszystkie sygnały, łącznie z piątkowymi wynikami Palo Alto Networks (11% wzrost po zamknięciu sesji w USA) wskazują, iż Nvidia zdoła pobić oczekiwania. Tajemnicą poliszynela na Wall Street jest, iż analitycy celowo zaniżają często oczekiwane wyniki najbardziej lubianych przez fundusze spółek, by ułatwić im pobicie prognoz i mocną reakcję rynku na rezultaty. Firma wskazywał na olbrzymi popyt na układy H100 i cieszy się monopolem w sektorze GPU. Pamiętajmy jednak, iż zaskoczenie może przynieść fakt prognoz Nvidia z I kw. gdy firma podniosła prognozy na obecny kwartał o 50%.

Czy zdoła dowieźć taki wynik? Rynek zwróci uwagę przede wszystkim na to (przychody i zysk na akcję) oraz na segment Data Center (AI). jeżeli spółka zdoła pobić prognozy w tym jednym segmencie biznesowym, może to zaważyć na pozytywnej reakcji – choćby jeżeli pozostałe segmenty jak gaming czy PC okażą się dużo słabsze. Giełda dyskontuje przyszłość. w tej chwili Nvidia przestała być już firmą gamingową, otworzyła nowy rozdział pt. 'AI’. Czy wyniki go potwierdzą? Przekonamy się we środę, po zamknięciu sesji na Wall Street!

Odnośnie wystąpienia Powella w Jackson Hole – prawdopodobnie nie przyniesie ono przełomu. Jest mało prawdopodobne by szef Fed zdecydował się na jakiekolwiek drastyczne deklaracje na obecnym etapie. Dlaczego? Ponieważ sytuacja w sierpniu 2022 była diametralnie różna – teraz Fed musi zacząć ważyć przekaz. Rynki są gotowe na umiarkowanie jastrzębią pozę – zaskoczeniem może być każda gołębia wzmianka. Należeć do niej mogą m.in. informacje o zwolnieniu QT lub wskazanie I poł. 2024 jako czasu pierwszych obniżek (jeśli inflacja zachowa spadkową dynamikę).

2 lat temu

2 lat temu