Kanada zawsze pozostawała w cieniu swojego Wielkiego Brata, którym są Stany Zjednoczone. Jednak jest to bardzo duża i prężnie rozwijająca się gospodarka, a tamtejszy rynek akcji ma sporo do zaoferowania. W tym artykule przyjrzymy się jakie opcje ma potencjalny inwestor zagraniczny, jak może zainwestować w indeks S&P/TSX60 oraz jakie najciekawsze spółki wchodzą w jego skład.

Kanadyjska gospodarka

Zgodnie z danymi IMF (Międzynarodowy Fundusz Walutowy), Kanada to 9 największa gospodarka na świecie, która jest większa od rosyjskiej. Nie dziwi więc, iż jest to członek G-7, instytucji będącej spadkobiercą niegdysiejszej bezprecedensowej dominacji „krajów Zachodu” w światowym systemie gospodarczym i politycznym. jeżeli weźmiemy pod uwagę parytet siły nabywczej, Kanada to 16 gospodarka na świecie. Tak więc ten północnoamerykański kraj jest istotny z punktu widzenia globalnego przepływu towarów i dóbr.

Kraj jest bogaty w zasoby naturalne takie jak ropa naftowa, gaz ziemny, złoto czy uran. Jednak gospodarka tego kraju to nie tylko przerób surowców. Mimo umiejscowienia na północy kontynentu, Kanada jest jednym z dużych producentów pszenicy. Rozwinięty jest także segment przemysłowy, który dostarcza na światowe rynki m.in. części samolotowe, samochody czy silniki.

Jeśli spojrzymy na strukturę eksportu, to zobaczymy, iż Kanada eksportuje dużo produktów o niskiej wartości dodanej. Ponad 27% eksportu to ropa i produkty naftowe. Warto jeszcze dodać, iż znaczną częścią eksportu jest złoto (2,5% eksportu), pszenica (1,5%), surowe aluminium (1,6%) czy drewno i produkty drzewne (3,1%). Znacznym obszarem eksportu są pojazdy i części samochodowe (11,9%) oraz maszyny takie jak urządzenia przemysłowe i elektroniczne (7,5%). Najważniejszym kierunkiem eksportu są Stany Zjednoczone, do których trafia nieco poniżej 75% sprzedawanych za graniczę towarów i produktów. Znacznie mniej istotnymi kierunkami eksportu są Chiny (4,3%), Wielka Brytania (2,2%) i Japonia (2,4%).

Ciekawie wygląda także struktura importu. Dominują maszyny (20,8%), samochody i części samochodowe (15,3%), istotny jest także import leków. Co ciekawe, Kanada najwięcej towarów sprowadza ze Stanów Zjednoczonych, które odpowiadają za 56% importu. Na kolejnym miejscu znajdują się Chiny (11,3%). Na kolejnym miejscu znajdują się Niemcy (2,6%).

Po strukturze importu i eksportu widać, że Kanada jest silnie zależna od dobrych relacji handlowych ze Stanami Zjednoczonymi. W mocnym powiązaniu handlowym pomaga bliskość geograficzna, kulturowa oraz obecność na wspólnym rynku handlowym.

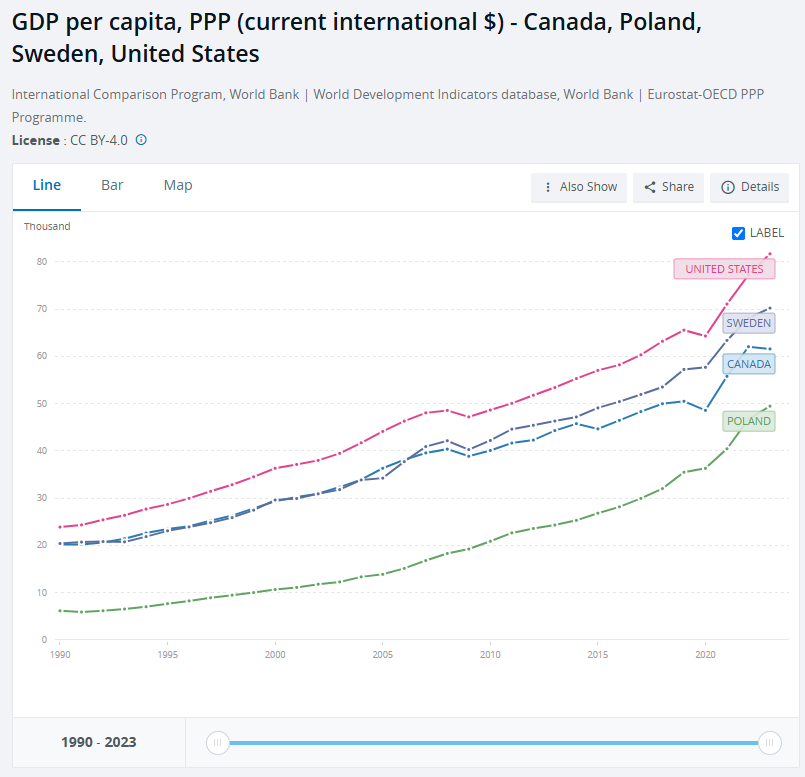

Kanada jest bardzo rozwiniętym krajem. Świetnie pokazuje to grafika poniżej. Kanada ma wysoki poziom PKB na osobę (w parytecie siły nabywczej). Warto jednak zauważyć, iż znacznie bardziej rozwinięty jest południowy sąsiad.

Źródło: Bank Światowy

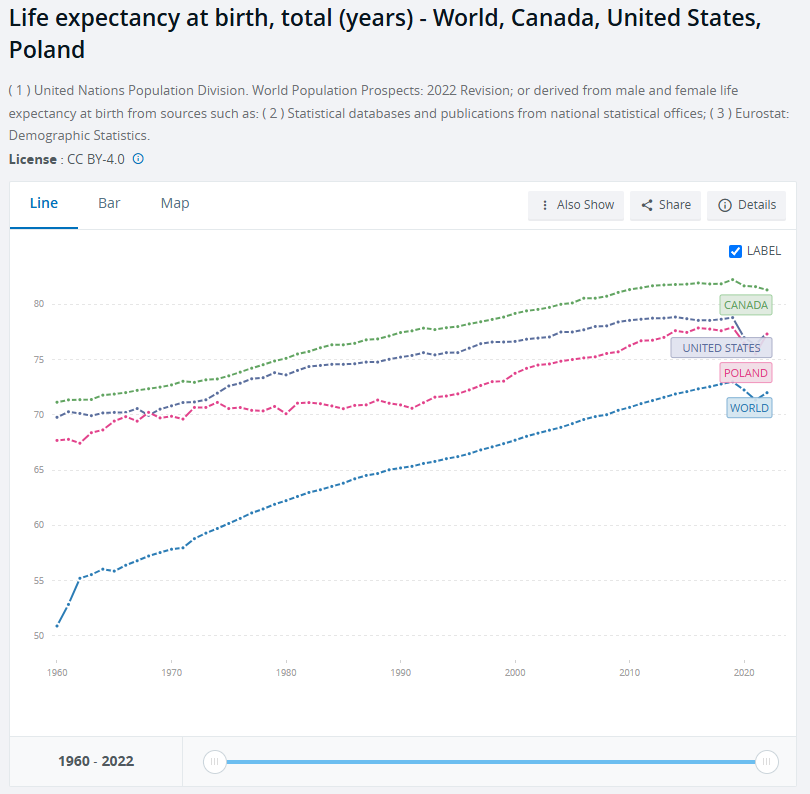

Za to znacznie lepiej Kanady wypada od USA jeżeli spojrzymy na długość życia obywateli. W badanym okresie Stany Zjednoczone wypadały w tej statystyce gorzej od północnego sąsiada. Można więc powiedzieć, iż żyjąc w Kanadzie można dłużej, ale łatwiej wielką karierę zrobić w USA.

Źródło: Bank Światowy

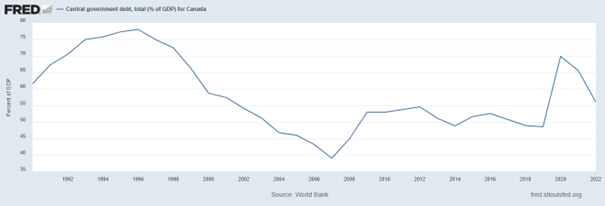

Warto także spojrzeć na zadłużenie rządu centralnego Kanady, które nie jest zbyt wysokie. Wynika to z konserwatywnego podejścia rządzących do zarządzania budżetem. Dzięki temu inwestując na kanadyjskim rynku nie musimy na razie obawiać się o problemy kraju z obsługą długu. Zatem nie należy spodziewać się także kryzysu walutowego.

Źródło: FRED

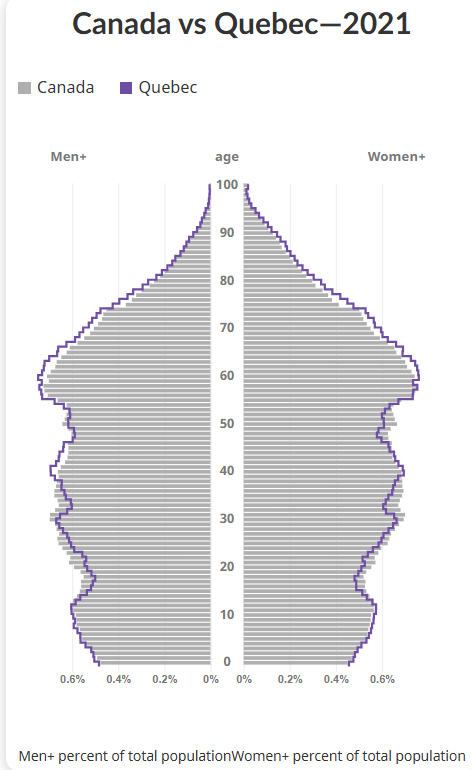

Kolejnym plusem Kanady jest to, iż posiada bardzo zdrową piramidę demograficzną (jak na bogaty kraj zachodu). Jest to jednak spowodowane bardzo pro-imigracyjną polityką. Sam kraj ma ambitny projekt osiągnięcia 100 mln populacji do końca 2100 roku. Jest to tak zwane Century Initiative.

Źródło: stancan.gc.ca

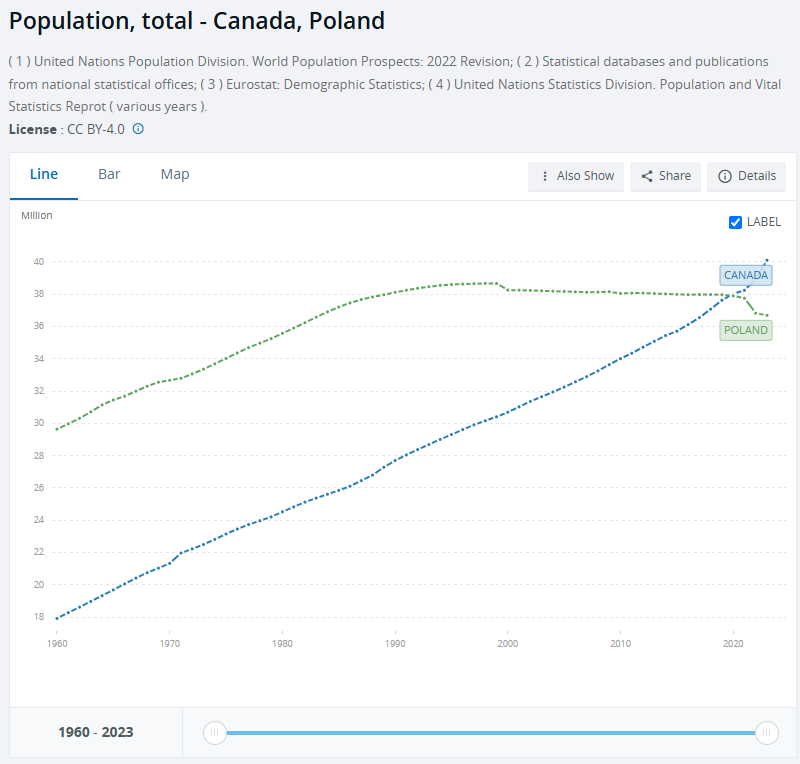

Kanada od wielu dekad stale zwiększa swoją populację. W 1960 roku populacja tego kraju wyniosła 18 mln osób, natomiast Polski około 30 mln. w tej chwili populacja Polski wynosi niespełna 37 mln osób, natomiast w Kanadzie populacja wynosi już 41 mln osób. Zatem cel 100 mln osób nie jest wcale takim nieosiągalnym celem. Z pewnością zmieni się struktura narodowościowa. Coraz więcej w Kanadzie będą znaczyli imigranci.

Źródło: Bank Światowy

Kanada może być ciekawym miejscem do inwestycji jeżeli szukamy kraju, który:

- Nie jest mocno uzależniony od handlu z Chinami (mniejszy wpływ ewentualnej wojny handlowej),

- Ma stabilną sytuację z długiem oraz rachunkiem obrotów bieżących,

- Panuje silne poszanowanie do własności prywatnej,

- Kraj posiada interesujące spółki, które nadają się do długoterminowych inwestycji.

Podsumowując, gospodarka Kanady jest bardzo zróżnicowana, nie jest tylko oparta na bogatych zasobach naturalnych. Ma także silnym sektor produkcyjny i usługowy. Kanada jest bardzo otwartą gospodarką bardzo silnie związaną ze swoim większym, południowym sąsiadem – Stanami Zjednoczonymi.

Kanada a możliwości inwestycyjne

Inwestować w Kanadzie można na różne sposoby. Można nabyć nieruchomość na najbardziej perspektywicznych rynkach (zakładając, iż wzrost populacji spowoduje, iż ceny nieruchomości wzrosną). Jednak znacznie łatwiejszym sposobem jest skorzystanie z rynku kapitałowego. Można zatem zainwestować w obligacje, akcje, ETF-y czy skorzystać z instrumentów pochodnych takich jak kontrakty na różnice kursowe (CFD) oparte np. o główny kanadyjski indeks.

Inwestowanie w obligacje jest bezpiecznym sposobem na pomnażanie kapitału ale wadą jest niska stopa zwrotu. Innym pomysłem jest zainwestowanie na rynku akcji. Jest to bardziej ryzykowne ale jednocześnie zapewnia wyższe stopy zwrotu. W akcje można inwestować poprzez:

- Indywidualny wybór akcji,

- Kupno ETF-u,

- Instrumenty pochodne oparte o kanadyjski rynek akcji.

Jeśli zdecydujesz się na indywidualny wybór akcji, to będziesz musiał sam przeanalizować modele biznesowe firm, a następnie wybrać te, które mogą zapewnić najwyższą stopę zwrotu w długim terminie. Jest to czasochłonny sposób na inwestowanie i raczej polecany inwestorom bardziej profesjonalnie podchodzących do pomnażania kapitału.

Jeśli zdecydujesz się na kupno ETF-u, to trzeba mieć na uwadze, iż będzie on osiągać stopę zwrotu podobną do benchmarku. Jednym z najbardziej popularnych wskaźników sentymentu segmentu kanadyjskich dużych spółek jest indeks S&P/TSX 60.

Jak inwestować w indeks S&P/TSX 60

Indeks S&P/TSX60 jest benchmarkiem dla kanadyjskiego rynku blue chip. W skład indeksu wchodzi 60 największych i najpłynniejszych spółek notowanych na Toronto Stock Exchange (TSX). Sam indeks został wprowadzony 30 grudnia 1998 roku i w tej chwili należy do firmy S&P Dow Jones Indices, który jest własnością amerykańskiej firmy S&P Global.

Indeks obejmuje spółki, których kapitalizacja stanowi ponad 70% wartości całego kanadyjskiego rynku akcji. Inwestycja w S&P/TSX60 jest zatem ciekawym sposobem na ekspozycję na największe i najpłynniejsze kanadyjskie firmy.

Spółki są wybierane na podstawie następujących warunków:

- Kapitalizacja rynkowa,

- Płynność akcji,

- Siedziba firmy,

- Sektor w którym działa firma.

Indeks S&P/TSX 60 jest podzbiorem indeksu S&P/TSX Composite. Oznacza to, iż każda ze spółek należących do benchmarku dużych spółek, musi początkowo należeć do szerokiego indeksu kanadyjskich akcji. Warto zauważyć, iż jest indeks S&P/TSX 60 Capped gdzie udział pojedynczej spółki został ustalony na 10%.

Następnie Komitet Indeksu wybiera sposób największych i najpłynniejszych akcji. Głównym kryterium jest wartość kapitalizacji rynkowej ważonej akcjami w wolnym obrocie. Ważnym kryterium jest wskaźnik obrotu akcji w wolnym obrocie, który wynosi co najmniej 0,35. Jednak zgodnie z metodologią, ten punkt może zostać pominięty, jeżeli naruszona zostanie równowaga sektorowa. Wspomniana równowaga oznacza, iż wagi sektorów w S&P/TSX 60 ma być zbliżona do indeksu Composite.

Idea konstrukcji tego indeksu polega na tym, iż ma być niebyt często rotować swoim składem. Dlatego najczęściej zmiany dotyczą fuzji, przejęć, bankructwa, restrukturyzacji. Rebalansowanie odbywa się w wyznaczonych dniach.

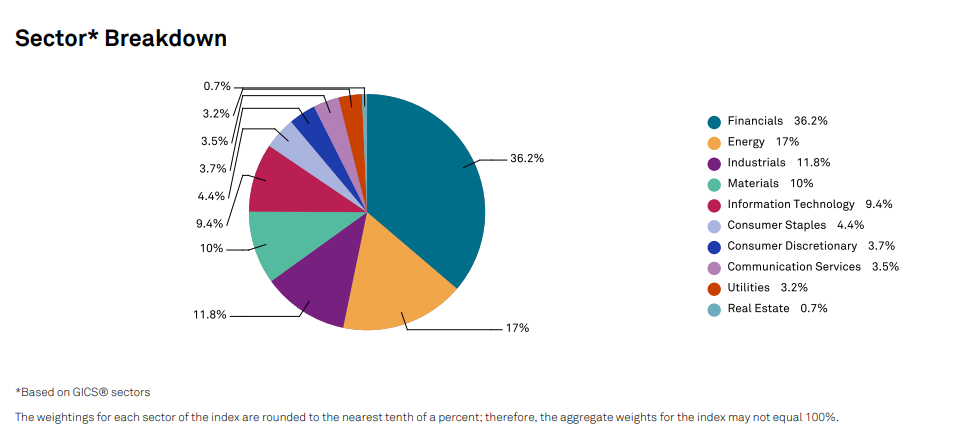

W indeksie dominują spółki z sektora finansowego (36,2%) oraz energetyczne (17,0%). jeżeli szukasz indeksu z dużą ekspozycją na firmy technologiczne, to nie jest to produkt dla Ciebie. Spółki z sektora IT stanowią zaledwie 9,4% indeksu, czyli mniej niż firmy przemysłowe (11,8%). Zatem kanadyjski indeks jest raczej złożony ze spółek ze starej gospodarki.

Co ciekawe, mimo dużej ekspozycji na „starą gospodarkę” indeks osiągał całkiem niezłe wyniki. W ciągu ostatnich 10 lat średnioroczna stopa zwrotu z indeksu wyniosła 12,4%. Jest to zatem wynik znacznie wyższy niż średnia stopa zwrotu z rynku akcji.

Warto mieć na uwadze, iż część firm z sektora energetycznego będzie miało problemy w przypadku większego przejścia gospodarki w „zieloną energię”. Mniejsze zapotrzebowanie na węglowodory oznaczać będą, iż firmy wydobywające ropę i gaz będą musiały przejść transformację, a w przypadku zrealizowania bardziej pesymistycznego scenariusza – restrukturyzację. Dlatego w przeciągu kolejnych dekad można spodziewać się, iż udział spółek energetycznych w indeksie będzie maleć.

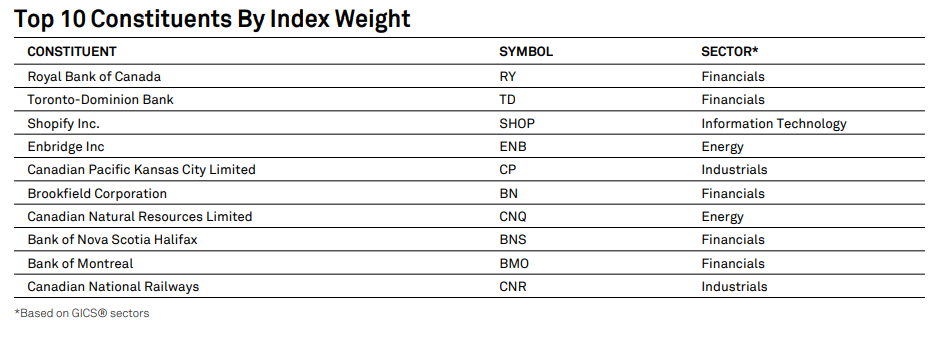

Zgodnie z danymi przygotowanymi przez S&P Dow Jones Indices najważniejszymi komponentami indeksu są:

Jak widać, dwa największe komponenty indeksu stanowiły banki. Za to na trzecim miejscu znajduje się bardzo interesująca firma technologiczna – Shopify. W indeksie jest wiele innych spółek o ciekawych modelach biznesowych. Wśród nich można wymienić także m.in.:

- Brookfield,

- Constellation Software,

- Dollarama,

- Alimentation Couche-Tard Inc,

- Waste Connections Inc.

Shopify Inc.

Shopify jest to przykład spółki, która nie musi być założona w Stanach Zjednoczonych, aby odnieść sukces na „zachodnim” rynku. W dużym skrócie Shopify jest to platforma e-commerce, która umożliwia błyskawiczne tworzenie składów e-commerce. Intuicyjna platforma umożliwia łatwe zarządzanie sklepem internetowym. Łatwo można także zintegrować sklep z różnymi formami płatności. Firma oferuje także PoS-y, co pozwala także pozyskać klientów działających offline i zachęcić do skorzystania z produktów dla klientów e-commerce. Shopify stara się zbudować komplementarną usługę, która pozwoli w łatwy i bezpieczny sposób rozwijać biznes e-commerce swoim klientom. Model biznesowy spółki oparty jest o oferowanie swoich usług w formie subskrypcji. Spółka obsługuje ponad 5 milionów sklepów na całym świecie. Na koniec października 2024 roku Shopify posiada kapitalizację na poziomie 100 mld USD.

Brookfield Corporation

Brookfield Corporation jest to jedna z największych firm zajmujących się inwestowaniem na rynku alternatywnych aktywów. Firma ma pod zarządzaniem około 1 000 miliardów dolarów. Zajmuje się inwestowaniem zarówno w nieruchomości, energię odnawialną, infrastrukturę oraz prowadzi działalność private equity. Model biznesowy spółki polega na tym, iż pozyskują kapitał od klientów (głównie długoterminowy) i inwestuje go w specjalistyczne strategie. Klientami spółki są m.in. fundusze emerytalne, firmy ubezpieczeniowe, uczelnie, inne fundusze czy bogaci inwestorzy. Często Brookfield inwestuje w długoterminowe projekty, co powoduje iż potrzebują inwestorów, którzy są świadomi wieloletniego horyzontu inwestycyjnego. Co ważne rynek inwestycji alternatywnych wymaga specjalistycznej wiedzy. W efekcie inwestorzy są skłonni płacić większe opłaty za zarządzanie. W indeksie S&P/TSX 60 znajdują się jeszcze spółki zależne Brookfield Corporation.

Constellation Software Inc.

Twórcą spółki jest Mark Leonard. W ciągu 29 lat stworzył firmę o kapitalizacji ponad 80 miliardów dolarów. Mark jest znany ze swojego podejścia do inwestowania w „Buffettowy” sposób. Od początku Constellation skupiał się na generowaniu FCF i osiąganiu maksymalnych wzrostów z kapitału. Constellation Software jest to interesujący przykład firmy, która skaluje działalność przez nabywanie firm technologicznych o potencjale do generowania strumienia FCF, który następnie będzie inwestowany w obszary działalności konglomeratu o najwyższym potencjalne do pomnażania kapitału. Jest to zatem strategia „kup i buduj”. Constellation Software szuka małych i mikroprzedsiębiorstw, które działają niezależnie i skupiają się m.in. na takich sektorach jak opieka zdrowotna, edukacja, usługi publiczne. Spółki wchodzące w skład Constellation Software oferują swoje usługi dla ponad 125 000 klientów w ponad 100 krajach. Model zarządzania przejętymi spółkami opiera się na zdecentralizowaniu. Oprócz tego Constellation kładzie nacisk na dyscyplinę finansową.

Dollarama Inc.

Dollarama to sieć sklepów dyskontowych, które oferują szereg asortymentów dla gospodarstwa domowego, w tym np. elektronika czy produkty dla kuchni. Oprócz artykułów spożywczych w sklepach oferowane są środki czystości, produkty kosmetyczne, zabawki, artykuły imprezowe. Z reguły około 10-15% produktów jest sezonowych (np. parasole latem czy produkty tematyczne jak np. w czasie Halloween). Model biznesowy obejmuje strategię stałych cen, gdzie większość artykułów kosztuje poniżej 5 dolarów. Firma działa w Kanadzie oraz posiada także sieć sklepów Dollarcity, która działa na rynku kolumbijskim, gwatemalskim, salwadorskim i w Peru. W roku obrotowym 2026 planowana jest ekspansja do Meksyku. Do 2031 roku liczba sklepów ma wzrosnąć z ponad 2000 do nieco ponad 3000 sklepów. Grupą docelową są klienci, którzy szukają oszczędności. Warto zauważyć, iż około 60% produktów jest sprzedawanych jako marki prywatne. Natomiast pozostała część to znane marki, które mają przyciągnąć klientów. Firma w najbliższych latach będzie starała zoptymalizować swoją rentowność, poprawić łańcuch dostaw oraz rozszerzyć działalność operacyjną w Kanadzie oraz krajach Ameryki Łacińskiej.

Alimentation Couche-Tard Inc.

Alimentation Couche-Tard Inc. prowadzi sieć sklepów convenience oraz stacje benzynowe ze sklepami. Firma działa pod takimi makrami jak Circle K, Couche-Tard oraz Ingo. W sklepach oferowane są żywność, napojów, wyrobów tytoniowych i paliw. Oprócz tego oferowane są dodatkowe usługi jak bilety loteryjne czy usługi bankomatowe. W Polsce działa sieć stacji paliw Circle K, które łączą w sobie zarówno klasyczną stację paliw, jak i mały sklep wewnątrz stacji. Na razie sieć jest obecna w krajach skandynawskich, krajach bałtyckich, Polsce, Niemczech, Kanadzie, czy krajach Beneluksu. Na koniec pierwszego kwartału roku obrotowego 2025 roku spółka posiadała 16 700 stacji paliw i sklepów, w tym 5,8 tys. oferuje sprzedaż ciepłego jedzenia. Każdego dnia z oferty spółki korzysta około 8,7 milionów klientów. w tej chwili w ACT zatrudnionych było 149 tys. pracowników. Firma jest mocno zaangażowana w rozwój sieci w Europie.

Waste Connections Inc.

Waste Connections jest jedną z największych firm zajmujących się utylizacją i recyklingiem odpadów. Spółka koncentruje się na odpadach innych niż niebezpieczne. Mimo, iż jest notowana na giełdzie w Kanadzie, to większość obrotu generuje w Stanach Zjednoczonych (86% przychodów). Kanada odpowiada za około 14% sprzedaży. Waste Connections działa w 46 stanach USA oraz 6 prowincjach kanadyjskich. Firma zatrudnia ponad 24 000 osób i posiada aktywa szacowane na około 19 miliardów dolarów. Spółka stara się skalować biznes, przejmując lokalne rynki w Ameryce Północnej. Warto wspomnieć, iż kurs akcji Waste Connections wzrósł w ciągu ostatnich 10 lat o 478%, co jest wynikiem znacznie lepszym niż S&P 500 (228%) oraz TSX60 (108%).

Brokerzy oferujący ETF i akcje

Gdzie możemy znaleźć kanadyjskie spółki i ETF-y z ekspozycją na ten kraj? Coraz więcej brokerów posiada szeroką gamę akcji i ETF-ów w swojej ofercie. Dla przykładu na XTB znajdziemy na dzień dzisiejszy ponad 400 ETF i 3500 akcji, prawie 3000 ETF i 19 000 akcji w Saxo Bank oraz ponad 10 000 ETF i aż 55 000 akcji w Exante.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. Od 72% do 89% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy.

Kontrakty CFD

Innym rozwiązaniem jest skorzystanie z oferty kontraktów CFD. Instrument oparty o kanadyjski indeks S&P/TSX 60 nie jest zbyt popularny wśród brokerów Forex, jednak można znaleźć firmy, które mają go w ofercie. Jednym z przykładów jest IC Trading.

| Broker | |

| Kraj | Cypr / Australia / Mauritius |

| Symbol S&P/TSX 60 | CA60 |

| Min. depozyt | 200 USD |

| Min. wartość lota | b/d |

| Prowizja | – |

| Platforma | MT4, MT5, cTrader |

RECENZJA |

|

ZAŁÓŻ KONTO |

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. Od 72% do 89% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy.

Podsumowanie

Inwestowanie w indeks S&P/TSX60 jest ciekawym pomysłem dla osób, które chcą ulokować kapitał w rynek akcji stabilnego kraju, niebędącego istotnie powiązanego gospodarczo z Chinami. Wadą indeksu jest duża reprezentacja spółek z sektora finansowego i energetycznego. Z drugiej strony w Kanadzie działają firmy o ogromnym potencjale do dalszego skalowania biznesu, zarówno w sektorze technologicznym, inwestowania aktywów, zarządzanie odpadami, jak i sieci sklepów i paliw.

1 rok temu

1 rok temu