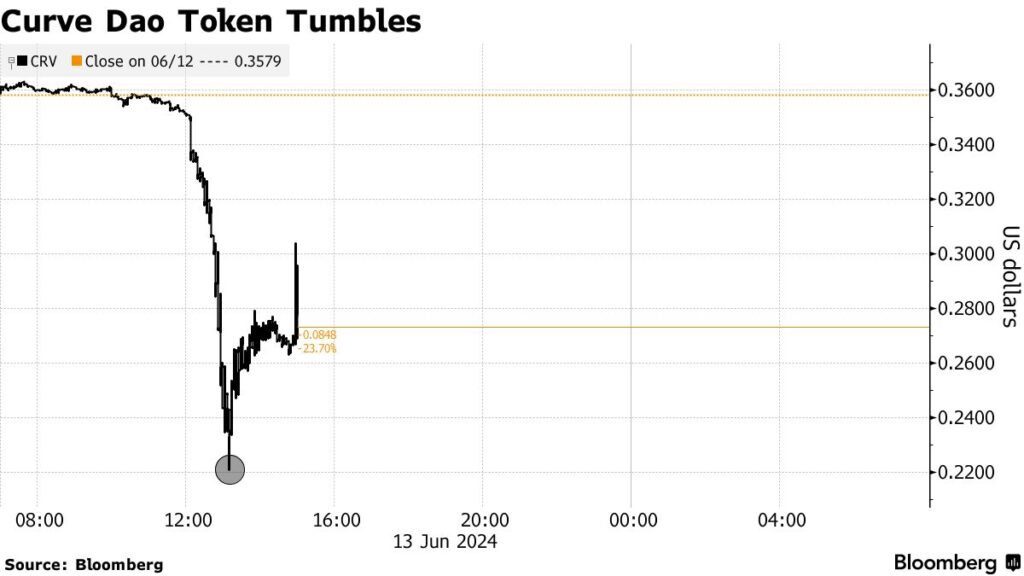

Token jednej z największych, zdecentralizowanych giełd w sektorze kryptowalut CurveFinance, spadł dziś do najniższego poziomu w historii. Powód? Rynek zadrżał przed perspektywą masowej likwidacji pozycji założyciela projektu, Michaela Egorova. Token CurveDao (CRV) wg. danych Bloomberga spadł dokładnie o 38,2% i osiągnął poziom 0.22 USD, po czym nieznacznie odbił do 0,26 USD. CurveFinance ma istotne znacznie systemowe, w rynku kryptowalut…

Otóż jest jednym z największych dostawców płynności DeFi. Szczególnie istotną rolę platforma pełni w odniesieniu do tzw. stablecoinów. Projekty DeFi świadczą różne usługi finansowe; szczególnie popularne są protokoły pożyczkowe. W efekcie wyprzedaż CurveDAO przełożyła się na spadki kilku innych projektów DeFi. Egorov utrzymywał zlewarowane pozycje otwarte od kilkunastu miesięcy 'prosząc’ się o taki rozwój zdarzeń. Wydarzenia z sierpnia 2023 roku kilka go nauczyły, a w sieci 'teorii spiskowych’ przybywa.

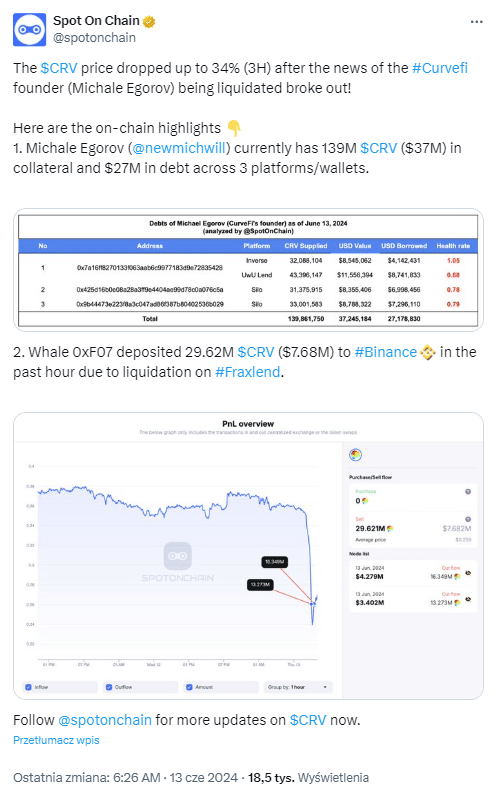

Dane Spot On Chain wskazały, iż zlikwidowana została także inna, duża pozycja 'wieloryba’ CurveDAO posiadającego ok. 1% kapitalizacji CRV. Źródło: X

Dane Spot On Chain wskazały, iż zlikwidowana została także inna, duża pozycja 'wieloryba’ CurveDAO posiadającego ok. 1% kapitalizacji CRV. Źródło: XMasowa likwidacja?

Gwałtowny spadek cen ponownie naraził pozycje założyciela Curve, Michaela Egorova. Problem narażonych na 'margin call’ pozycji Egorova znany był już od dawna, wcześniej ratował go Justin Sun, z projektu TRON. W sierpniu 2023 roku mieliśmy doczynienia z podobną sytuacją i obawy wokół 'zlikwidowania’ Egorova rosły. Otóż Egorov zaciągnął miliony dolarów pożyczek przy użyciu CurveDAO jako zabezpieczenia – na wypadek ryzyka likwidacji.

W zeszłym roku zobowiązał się do ograniczenia swoich pożyczek po tym, jak atak hakerów w lipcu spowodował gwałtowne spadki zarówno całkowitych środków zdeponowanych na platformie Curve, jak i samej ceny skorelowanego z Curve tokena CRV. Dane przytaczane przez Bloomberga sugerują, iż Egorov przez cały czas posiada dług w postaci 27 milionów dolarów, w trzech platformach pożyczkowych, na dzień 13 czerwca. Zabezpieczeniem ich było 37 milionów dolarów, ulokowane w CRV. Egorov nie odpowiedział na prośbę Bloomberga o komentarz. Skomentował za to sprawę, za pośrednictwem profilu na X.

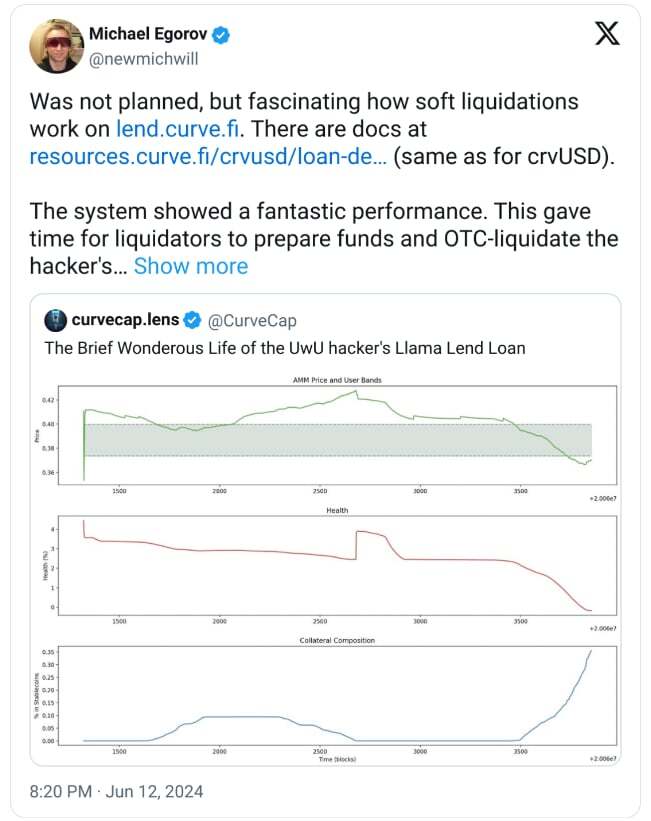

Komentarz Egorova

Egorov ocenił, iż całe zdarzenie nie było planowane… Ale wskazał jako fascynujące, jak dobrze działają likwidacje w protokole Curve. Założyciel uważa, iż cały system pokazał fantastyczną wydajność. Co dało czas likwidatorom na przygotowanie środków i OTC-likwidację pozycji hakera. W rezultacie w systemie nie ma już środków hakerów, nie ma złych długów, wszystko działa dobrze. Nie sądziłem, iż tak gwałtownie zobaczę ten aspekt przetestowany w prawdziwym życiu, ale wygląda na to, iż zbudowaliśmy coś niesamowitego. Inni uważają komentarz Egorova za oczywisty blef, który ma ocalić go od wyrzucenia z pozycji i katastrofy projektu. Zrobił dobrą minę do złej gry?

Według danych Arkham Intelligence spadek CurveDAO o 10% poniżej dzisiejszych minimów spowoduje całkowite wymazanie pozycji Egorova… Z których jak dotąd tylko część została zlikwidowana. W sieci dowiadujemy się, iż Egorov ma w tej chwili 111,87 mln CRV (33,87 mln USD) w zabezpieczeniu i 20,6 mln USD długu na czterech innych platformach (wg. Lookonchain). Przypomnijmy, Egorov pożyczył niegdyś stablecoiny od platform DeFi Inverse, UwU Lend, Fraxlend i Curve’s LlamaLend. Używał do tego tokenów CRV, jako zabezpieczenia.

O mały włos …

Pozycja Egorova na Inverse ma w tej chwili wskaźnik wynoszący 1,07, gdzie likwidacja jest zwykle uruchamiana, gdy liczba ta osiągnie jeden. Egorov zaczął spłacać także innego, pożyczonego stablecoina DOLA wg. danych on-chain. Pozycje pożyczkowe Egorova dla stablecoinów USDT i DAI na UwU Lend odnotowały dodatkowe likwidacje o wartości ponad 5 milionów dolarów, wg. danych z DeBank.To skutecznie podniosło jego wskaźnik likwidacji na UwU Lend do 1,08. Firma analityczna Arkham prognozowała wcześniej, iż … Pozycje CRV Egorova warte łącznie 140 milionów dolarów zbliżają się do likwidacji.

Założyciel Curve poprzez LlamaLend płaci 120% rocznie, aby je utrzymać. Zatem to może sugerować, iż są one 'nie do utrzymania’. Wcześniej obiektem prawie 20 mln USD hakerskiego ataku, 10 czerwca stał się UwU Lend, gdzie jedną z 'ofiar’ padł Egorov. Teraz UwU staje w obliczu drugiego włamania. Exploiter ukradł kolejne 3,5 miliona dolarów z protokołu pożyczkowego, dosłownie chwilę po tym, jak rozpoczął się proces zwrotu kosztów, z poprzedniego ataku. UwU twierdziło wcześniej, iż zidentyfikowało lukę odpowiedzialną za exploit i twierdziło, iż została usunięta. Niektórzy sugerują, iż wszystkie te historie mają wspólny mianownik, który wciąż cięzko jest rozszyfrować.

1 rok temu

1 rok temu