Spadki na rynku potrafią być psychologicznie bardzo dotkliwe. Naprawdę tylko bardzo wąskie grono inwestorów jest w stanie nauczyć się bez większych emocji obserwować, jak wartość ich portfela topnieje z dnia na dzień.

Rynek akcji ma jednak tę specyficzną adekwatność, iż we właściwym horyzoncie zawsze daje inwestorowi zarobić. Problem polega na tym, że, jak powiedział Warren Buffett: „Nikt nie chce zostawać bogatym powoli”. Szkoda, bo to sposób, który zapewnia największe prawdopodobieństwo sukcesu.

W krótkim terminie rynek wcale nie musi zachowywać się rozsądnie. W odpowiednio długim jednak każda ekstremalna choćby rynkowa nieefektywność zostaje skorygowana.

Większość woli spekulować

W świecie, gdzie wszystko dzieje się natychmiast, inwestorzy również coraz częściej oczekują szybkich efektów. Na szczęście w tym obszarze, nikt nie wymyślił jeszcze efektywnego sposobu na szybkie pomnażanie majątku.

Mimo to coraz więcej inwestorów nieustannie próbuje tego dokonać. Zatrważające są dane, które mówią o tym, jak zmienił się średni okres trzymania akcji przez inwestora. Według badań Międzynarodowego Funduszu Walutowego na bazie danych z giełd NYSE oraz NASDAQ zmniejszył się on z około 5 lat w 1975 roku, do… 10 miesięcy w 2022 roku.

Średni czas trzymania akcji na rachunku w USA drastycznie spadł

Jeśli sądzisz, iż jesteś w stanie efektywnie pomnażać majątek, inwestując przez średnio 10 miesięcy w konkretny podmiot, to jesteś w gigantycznym błędzie. Wydłużony horyzont to Twój największy sprzymierzeniec, jeżeli chodzi o inwestowanie.

Wspomniany na początku Buffett zapytany o horyzont, jaki przyjmuje dla swoich inwestycji, odpowiedział niegdyś, że:

„Mój ulubiony horyzont inwestycyjny to wieczność”.

Nie bez powodu, to on jest dziś żywą globalną legendą świata inwestorów, a nie Ci, którzy akcjami obracają jako daytraderzy (bez urazy).

Znajdziesz tam więcej wartościowych treści o inwestowani, giełdzie i rynkach.

DNA Rynków – merytorycznie o giełdach i gospodarkach

Kiedy na pewno akcje dają zarobić?

Krótkoterminowy trading nie jest efektywnym sposobem na pomnażanie kapitału dla większości osób. Patrząc po kroczących stopach zwrotu na bazie historii amerykańskiego rynku akcyjnego za prawie 100 lat, można zauważyć, iż w przypadku miesięcznego horyzontu inwestycyjnego masz jedynie 63.1% szans na pozytywną stopę zwrotu. Przy 20 latach wynosi ona 100%. Nie istniał w tym okresie żaden kroczący 20-letni okres inwestycyjny, w którym inwestor by stracił.

Nie ma tych danych na poniższym wykresie, ale dla jednodniowego horyzontu inwestycyjnego to prawdopodobieństwo wynosi zaledwie 54%. Skracając ciągle swój horyzont inwestycyjny, zmieniasz inwestowanie w spekulowanie. Nie ma w tym nic złego, ale większość osób nie powinna spekulować.

Jakie jest prawdopodobieństwo, iż twoja inwestycja w indeks S&P500 będzie zyskowna dla różnych horyzontów inwestycyjnych

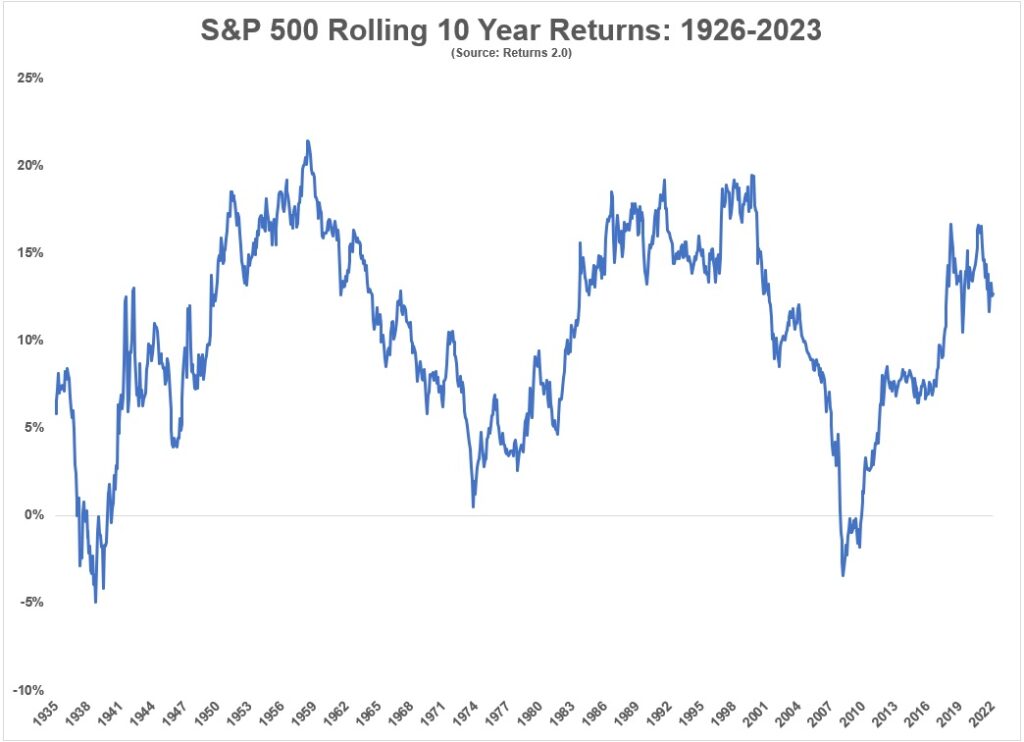

Zgadza się, choćby 10-letni horyzont inwestycyjny to czasem za mało. Jeśli spojrzeć na kroczące średnioroczne 10-letnie stopy zwrotu dla indeksu S&P500 (okres 1926 – 2023), to w przeważającej większości będą one mocno powyżej zera. Mogą jednak zdarzyć się takie, gdzie inwestor zaliczy solidny minus.

Najlepszy z tych okresów generował średniorocznie ponad 21% stopy zwrotu, co w 10-letnim okresie oznaczałoby wzrost portfela o 600%. Najgorszy jednak generował średniorocznie ponad 5% straty, co przekładałoby się na stratę 40% w 10 lat (pomijając inflację).

Takich okresów nie ma wiele, ale jednak są. Oczywiście to wymagałoby założenia, iż inwestor nie dokonuje żadnego zwiększenia pozycji i wszystko inwestuje na jeden raz. Mało realne, ale dane to dane. Ewidentnie 10-letni horyzont inwestycyjny to za mało.

Krocząca 10-letnia średnioroczna stopa zwrotu dla indeksu S&P500

Źródło: XXX

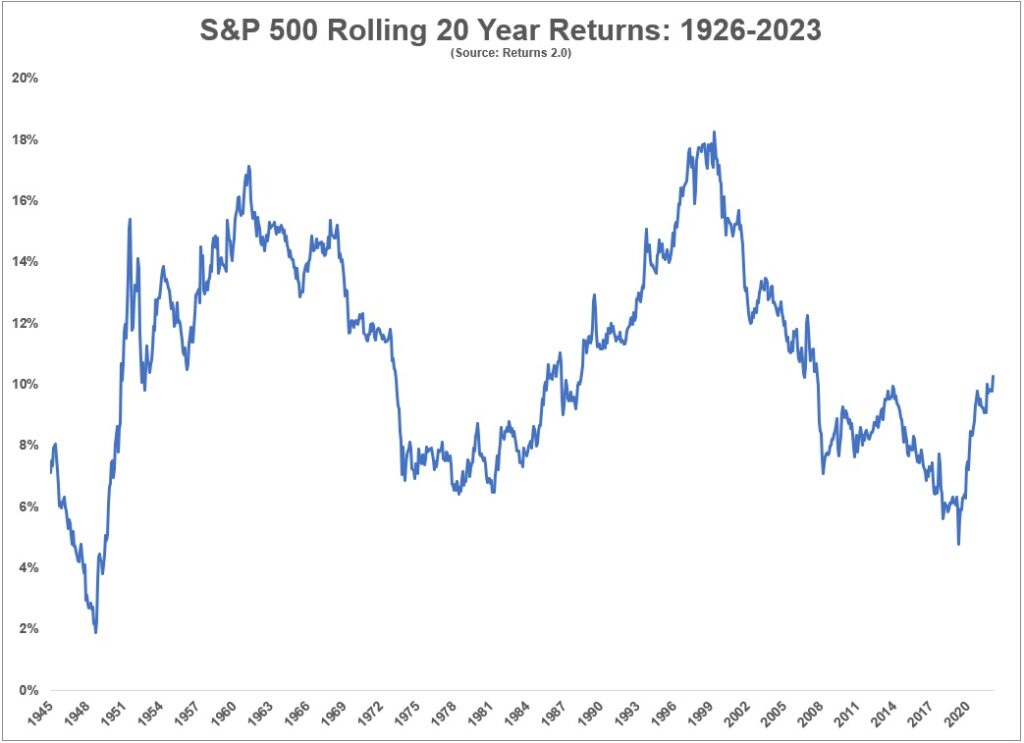

Źródło: XXXPewny zysk dopiero po 20 latach

W przypadku 20-letniego ten problem nie występuje. Nie było jeszcze ani jednego takiego okresu na amerykańskim rynku akcji, gdzie inwestor odniósłby stratę. Najlepszy z nich generował średniorocznie po 18% stopy zwrotu (przez 20 lat!), a najgorszy 2% średniorocznej stopy zwrotu.

Nawet uwzględniając okres Wielkiej Recesji i Drugiej Wojny Światowej, które wpadały w najgorszy 20-letni okres giełdy w USA i tak dała ona dodatnią średnioroczną stopę zwrotu.

Krocząca 20-letnia średnioroczna stopa zwrotu dla indeksu S&P500

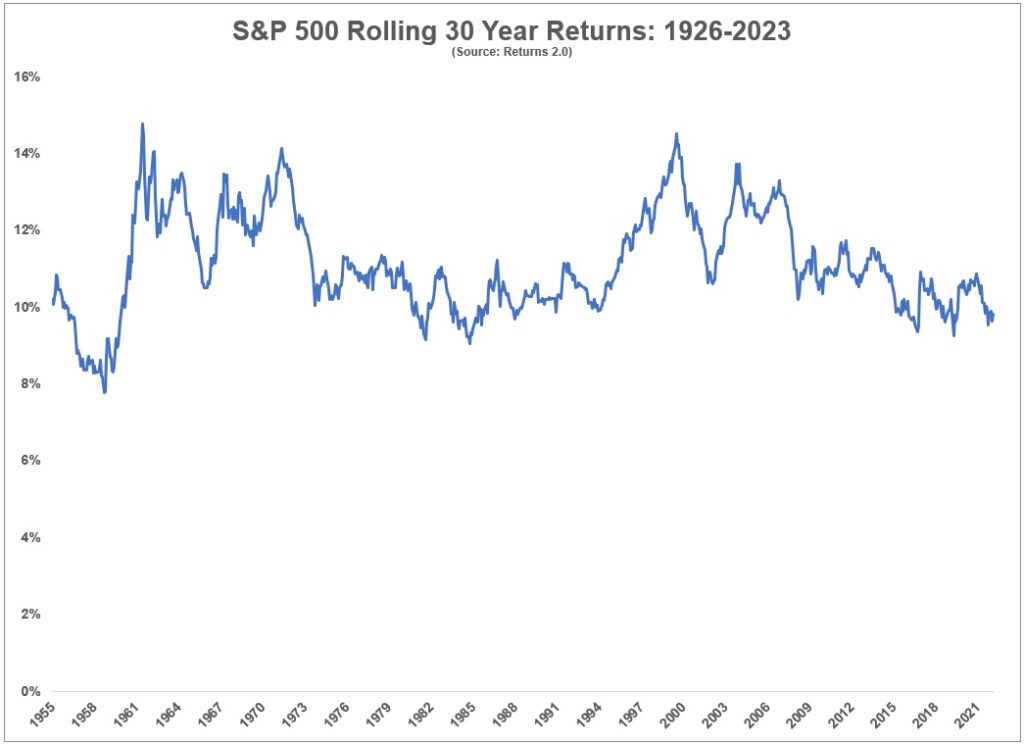

Pójdźmy o krok dalej i wydłużmy horyzont jeszcze o 30 lat. To wciąż mniej niż powinien wynosić emerytalny okres inwestycyjny dla większości osób.

Najgorszy z możliwych 30-letni horyzont inwestycyjny generował dla inwestora średnioroczną stopę zwrotu na poziomie 7.8%. Zakładając, iż jesteś największym pechowcem z możliwych i zainwestowałeś wszystko, co miałeś w najgorszym możliwym momencie, a ponadto nic nigdy nie dokupiłeś, to w ciągu 30 lat i tak osiągnąłeś stopę zwrotu ponad 850%!

W przypadku ostatnich 30 lat (01.1993 – 01.2023) wynik to 9.8% średniorocznej stopy zwrotu. W tym czasie zaliczyliśmy bańkę dotcom, globalny kryzys finansowy, światową pandemię, wojnę w Europie, kilka recesji, wojny handlowe, wojny w Iraku i Afganistanie i całą masę innych wydarzeń, które miały prowadzić do rynkowej katastrofy. Nie doprowadziły.

Krocząca 30-letnia średnioroczna stopa zwrotu dla indeksu S&P500

Zanim zaczniesz szyderczo uśmiechać się, mówiąc „teraz pokaż to samo dla GPW, hehe”, to pragnę poinformować, że indeks WIG za ostatnie 30 lat osiągnął średnioroczną stopę zwrotu na poziomie ponad 14%, a za ostatnie 20 lat ponad 7%. Trzeba tylko zaakceptować, iż w żadnym wypadku nie oznacza to, iż w ciągu najbliższego roku wyciągniesz 7% lub 14%.

Do zarobienia,

Piotr Cymcyk

2 lat temu

2 lat temu