Często spotykam się z pytaniami w stylu: „Czemu surowce wtedy spadały?”, „Czemu złoty w tym okresie się umacniał?, „Dlaczego w danym okresie amerykańskie obligacje skarbowe zyskiwały, a rynki wschodzące mocno traciły?”. Odpowiedź tkwi w globalnych cyklach makroekonomicznych i choć przeciętnemu inwestorowi indywidualnemu makroekonomia może się wydawać zbyt skomplikowaną i nieużyteczną dziedziną, to na pewno warto się na nią mocniej pochylić. Zgodzę się, iż sam Warren Buffett zawsze twierdził, iż nie zwraca uwagi przy pozycjonowaniu portfela na cykle makroekonomiczne, tylko inwestuje w świetne biznesy po przyzwoitych cenach oraz gra na amerykańską gospodarkę w długim okresie. Jednak jestem przekonany, iż zrozumienie makroekonomicznych trendów zdecydowanie ułatwi Ci poruszanie się po rynkach finansowych.

Na rzecz tego artykułu podzielę cykle makroekonomiczne na dwie fazy – reflacji (wzrostu, pobudzenia gospodarczego) oraz spowolnienia / recesji, a także skupię się na okresie ostatniej dekady, przedstawiając Ci poszczególne zależności, które nieustannie się powtarzają. Tak naprawdę jakiegokolwiek, sensownego, oddającego rzeczywistość wykresu makroekonomicznego nie weźmiemy pod uwagę, to będziemy w stanie wyodrębnić te same cykle.

CLI OECD – leading indicator makroekonomiczny dla państw zrzeszonych w OECD

Możemy tutaj dostrzec poszczególne reflacje (2013 – 14; 2016 – 18; 2020 – 21) oraz spowolnienia (2015; 2018 – 19; 2022-?), jak i wybryk z marca 2020. Nie inaczej sytuacja wygląda na wykresie PMI dla państw operujących w globalnej, zsynchronizowanej gospodarce.

Indeks PMI dla USA

Trendy po drugiej stronie Oceanu Atlantyckiego są wręcz identyczne.

Indeks PMI dla Strefy Euro

Nie inaczej sytuacja wygląda w kraju Kwitnącej Wiśni.

Indeks PMI dla Japonii

Do takich samym wniosków mógłbyś dojść przeglądając masę innych danych, jednak moim celem jest ukazanie, jak poszczególne aktywa zachowują się w danej fazie cyklu.

Kiedy inwestować w akcje, kiedy w obligacje, a kiedy w waluty?

Kiedy inwestować w akcje zgodnie z cyklem

W przypadku akcji zależność jest dosyć prosta. Spowolnienie gospodarcze przekłada się na spadek dynamik wzrostu spółek, zakładanych zysków itd. Im biznes jest bardziej cykliczny, tym bardziej odczuje wolniejsze otoczenie makroekonomiczne.

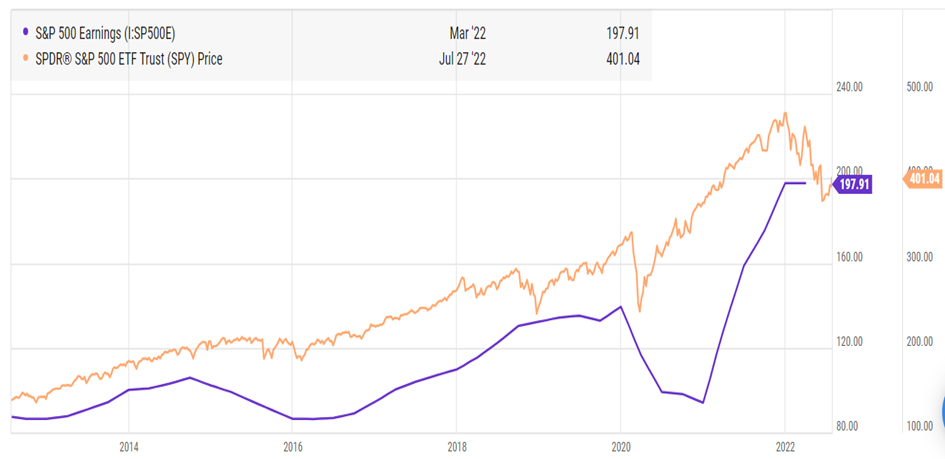

Indeks S&P500 vs zyski spółek z S&P500

Na wykresie widać EPS dla indeksu SP500 (fioletowa linia) oraz indeks (pomarańczowa linia). W okresach spowolnień (2015; 2018-19) zyski dla indeksu w najlepszym przypadku notowały płaskie dynamiki. Również te dwa okresy, w przeciwieństwie do faz reflacyjnych nie były dla inwestorów zbyt dobre. Oczywiście warto pamiętać, iż poza zyskami spółek na wyceny wpływa również mnożnik, który jest w sporej mierze zależny od działań banków centralnych i to dlatego rynki, a zwłaszcza spółki technologiczne radziły sobie całkiem nieźle w 2019 roku pomimo fazy spowolnienia makro.

Na rynkach, gdzie w indeksach przeważają spółki koniunkturalne jeszcze lepiej widać fazy poszczególnych reflacji oraz spowolnień. Dla WIG widać je niemalże jak na dłoni.

Indeks WIG w podziale na fazy makroekonomiczne

Warto jednak pamiętać, iż rynek wycenia takie kwestie z wyprzedzeniem i najczęściej spadki/wzrosty zaczynają się, gdy makro wciąż jest bardzo mocne/słabe. jeżeli chodzi o recesje, to najczęściej na amerykańskim parkiecie jej środek (najcięższa część) był momentem dołka na indeksach.

Na uwadze trzeba mieć również to, iż z każdą dekadą realnego, gospodarczego wzrostu jest coraz to mniej, co mocno premiuje spółki technologiczne, które go za dużo do własnego wzrostu nie potrzebują oraz jest mocnym problemem dla biznesów cyklicznych.

Zachowanie Nasdaq / SPX / DAX / MSCI EM / WIG20 od 2009 roku

W moim odczuciu tendencja niskiego, realnego wzrostu gospodarczego w obecnej dekadzie dalej się utrzyma, a preferowanym przeze mnie sektorem są oczywiście amerykańskie spółki technologiczne. Jednak jest to na pewno temat na inny artykuł.

Kiedy inwestować w surowce zgodnie z cyklem

W tym przypadku temat znów jest wyjątkowo intuicyjny. Faza reflacji wspiera popyt na surowce, które za to w okresie spowolnienia/recesji radzą sobie bardzo słabo. W ostatnim czasie często zdarzało mi się słyszeć inwestorów mówiących równocześnie o tym, iż idzie recesja oraz o tym, iż są zapakowani w surowce, a zwłaszcza miedź wygląda nieźle. Gdzie tu logika? Na indeksie metali przemysłowych ponownie dostrzegamy te same, makroekonomiczne cykle, co na wszystkich wcześniejszych wykresach.

Indeks metali przemysłowych

Obecna hossa na surowcach została sztucznie podtrzymana przez inwazję Rosji na Ukrainę oraz następujące sankcje (mocny szok podażowy), co zwłaszcza widać po ropie naftowej, która w normalnych okolicznościach, w obecnej fazie cyklu, już dobrych kilka miesięcy temu byłaby w okolicach 50-60 USD za baryłkę. Jednak w tej chwili w równaniu kwestie podażowe przeważają nad tymi popytowymi. Niezmiennie twierdzę jednak, iż poziom 60 – 70 USD za baryłkę ropy WTI zostanie w przeciągu najbliższych kwartałów odhaczony.

Najlepiej z tej grupy aktywów w okresie spowolnienia/recesji radzą sobie metale szlachetne, które są mocno skorelowane z rentownościami obligacji oraz poza „liqudity risk-off” stanowią niezłe zabezpieczenie na błędy w polityce banku centralnego, czy recesję (spadek rentowności). Personalnie preferuję jednak amerykańskie obligacje od złota na rozgrywanie takiego scenariusza.

Wskaźnik miedź/złoto (świeczki, prawa oś) vs PMI USA (pomarańcz, lewa oś)

Kiedy inwestować w waluty zgodnie z cyklem

Ta kwestia powinna w szczególności interesować inwestora z dużą ekspozycją na zagraniczne aktywa. Ponownie temat dla mnie jest bardzo prosty. Choć wielu wydaje się, iż główną rolę na rynku walutowym gra FED, który to raz „drukuje” i na pewno dolar zaraz upadnie, a jak dolar jednak nie upada, tylko się umacnia, to ponownie jest to sprawka Rezerwy Federalnej. Ponownie kluczem są globalne cykle makroekonomiczne.

Indeks dolara (świeczki, prawa oś) vs US PMI (zinwertowane, pomarańczowa linia, lewa oś)

Na wykresie możesz dostrzec dosyć prostą zależność. Mamy do czynienia globalnie z fazą reflacyjną? Dolar się osłabia. Nadchodzi faza spowolnienia oraz tzw „eurodollar shortage”? Dolar zyskuje na wartości wobec innych walut. Ciekawą, nieintuicyjną zależność możemy dostrzec na wykresie indeksu dolara oraz posiadanych przez obcokrajowców obligacji skarbowych USA.

Zagraniczni inwestorzy (głównie banki centralne, instytucje finansowe) pozbywają się obligacji, gdy w uproszczeniu „dzieje się źle”. Globalna wymiana handlowa spowalnia, dolar się umacnia i w systemie pojawia się jego shortage, a aby zobowiązania uregulować/umocnić własną walutę konieczne jest pozbycie się amerykańskich skarbówek. W tym kontekście najczęściej panuje mit, według którego pozbywanie się obligacji Stanów Zjednoczonych przez zagranicznych inwestorów, to na pewno znak iż dolar się będzie osłabiał. Dzieje się zupełnie na odwrót.

Podsumowując w fazie reflacyjnej bardzo dobrze radzą sobie waluty rynków wschodzących (dobry okres dla surowców), w tym również polski złoty. W fazie spowolnienia to dolar króluje. Niezależnie od tego co robi FED.

Indeks dolara za ostatnie 4 lata

W latach 2016-17 FED zacieśniał politykę, a dolar ciągle się osłabiał. Na początku 2019 Jerome Powell zmienił narrację, a dolar dalej się… umacniał. Uzasadnianie ruchów na walutach wyłącznie na podstawie działań banków centralnych jest mocno krótkowzroczne. Polski inwestor powinien mieć również na uwadze zależność pomiędzy EUR/USD, a EUR/PLN, która zwłaszcza w ostatnim okresie (geopolityka + kryzys energetyczny) znacznie się uwidacznia. Mianowicie, gdy euro traci do dolara (risk-off), to złoty traci do euro i do dolara oczywiście jeszcze mocniej. Inaczej sytuacja wygląda w przypadku risk-on, wtedy złoty odbija mocniej niż euro do dolara.

EURUSD (świeczki prawa oś) vs EURPLN (pomarańczowa linia, lewa oś, zinwertowane)

Na polskim złotym w moim odczuciu w najbliższych miesiącach utrzyma się presja (kwestia zależna mocno od geopolityki), jednak warto mieć na uwadze, iż dla polskiego inwestora inwestującego w zagraniczne aktywa przedstawiona zależność stanowi mocną poduszkę bezpieczeństwa. Mianowicie w fazie spowolnienia / recesji słabo zachowują się zarówno akcje, jak i polska waluta. W 2022 roku SP 500 jest – 4% YTD z perspektywy polskiego inwestora (strata na indeksie odrobiona prawie w całości na walucie). Oczywiście w fazie globalnego risk-on będziemy tracić na walucie, a zarabiać na akcjach, co ostatecznie zmniejsza wahania kapitału.

Inwestowanie w obligacje zgodnie z cyklem

Temat szeroko został poruszony w tym artykule (https://dnarynkow.pl/perspektywy-dla-rynkow-na-druga-polowe-2022-roku/). Książkowo obligacje skarbowe z dłuższym terminem zapadalności radzą sobie bardzo dobrze w okresie gospodarczego spowolnienia/recesji (ucieczka do bezpiecznych aktywów oraz oczekiwanie odnośnie luzowania polityki monetarnej) oraz gorzej w okresie reflacyjnej. W końcu wtedy są ciekawsze miejsca do lokowania kapitału, a rentowność długich papierów w dużej mierze zależy od oczekiwań odnośnie gospodarczego wzrostu oraz inflacji monetarnej. W okresie spowolnienia lub tuż przed recesją krzywa rentowności się z natury wypłaszcza, co obserwujemy również obecnie.

Spread na rentowności US30Y oraz US2Y

W okresie reflacji krzywa rentowności staje się bardziej stroma. Warto pamiętać, iż na końcu krzywej poza oczekiwaniami odnośnie wzrostu gospodarczego rolę gra również polityka banku centralnego. w tej chwili te dwie siły walczą między sobą na rynku amerykańskich skarbówek. Gdyby nie wzrost inflacji wywołany wojną na Ukrainie, to na surowcach dużo szybciej zawitałby rynek niedźwiedzia, a na obligacjach rynek byka. Do mitów należy zaliczyć stwierdzenie, iż rentowności spadają, gdy FED skupuje obligacje (QE), a rosną, gdy tego nie czyni (QT). W rzeczywistości dzieje się zupełnie na odwrót.

Od szczytu z maja 2022 (3,50% na 10-letnim papierze) zanotowaliśmy spadek rentowności o 75 punktów bazowych pomimo braku jakiejkolwiek aktywności FED na rynku długu.

Inwestowanie w kryptowaluty zgodnie z cyklem

Na koniec kolejna oczywista zależność, a mianowicie na temat korelacji Bitcoina z cyklami makroekonomicznymi. W ostatnich kwartałach Bitcoin stał się stricte instrumentem risk-on z dużą korelacją do amerykańskich spółek technologicznych. Patrząc szerzej, to rynek kryptowalut dobrze radził sobie w okresach rosnącego PMI, globalnego risk-on, słabszego dolara, luźniejszej polityki monetarnej (2016 – 2017, 2020 – 21) oraz zdecydowanie słabiej w czasie, gdy gospodarka znacznie spowalniała, akcje radziły sobie słabo, dolar się umacniał itd., (2018-2019, 2022-?).

Podsumowanie:

Przełożenie ogólnych cykli makroekonomicznych na rynki finansowe jest całkiem proste i działa od zawsze. W fazie reflacyjnej dobrze radzą sobie akcje (zwłaszcza te z dużą betą, oczywiście również o ich jakości należy pamiętać), surowce, kryptowaluty, rynki wschodzące i ich waluty, a słabiej obligacje skarbowe oraz dolar. Im cykl bardziej zaawansowany, tym więcej z tych aktywów radzi sobie coraz to gorzej, zaczynając od „memowych” akcji, a kończąc na amerykańskich spółkach technologicznych ciągnących indeksy.

Idealny cykl gospodarczy / rynkowy rozpoczął się w marcu 2020. To jego w tej chwili doświadczamy. Najpierw rosło praktycznie wszystko, a potem z biegiem czasu coraz to słabsi zawodnicy odpadali. O ile S&P 500 szczyt notował w grudniu 2021 roku, to ARKK ETF już od lutego 2021 był w fazie ciągle pogłębiających się spadków.

ARKK Innovation ETF wpisujący się w stary jak świat rysunek

Podsumowując, w tej chwili wciąż znajdujemy się w tej, cięższej dla inwestora fazie spowolnienia / recesji i nie widać przesłanek, aby miało się coś w tym temacie prędko zmienić na lepsze. Jednak warto mieć na uwadze, iż dużo pod kątem słabości rynku akcji (zwłaszcza spółek technologicznych) oraz siły dolara zostało już rozegrane, a prędzej, czy później na rynek i do gospodarki wróci lepszy sentyment.

Do zarobienia

Bartosz Baran

3 lat temu

3 lat temu

![Duchowe przebudzenie i choroba – tak wyglądało życie Pauliny Jaricot [PATRONKA DNIA]](https://misyjne.pl/wp-content/uploads/2022/05/Obrazek_Paulina_Missio_Austria.jpg)