Gdy inwestorzy panikują, to często czas na panikowanie minął. Gdy inwestorzy euforycznie rzucają się na akcje, to często ten idealny moment do kupowania już był. Lubię odnosić się do słów Johna Templetona, które każdy inwestor powinien wbić sobie do głowy. Powiedział on, iż „Rynek byka rodzi się w pesymizmie, rośnie na sceptycyzmie, dojrzewa w optymizmie, a umiera w euforii”. Oczywiście warto podczas budowania portfela kierować się zależnościami ekonomicznymi i całym cyklem koniunkturalnym, który sam z siebie podpowiada kiedy kupować obligacji, surowce, akcje czy waluty. Jednak obserwowanie rynkowych nastrojów, to jeden z lepszych wskaźników mówiących o dobrym momencie do zwiększania swojej ekspozycji i tym, kiedy kupować akcje.

Zresztą nie tylko akcje. Natura inwestora jest dokładnie taka sama w przypadku rynku obligacji, surowców, kryptowalut, czy nieruchomości. Wszędzie działa to tak samo. Zarówno przesadna euforia, jak i przesadna panika to dobre kontrariańskie wskaźniki. Rodzi się jednak pytanie, w jaki sposób inwestor może na co dzień obserwować rynkowe nastroje. Jak można robić to wystarczająco obiektywni, żeby samemu nie ulec złudzeniu?

Obejrzyj wideo lub przeczytaj tekst niżej

Nastroje ulicy podpowiadają kiedy kupować akcje

Do śledzenia rynkowych nastrojów inwestor ma dostępną całą masę wskaźników o bogatej historii. Na starcie polecam zacząć od czterech. Przede wszystkim od śledzenia nastrojów inwestorów indywidualnych. Dla rynku w USA dobrym wyznacznikiem będzie cotygodniowa ankieta przeprowadzana wśród amerykańskich inwestorów indywidualnych. Można być w niej bykiem, niedźwiedziem lub mieć nastrój neutralny. Przeprowadzana jest niezmiennie od 1987 roku. Gdy spojrzeć na to, jak kształtował się indeks S&P500 w zestawieniu z liczbą rynkowych byków netto (odsetek byków – odsetek niedźwiedzi), to dobrze widać, iż inwestorzy mają tendencję do paniki blisko rynkowych dołków i euforii blisko rynkowych szczytów. Niezmiennie od lat.

Sentyment byków netto vs S&P500

Z ciekawostek warto zwrócić uwagę na to, jak ekstremalnie niedźwiedzio nastawiony był rynek w końcówce 2022 roku. W ostatnim tygodniu września 2022 nastroje na rynkach należały do pięciu najbardziej niedźwiedzich odczytów w historii całego badania. Próbka nie jest może imponująca, ale… średnio rok później indeks S&P500 był 33.2% wyżej.

Jak kształtował się wynik S&P500 przy danych odczytach odsetka niedźwiedzi

Źródło: Bespoke

Źródło: BespokeDla polskiego rynku również Stowarzyszenie Inwestorów Indywidualnych prowadzi podobny Indeks Nastrojów Inwestorów. Sprawdzalność jest tu trochę gorsza, niż amerykańskiego odpowiednika, bo jednak inwestor indywidualny nie ma wiele do gadania na polskim rynku, a samo badanie ma o wiele krótszą historię. Na naszym rynku sprawdza się najlepiej obserwacja jego dynamiki. Gdy wybitnie gwałtownie wzrósł lub wybitnie gwałtownie spadł, to faktycznie można oczekiwać chwilowego oddechu na rynku.

Nastroje profesjonalistów są równie ważne

Poza nastrojami inwestorów indywidualnych polecam regularną obserwację tego, jak kształtują się nastroje profesjonalistów zarządzających funduszami. Bądź co bądź są oni w stanie swoimi aktywami o wiele bardziej ruszyć rynek w krótszym czasie. Dobrze sprawdza się do tego comiesięczna ankieta prowadzona przez Bank of America. Wyniki nie są co prawda publicznie i darmowo dostępne, ale spokojnie można znaleźć najważniejsze wykresy na Twitterze niedługo po ich publikacji. Jednym z ciekawszych pytań, na które odpowiadają zarządzający, jest to o podejmowanie większego, niż zwykle ryzyka.

Profesjonaliści nie różnią się mocno pod względem chęci podejmowania ponadprzeciętnego ryzyka od inwestorów indywidualnych. Często przeciągają strunę blisko rynkowych szczytów i przesadnie odpuszczają blisko rynkowych dołków. Nie dziwię im się, bo zarządzający niestety nie są rozliczani ze swoich decyzji w długim terminie, a na bazie krótkoterminowych wyników inwestycyjnych. Łatwiej publicznie będzie obronić decyzję o pozostaniu z boku rynku, gdy ten spada i jednocześnie trudno uzasadnić brak kupowania, gdy rynek wybija nowe szczyty. Dobrze widać, iż w okolicach rynnowych dołków zainteresowanie przesadnym ryzykiem po stronie profesjonalistów jest niewielkie. Kiedy kupować akcje? Praktyka pokazuje, iż wtedy, gdy są oni sceptyczni.

Odpowiedź na pytanie „Czy podejmujesz dziś większe ryzyko niż zazwyczaj?”

Źródło: Bank of America

Źródło: Bank of AmericaNastroje insiderów najlepsze pod decydowanie kiedy kupować akcje

Byli inwestorzy indywidualni oraz instytucjonalni. Kogo jeszcze warto obserwować? Warto obserwować insiderów, czyli osoby, które mają najlepszy wgląd w to, co dzieje się w spółkach. To Członkowie Zarządu, Członkowie Rad Nadzorczych, czy wysoko postawieni managerowie. Mówi się, iż insider ma masę powodów, żeby sprzedać swoje akcje, ale tylko jeden, żeby je dokupić. Faktycznie okazuje się, iż insiderzy są całkiem dobrzy w trafianiu w rynkowe górki i dołki. W przeciwieństwie do inwestorów indywidualnych.

Dobrze widać to na tym wykresie, który pokazuje obsunięcia indeksu S&P500 od szczytów (górny wykres) oraz stosunek wielkości sprzedaży akcji przez insiderów do zakupu tych akcji (dolny wykres). Im bardziej sprzedaż przeważa nad zakupami, tym dolny wykres wyżej. Im bardziej zakupy przeważają nad sprzedażą, tym niżej. Okazuje się, iż insiderzy nie mają problemów z kupowaniem akcji w dołkach.

Obsunięcia indeksu S&P500 a stosunek sprzedaży, do zakupów insiderów

Źródło: Fidelity Management

Źródło: Fidelity ManagementNastrój całego rynku w jednym wskaźniku

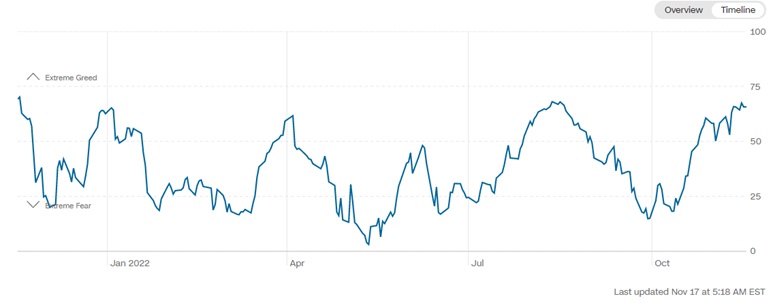

Poza konkretnymi grupami warto również spojrzeć na agregujący wiele rynkowych wskaźników sentymentu, indeks Fear & Greed. Gdy przybiera on wartości od 0 do 25 to mówimy o ekstremalnym strachu na rynku. Gdy przybiera wartości od 75 do 100 to mówimy o ekstremalnej chciwości. Nieźle sprawdza się to przy próbach określania krótkoterminowego punktu zwrotnego na rynkach. Gdyby nanieść poniższy wykres na indeks S&P500 to dobrze zgrałby się z lokalnymi szczytami i dołkami.

Indeks strachu i chciwości

Źródło: Fear & Greed Index od CNN

Źródło: Fear & Greed Index od CNNIndeks Strachu i Chciwości nie jest co prawda wyznacznikiem tego, co robią poszczególne rynkowe grupy inwestorów, ale agregatorem siedmiu mierników obecnego nastroju na rynkach. Do tych elementów zalicza się:

- rynkowe momentum

- siłę rynku, czyli to ile spośród akcji wyznacza swoje 52-tygodniowe szczyty lub dołki

- szerokość rynku, czyli jak wiele spółek na rynku uczestniczy w obecnym trendzie

- zmienność na rynku

- zainteresowanie obligacjami śmieciowymi

- zainteresowanie rynkiem obligacji w porównaniu z rynkiem akcji

- rozkład zakupów opcji sprzedaży put do opcji kupna call

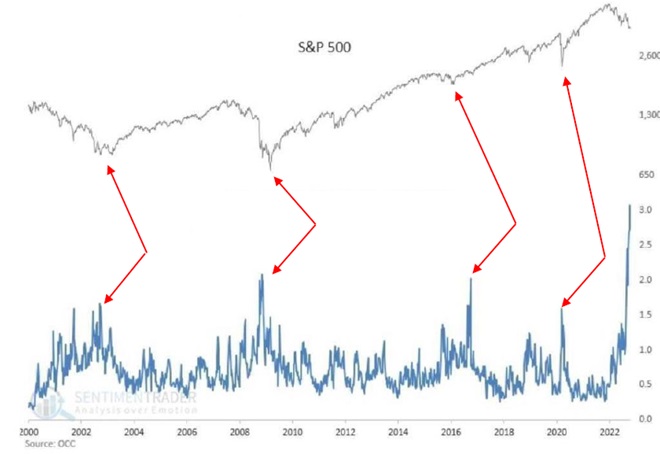

Nastroje na rynku opcji

Ten ostatni element choćby samodzielnie sprawdza się przy prognozowaniu zmian trendu, zwłaszcza gdy przybiera ekstremalne wartości. Na tym wykresie widać, jak kształtował się stosunek zapłaconych premii za opcje sprzedaży do premii zapłaconych za opcje kupna. Im więcej osób obstawia spadki, tym więcej gotówki wydawanej jest na zakup opcji sprzedaży. Im więcej osób obstawia wzrosty, tym więcej gotówki wydawanej jest na zakup opcji kupna. W październiku 2022 mieliśmy do czynienia z rekordowym w skali obstawianiem spadków dzięki rynku opcyjnego. Równie rekordowe punkty miały miejsce zarówno w rynkowych dołkach w 2002, 2009, czy 2020 roku. Okazuje się, iż dobrze identyfikowały one momenty kiedy kupować akcje.

Indeks S&P500 a stosunek premii za opcje put do opcji call

Źródło: Sentiment Trader

Źródło: Sentiment TraderWiadomo, iż na rynku nigdy nic nie wiadomo, ale obserwacja nastrojów pod różnym kątem, to naprawdę solidna rynkowa podpowiedź dotycząca tego, na co akurat w tej chwili rośnie na rynku prawdopodobieństwo. Można czekać na finalny i nieomylny indykator rynkowych nastrojów, gdy taksówkarz lub ludzie obok na siłowni zaczną głośno dyskutować o tym, iż na giełdzie trzeba być lub z niej uciekać. To jednak sytuacje ekstremalne, na co dzień polecam korzystać z tym omówionych wcześniej.

Do zarobienia,

Piotr Cymcyk

3 lat temu

3 lat temu

Źródło:

Źródło:

![[ZUS informuje] W jaki sposób lekarze ZUS podchodzą do niepełnosprawności intelektualnej albo problemów osób w spektrum autyzmu?](https://g.infor.pl/p/_files/38916000/jak-potwierdzic-dluszy-staz-pracy-zus-informuje-zaswiadczenie-2026-38915689.jpg)