Ostatnie miesiące przyniosły gigantyczny zwrot w globalnej polityce pieniężnej, co było bezpośrednim skutkiem rozlania się inflacji. Efektem coraz bardziej restrykcyjnej polityki pieniężnej nie jest tylko zacieśnienie warunków finansowych. Okazało się, iż szybkie podwyżki stóp zaczynają generować straty dla banków centralnych. Od razu nasuwa się pytanie czy to duży problem? Czy taka sytuacja pogarsza mechanizm transmisji polityki pieniężnej? Jakie skutki niesie za sobą ujemny wynik finansowy banku centralnego dla danej gospodarki? W niniejszej publikacji przedstawiam przede wszystkim punkt widzenia amerykańskiej Rezerwy Federalnej. Następnie odnoszę się także do sytuacji NBP.

Powszechne straty

Na samym wstępie należy podkreślić, iż generowanie strat przez bank centralny nie jest cechą jedynie dwóch ww. przypadków. Jest to dość powszechne zjawisko, które ma dwie bezpośrednie przyczyny. Pierwsza z nich to wzrost nadpłynności sektorów bankowych. Innymi słowy, banki centralne prowadząc skup obligacji skarbowych wygenerowały przy tym znaczne ilości rezerw, które z punktu widzenia banku centralnego są pasywem. Dla banków komercyjnych rezerwy te stanowią aktywo, za które mogą kupić obligacje skarbowe lub ulokować je w banku centralnym. Brak podjęcia jakichkolwiek kroków oznacza efektywną stratę (koszt alternatywny w postaci utraconych odsetek). Jako, iż kupno obligacji niesie za sobą ryzyko, znaczna część rezerw lokowana jest w instrumenty polityki pieniężnej. W polskim przypadku są to bony pieniężne oprocentowane główną stopą referencyjną.

Druga przyczyna strat banków centralnych to podwyżki stóp procentowych, które oznaczały wzrost oprocentowania tychże rezerw. Banki centralne skupiły w czasie kryzysu pandemicznego papiery dłużne z bardzo niskim oprocentowaniem, bardzo często z ceną powyżej wartości nominalnej. Dochód odsetkowy z tego tytułu nie był w stanie pokryć dodatkowych kosztów wynikających z ww. czynników. W tym miejscu warto jeszcze nadmienić, iż banki centralne w większości nie są zobowiązane do wyceny posiadanych instrumentów dłużnych na zasadzie mark to market. Większość z nich wycenia takie instrumenty na zasadzie zamortyzowanego kosztu. Tym samym jeżeli obligacja została nabyta z premią (powyżej wartości nominalnej), wówczas premia ta jest z roku na rok amortyzowana (wartość obligacji spada). W efekcie spadki cen obligacji widnieją tylko jako niezrealizowane straty. Problem pojawia się wtedy, kiedy strata realizuje się – obligacja zapada lub jest sprzedawana. W przypadku Fed mówimy o pierwszej opcji. Z kolei w przypadku Banku Anglii o drugiej opcji (z uwagi na strukturę portfela BoE zaczął sprzedaż obligacji).

Co zrobić z taką sytuacją?

Strata banku centralnego, podobnie jak w przypadku banku komercyjnego, oznacza obniżenie jego kapitałów własnych. Bank komercyjny nie może jednak funkcjonować z ujemnymi kapitałami własnymi, w przypadku banku centralnego sytuacja nie jest już tak oczywista. Trzeba uświadomić sobie, iż celem banku centralnego nie jest generowanie dodatniego wyniku finansowego. To raczej skutek uboczny prowadzonej polityki pieniężnej, która z kolei dążyć ma do realizacji celów (w większości to stabilność cen). Wiele banków centralnych zgromadziło również pokaźne wartości rezerw w ostatnich latach (efekt niskich stóp procentowych i dochodu odsetkowego z tytułu posiadanych obligacji), które w tej chwili mogą posłużyć na pokrycie generowanych strat. Co jeżeli straty przewyższą rezerwy? W przypadku Fed dochodzimy do sytuacji, w której to kapitał własny staje się ujemny. Jednocześnie po drugiej stronie bilansu tworzone jest tzw. odroczone aktywo (deferred asset). Pozycja ta widnieje na bilansie tak długo jak Fed nie pokryje ujemnych kapitałów z przyszłych zysków.

Banki centralne mogłyby teoretycznie walczyć z bezpośrednią przyczyną takiej sytuacji poprzez obniżkę ilości rezerw lub jego oprocentowania. W pierwszym przypadku de facto z taką sytuacją mamy do czynienia. Fed prowadzi program zacieśniania ilościowego, podobnie jak BoE. Europejski Bank Centralny niedługo dołączy do tego procesu, a w tej chwili redukuje ilość nadwyżkowych rezerw poprzez “zachęcenie” banków do szybszej spłaty pożyczek w ramach TLTRO. Obniżenie oprocentowania rezerw byłoby jednak sprzeczne z kierunkiem prowadzonej polityki pieniężnej. Taki ruch oznaczałby bowiem efektywną obniżkę stóp procentowych, co przy wysokiej inflacji nie jest pożądane. Znowu, realizacja mandatu to główny cel banku centralnego, nie generowanie zysku bądź zmniejszanie straty. Istnieje również opcja numer trzy poradzenia sobie ze stratami. Jest ona jednak najbardziej kontrowersyjna.

Dokapitalizowanie, czyli fiskalny problem

Kiedy bank komercyjny doświadcza spadku kapitałów, pierwszą reakcją władz jest próba jego dokapitalizowania. Wzrost kapitałów możemy uzyskać albo poprzez wzrost zysków zatrzymanych (brak wypłaty dywidendy, poprawa rentowności), albo poprzez emisję akcji lub obligacji. W przypadku banku centralnego opcja numer jeden w obecnym czasie odpada, gdyż w przeciwieństwie do banku komercyjnego zysk nie jest tutaj nadrzędnym celem. Pozostaje zatem druga opcja, ale w rolę akcjonariusza lub obligatariusza wcielić się może rząd. Efektywnie więc dokapitalizowanie w takim przypadku pochodziłoby od podatników (tzw. bailout), co jest bardzo kontrowersyjną opcją.

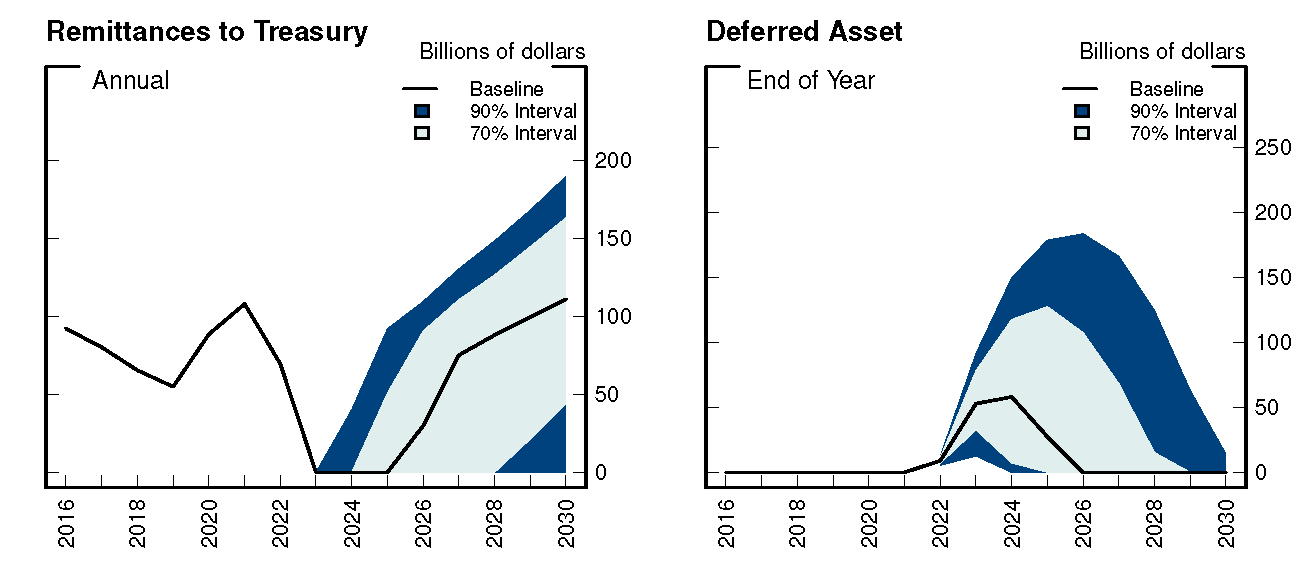

Projekcja Fed dotycząca transferu zysku do Departamentu Skarbu (L) oraz potencjalnej ścieżki dla pozycji “odroczone aktywo” w bilansie, źródło: Federal Reserve, InsiderFX Research

Z politycznego punktu widzenia można byłoby bowiem podnosić, iż masowy skup obligacji skarbowych okazał się kosztem z punktu widzenia przeciętnego obywatela. Nie można również wykluczyć, iż w pewnym stopniu mogłoby to się odbić na zaufaniu do instytucji banku centralnego. Jest to niezwykle istotna kwestia, gdyż prowadzenie polityki pieniężnej w dużej mierze opiera się na wiarygodności obywateli do władz monetarnych.

Ostatecznie bank centralny mógłby argumentować, iż łączne korzyści wynikające z skupu obligacji skarbowych w czasach kryzysu (w polskim przypadku w okresie pandemii), a następnie z silnych podwyżek stóp procentowych istotnie przewyższają koszt ewentualnego dokapitalizowania. Taka retoryka nie wydaje się, aby była trudna do udowodnienia. Niemniej jednak bardziej prawdopodobne jest, iż Fed po prostu pozostanie z ujemnym kapitałem własnym przez pewien czas. Jak długo? Zgodnie z projekcjami Fed z połowy ubiegłego roku, w scenariuszu bazowym, sytuacja ulegnie poprawie dopiero w 2026 roku. Tym samym powrót do zysku powinien być kwestią czasu, co także oddala opcję zwiększenia kapitałów.

Czy brak transferu zysku Fed to duży problem?

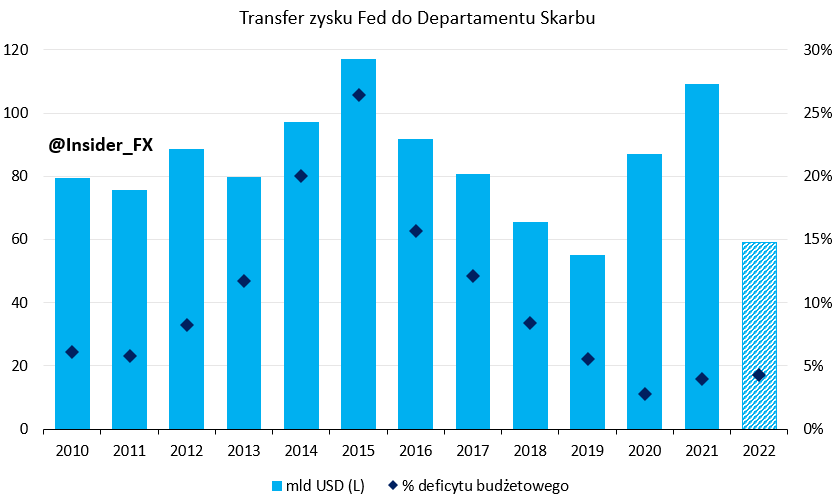

Wiemy już, iż miniony rok był prawdopodobnie ostatnim w najbliższym czasie, w którym Fed dokonywał transferu zysku do Departamentu Skarbu. Zachodzi jednak pytanie o jak znaczących transferach w ogóle mówimy? W 2021 roku Fed wytransferował zysk o wartości 109 mld USD, co stanowiło niespełna 4% ówczesnego deficytu budżetowego. Ostateczna wielkość za ubiegły rok nie pozostało znana, ale z tygodniowych danych Fed można szacować, iż będzie to kwota w pobliżu 60 mld USD.

Wielkość zysku Fed transferowana do Departamentu Skarbu, źródło: FRED, InsiderFX Research

W odniesieniu do deficytu budżetowego oznaczałoby to wartość poniżej 4,5%. Jeszcze kilka lat temu transfer w skali 80-100 mld USD stanowił choćby 1/4 deficytu budżetowego. Aktualnie jednak istotność tego transferu obniżyła się, za co odpowiada dość dynamiczny wzrost nominalnego PKB. Tym samym można oczekiwać, iż wpływ braku środków z Fed na zachowanie się rynku obligacji skarbowych nie będzie znaczący (brak konieczności emisji rzędu 20% rocznego deficytu budżetowego). Cała operacja nie będzie mieć również żadnego wpływu na mechanizm transmisji polityki pieniężnej.

W tym miejscu warto również obalić jeden mit, który krąży w mediach – tempo narastania straty Fed. O samym zjawisku pisałem kilka miesięcy temu (wykres 13 z linkowanego zestawienia), ale winny jestem jeszcze wytłumaczenie wykresu. Okazuje się bowiem, iż przyspieszenie generowania strat nastąpiło mniej więcej pod koniec września, kiedy wartość spadła poniżej zera. Nie oznacza to jednak nagłego pogorszenia sytuacji, a wynika to z technicznej kwestii. Mianowicie, gdy tygodniowe dane wskazujące transfer zysku z Fed przyjmują wartości dodatnie, wówczas oznaczają one odczyty z poszczególnych tygodni. Niemniej jeżeli wartości spadają poniżej zera, wtedy automatycznie Fed zaczyna prezentować dane tygodnie w ujęciu skumulowanym. Wielkość ta pokazuje również skalę budowania wspomnianego wcześniej “odroczonego aktywa”. Kiedy wartość ponownie znajdzie się powyżej zera, wówczas Fed zacznie raportować dane nieskumulowane. Będzie to automatycznie oznaczać pełne pokrycie ujemnych kapitałów własnych.

Strata czy zysk w NBP?

W przypadku Narodowego Banku Polskiego sytuacja wygląda inaczej. Po pierwsze, NBP nie prowadzi zacieśniania ilościowego w aktywny sposób jak BoE. Po drugie, profil zapadalności portfela obligacji skarbowych wskazuje, iż realizacja strat na tychże papierach nie jest tematem “na już”. To co NBP będzie raportował, to rosnąca niezrealizowana strata z tytułu sukcesywnego rozpoznawania zapłaconej premii w trakcie zakupu obligacji (amortyzacja premii). Po trzecie, struktura bilansu NBP wyraźnie różni się od bilansu Fed czy EBC. W bankach zachodnich zdecydowaną większość aktywów stanowią posiadane instrumenty dłużne. W przypadku Fed pozycja ta stanowi 95% strony aktywów bilansu, w przypadku EBC 64%. W bilansie NBP udział skupionych obligacji skarbowych (i tych z gwarancją SP) wynosi tylko 16%. Stąd uwzględnienie amortyzacji premii z tytułu posiadanych obligacji nie będzie stanowiło znacznego uszczerbku na wycenie.

Saldo rezerw bankowych i sprzedaży bonów pieniężnych NBP, źródło: NBP, InsiderFX Research

To co jednak będzie ciążyło na wyniku finansowym to koszt polityki pieniężnej. Podobnie jak w przypadku innych banków centralnych, krajowy skup obligacji skarbowych wygenerował dodatkową ilość rezerw sektora bankowego, za które banki komercyjne w dużej mierze kupują bony pieniężne emitowane właśnie przez NBP. Jednocześnie ich oprocentowanie (stopa referencyjna) także wzrosło. Średnia stopa referencyjna w 2021 roku wyniosła nieco ponad 0,3%. W roku 2022 wartość ta podskoczyła do blisko 5,3%. Przy średnim poziomie bonów pieniężnych kupowanych przez banki komercyjne równym ~200 mld zł okazuje się, iż koszt prowadzenia polityki pieniężnej z tego tytułu podskoczył o ok. 10 mld zł.

Największy wpływ na wynik finansowy NBP mają jednak aktywa zagraniczne, czyli wycena zainwestowanych rezerw walutowych. To główna składowa bilansu NBP. Mając na uwadze, iż aktywa te denominowane są w walucie obcej, jasnym jest, iż kurs walutowy odgrywa tutaj dużą rolę. Wycena następuje na ostatni dzień roboczy w danym roku rozrachunkowym, stąd im słabszy złoty w relacji do walut obcych w tym dniu, tym bardziej pozytywny wynik z tytułu różnic kursowych. Z kolei im większy zysk, tym większy transfer do budżetu państwa. W przypadku NBP do budżetu trafia aż 95% wypracowanego zysku z danego roku. Jak można więc zauważyć, problem strat banków centralnych nie jest aż tak znaczący z punktu widzenia NBP. Bez względu jednak na to nie należy zapominać, iż celem nadrzędnym banku centralnego nie jest maksymalizacja zysku.

3 lat temu

3 lat temu