W ciągu ostatnich 12 miesięcy główny indeks polskiej giełdy WIG zaliczył wzrost o ponad 26%. Główny indeks amerykańskiej giełdy S&P500 wzrost o prawie 24%, a technologiczny Nasdaq o ponad 27%. Tak silne wzrosty często budzą obawę o dalsze losy hossy. Od czasu, gdy zaczęła się hossa w 2022 roku regularnie robię dla was co jakiś czas materiały, w których dzielę się swoim poglądem na kierunek całego szerokiego rynku akcji.

Pod koniec października 2022 była to prognoza, iż „bessa skończy się za chwilę”. Potem w chwilach każdego większego rynkowego zwątpienia nagrywałem o tym aktualizacje. Takie materiały pokazały się w kwietniu 2023 (https://dnarynkow.pl/szansa-duzych-wzrostow-na-gpw-to-czas-na-polskie-akcje/) oraz we wrześniu 2023 (https://dnarynkow.pl/nowa-bessa-na-horyzoncie-gieldy-krwawia-od-lipca/).

Przez cały ten czas rynki z pewnymi korektami znajdują się w zasadzie w nieprzerwanym trendzie wzrostowym. Może to więc czas, żeby odejść na chwilę na bok? Czy hossa może trwać dalej? O tym będzie w tym materiale!

| Czy to już koniec hossy na giełdzie? | https://dnarynkow.pl/czy-to-juz-nowa-hossa/ |

| Kiedy sprzedawać swoje akcje? | https://dnarynkow.pl/jak-inwestowac-w-2024-roku-czeka-nas-dalsza-hossa-czy-przyjdzie-nowa-bessa/ |

Otwórz konto w Portu i wykorzystaj możliwości, jakie daje automatyzacja inwestowania z robo-doradcą! Możesz zacząć już od 100 złotych!

Link do otwarcia konta:

https://www.portu.pl/?reference=dnarynkow&a_box=hkr5k5wn

Koniec Hossy Na Giełdzie? Czy To Już Czas Sprzedawać Akcje?

Giełda jest powiązana z gospodarką

Wiele osób nie widzi powiązania rynku akcji z realną gospodarką. Te powiązanie jest jednak naprawdę bardzo proste. Giełda wyprzedza gospodarkę. Średnio o te 2-3 kwartały, czyli od 6 do 9 miesięcy. Nie ma tu oczywiście żadnej reguły. Nie jest to wyryte w kamieniu i w 100% pewne. Na ogólnym poziomie jednak, dopóki w gospodarce jest dobrze i ma być dobrze, to na giełdzie też będzie dobrze.

To gospodarka i jej rozwój nadają długoterminowo kierunek dla rynku akcji. Wykres rynku w długim terminie nie wygląda jednak jak linia prosta, ale nachylona sinusoida. W krótkim terminie przesadne odchylenia w dół i w górę potrafią zależeć od przeróżnych powodów. najważniejsze w ich interpretacji pozostaje to, czy dane wychylenie to zmiana trendu w bessę, przejście w bańkę spekulacyjną, czy po prostu naturalne wahanie.

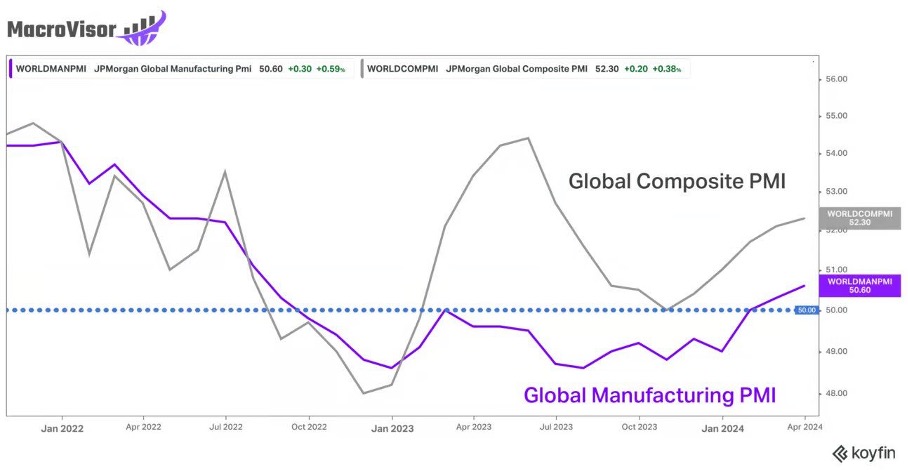

Przez cały 2023 rok gospodarki były trzymane przez sektor usługowy. Przemysł nie domagał w zasadzie w całej Europie i prawdopodobnie to jego kondycja wpływała mocno na to, co ludzie myśleli o gospodarce. Tylko iż współczesne gospodarki nie są już oparte na przemyśle, co podkreślałem wielokrotnie. To miły dodatek, który podkręca wzrost gospodarczy, ale gospodarki oparte są na usługach. Zwłaszcza gospodarki zachodnie.

Z kolei w maju 2024 można powiedzieć, iż także przemysł wychodzi z dołka i powinien dodatnio dokładać się do wzrostu gospodarczego. Widać to po szybkim spojrzeniu na globalny odczyt indeksu PMI dla przemysłu. Co do zasady, gdy jest powyżej 50 to dobrze, gdy poniżej to niedobrze, ALE liczy się też sam trend. Ten jest jednoznacznie pozytywny od początku 2024 roku.

Kondycja globalnego przemysłu

Znajdziesz tam więcej wartościowych treści o inwestowani, giełdzie i rynkach.

DNA Rynków – merytorycznie o giełdach i gospodarkach

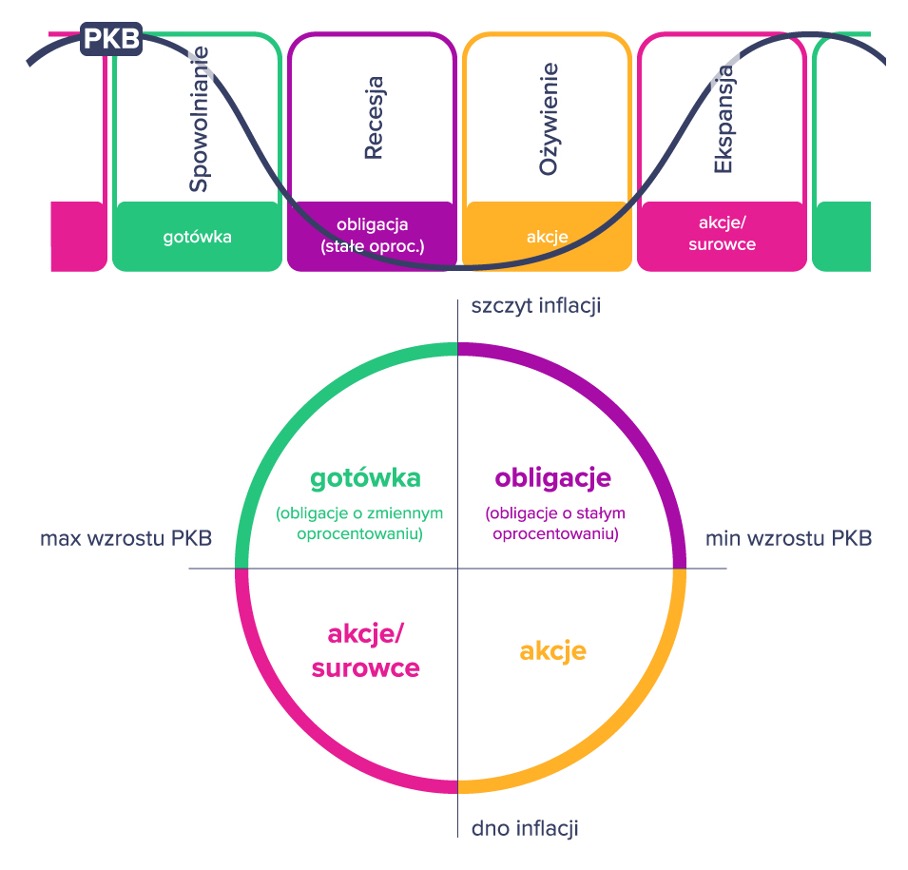

Cykl koniunkturalny dalej wspiera akcje

Jednocześnie sektory usługowe już nie rozwijają się tak szybko, jak dotychczas, co przez niektórych odbierane jest jako oznaki spowolnienia. Dla mnie to po prostu oznaki normalizacji. Innymi słowy na takim klasycznym cyklu koniunkturalnym bylibyśmy wówczas po tej dynamicznej zawrotce w górę, gdzie kąt nachylenia jest największy. Co by to oznaczało? To co od jakiegoś czasu powtarzam.

Cykl koniunkturalny

Dla mnie dalej jest dobry moment na kupowanie akcji, ale trzeba liczyć się z tym, iż ten NAJLEPSZY moment już minął. Indeks WIG nie zrobi kolejnych 35% w kolejne 12 miesięcy. Powoli zaczynamy się według mnie znajdować w tej „nudnej” fazie hossy.

Potwierdzają to zresztą również kolejne odczyty naszego Wskaźnika Koniunktury DNA dla polskiej gospodarki, który niezmiennie od miesięcy kręci się w ćwiartce wskazującej na ożywienie gospodarcze. Jego interpretacja niezmiennie pozostaje taka sama. jeżeli odczyty znajdują się w ćwiartkach wskazujących na boom lub spowolnienie, to można inwestować w akcje, ale jeżeli są w ćwiartkach wskazujących na recesję lub ożywienie, to… trzeba inwestować w akcje!

Co podtrzymuje Cię przed zainwestowaniem?

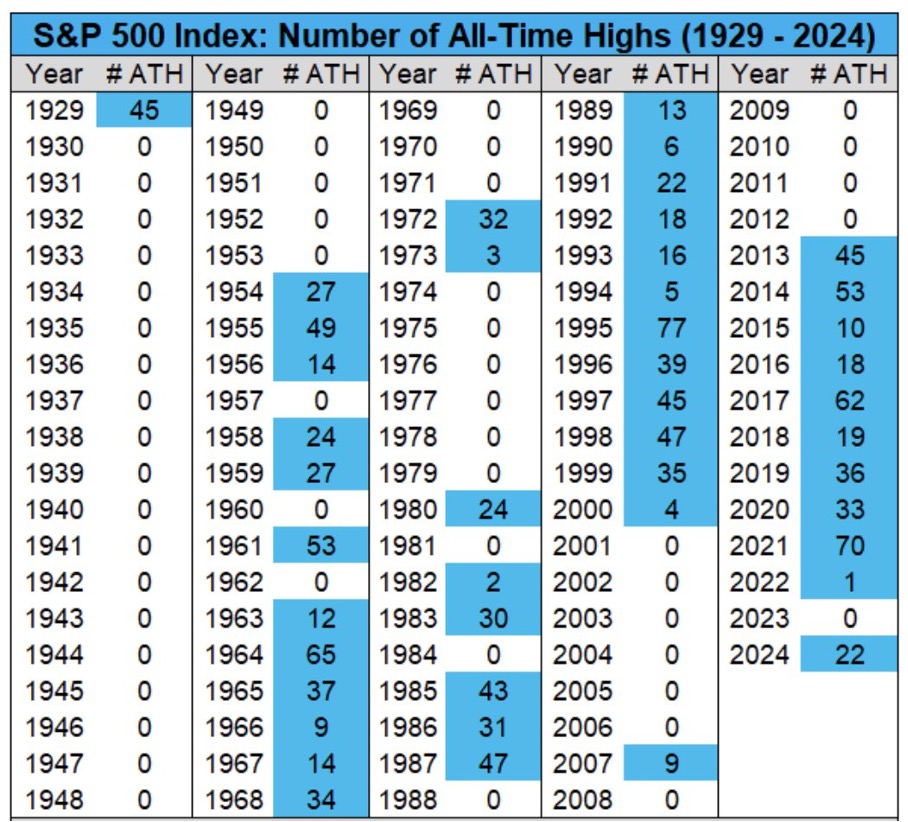

Piotr, ale jak ja mam inwestować, skoro indeksy są na szczytach. Normalnie. Zdradzę pewien sekret. Gdyby codziennie indeks rósł o 0.1%, to codziennie byłby na nowym szczycie!

W 2013 roku, indeks S&P500 zrobił 45 „szczytów”, po czym w 2014 zrobił kolejne… 53 szczyty i co? I nic. W 2021 zrobił choćby 70 nowych szczytów. I co? I nic. W 2024 zrobił na razie 22 nowe szczyty. Równie dobrze może zrobić kolejne 22, a może tylko 1, a może kolejny będzie dopiero w styczniu 2025? Sam fakt, iż indeks jest na szczycie nie jest żadnym wyznacznikiem do tego, żeby w niego nie inwestować. Czekanie to najgorsza z możliwych strategii.

Ile razy indeks S&P500 wchodził na nowy szczyt

Piotr, ale jak mam inwestować, skoro dalej nie wiadomo co z tymi stopami procentowymi? Niedawno miały ostro spadać, a teraz znowu oczekuje się, iż będzie tylko jedna malutka obniżka stóp w USA.

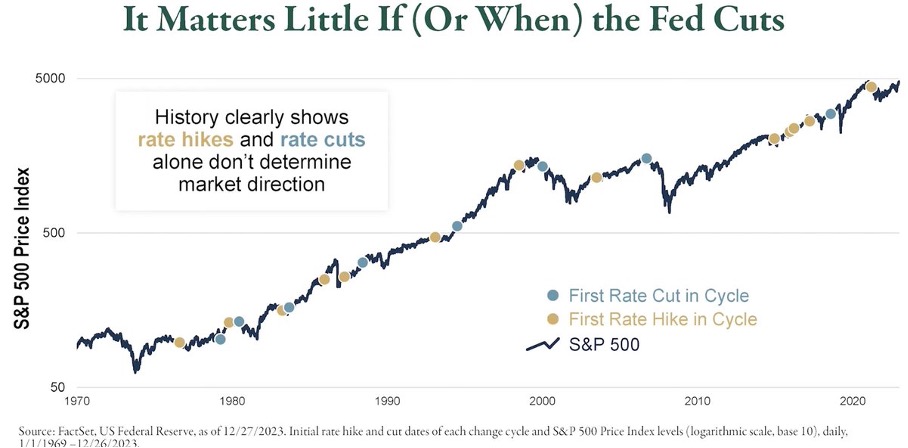

To prawda! I jednocześnie nie ma żadnego znaczenia. Wiem, iż w Internecie znajdziesz sporo różnych wykresów, jak to rynek wali się, gdy Fed zaczyna obniżać stopy procentowe. Nie ma w tym grama prawdy. Tak naprawdę nie ma zbyt dużego znaczenia la rynku, czy i jak mocno Fed zmieni stopy procentowe.

Zarówno sama podwyżka jak i sama obniżka to za mało, żeby nadać długoterminowy trend rynkowi, co dość dobrze widać, obserwując jak zachowywał się S&P500 po takiej pierwszej obniżce albo podwyżce w cyklu.

Co działo się z akcjami po obniżce albo podwyżce od Fed?

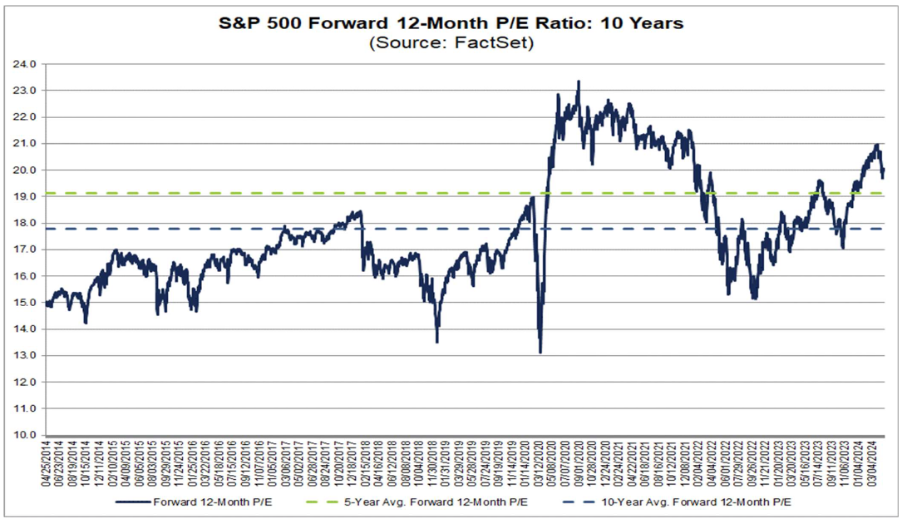

Piotr, ale jak mam inwestować, skoro te spółki tak urosły i są dziś o wiele droższe niż były?! Tak, są droższe niż były. Jednocześnie wcale nie są dalej przesadnie drogie. Wskaźnik Cena / Zysk nie ma żadnego sensu w patrzeniu na wycenę większości indywidualnych spółek, ale w swojej masie jest całkiem niezły do zastosowania dla całych indeksów.

Obecna wycena nie odstaje istotnie od 5-letniej średniej. Na pewno daleko jej do 2021 roku, kiedy potencjalne przewartościowanie było jeszcze większe, bo i średnia była niższa.

Czy na rynku akcji jest dziś drogo?

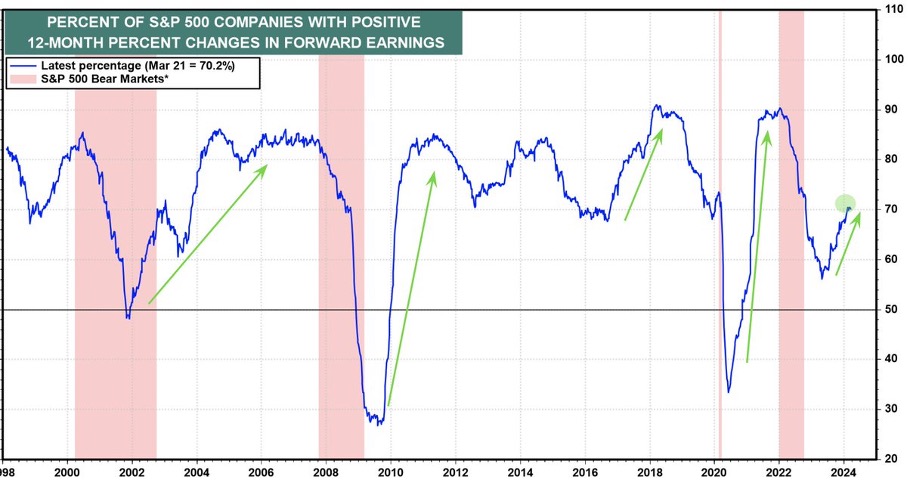

Giełda to gospodarka, a gospodarka to działające firmy. Te same firmy raportują podczas trwającego obecnego sezonu wynikowego naprawdę niezłe liczby. Przynajmniej na razie. Odsetek spółek z indeksu S&P500, które spodziewają się lepszych zysków za kolejne 12 miesięcy konsekwentnie od pół roku rośnie i wynosi dziś ponad 70%. Tak nie wyglądają rewizje oczekiwań spółek przy zbliżającym się kryzysie.

Prognozy zysków są coraz lepsze

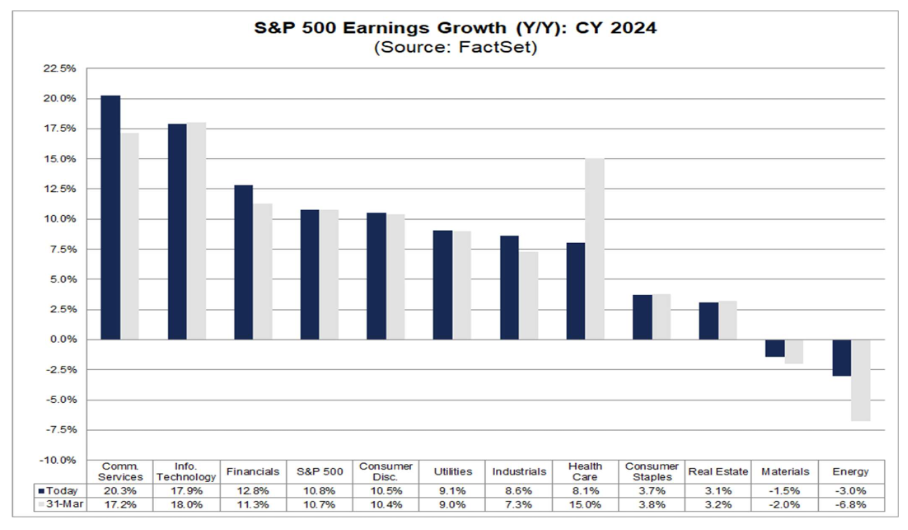

Spółki mają coraz silniejsze fundamenty

Od 31 marca, w zaledwie miesiąc, oczekiwania wobec wzrostu zysków dla różnych sektorów spółek wchodzących w skład indeksu S&P500 na cały 2024 rok w większości istotnie wzrosły. 31 marca, gdy nie były jeszcze znane pierwsze wyniki spółek za pierwszy kwartał 2024, oczekiwano, iż wzrost zysków dla sektorów powiązanych z technologią będzie wynosił około 18%, dziś oczekiwania mówią o choćby 20% wzrostu w całym roku.

Jedynym sektorem, wobec którego oczekiwania istotnie spadły po pierwszych wynikach jest segment ochrony zdrowia, ale nie oszukujmy się, to technologia rządzi głównym kierunkiem indeksu S&P500

Początek roku 2024 to dla spółek z S&P500 świetny czas

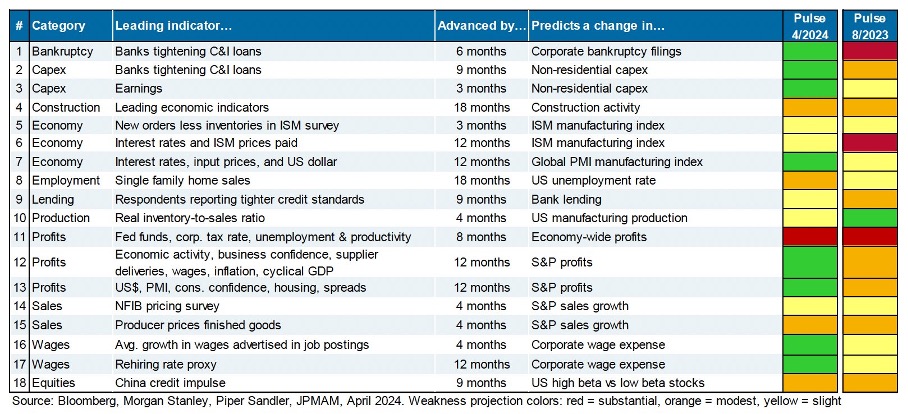

Jeśli choćby porównamy sobie cały szereg istotnych wskaźników wyprzedzających, które prognozują sytuację w gospodarce, to zobaczymy, iż praktycznie każdy z nich wykazuje dziś lepszą tendencję niż kilka kwartałów temu.

- Zyski spółek? Są lepsze.

- Wskaźniki wyprzedzające koniunkturę? Są lepsze.

- Warunki kredytowe? Są lepsze.

Czy w 2024 jest szansa na recesję?

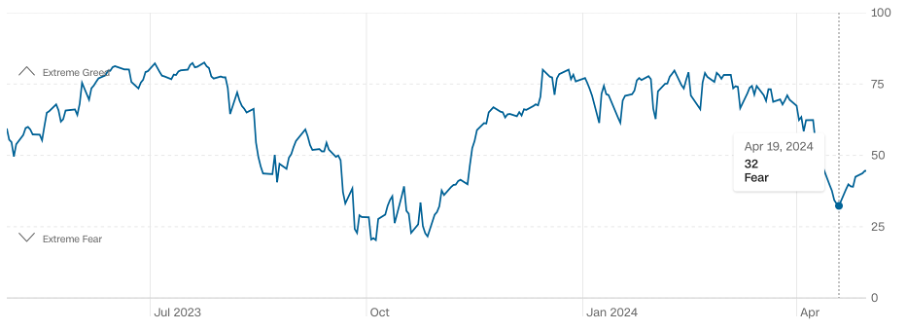

Najszybsza faza rynkowego odbicia minęła. Nie ma co do tego żadnej wątpliwości. Do kolejnego tak szybkiej potrzeba by albo kolejnego krachu lub bessy, albo niebywale dynamicznego wzrostu produktywności. Jednak gospodarki dalej mają się dobrze, a konsolidacja rynków przy poziomach bliskich ostatnich szczytów zdecydowanie nie powinna przekładać się na panujący w tej chwili na rynkach strach. Strach na rynkach przy indeksach kilka procent od szczytów? Poważnie?

Gdy na rynek wraca strach, a indeksy rosną, to można być spokojnym

Czas na sir Johna Templetona i mój ulubiony rynkowy cytat „Rynek byka rodzi się w pesymizmie, rośnie na sceptycyzmie, dojrzewa w optymizmie i umiera w euforii.” Wciąż żyjemy w świecie sceptycyzmu, gdzie wielu inwestorom uciekła hossa trwająca od 1,5 roku. Gdy minie kolejny kwartał – dwa bez wielkiej rynkowej katastrofy, to zaczniemy przechodzić do najdłuższej z faz – optymizmu. Co nie zmienia faktu, iż tak – po drodze czekają nas jakieś rynkowe korekty, bo takie występują zawsze. Średnio indeks S&P500 spada o 5% około 3 razy w roku, a ponad 10% spada średnio raz w roku. Warto o tym pamiętać, trzymać swoje emocje na wodzy i nie panikować.

Inwestuj dzięki Portu

Żeby nie panikować może z kolei pomóc robodoradca Portu, gdzie rynkowe zakupy są zautomatyzowane. Dla osób, które same mają problem z tym, żeby regularnie inwestować na rynku albo dbać o odpowiedni dla siebie rozkład portfela, to naprawdę świetne rozwiązanie.

Wybierasz sobie interesujący Cię gotowy portfel, albo tworzysz go sam, a następnie tylko regularnie wpłacasz środki, a system sam dokonuje zakupów, a następnie dba o to, żeby wybrane przez Ciebie proporcje się zgadzały.

Portfel w Portu możesz stworzyć z wielu wyselekcjonowanych tematycznych funduszy ETF, a choćby dodać do niego wybrane indywidualne akcje. Wszystko za naprawdę niewielką roczną opłatą. Gwarantuję, iż samodzielny rebalancing portfela, czyli dopasowywanie proporcji instrumentów wyjdzie Cię drożej i zabierze więcej czasu. Jak to wszystko działa w szczegółach omawiałem w recenzji Portu, którą znajdziesz tutaj.

Tymczasem pamiętaj, iż czekanie to najgorsze z możliwych strategii. Na krach czekali też w 2012 i 2013 i 2015 i 2017 i w końcu się choćby doczekali. Tylko co z tego, skoro choćby po krachu indeksy były wyżej. W tym materiale to już wszystko. Do zarobienia. Cześć

Otwórz konto w Portu i wykorzystaj możliwości, jakie daje automatyzacja inwestowania z robo-doradcą! Możesz zacząć już od 100 złotych!

Link do otwarcia konta:

https://www.portu.pl/?reference=dnarynkow&a_box=hkr5k5wn

Do zarobienia,

Piotr Cymcyk

1 rok temu

1 rok temu