W ubiegłym tygodniu złoto osiągnęło najnowsze maksimum cyklu na poziomie 2 048 USD/oz, czyli zaledwie 22 USD poniżej rekordu z 2022 r. Po umocnieniu o 31% od początku marca, cena srebra doszła do poziomu rocznego maksimum powyżej 26 USD/oz, po czym nastąpiła realizacja zysków. Po tak silnych wzrostach oba metale wymagają konsolidacji, w szczególności biorąc pod uwagę, iż według wskaźników siły względnej zarówno złoto, jak i srebro mają nadmiar nabywców.

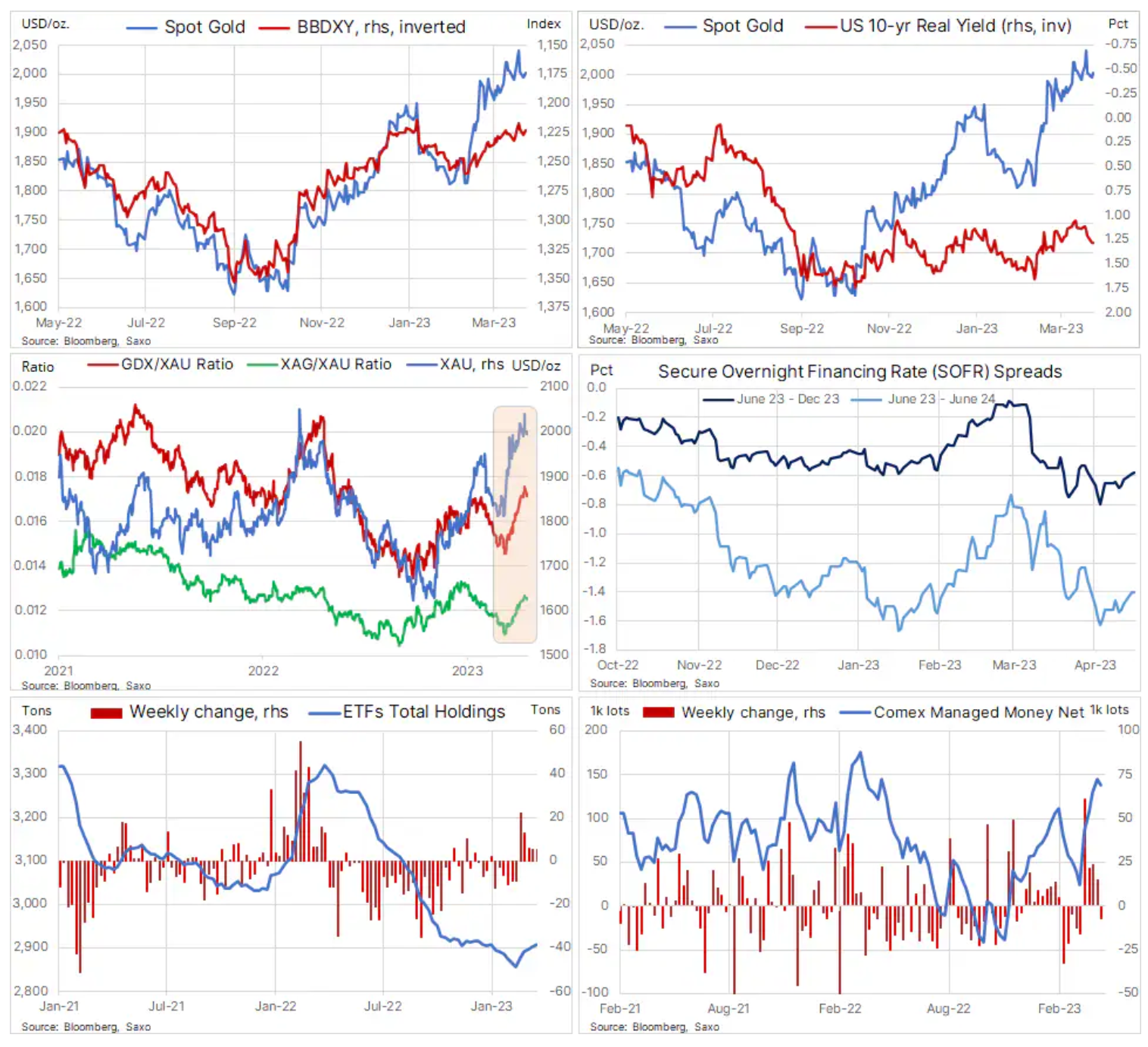

Obecna korekta rozpoczęła się w piątek po tym, jak lepsze, niż oczekiwano dane ekonomiczne ze Stanów Zjednoczonych wskazały na dalsze ożywienie gospodarcze, potencjalnie zmuszając Rezerwę Federalną do utrzymania wyższych stóp przez dłuższy czas. Krótkoterminowe kontrakty terminowe na wskaźnik referencyjny stopy procentowej SOFR, podobnie jak kontrakty terminowe na stopę funduszy Fed, uwzględniają w tej chwili w wycenach podwyżkę stóp w przyszłym miesiącu o 25 punktów bazowych, a perspektywa dodatkowych podwyżek zyskuje na znaczeniu. Wyceny spreadu SOFR pomiędzy 23 czerwca a 23 grudnia początkowo uwzględniały obniżkę stóp do końca roku o 80 punktów bazowych; w tej chwili jest to 60 punktów bazowych. W połączeniu z ponownym wzrostem rentowności obligacji amerykańskich i znalezieniem nowych nabywców przez dolara po przecenie w ubiegłym tygodniu, stworzyło to podstawę do korekty.

Pomimo tego złoto (XAU/USD) zdołało utrzymać się powyżej dwudziestojednodniowej średniej ruchomej, w tej chwili na poziomie 1 989 USD, natomiast wsparcie znajduje się na poziomie zniesienia o 38,2% z linii wzrostu cen na skutek kryzysu bankowego.

Co mówią nam o aktualnym umocnieniu pozostałe czynniki kształtujące ceny metali szlachetnych?

Po pierwsze, biorąc pod uwagę ostatnie osłabienie dolara i zmiany dziesięcioletnich realnych rentowności, widoczna jest siła rajdu cen złota i srebra, przy czym zwykłe ujemne korelacje z dolarem i rentownościami nie wyjaśniają ruchu w górę w przypadku obu metali. Głównym czynnikiem był tu kryzys bankowy w ubiegłym miesiącu, który spowodował istotną zmianę oczekiwań rynków co do kierunku amerykańskiej stopy funduszy Fed – od dalszych podwyżek do agresywnych cięć przed końcem tego roku.

Spadek rentowności, który w tej chwili ulega częściowemu odwróceniu, przyczynił się do pierwszego trwałego wzrostu popytu ze strony uczestników rynku finansowego, takich jak prywatni inwestorzy czy podmioty zarządzające aktywami. Inwestorzy ci, którzy przez ostatnie 11 miesięcy byli sprzedającymi netto funduszy giełdowych opartych na kruszcu, w końcu dostrzegli odpowiedni impet na rynku złota oraz dowody na problemy dotyczące innych inwestycji i zaczęli ostrożnie lokować większe środki w tym metalu. Jednak ta ważna grupa inwestorów nie zaangażowała się jeszcze w złoto na poziomie, który poważnie przyczyniłby się do umocnienia. W okresie od kwietnia 2022 r. do rozpoczęcia kryzysu bankowego w ubiegłym miesiącu sprzedano netto 465 ton, a od tego czasu łączna pozycja wzrosła zaledwie o 50 ton.

Inwestorzy spekulacyjni na rynku kontraktów terminowych na złoto COMEX również zareagowali na impet, który pojawił się w ubiegłym miesiącu, zapoczątkowując największą czterotygodniową falę transakcji kupna od połowy 2019 r. W tym okresie długa pozycja netto dynamicznie wzrosła o 121 tys. lotów lub 12,1 mln uncji, po czym realizacja zysków w tygodniu kończącym się 11 kwietnia doprowadziła do spadku o 7,4 tys. lotów do poziomu 137,6 tys. lotów, około 38 tys. lotów poniżej ubiegłorocznego maksimum, które zostało osiągnięte mniej więcej w czasie, gdy złoto odnotowało rekordową cenę 2 070 USD.

Ostatnie umocnienie złota wspierają również obecne doskonałe wyniki srebra (XAU/XAG) i akcji spółek wydobywających złoto, co widać w postaci odwróconych, a zatem rosnących wskaźników zaprezentowanych poniżej, które w ujęciu historycznym sygnalizują zdrowe wsparcie.

Chociaż prognoza krótkoterminowa wskazuje na konsolidację i ryzyko niższych cen przed ponownym umocnieniem, podtrzymujemy ogólną pozytywną prognozę dla metali inwestycyjnych, między innymi ze względu na następujące zjawiska i oczekiwania:

- Dalsze osłabienie dolara wraz ze zmniejszaniem się różnic dotyczących rentowności.

- W ujęciu historycznym (trzykrotnie w ciągu ostatnich 20 lat) potwierdzenie, iż stopy Fed osiągnęły wartość szczytową, wspierały silny wzrost ceny złota w kolejnych miesiącach i kwartałach.

- Wydaje się, iż popyt ze strony banków centralnych pozostanie wysoki, ponieważ dążenie do dedolaryzacji przez cały czas generuje popyt ze strony szeregu banków centralnych. Nie wiadomo, na ile – o ile w ogóle – popyt ten okaże się wrażliwy na cenę. Podejrzewamy, iż będzie to umiarkowane, a wyższe ceny niekoniecznie uniemożliwią dalszą kumulację.

- Przewidujemy, iż inflacja będzie znacznie bardziej trwała, a oczekiwania rynku dotyczące powrotu inflacji do poziomu 2,5% mogą się sprawdzić w perspektywie krótkoterminowej, jednak nie długoterminowej, co wymusi korzystne dla złota przeszacowanie realnych rentowności w dół.

- Wielobiegunowy świat podwyższa temperaturę geopolityczną.

- Niewielkie zaangażowanie inwestorów zapewni wsparcie, o ile powyższe czynniki doprowadzą w końcu do oczekiwanego wybicia.

Srebro (XAG/USD)

Srebro utrzymuje się powyżej 25 USD i 24,50 USD – obszaru, który zapewnił kilka maksimów w styczniu i lutym. Ryzyko głębszej korekty w kierunku 23,72 USD będzie zależało od tego, czy rynki przez cały czas będą koncentrować się na ryzyku wyższych stóp i powolnym tempie cięć w późniejszym okresie.

O Autorze

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

2 lat temu

2 lat temu