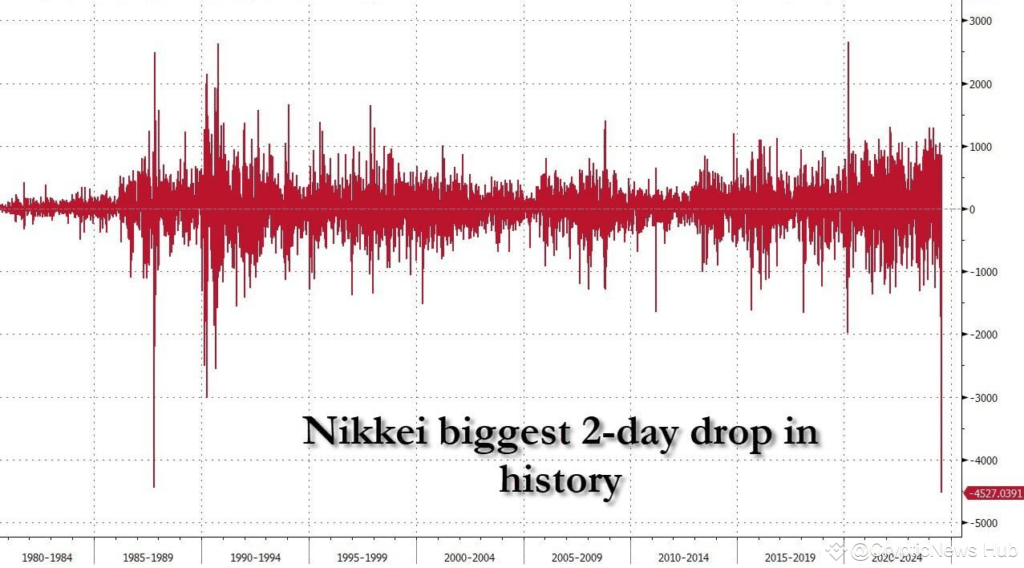

Japoński indeks Nikkei osunął się dziś prawie 13% po tym, jak inwestorzy wrócili z weekendu… I w szale wyprzedawali technologiczne akcje, wymazując premię wynikającą ze słabnącego jena. Dzisiejszy krach w Japonii jest największy od ponad 30 lat.Przekroczył skalę wyprzedaży z 20 października 1987, gdy giełdowa panika także zaczęła się od indeksów w Azji. Łączna, dwusesyjna skala spadków (piątek i poniedziałek) jest największa w historii.

Inny, japoński benchmark Topix ma za sobą największy, trzydniowy krach od katastrofy w Fukushimie z 2011 roku. Indyjski Nifty 50 stracił ponad 2,5%, główny indeks Korei Południowej, KOSPI prawie 9%, a ASX w Australii ponad 3%. Po spadkach w Azji i ponurych nastrojach w Europie, inwestorzy obawiają się otwarcia w Stanach Zjednoczonych. Przestraszone Wall Street w strachu przed recesją rynki widzi 60% szans na obniżkę stóp Fed o 25 pb… Jeszcze w tym tygodniu… To sugeruje potencjalnie awaryjne posiedzenie Rezerwy Federalnej.

W ubiegły piątek poznaliśmy fatalne dane z amerykańskiego rynku pracy (NFP), i wzrost bezrobocia w lipcuz 4,1% do 4,3%. W Stanach obserwujemy najwyższy poziom bezrobocia od października 2021 roku. Potężne spadki wśród dużych spółek w piątek notował Amazon i Nvidia. Rynki boją się, iż gospodarka amerykańska zwalnia, przy historycznie bardzo wysokich poziomach wycen akcji i wysokich rentownościach obligacji. Mało tego, oczekiwania wskazują, iż rynki jeszcze w ubiegłym tygodniu miały nadzieję na poprawę marż netto firm z S&P 500. O blisko 15% dynamikę wzrostu zysków w IV kwartale 2024. W kontekście słabnącego gospodarki, takie wyceny są nie do utrzymania.

Będzie awaryjne cięcie?

Gospodarki azjatyckie wysyłały alarmowe sygnały już od miesięcy, ale rajd na rynku akcji Japonii rozpędzała hossa na Wall Street. Oraz ssłaby jen, który 'nienaturalnie’ wspierał wyniki finansowe eksporterów z Kraju Kwitnącej Wiśni. Zatem zskakująco jastrzębi zwrot w gołębiej polityce Banku Japonii, spowolnienie gospodarcze w USA i Europie, realne ryzyko recesji i deflacji w Chinach i słabsze (w porównaniu do wysokich oczekiwań) wyniki amerykańskich firm przyczyniają się do korekty.

Wskaźnik Sahma, który sygnalizuje recesję, gdy 3-miesięczna średnia stopy bezrobocia wzrasta o ponad pół punktu procentowego w ciągu roku.

Wobec tego, panika związana z kondycją gospodarki USA, terminowe kontrakty na stopy Fed wyceniają 125 punktów bazowych luzowania Fed do końca 2024 r. Do niedawna był to zaledwie 25 pb cięć; panowało powszechne przekonanie o 'miękkim lądowaniu’. Teraz, inwestorzy widzą aż 89% szans, iż Rezerwa Federalna obniży stopy o 50 pb we wrześniu… Choć Powell jeszcze w ubiegłym tygodniu sygnalizował, iż takie rozwiązanie nie jest brane pod uwagę.

Fed się spóźnił?

Rynek boi się, iż Fed już spóźnił się z luzowaniem polityki i 'zdławił gospodarkę’… Czy rzuci się jej gwałtownie na ratunek? Czy kolejne odczyty z USA potwierdzą słabość gospodarki? Obligacje notują potężne wzrosty, rentowności tracą. W Japonii najsłabiej radził sobie sektor finansowy i spółki z cyklicznymi modelami biznesowymi; głownie akcje technologiczne. To właśnie w sektorze tech spadki są największe.

Pewne jest jedno, jeżeli gospodarki po obu stronach Atlantyku osłabną, a konsumenci wstrzymają skalę zakupów… Wyceny akcji są wręcz skazane na spadki. Tylko szybkie koło ratunkowe z Fed mogłoby 'uratować’ tę sytuację. Kontrakty terminowe na Nasdaq zaczynają odbijać się od minimów, ale wciąż tracą ponad 4%. Będzie panika na otwarciu w USA?

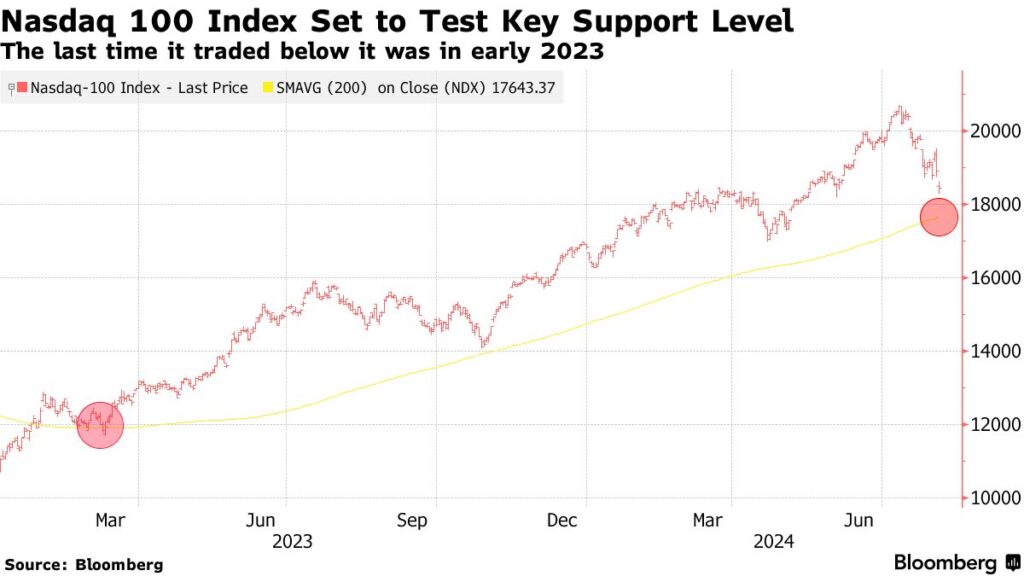

Kontrakty terminowe na Nasdaq tracą blisko 4% i prawdopodobnie przetestują 200 sesyjną średnią, na dzisiejszej sesji. To najgłębsza korekta od 2022 roku. Od marca 2023 roku Nasdaq nie znalazł się poniżej tej średniej. Źrodło: Bloomberg

Kontrakty terminowe na Nasdaq tracą blisko 4% i prawdopodobnie przetestują 200 sesyjną średnią, na dzisiejszej sesji. To najgłębsza korekta od 2022 roku. Od marca 2023 roku Nasdaq nie znalazł się poniżej tej średniej. Źrodło: Bloomberg

1 rok temu

1 rok temu