Mijający tydzień przyniósł wzrosty na akcjach amerykańskich (S&P500 +1,4%) i spadki na polskiej giełdzie (WIG20 -6,7%). Ciągle mamy dużą zmienność na akcjach banków, ale także na rynku obligacji.

Pomimo wielu działań podjętych w celu opanowania sytuacji w sektorze finansowym, nie udało się w pełni uspokoić nastrojów. choćby o ile sytuacja wokół banków w końcu się unormuje, to czy wszystkie problemy będą już za nami? Raczej nie. O ile trudno powiedzieć, czy będą to kolejne run’y na banki – o tyle można powiedzieć, iż „agresywne” podnoszenie stóp procentowych ma swoją cenę i konsekwencje. W średnim terminie mogą „pęknąć” kolejne rzeczy z tendencją, iż w pierwszej kolejności może to dotyczyć rynków finansowych, a w drugiej realnej gospodarki.

Ciągle niespokojnie na rynkach

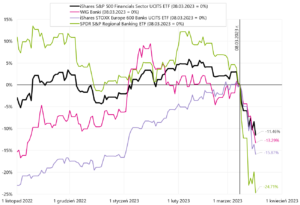

Pomimo, iż w mijającym tygodniu S&P500 wzrósł 1,4%, to jednak nastroje nie chcą się do końca uspokoić w związku z kryzysem zaufania do banków. Nasz WIG Banki zamyka tydzień ze spadkiem 9,4%. Amerykański iShares S&P500 Financial Sector ETF spada w mijającym tygodniu o 5,9%, a jego europejski odpowiednik 11,5% (iShares STOXX Europe 600 Banks UCITS ETF). Tak jak można się było spodziewać regionalne banki w USA spadły najwięcej, bo aż 14,3% (SPDR S&P Regional Banking ETF). Poniższa tabela przedstawia szczegóły.

Jeżeli spojrzymy od dnia 8 marca br. (czyli od dnia sprzed wybuchu kryzysu w sektorze bankowym), to najbardziej poszkodowane (poza amerykańskimi bankami regionalnymi) zostały banki europejskie, których indeks spadł w tym czasie prawie 16% (iShares STOXX Europe 600 Banks UCITS ETF). Za ten sam okres polski indeks WIG Banki spadł 13,3%. Poniższy wykres przedstawia zachowanie się głównych indeksów branży finansowej od dnia 8 marca br.

W.1 Wybrane indeksy bankowe od dnia 08.03.2023 roku. Źródło: opracowanie własne, stooq.pl, ishares.com

Główny indeks spółek amerykańskich S&P500 radzi sobie zdecydowanie lepiej, a „cały” kryzys wokół branży bankowej kosztował go jedynie 1,9% spadku (tyle spadł od 8 marca br.). Od początku roku S&P500 jest na plusie z wynikiem 2,0%. Od lokalnej górki z 2 lutego br. (czyli dzień przed bardzo mocnym raportem o zatrudnieniu w USA) spadł 6,3% (co oznacza spadek rzędu 18,3% od górki poprzedniej hossy z 3 stycznia 2022 roku). Obecnie indeks S&P500 jest poniżej wszystkich trzech kluczowych średnich: 50-, 100- i 200-stu sesyjnej. Szczegóły przedstawia poniższy wykres.

W.2 S&P500 do dnia 17 marca 2023 roku. Źródło: opracowanie własne, stooq.pl

Niestety w przypadku polskich akcji miniony tydzień można zaliczyć do tych najgorszych. WIG20 spadł aż 6,7%. Ostatni raz tak zły tydzień mieliśmy 15 lipca 2022 roku (-6,9%), a wcześniej 25 lutego 2022 roku (-8,1%). o ile spojrzymy od ostatniej lokalnej górki na WIG20 (10 stycznia br.), to od tego czasu WIG20 spadł już 13,4%, a WIG Banki -20%. Szczegóły przedstawia poniższa tabela.

Natomiast na poniższym wykresie przedstawiamy WIG, który od górki z 10 stycznia br. jest w tej chwili -9,2%. To jednak ciągle ponad 23% od dołków obecnej bessy z października 2022 roku.

W.3 WIG do dnia 17 marca 2023 roku. Źródło: opracowanie własne, stooq.pl

Sytuację na polskich indeksach od początku 2022 roku przedstawia poniższy wykres. Polskie małe spółki dostarczają najwyższe stopy zwrotu już od wielu tygodni. Zobaczymy jak długo będą mogły się opierać spadkom dużych spółek. W USA sytuacja jest dokładnie odwrotna, to duże spółki zachowują się zdecydowanie lepiej niż małe. W ciągu ostatnich dwóch tygodni Russell 2000 spadł 10%, podczas gdy S&P500 jedynie 3,2%. W Polsce WIG20 w tym samym okresie spadł 9,8%, a sWIG80 spadł jedynie 1,9% (najlepszą strategią było zainwestowanie „na długo” w polskie małe spółki i „na krótko” w amerykańskie małe spółki).

W.4 Polskie indeksy do dnia 17.03.2023 r. Źródło: opracowanie własne, stooq.pl

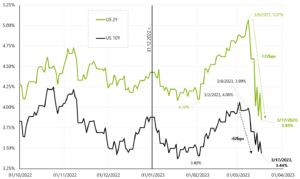

O ile trudno jest ostatnio zarobić na akcjach, o tyle dokładnie na odwrót jest w przypadku rynku obligacji. Do momentu kiedy inflacja była głównym problemem, zarówno akcje jak i obligacje zachowywały się tak samo (gdy spadały akcje to także spadały ceny obligacji). To był okres, kiedy rynek „nie martwił” się ewentualną recesją. Podczas recesji z reguły obligacje rosną, a akcje spadają. Poniższy wykres przedstawia gwałtownie spadające rentowności amerykańskich obligacji skarbowych. Rentowności 2-letnich obligacji skarbowych spadły w 9 dni o 122 punkty bazowe (1,22%).

W.5 Rentowności amerykańskich obligacji skarbowych – ostatnie spadki. Źródło: opracowanie własne, stooq.pl

Kolejny wykres przedstawia zmiany rentowności amerykańskich i niemieckich obligacji skarbowych z nieco dłuższej perspektywy.

W.6 Rentowności amerykańskich i niemieckich obligacji skarbowych od 2021 roku. Źródło: opracowanie własne, stooq.pl

Takie spadki rentowności, szczególnie 2-letnich obligacji amerykańskich, o ile się utrzymają, oznaczają spore obniżki stóp procentowych … i to już nie długo! Obecna wycena rynkowa ścieżki stóp procentowych FED-u to podwyżka stóp o 25 punktów bazowych 22 marca br. (stopa docelowa na poziomie 4,75% – 5,00%), a następnie 4 obniżki do końca 2023 roku i stopa FED-u na poziomie 3,75% – 4,00% po posiedzeniu FOMC w dniu 13 grudnia br. Czy to jest możliwe? Historycznie zmiana rentowności 2-letnich obligacji prawie zawsze idealnie przewidywała ścieżkę stopy referencyjnej FED-u.

Obecnie można mieć kilka zastrzeżeń. Po pierwsze, płynność rynku obligacji jest w tej chwili znikoma (z perspektywy historycznej), co przy bardzo dużych krótkich pozycjach na obligacje amerykańskie wymusza dodatkowe spadki rentowności (zarówno brak płynności jak i zamykanie krótkich pozycji). Po drugie, trzeba by założyć, iż trudno będzie zażegnać kryzys zaufania do banków i władzom nie uda się nie dopuścić do kolejnych run’ów na banki. Spadające gwałtownie rentowności obligacji oznaczają też duże zyski dla banków, które inwestują w obligacje znaczącą część swoich aktywów. Oczywiście większość banków (szczególnie tych większych) powinna zabezpieczać ryzyko stopy procentowej i ani rosnące rentowności nie generują im strat, ani spadające rentowności nie oznaczają dużych zysków. Także ewentualne run’y na takie banki oznaczały by bardziej kryzys zaufania niż obawy o straty tych banków poniesione na obligacjach skarbowych.

Tak czy owak, przynajmniej inwestorzy sporo ostatnio zarabiają na spadających rentownościach obligacji skarbowych (pod warunkiem iż mają długą pozycję). Szczegóły przedstawia poniższa tabela.

W mijającym tygodniu największe zyski przyniósł iShares Euro Govt Bond 15-30yr ETF (+4,5%). Od początku roku iShares 20+ Year Treasury Bond ETF wzrósł +7,8% a iShares Euro Govt Bond 15-30yr ETF +7,4%.

Polski indeks obligacji skarbowych wzrósł od początku roku 4,8% – ale należy pamiętać, iż duracja polskiego indeksu to jedynie około 4 lat, podczas gdy w przypadku iShares 20+ Year Treasury Bond ETF to 17,6 lat, a w przypadku iShares Euro Govt Bond 15-30yr ETF to aż 21,5 roku. Im dłuższa duracja portfela, tym wyższe ryzyko stopy procentowej (taki portfel jest bardziej czuły na zmiany stopy procentowej, czyli zmiany rentowności obligacji). Poniższy wykres przedstawia stopy zwrotu z polskich, amerykańskich i europejskich obligacji skarbowych od początku 2018 roku.

W.7 Amerykańskie, europejskie i polskie obligacje skarbowe do dnia 17.03.2023 r. (od początku roku 2018). Źródło: opracowanie własne, ishares.com, stooq.pl

Czy spadek cen ropy dyskontuje nadchodzące globalne spowolnienie?

Cena ropy WTI osiągnęła szczyt notowań w marcu i czerwcu 2022 roku (2 i 6 miesięcy po górce na S&P500). Następnie mieliśmy spadek aż do grudnia 2022 roku do bocznego kanału w przedziale 72-80 USD, który to przedział utrzymywał się aż do chwili obecnej. Cena ropy w mijającym tygodniu gwałtownie wyłamała się w dół z wspomnianego kanału spadając aż do poziomu 66 USD za baryłkę (intraday i 66,7 USD na zamknięciu notowań).

W.8 Cena ropy WTI do dnia 17.03.2023 r. (pierwszy kontrakt). Źródło: opracowanie własne, stooq.pl

Oczywiście bezpośrednią przyczyną spadku były zawirowania na rynkach finansowych w związku z upadkiem kilku banków regionalnych w USA, a także przeniesienie się kryzysu do Europy. Ale w średnim terminie inwestorzy mogą obawiać się dalszego spowolnienia gospodarczego, a kryzys w sektorze bankowym jest jednym z objawów kończącego się cyklu ekspansji w związku z coraz wyższymi stopami procentowymi.

W każdej recesji popyt na ropę ma prawo spaść, co znajduje automatyczne odzwierciedlenie w notowaniach ropy naftowej. Dla przykładu globalny popyt na ropę spadł w 2020 roku (podczas pandemii) o około 20 mln baryłek dziennie (około 20%), ale z oczywistych względów nie był to standardowy cykl (za tak duży spadek odpowiedzialne są głównie lockdowny). Bardziej adekwatne są lata 2008-2009 i 2001-2002. W latach 2008-2009 globalny popyt spadł o około 5 mln baryłek dziennie (spadek o 5,6%), a podczas recesji w 2001-2002 roku około 3 mln baryłek (spadek o 3,4%). Podczas recesji cena ropy bez większego problemu może spaść choćby o 50% i więcej. Oczywiście taki spadek popytu znajdzie odzwierciedlenie w spadku podaży, czy to w formie naturalnej (stopniowe wyłącznie produkcji o najwyższym koszcie wytworzenia, np. produkcji z łupków), ale w największym stopniu dostosowanie podaży nastąpi przez zmniejszenie produkcji przez kraje OPEC+.

Jeżeli spadki z poziomów >120 USD zaliczymy do korekty cen związanej z obecnym dokończeniem cyklu, to dalsze ewentualne spadki mogłyby być ograniczone do poziomów między 50 a 60 USD dla ropy WTI (ponad 50% spadek od górki). Taki spadek cen ropy miałby miejsce jednocześnie z dokończeniem globalnego cyklu koniunkturalnego, w tym także w gospodarce amerykańskiej (co może się wydarzyć pewnie między 2H 2023 a 1H 2024).

Jak zawsze głównym wyznacznikiem ceny ropy naftowej jest bilans popytu i podaży. Co może być jeszcze istotne w tym zakresie w obecnym cyklu? Z pewnością popyt z Chin (słynne otwarcie się tamtejszej gospodarki), wielkość podaży ropy z Rosji (w związku z sankcjami), oraz odroczony popyt związany z odbudową zapasów strategicznych przez rząd amerykański.

W przypadku podaży ropy z Rosji można oczekiwać jej spadku w związku z sankcjami Unii Europejskiej, ale do tej pory to się jeszcze nie wydarzyło, mimo iż większość analiz wskazuje na taki spadek. Innymi słowy Rosjanie radzą sobie z sankcjami umiejętnie je omijając, ale trzeba też przyznać, iż nie brakuje chętnych na ropę rosyjską po niższych cenach. Przykładowo Indie, które przed wojną praktycznie w ogóle nie importowały ropy rosyjskiej, w tej chwili importują ponad 1,5 mln baryłek dziennie. Poniży wykres przedstawia podaż rosyjskiej ropy (i ekwiwalentów) wraz z prognozą do końca 2024 roku.

W.9 Rosja: podaż ropy i ekwiwalentów w mln baryłek dziennie (prognoza EIA). Źródło: opracowanie własne, EIA (Energy Information Agency)

Na wykresie widzimy spadek podaży na początku 2022 roku bezpośrednio po wybuchu wojny, ale Rosjanom udało się gwałtownie odbudować export. w tej chwili EIA prognozuje spory spadek (ponad 1 mln baryłek) podaży rosyjskiej ropy w związku z kolejnymi sankcjami, ale czy to się wydarzy i w jakim stopniu musimy pewnie poczekać do drugiego kwartału. Niemniej brak spadku podaży ropy rosyjskiej jest czynnikiem „pchającym” globalne ceny w dół (większa podaż niż zakładał dotychczas rynek).

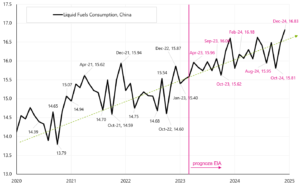

W przypadku otwierania się gospodarki chińskiej powinniśmy zobaczyć większy popyt z tego kraju, a także generalnie państw z Azji. Ten efekt powinno być bardziej widać w 2H 2023 roku. Poniższy wykres przedstawia konsumpcję (popyt) na ropę i ekwiwalenty w Chinach łącznie z prognozą EIA do końca 2024 roku (w oparciu o dane miesięczne).

W.10 Chiny: popyt na ropę i ekwiwalenty w mln baryłek dziennie (łącznie z prognozą EIA). Źródło: opracowanie własne, EIA (Energy Information Agency)

Oczywiście wraz ze wzrostem gospodarki chińskiej rośnie też popyt na ropę. Dodatkowo miesięczne zmiany mają też charakter sezonowy, dlatego lepiej widać rosnący popyt w związku z otwarciem gospodarki na kolejnym wykresie, który przedstawia wielkość popytu w kolejnych latach kalendarzowych. I rzeczywiście większy popyt (względem poprzednich lat) widać wyraźniej w prognozie od drugiego kwartału br. Przykładowo w lipcu br. popyt ma być około 1 mln baryłek większy niż w 2022 roku.

Podsumowując, otwieranie się chińskiej gospodarki zwiększy popyt na ropę generalnie od drugiego kwartału br., chociaż ten wzrost nie powinien przekroczyć 1 mln baryłek dziennie w porównaniu do ubiegłego roku. Czyli popyt z Chin ma wzrosnąć mniej więcej tyle ile ma spaść export ropy rosyjskiej. o ile Rosjanom uda się ominąć sankcje, to brak spadku podaży ropy rosyjskiej wyrównałby wzrost popytu z Chin.

W.11 Chiny: sezonowość popytu na ropę (i ekwiwalenty) w mln baryłek dziennie (łącznie z prognozą EIA). Źródło: opracowanie własne, EIA (Energy Information Agency)

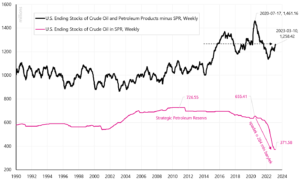

Kolejnym czynnikiem, który może w jakimś stopniu złagodzić spadki cen ropy jest odroczony popyt związany z nieuniknioną odbudową amerykańskich zapasów strategicznych. Administracja amerykańska w celu przeciwdziałania wzrostom cen ropy rozpoczęła wyprzedaż strategicznych rezerw począwszy od września 2021 roku (sprzedaż zakończyła się w styczniu 2023 roku). Poniższy wykres przedstawia poziom zapasów ropy w USA (wliczając SPR). Od lipca 2020 roku do grudnia 2022 roku zapasy spadły o 540 mln baryłek.

W.12 USA: zapasy ropy i ekwiwalentów w mln baryłek (wliczając SPR, rezerwy strategiczne). Źródło: opracowanie własne, EIA (Energy Information Agency)

Ale o ile spojrzymy na zapasy strategiczne i pozostałe (czyli prywatne), to zobaczymy, iż za spadek zapasów w USA od początku 2020 roku praktycznie odpowiedzialny jest jedynie spadek zapasów strategicznych. Pokazujemy to na kolejnym wykresie.

W.13 USA: zapasy ropy w podziale na strategiczne i pozostałe. Źródło: opracowanie własne, EIA (Energy Information Agency)

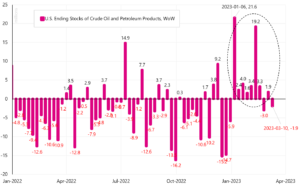

Zapasy niestrategiczne, po wzroście od początku br. są praktycznie na takim samym poziomie jak na początku 2020 roku. Kolejny wykres przedstawia tygodniową zmianę zapasów ropy i pozostałych produktów petrochemicznych (w tym zapasów strategicznych). Od momentu zakończenia wyprzedaży zapasów strategicznych (pierwszy tydzień br.) zaczęły istotnie rosnąć pozostałe zapasy.

W.14 Tygodniowa zmiana zapasów ropy i produktów ropopochodnych w USA w mln baryłek. Źródło: opracowanie własne, EIA (Energy Information Agency)

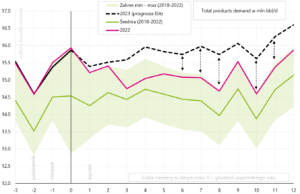

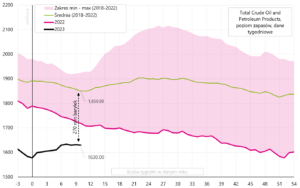

Obecny poziom zapasów całkowitych w USA pozostaje zdecydowanie poniżej średniej 5-letniej, w tym także poniżej poziomu z zeszłego roku. Sezonowość poziomu zapasów przedstawiamy na kolejnym wykresie.

W.15 USA: sezonowość poziomu całkowitych zapasów ropy i produktów ropopochodnych w mln baryłek dziennie. Źródło: opracowanie własne, EIA (Energy Information Agency)

Niski poziom zapasów oznacza większy popyt na ropę w następnych miesiącach (o ile tylko administracja amerykańska zdecyduje się na odbudowę poziomu zapasów strategicznych). Aby zapasy strategiczne mogły wrócić do maksymalnego historycznego poziomu (ponad 720 mln baryłek) oznacza to popyt rzędu 1 mln baryłek dziennie przez cały rok (do zakupu byłoby około 360 mon baryłek ropy).

Podsumowując, o ile globalna gospodarka, w tym USA miałyby wejść w recesję w dalszej części 2023 roku, to globalny spadek popytu może spokojnie przeważyć dodatkowy popyt z Chin, czy choćby ewentualną odbudowę zapasów strategicznych ropy w USA. Jednocześnie podaż ropy z Rosji cały czas pozostaje na wysokim poziomie (sankcje przynajmniej na dzisiaj nie działają). W głównym scenariuszu spadek cen ropy WTI mógłby osiągnąć poziom pomiędzy 50 a 60 USD (na dołku ewentualnej recesji, a spadek ceny ropy od górki cyklu wyniósłby ponad 50%).

Ale kolejny cykl ekspansji (czyli bardziej rok 2024 i kolejne lata) może przynieść spore wzrosty cen surowców, ponieważ nie będzie wystarczającej podaży (przy mocno rosnącym popycie) w związku z niedoinwestowaniem całej branży. Wtedy cena ropy mogłaby wzrosnąć choćby na nowe historyczne górki (powyżej 150 USD).

Podsumowanie

Mijający tydzień ogólnie nie należał do udanych, pomimo iż amerykański S&P500 wzrósł o 1,4%. Rynki ciągle obawiają się o sytuację w sektorze bankowym. Mieliśmy dużą zmienność na cenach obligacji i dalsze spadki banków i spółek finansowych. Polskie akcje zaliczyły jeden z większych spadków w ostatnim czasie. W ciągu tygodnia WIG20 spadł aż 6,7%.

Możliwe, iż teraz uwaga inwestorów przesunie sią na odbywające się w przyszłym tygodniu posiedzenie FOMC (w dniach 21-22 marca br.). Rynki oczekują ostatniej w tym cyklu podwyżki o 25 punktów bazowych, a następnie przed nami już tylko obniżki (nawet o 100 punktów bazowych do posiedzenia FOMC w dniu 13 grudnia br.). Z pewnością intersująca będzie też konferencja prasowa J. Powella, która odbędzie się bezpośrednio po posiedzeniu FOMC. Szczególnie, iż od 11 marca br. członkowie FED-u nie mogli się wypowiadać publicznie z powodu tzw. „blackout period”, który standardowo występuje przed każdym posiedzeniem.

O Autorze

Jarosław Jamka – Doświadczony ekspert zarządzający funduszami, od ponad 25 lat zawodowo związany z rynkiem kapitałowym. Posiada tytuł doktora nauk ekonomicznych, licencję doradcy inwestycyjnego oraz maklera papierów wartościowych. Osobiście zarządzał funduszami akcji, obligacji, mutli-asset oraz global macro cross-asset. Przez wiele lat zarządzał największym polskim funduszem emerytalnym o aktywach powyżej 30 mld zł. Jako dyrektor inwestycyjny kierował pracą wielu zespołów zarządzających. Doświadczenie zdobywał jako: Członek Zarządu ING PTE, Wiceprezes i Prezes Zarządu ING TUnŻ, Wiceprezes Zarządu Money Makers S.A., Wiceprezes Zarządu Ipopema TFI, Wiceprezes Zarządu Quercus TFI, Członek Zarządu Skarbiec TFI, a także Członek Rad Nadzorczych ING PTE oraz AXA PTE. Od 12 lat specjalizuje się w zarządzaniu globalnymi klasami aktywów (global macro cross-asset).

Jarosław Jamka – Doświadczony ekspert zarządzający funduszami, od ponad 25 lat zawodowo związany z rynkiem kapitałowym. Posiada tytuł doktora nauk ekonomicznych, licencję doradcy inwestycyjnego oraz maklera papierów wartościowych. Osobiście zarządzał funduszami akcji, obligacji, mutli-asset oraz global macro cross-asset. Przez wiele lat zarządzał największym polskim funduszem emerytalnym o aktywach powyżej 30 mld zł. Jako dyrektor inwestycyjny kierował pracą wielu zespołów zarządzających. Doświadczenie zdobywał jako: Członek Zarządu ING PTE, Wiceprezes i Prezes Zarządu ING TUnŻ, Wiceprezes Zarządu Money Makers S.A., Wiceprezes Zarządu Ipopema TFI, Wiceprezes Zarządu Quercus TFI, Członek Zarządu Skarbiec TFI, a także Członek Rad Nadzorczych ING PTE oraz AXA PTE. Od 12 lat specjalizuje się w zarządzaniu globalnymi klasami aktywów (global macro cross-asset).

Nota prawna

Niniejszy dokument jest jedynie materiałem informacyjnym do użytku odbiorcy. Nie powinien być rozumiany jako materiał o charakterze doradczym lub jako podstawa do podejmowania decyzji inwestycyjnych. Nie powinien też być rozumiany jako rekomendacja inwestycyjna. Wszystkie opinie i prognozy przedstawione w tym opracowaniu są jedynie wyrazem opinii autora w dniu publikacji i mogą ulec zmianie bez zapowiedzi. Autor nie ponosi odpowiedzialności za jakiekolwiek decyzje inwestycyjne podjęte na podstawie niniejszego opracowania. Historyczne wyniki inwestycyjne nie dają gwarancji osiągnięcia podobnych wyników w przyszłości.

2 lat temu

2 lat temu