Choć niepokojące doniesienia o problemach amerykańskiego sektora bankowego przyćmiły nieco wagę dzisiejszych danych Non-Farm Payrolls ze Stanów Zjednoczonych – te pozostają niezmiernie ważne dla Fed. Odczyt wypadł w zasadzie mieszanie i daleko mu do siły z poprzednich odczytów. Choć amerykańska gospodarka dodała 311 tys. miejsc pracy przy oczekiwaniach 205 tys i 517 tys poprzednio (możliwe nasycenie rynku) bezrobocie wzrosło do 3,6% wobec 3,4% i zbieżnych z poprzednimi oczekiwaniami.

Niższe od oczekiwanych podwyżki płac,(4,6% wobec 4,7% oczekiwań i 4,4% poprzednio) na które bardzo uwagę zwraca Rezerwa Federalna dają pewną przestrzeń na złagodzenie narracji Fedu (zwłaszcza w obliczu widma kryzysu systemowego). Wzrosty wynagrodzeń miały miejsce przede wszystkim w branży detalicznej i usługowej. Spowolnienie dotyczyło głównie branży logistycznej (magazyny i transport) wskazując na prawdopodobną recesję gospodarczą.

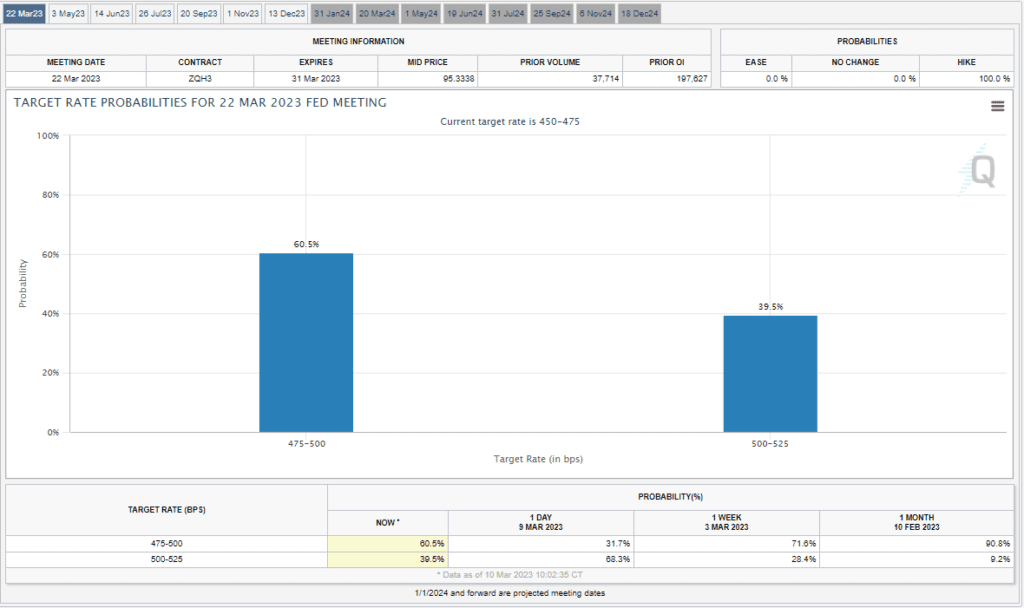

Źródło: CME, FedWatch

Źródło: CME, FedWatchW perspektywie takiego odczytu uważamy, iż Fed będzie miał 'podkładkę’ jeżeli zdecyduje się na niższą, 25 pb podwyżkę na najbliższym posiedzeniu 22 marca. Prawdopodobnie właśnie tak zdecydujeJerome Powell – Rezerwa Federalna może obawiać się nadmiernego zacieśniania polityki monetarnej wobec potężnego wzrostu niezrealizowanych strat w portfelach największych amerykańskich banków.

Jeśli kolejne z nich będą kolejno realizować straty by poprawić swoją pozycje bilansową wobec odpływu depozytów klientów – wartość posiadanych obligacji może się obniżać. Dlaczego klienci mieliby odchodzić od banków?

- FUD, ostatnie informacje mogą spowodować znaczące odpływy depozytów (wystarczy spojrzeć na notowania banków jak Signature Bank czy First Republic Bank) – klienci mogą bać się o własne środki

- Bogatsi klienci banków mogą korzystać z narzędzi dających stały dochód poza usługami bankowymi, nie wystawiając się na ryzyko związane z ich niepewną kondycją finansową

Zbyt piękne by było prawdziwe?

Swobodnie komentując ostatnie wydarzenia, uważamy iż rynek myli się zakładając iż Fed tym razem podobnie jak kiedyś wspomoże byki, uruchamiajac dodruk i wprowadzając ponowny program QE (skup aktywów). Przesłanki ku temu na obecnym etapie są prawie żadne. By to zrobić Rezerwa Federalna musiałaby być motywowana wsparciem banków – nie pozostało pewne na ile branża będzie wymagała ew. zastrzyki, a nie zapomnijmy iż istnieje jeszcze rynek repo. Wsparcie Fed zatem może nie wiązać się od razu z drastyczną zmianą polityki monetarnej. Co więcej – do wyborów w USA coraz bliżej, a ryzyko niezwalczenia inflacji prawdopodobnie przerasta ryzyko upadku kilku toksycznych instytucji. Zawsze przecież można wskazać je palcem i powiedzieć, iż winni są zarządzający (co nie byłoby dalekie od prawdy). W przypadku inflacji Powellowi bardzo trudno będzie wykazać, iż to nie Fed jest odpowiedzialny za uszczuplone portfele Amerykanów. Jakie z tego wnioski?

- Rynek może nie znaleźć nadziei, której rozpaczliwie szuka. Fed nie uruchomi QE i nie utnie stóp mimo prawdopodobieństwa upadających banków

- Inwestorzy, którzy kupują w nadziei na wystąpienie takiego faktu mogą zostać zmuszeni do sprzedaży gdy Powell zasugeruje iż Fed nie bierze pod uwagę obniżek lub wstrzymania cyklu (lawina likwidacji)

- Sytuacja na Wall Street wygląda bardzo dziwnie ponieważ nie jest możliwe, by instytucje nie wiedziały o tykającej bombie w postaci portfeli obligacyjnych

- Po 2008 roku wydawało się, iż regulatorzy poszli po rozum do głowy. Ale nie – sytuacja wydaje sie neico przypominać słynne MBS-y. Obligacje HQLE – High Quality Liquid Asset, miały się w nich znajdować wysokie jakościowo, płynne aktywa

- Patrząc jednak na sytuacje Silicon Valley Bank istnieje wysoka szansa, iż znalazły się w nich nie tylko naprawdę jakościowe papiery – obligacje korporacyjne zmiennych aktywów jakimi są akcje – cóż to za jakość?!

- Jak definiowana była 'jakość’? Ponieważ jak pokazuje rynek coś co jakościowe jest w danym okresie, w innym może przestać nim być. Możemy posłużyć się przypadkiem akcji technologicznych, kryptowalut ale również obligacji rządowych

- Gwałtowny cykl podwyżek Fed spowodował wzrost strat z portfeli obligacji amerykańskich banków o 8000 % między IV kw. 2021 a IV kw 2022. Nikt tego się nie spodziewał?

- Banki nie sprzedały do tej pory obligacji ponieważ to mogłaby osłabić ich sytuację bilansową – ale mogą być zmuszone to zrobić jeżeli nastąpią odpływy depozytów klientów (w pierwszej kolejności prawdopodobnie w mniejszych bankach z utrudnionym dostępem do finansowania i mniejszym zaufaniem klientów)

2 lat temu

2 lat temu