Według analityków Bloomberga, rok 2023 będzie wstępem do szerszego zjawiska stagflacji, które obniży sentymet na rynku akcji i sentyment do ryzyka krajach rozwiniętych i wschodzących gospodarkach. Czym tak naprawdę stagflacja jest? To środowisko w którym wzrost gospodarczy wyraźnie zwalnia, a poziom wzrostu PKB choć dodatnie pozostanie znacznie niższy od utrzymującej się, wysokiej inflacji. Zjawisko można porównać do przysłowiowej pogoni osła (rynków i gospodarki) za machającą mu przed oczami marchewką (wzrostem). Właśnie to zjawisko makro wg. analityków jest największym ryzykiem dla światowej gospodarki. Po ostatnich odczytach inflacji CPI, bazowej i PPI z USA widzimy, iż spadek inflacji zaczął wyraźnie hamować tworząc obawy, iż presja cenowa staje się ugruntowana. W strefie euro na przypadek ten wskazał również członek Europejskiego Banku Centralnego (EBC), Villeroy.

Źródło: Bank of America

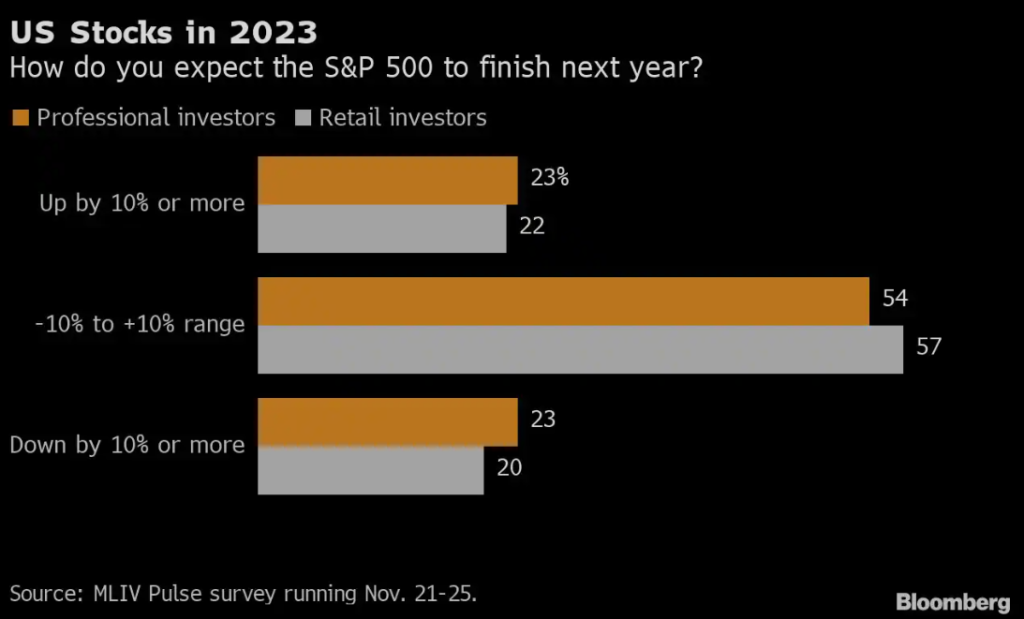

Źródło: Bank of AmericaPrawie połowa z 388 respondentów najnowszego badania MLIV Pulse stwierdziła, iż scenariusz, w którym wzrost gospodarczy przez cały czas zwalnia, a inflacja pozostaje na wysokim poziomie, będzie dominował na świecie w przyszłym roku. Drugim najbardziej prawdopodobnym wynikiem według ankietowanych inwestorów instytucjonalnych jest recesja deflacyjna, podczas gdy ożywienie gospodarcze z wysoką inflacją jest postrzegane jako najmniej prawdopodobne. Czy rynki finansowe notując potężny rajd od początku roku znów utknęły w niebezpiecznej pułapce? Około 60% uczestników oczekuje osłabienia dolara w tym roku. Wyniki pokazują, iż 2023 może być trudny dla ryzykownych aktywów mimo euforycznego startu. W związku z tym, iż akcje jak szalone rosną w I kwartale, ponad 60% uczestników badania stwierdziło, iż inwestorzy na całym świecie są zbyt optymistyczni w stosunku do aktualnych wycen aktywów. Wg. Nicole Kornitzer, zarządzającej portfelem Buffalo International Fund w Kornitzer Capital Management Inc, zarządzającym portfelem wartym około 6 miliardów dolarów „2023 Rok zdecydowanie będzie trudny. Stagflacja jest perspektywą na dzień dzisiejszy”.

Źródło: Bloomberg

Źródło: BloombergCo poza stagflacją?

Według analityków Swissquote, pierwsza połowa 2023 roku będzie zdominowana przez wyższe stopy procentowe Fed. Te wg. Deutsche Banku mogą rosnąć choćby do lipca 2023 (!). Następne kwartały zdaniem Swissquote nie przyniosą ulgi, w okolicach trzeciego i czwartego kwartału przyszłego narracja rynkowa przesunie się w kierunku 'niskiego wzrostu i recesji’. Wracając do MLIV połowa respondentów oczekuje, iż S&P 500 zakończy rok 2023 w przedziale 10% niższym (lub wyższym) zatem wszyscy oczekują wyższej zmienności. Jest to zgodne z oczekiwaniami Wall Street, przy czym strategowie Goldman Sachs Group Inc, Morgan Stanley i Bank of America Corp widzą S&P 500 stosunkowo płasko na koniec roku. Wszyscy oni oczekują, iż pogarszające się zyski firm obciążą wyniki akcji. Analitycy będą musieli obniżyć swoje szacunki dotyczące zysków wg. Anneki Treon, dyrektor zarządzającej w Van Lanschot Kempen z siedzibą w Amsterdamie. Fundusz spodziewa się, żeStany Zjednoczone w 2023 odnotują zaledwie umiarkowany wzrost, a Chiny nie osiągną spodziewanego boomu wobec topniejącego popytu na import towarów z Państwa Środka (zapaść e-commerce). Mimo całego pesymizmu, respondenci ankiety powiedzieli, iż jest bardziej prawdopodobne, iż inflacja w USA spadnie poniżej 3% w 2023 r. niż przekroczy 10%, co daje okno na pewną ulgę pod koniec roku. Ale bardziej dla kredytorbiorców niż właścicieli aktywów, których portfele mogą zostać nadszarpniętem zapaścią w przychodach spółek. U większości uczestników ankiety dominowała też awersja do ryzyka przez możliwość eskalacji konfliktów geopolitycznych w przyszłym roku, na przykład Chiny, Tajwan i USA oraz NATO z Rosją.

2 lat temu

2 lat temu