Analitycy z Morgan Stanley podzielili się swoją wizją rynku w 2023 roku. Jej główne założenia to wzrost 'value stocks’ tj. spółek tradycyjnej gospodarki dzięki relatywnie wciąż niezłej (jak do tej pory) kondycji gospodarki USA. Mowa tu m.in. o bankach, producentach materiałów i konglomeratach przemysłowych. Wciąż widzą jednak widzą ogromną słabość rynku technologicznego, wskazując na uderzające podobieństwa z bańką dot-com’ów. Gdy w 2000 r. pękła bańka technologiczna, spółki płynące na fali internetowego boomu straciły około 60% w pierwszym roku, a inwestorzy próbowali robić masowe zakupy tuż po nim stawiając na dołek. Jednak w drugim roku, technologia spadła o kolejne 22% (Technology Select Sector Index).

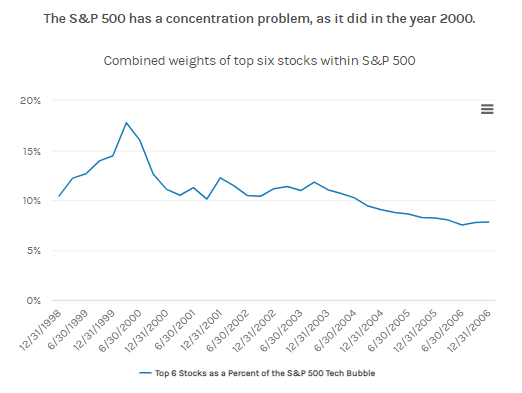

Największe 6 spółek z S&P 500 miało problemy w 2000 roku i traciło wagę w indeksie. Źródło: Morgan Stanley, Fact Set

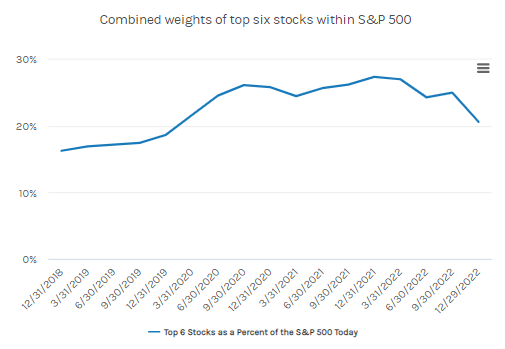

Największe 6 spółek z S&P 500 miało problemy w 2000 roku i traciło wagę w indeksie. Źródło: Morgan Stanley, Fact Set Podobnie jak w czasie 'dot-com bubble’ największe spółki z S&P 500 słabną. Źródło: Morgan Stanley, FactSet

Podobnie jak w czasie 'dot-com bubble’ największe spółki z S&P 500 słabną. Źródło: Morgan Stanley, FactSetMegatechy – gotowe by pójść na dno?

Podczas bańki 2000 roku, kapitalizacja pięciu największych akcji technologicznych w S&P 500 wynosiła nieco ponad 20% indeksu w szczytowym momencie, pięć lat później osiągnęła poziom zaledwie 5% kapitalizacji całego benchmarku. W 2022 r. pięć największych akcji technologicznych w S&P 500 w szczytowym momencie stanowiło 25% całego indeksu. Czy czeka nas podobny 'zjad do piachu’? Dążenie rządu amerykańskiego do utrzymania dominacji mega-techów technologicznych w branżach gdzie działają historycznie paradoksalnie hamowało ich wzrost – i widzimy to teraz przy zwiększonej kontroli regulacyjnej. Według Morgan Stanley w obliczu spowolnienia tempa wzrostu i wysokich wycen, rozsądnym rozwiązaniem w 2023 możę okazać się zmniejszenie zaangażowania w akcje techów o dużej kapitalizacji.

Czarne chmury 'tylko’ nad techami?

Jednak wg. Morgan Stanley nie wszyscy stracą. W czasie gdy zapaść nowych technologii będzie się pogłębiać sektory przemysłowy, finansowy i materiałowy podobnie jak podczas dot-com będą zyskiwać Wtedy inwestorzy również przegapili to. Po prostu próbowali robić i kupować to, co zapewniło im potężne zwroty w poprzedniej hossie. W tym roku Morgan Stanley widzi uderzające podobieństwo z tym zachowaniem. Inwestorzy znów zwracają się ku spółkom technologicznym próbując stawiać na dołek, ale są mniej zainteresowani akcjami wartościowymi.

Chiny w natarciu

Morgan Stanley nieco bardziej byczo na całą Azję (bez Japonii, która wciąż utrzymuje niedorzecznie luźną politykę monetarną). Rynki wchodzące mogą znajdować się w początkowej faziebyka dzięki otwarciu chińskiej gospodarki po dwóch latach przestoju związanego z 'covid-zero’. Sprzyjać możę też słabnący od września 2022 dolar amerykański. Akcje z Azji (bez Japonii) od końca października prowadzą w porównaniu z wynikami Europy i Japoniy, które uwaga… Oczywiście pierwsze skrzypce grają Chiny, a Ludowy Bank Chin jest jedynym głównym bankiem centralnym, który nie podnosi stóp procentowych, co dodatkowo powinno skutkować zwiększoną aktywnością gospodarczą. Globalny wzrost poza Stanami przyspiesza i w tej chwili rentowność amerykańskiego rynku obligacji jest mniej atrakcyjna w porównaniu z resztą świata.

Wielu inwestorów z rynków wschodzących przeniosło swoje pieniądze z powrotem do Chin, choć zagraniczni inwestorzy detaliczni w dużej mierze (jeszcze) się temu oparli. Ponieważ spustoszenie po bessie 2022 roku dotknęło tak wielu inwestorów obciążając ich psychikę, a początkowe próby kupowania spadków zakończyły się niepowodzeniem, zjawisko to może wciąż utrzymywać wielu uczestników rynku w sceptycznym, niedźwiedzim nastawieniu. Morgan Stanley uważa, iż wielu inwestorów wciąż boi się wchodzić na rynek ponieważ patrzy we wsteczne lusterko, pamiętając ból poprzedniego cyklu, który zakończył się potężnym spadkiem szczególnie rynku technologii. Wobec tego to właśnie technologie narażone są wciąż na 'maniakalno-depresyjne’ reakcje inwestorów. Bank inwestycyjny spodziewa sie, iż większość inwestorów może być bardziej optymistyczna, ale dopiero po dalszym wzroście cen, a to może objawiać się coraz większym FOMO.

Kryptowaluty oberwą rykoszetem?

Powyższe jest adekwatnie tylko syntezą wizji przyszłości, którą Morgan Stanley uważa za najbardziej prawdopodobną co: a) może okazać się błędne b) jest narażone na wystąpienie czynników nieprzewidywalnych c) pozornie najbardziej prawdopodobne zdarzenie wcale nie musi być tym, co się wydarzy. Jednak jeżeli wizja ta się ziśći Bitcoin podobnie jak i reszta kryptowalut mogą w kolejnych latach przez cały czas się osłabiać, jeżeli korelacja z sentymentem wokół spółek technologicznych i technologii jako takiej się utrzyma. Pytanie jakie mogą zadać sobie inwestorzy to na ile osłabienie gigantów technologicznych napędzi wzrost nowych spółek, które z czasem 'zdominują branżę’ i jeżeli tak się stanie – jak na taki rozwój wydarzeń zareagują kryptowaluty. Wydaje się, iż w takim układzie sił bessa po prostu może się wydłużyć.

2 lat temu

2 lat temu

![Wyspa Herta czeka na nowego właściciela. Licytacja już 19 grudnia. Gmina Stawiguda zapowiada walkę o teren [WIDEO, ZDJĘCIA]](https://static.olsztyn.com.pl/static/articles_photos/45/45575/ddc095b8498ca0668885044a1840012f.jpg)