Działania Chin na rzecz wzmocnienia gospodarki poprzez jej ponowne otwarcie po opanowaniu pandemii, wsparcie dla sektora nieruchomości, finalizacja walki ze spółkami opartymi na platformach internetowych oraz próby ocieplenia relacji z kluczowymi partnerami handlowymi pozytywnie wpisują się w trend wzrostowy cyklu impulsów kredytowych. Prowadzi to do dalszego wzrostu cen akcji chińskich spółek w I kwartale i stanowi wsparcie dla światowych cen surowców i wzrostu gospodarczego.

Chińska lokomotywa wzrostu jest uszkodzona

Jak już wspominaliśmy w naszych prognozach na III i IV kwartał ubiegłego roku, Chiny są w trakcie transformacji w kierunku nowego paradygmatu rozwoju gospodarczego, odchodząc od pracochłonnego, energochłonnego i zorientowanego na eksport modelu, który był podstawą rozwoju chińskiej gospodarki w poprzednich dekadach, aby skupić się na branżach o wysokiej wartości dodanej, samowystarczalności i szeroko rozumianej potędze narodowej.

Transformacja ta nie jest prosta. Przekształcenie gospodarki z coraz mniejszą liczbą ludności w wieku produkcyjnym oraz z siłą roboczą, która jest w większości niewykwalifikowana i pochodzi z obszarów wiejskich, jest trudnym zadaniem. Dodatkowe utrudnienia to gwałtowny wzrost zmienności światowych cen energii oraz coraz bardziej wrogie otoczenie zewnętrzne ze względu na obawy o łańcuchy dostaw i napięcia geopolityczne. Uderzenie w sektor nieruchomości, w spółki o największej kapitalizacji działające w ramach platform internetowych oraz w potentatów i partykularne interesy stojące za obydwoma sektorami w celu skierowania rozwoju gospodarczego na nową ścieżkę, dążenia do powszechnego dobrobytu i odzyskania władzy gospodarczej, stanowią kolejne wyzwania na drodze do jakiegokolwiek dalszego wzrostu gospodarczego.

W IV kwartale Chiny wpadły w gigantyczną dziurę, jaką było pojawienie się wysoce zakaźnego wariantu omikron wirusa Covid-19, co całkowicie podważyło model walki z pandemią, który dotychczas miał symbolizować wyższość socjalistycznych, chińskich metod rządów. Coraz większe obciążenia fiskalne związane z wprowadzaniem kwarantann i z kosztami dziesiątek miliardów testów PCR oraz ogólne zakłócenia działalności gospodarczej i przychodów ze sprzedaży ziemi doprowadziły lokalne samorządy na skraj fiskalnego klifu. Pierwsze oznaki niezadowolenia pojawiły się w mediach społecznościowych, a w listopadzie ubiegłego roku obywatele na krótko wylegli na ulice.

Priorytet to naprawa motoru gospodarki

W obliczu zatrzymania wzrostu gospodarczego, konieczność naprawy i ponownego uruchomienia motoru gospodarki doprowadziły do szybkiej wolty politycznej. 11 listopada 2022 r. chińskie organy nadzoru sanitarnego złagodziły wytyczne dotyczące krajowych środków walki z pandemią; w grudniu 2022 r. miało miejsce dalsze rozluźnienie restrykcji, a następnie rezygnacja z dynamicznej polityki „zero Covid”. 13 listopada ubiegłego roku Ludowy Bank Chin oraz Komisja Regulacyjna ds. Bankowości i Ubezpieczeń wspólnie wydały 16 zaleceń mających na celu poprawę dostępu prywatnych deweloperów do finansowania, co zapoczątkowało wdrożenie wielu innych dodatkowych rozwiązań politycznych umożliwiających poprawę bilansów spółek z sektora nieruchomości.

Podczas Centralnej Konferencji Gospodarczej Komunistycznej Partii Chin, która odbyła się w dniach 15-16 grudnia 2022 r., chińskie przywództwo wysłało wyraźny sygnał dotyczący przyjęcia pojednawczego stanowiska wobec sektora prywatnego i zobowiązało się do wspierania spółek z branży platform internetowych bez jakichkolwiek uwag na temat zapobiegania chaotycznej ekspansji kapitału, które to działania stanowiły postrach przedsiębiorstw z tej branży od 2020 r.

26 grudnia 2022 r. chińskie władze ogłosiły obniżenie stopnia walki z wirusem Covid-19 do kategorii -B, takiej samej jak w przypadku ptasiej grypy, wirusowego zapalenia wątroby, gruźlicy itp., a także zniesienie restrykcji granicznych począwszy od 8 stycznia 2023 r. W dniu 9 stycznia Guo Shuqing, szef chińskiego organu nadzoru finansowego, poinformował, iż kampania mająca na celu kontrolę działalności finansowej 14 spółek o największej kapitalizacji z branży platform internetowych została w zasadzie zakończona.

Krótko mówiąc, w ciągu ostatnich dwóch miesięcy Chiny wykonały pełny zwrot w zakresie polityki dotyczącej Covid-19, sektora nieruchomości i platform internetowych w związku z koniecznością naprawy gospodarki. Skala i tempo zmian znacznie przekroczyły oczekiwania wielu inwestorów, którzy spodziewali się bardziej stopniowego podejścia i „otwarcia” gospodarki bliżej marca 2023 r. lub jeszcze później.

Kwestia zagrożeń geopolitycznych

Oprócz środków polityki wewnętrznej, w Chinach pojawiają się pierwsze oznaki złagodzenia podejścia wobec Stanów Zjednoczonych i ich sojuszników w związku z poczuciem eskalującej konfrontacji. Podczas pobytu na Bali w ramach szczytu G20 pod koniec listopada prezydent Chin Xi i prezydent Stanów Zjednoczonych Biden odbyli trzygodzinne spotkanie, podczas którego obaj przywódcy wykazali pewne gesty dobrej woli.

Kolejny świadomy ukłon w kierunku Waszyngtonu pojawił się ze strony nowo mianowanego ministra spraw zagranicznych, Qina Ganga, w postaci artykułu opublikowanego na łamach Washington Post. Qin Gang uruchomił cały swój urok osobisty i z sentymentem wspominał czasy, gdy był ambasadorem w Waszyngtonie, chwaląc Amerykanów jako „otwartych, życzliwych i pracowitych” i podkreślając, iż „przyszłość całej planety zależy od zdrowych i stabilnych relacji Chin ze Stanami Zjednoczonymi”.

Następnym posunięciem mającym na celu złagodzenie napięcia międzynarodowego było zaproszenie przez Pekin ministra spraw zagranicznych Australii do złożenia wizyty w grudniu ubiegłego roku. Następnie Chiny złożyły zamówienie na import australijskiego węgla po raz pierwszy od ponad dwóch lat, od kiedy wprowadziły nieoficjalny zakaz importu australijskiego węgla w 2020 r.

Zbieżność cyklu politycznego i kredytowego wzmacnia potencjał przyspieszenia

Te znaczące zmiany w polityce zostały wprowadzone bardzo szybko, w ciągu zaledwie dwóch miesięcy, i wyraźnie wykazały chińską determinację do dostosowania kierunku nowego paradygmatu rozwoju, odchodząc od wzorców z 2020 r., i wyciągnięcia gospodarki z dołka, w którym znalazła się w toku walki z pandemią Covid-19. Uważamy, iż dążenie Chin do strukturalnego przekształcenia gospodarki pod kątem nowego paradygmatu gospodarczego pozostaje niezmienione. Ostatnie decyzje polityczne mają na celu naprawę gospodarki, podobnie jak miałoby to miejsce w przypadku cyklicznego spowolnienia. Pomimo krótkoterminowości potencjalnie wpisanej w zmiany polityki, są one zbieżne z ożywieniem cyklu kredytowego w Państwie Środka i mogą mieć dalekosiężne skutki dla chińskiej gospodarki i dla chińskiego rynku akcji.

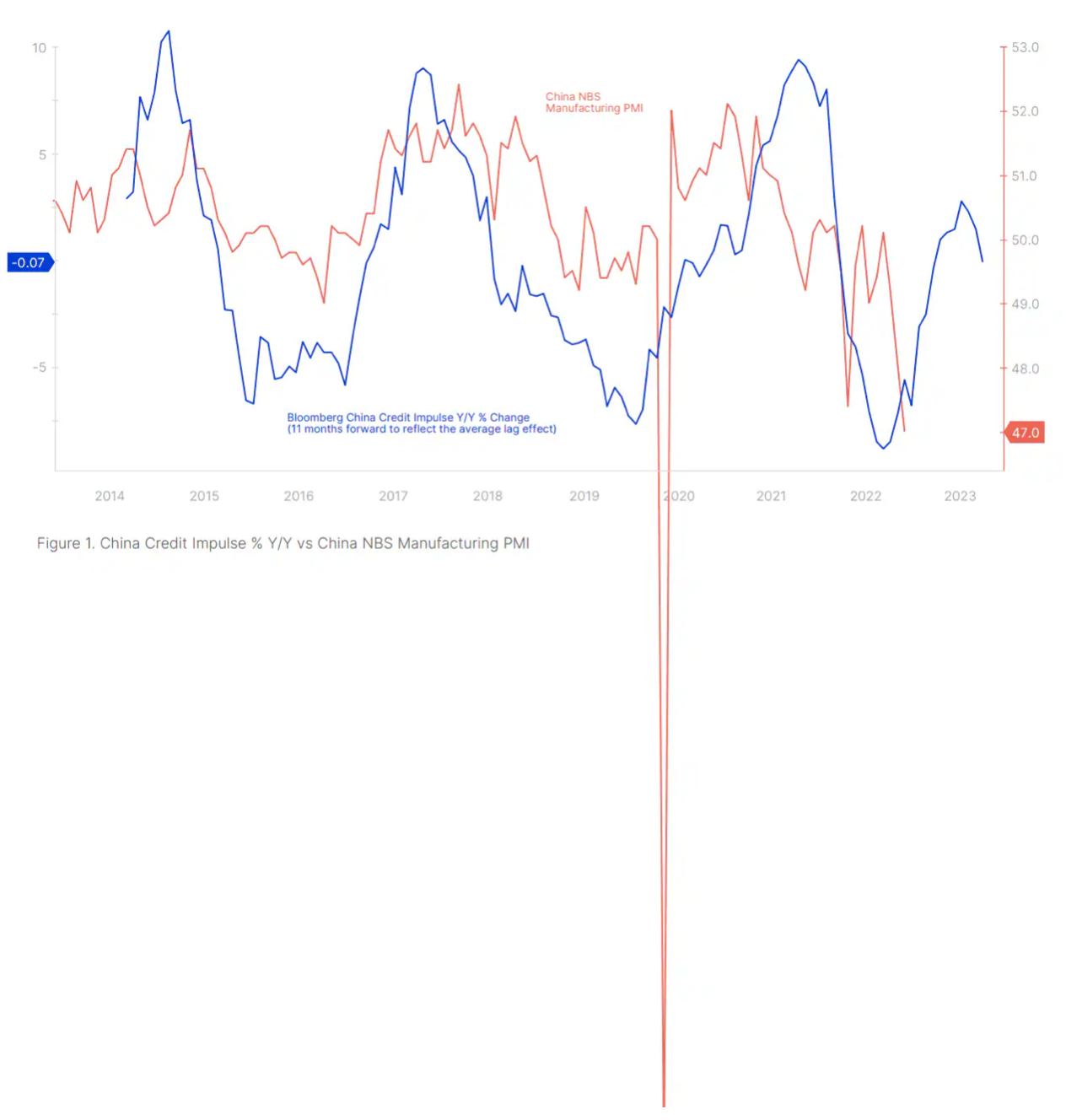

Impuls kredytowy w Chinach jest wskaźnikiem mierzącym przepływ nowych kredytów jako procent PKB, a jego dwunastomiesięczne tempo zmian ma tendencję do wyprzedzania zwrotu w realnej gospodarce o 10-12 miesięcy. Na wykresie 1 przedstawiono zmianę procentową na indeksie Bloomberg China Credit Impulse w ujęciu rok do roku z jedenastomiesięcznym wyprzedzeniem w stosunku do indeksu China Manufacturing Purchasing Manager. Impuls kredytowy doszedł do dna i od IV kwartału ubiegłego roku przeszedł w trend wzrostowy, wskazując na ekspansję przez większość 2023 r.

Akcje: przejście od infrastruktury do technologii i konsumpcji w I kwartale

Inwestorzy słusznie pomijają początkową falę uderzeniową infekcji Covid-19 w całym kraju w grudniu i na początku tego roku, przewidując późniejsze ponowne przyspieszenie aktywności gospodarczej i ekspansji kredytowej. Argumenty przemawiające za inwestowaniem w akcje chińskich spółek w I kwartale są silne.

W ubiegłym roku skłanialiśmy się ku ucieczce w obszar infrastruktury ze względu na korzyści płynące z antycyklicznych pozytywnych czynników politycznych, ponieważ rząd chiński sypnął pieniędzmi w tym właśnie kierunku. W 2023 r., gdy chińska gospodarka wkracza w etap cyklicznego wzrostu, uważamy, iż cykliczne akcje wzrostowe, w tym spółki związane z technologią i konsumpcją krajową, będą osiągać najlepsze wyniki. Wiodące spółki z branży platform internetowych, takie jak Alibaba, Tencent, JD.COM i Pindoudou, a także spółki z branży konsumpcyjnej, takie jak China Tourism Group Duty Free, CR Beer, Jiumaojiu, Li Ning i wiele innych, mogą oferować interesujące okazje inwestycyjne.

Wpływ na globalne rynki towarowe i wzrost gospodarczy

Przyspieszenie wzrostu gospodarczego w Chinach może przełożyć się na światowy wzrost cen surowców, w szczególności metali przemysłowych i energii, a także przyczynić się do wzrostu światowej produkcji przemysłowej i PKB. Jak podsumowuje znakomite opracowanie sporządzone przez naukowców z Fed: „to, co dzieje się w Chinach nie pozostaje w Chinach”.

Autor: Redmond Wong, specjalista ds. strategii rynku, Saxo Bank

2 lat temu

2 lat temu

![Wyspa Herta czeka na nowego właściciela. Licytacja już 19 grudnia. Gmina Stawiguda zapowiada walkę o teren [WIDEO, ZDJĘCIA]](https://static.olsztyn.com.pl/static/articles_photos/45/45575/ddc095b8498ca0668885044a1840012f.jpg)