Amerykański indeks technologicznych firm NASDAQ, w zeszłym roku skazywany na pożarcie notuje od 6 miesięcy rekordową od czasu bańki dot-com, byczą passę. Indeks największych w Stanach Zjednoczonych spółek technologicznych napędza lawina spekulacji wokół zastosowań technologii AI. Ponieważ jest to kwestia rewolucyjna i wciąż pół-abstrakcyjna – inwestorzy mają problem z tym, jak należałoby ją wycenić. Godzą sie więc na coraz wyższe ceny akcji spółek, które obiecują wiele. Mało tego, część z gwałtownie rosnących firm naprawdę moze zbijać fortunę na trendzie AI (choć wbrew pozorom nie oznacza to, iż ich akcje będą rosły wiecznie). Wall Street wie już, iż trend ten jest 'śmiertelnie poważny’, a analitycy największych banków pompują balonik zestawiając go z bańką internetową.

Podobnie jak w czasie gorączki złota w Klondike – najwięcej zarabiali dostawcy łopat. W czasie tego rajdu łopatami są najnowsze półprzewodniki czy całe szafy serwerowe. Moc obliczeniowa sieci neuronowych AI nie bierze sie znikąd. Trzeba ją dostarczyć, zamknąć w układach i obsługiwać. To dlatego walory spółek jak Nvidia, AMD, Broadcom, Cadence, Oracle czy Palo Alto Networks znalazły się na lub w okolicy historycznych szczytów. Mało tego. Euforia przeniosła się choćby do Indii – wystarczy zwrócić uwagę na akcje Cyient, Persistent Systems czy Saksoft. Ponieważ większość analityków w odniesieniu do sztucznej inteligencji mówi przede wszystkim o Nvidia i spółkach 'BigTech’ (Microsoft, Meta, Alphabet, Amazon) – postanowiliśmy skoncentrować się na tych mniej popularnych jak SuperMicro Computers i 'maruderach’ – jak Intel czy ASML Holdings. Użyjemy też kilku wybranych wskaźników wyceny fundamentalnej.

Selekcja wskaźników

Istnieje dziesiątki wskaźników fundamentalnych – w tym przypadku skoncentrowaliśmy się na podstawowych. W zależności od spółki nie wszystkie wskaźniki mogły być zastosowane do każdej z wybranych (m.in. PEG). Uważamy, iż kluczową miarą dla spółek wzrostowych jest relacja między ROIC (Return on Invested Capital) a WACC (Weighted Average Cost of Capital). Jednym słowem wysoki ROIC oznacza, iż firma może generować zyski – efektywnie. To nie dzieje się bez przyczyny – może być to kwestia branżowej niszy (szeroka fosa), świetnego zarządzania lub korzystnych umów biznesowych.

Zatem firmy posiadające powtarzalny, wysoki wskaźnik ROIC powyżej średniej (około 15%) w długim terminie mogą zachowywać się lepiej na tle konkurencji. zwykle mają też wyższe wskaźniki (jeśli tak nie jest, potencjalnie mogą być okazyjne). Ale zaraz zaraz – firma ponosi koszty – prawda? Tak – uwzględnia je wskaźnik WACC. Dlatego wysoka różnica między tymi dwoma może wskazywać na potencjał generowania wyższych zysków na akcję. Gdy spread między ROIC a WACC jest ujemny (koszty kapitału przewyższają zyski) inwestorzy, opierający się na fundamentach powinni oczekiwać dyskontu także w innych miarach. Takich jak cena/zysk, cena/wartość księgowa czy PEG. Dobrym przykładem jest tutaj Intel. Podobnie dyskontu domagają się inwestorzy na akcjach spółek mających zakłady na niepewnym terytorium. Przykładem jest oczywiście Taiwan Semicoducntors.

Przejdźmy do krótkiego przeglądu – nie będzie on z pewnością kompletny. Przedstawimy w uproszczeniu czym zajmują się firmy. Zachęcamy do ew. dokonania głębszego zapoznania się z nimi – na własną rękę.

Supermicro Computers

- Wskaźnik ROIC wynosi 18% (29% TTM) i przewyższa WACC (8%)

- Miara ceny do wartości księgowej (C/Wk) w okolicach 6,85

- Cena akcji wzrosła blisko sześciokrotnie w ciągu ostatnich 12 miesięcy – mimo to P/E jest wciąż relatywnie niskie – 21 pkt

- Praktycznie brak zadłużenia (Debt to Equity wynosi 0,08)

- Wskaźnik PEG wciąż poniżej 1,0

- Marża netto ok. 9% (niższe marże to jeden z powodów relatywnie niskiej wyceny mimo olbrzymiego rajdu)

- Jako jedyna firma dostarcza kompletne 'szafy serwerowe’ dla dużych firm – nie produkuje chipów.

- Kapitalizacja rynkowa: 12 mld USD

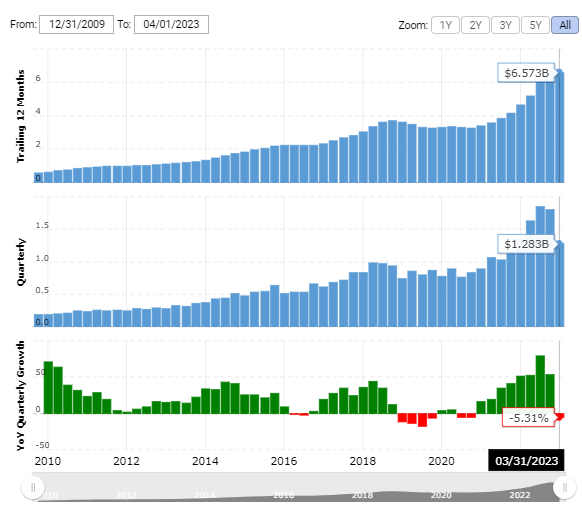

Przychody spółki spadły w ujęciu rocznym ale rynek wycenia skokowy wzrost popytu z segmentu baz danych. Źródło: GuruFocus

Przychody spółki spadły w ujęciu rocznym ale rynek wycenia skokowy wzrost popytu z segmentu baz danych. Źródło: GuruFocusSupermicro, jest światowym liderem w dziedzinie wysokowydajnych, energooszczędnych rozwiązań serwerowych i pamięci masowych dla centrów danych, przetwarzania w chmurze, informatyki korporacyjnej i innych branż związanych z bazami danych (AI).

Model biznesowy

Działalność Supermicro obraca się wokół projektowania, produkcji i sprzedaży zaawansowanych rozwiązań serwerowych i pamięci masowych, aby sprostać wymagającym potrzebom nowoczesnych centrów danych. Firma koncentruje się na dostarczaniu wysoce skalowalnych, energooszczędnych i opłacalnych sprzętów, które umożliwiają firmom optymalizację infrastruktury IT. Nie produkuje jednak chipów samodzielnie – nabywa je u producentów.

Kluczowe produkty i rozwiązania:

Głównie to tzw. szafy serwerowe. Supermicro oferuje szeroką gamę systemów – serwery stelażowe i serwery o tzw. dużej gęstości. Serwery te projektuje z myślą o zapewnieniu wyjątkowej wydajności, elastyczności i niezawodności w różnych zastosowaniach. Takich jak AI, przetwarzanie w chmurze, wirtualizacja i korporacyjne centra danych.

Systemy pamięci masowej

Spółka oferuje rozwiązania pamięci masowej, które obejmują wydajne serwery pamięci masowej o dużej pojemności oraz systemy JBOD (Just a Bunch of Disks). Produkty zaspokajają potrzeby związane z obciążeniami intensywnie przetwarzającymi dane, analizą danych i aplikacjami pamięci masowej wymagającymi ogromnej pojemności.

Sieć i łączność

Firma wykorzystuje funkcje sieciowe w swoich serwerach i systemach pamięci masowej. Należą do nich rozwiązania Ethernet i InfiniBand. Funkcje umożliwiają wydajny transfer danych i łączność w centrach danych. Zatem przyczyniają się do ogólnej wydajności systemu.

Oprogramowanie serwerowe

Firma opracowuje oprogramowanie do zarządzania serwerami, takie jak opatentowane przez Supermicro narzędzia SuperDoctor i IPMI (Intelligent Platform Management Interface). Narzędzia oferują kompleksowe możliwości monitorowania, kontroli i zdalnego zarządzania serwerami i systemami pamięci masowej. Tu trochę podobnie do wymienionej dalej Arista Networks.

Baza klientów, obecność na rynku i propozycja wartości

Supermicro obsługuje zróżnicowaną bazę klientów, w tym dostawców usług w chmurze, korporacyjne centra danych, firmy telekomunikacyjne i inne organizacje o wysokich wymaganiach obliczeniowych. Jednym z największych klientów jest AMD (m.in. EPYC). Firma jest obecna na całym świecie i obsługuje klientów z różnych branż, w tym technologii, finansów, opieki zdrowotnej i instytucji badawczych. Wartość dodana Supermicro polega na jej umiejętności dostarczania wysoce wydajnych, konfigurowalnych i skalowalnych rozwiązań serwerowych i pamięci masowych. Może więc korzystać w długim terminie na wzroście popytu na centra danych. Produkty Supermicro koncentrują się na efektywności energetycznej, zmniejszając zużycie energii i koszty operacyjne przy jednoczesnym zachowaniu wydajności i niezawodności.

Przewaga konkurencyjna

Supermicro projektuje i produkuje własne komponenty, w tym płyty główne do serwerów, obudowy, zasilacze i karty sieciowe (ale nie produkuje chipów). To poprawia kontrolę nad jakością produktów, kosztami i czasem wprowadzania ich na rynek. Ponadto może pochwalić się bogatym doświadczeniem w zakresie innowacji, nieustannie koncentrując się na opracowywaniu najnowocześniejszych technologii i optymalizacji oferty produktowej, aby sprostać zmieniającym się wymaganiom branży centrów danych.

Lam Research

- Wskaźnik ROIC wynosi 26% (41% TTM) i przewyższa WACC (8%)

- Cena do wartości księgowej w okolicach 10

- Mimo dynamicznej zwyżki cen akcji, wskaźnik C/Z jest dość atrakcyjny – wynosi 16 pkt.

- Debt to Equity ratio na poziomie 0,59 – dość słaby wynik na tle konkurencji

- Wskaźnik PEG na poziomie 0,7 pkt – najniższy z całego zestawienia

- 26% marża netto w wynikach za I kw. roku

- Skomplikowana, niszowa produkcja chipów – na olbrzymią skalę. Lam jest wiodącym dostawcą sprzętu i usług do produkcji półprzewodników.

- Kapitalizacja; 83 mld USD

Źródło: GuruFocus

Źródło: GuruFocusModel biznesowy

Koncentruje się na projektowaniu, produkcji i serwisowaniu sprzętu wykorzystywanego do produkcji układów scalonych (IC) i chipów. Firma dostarcza niezbędne technologie i rozwiązania, które umożliwiają producentom półprzewodników wytwarzanie zaawansowanych układów scalonych. Do bardzo szerokiego zakresu zastosowań, w tym elektroniki użytkowej, motoryzacji, sztucznej inteligencji i innych. Spółka zatem nie tyle co sama produkuje chipy ale przede wszystkim pomaga producentom je produkować.

Kluczowe produkty i rozwiązania

Lam Research specjalizuje się w tzw. systemach wytrawiania wykorzystywanych w produkcji półprzewodników. Wytrawianie polega na usuwaniu warstw materiału z wafla krzemowego. W celu stworzenia pożądanych wzorów obwodów. Systemy wytrawiania Lam Research wykorzystują zaawansowane techniki do precyzyjnej kontroli procesu. Zapewnia wysoką jakość i wydajność produkcji.

Systemy osadzania

Firma oferuje systemy osadzania, które osadzają cienkie warstwy materiałów na waflach półprzewodnikowych. Warstwy te mają najważniejsze znaczenie dla tworzenia różnych warstw i struktur w układach scalonych. Technologie czyszczące Lam Research wykorzystują zaawansowane procesy, takie jak chemiczne osadzanie z fazy gazowej (CVD) i osadzanie warstw atomowych (ALD). Wszystko by osiągnąć maksymalnie precyzyjne osadzanie warstw.

Systemy czyszczenia

Lam opracowuje i produkuje sprzęt czyszczący, który usuwa zanieczyszczenia z płytek podczas procesu produkcji półprzewodników. Czyste systemy mają najważniejsze znaczenie. Oznaczają, iż wafle są wolne od cząstek i zanieczyszczeń. Te mogą mieć wpływ na wydajność i niezawodność chipów.

Systemy sterowania i oprogramowanie

Spółka projektuje i włącza zaawansowane systemy sterowania i oprogramowanie do swoich urządzeń produkcyjnych. Systemy monitorują i regulują różne parametry podczas procesu produkcji, optymalizując produktywność, wydajność i ogólną wydajność. Lam dostarcza także też oprogramowanie do zarządzania procesami i wydajnością. To umożliwia producentom półprzewodników optymalizację produkcji.

Baza klientów i obecność na rynku

Lam Research obsługuje szeroką bazę klientów składającą się z wiodących producentów półprzewodników na całym świecie. Do jej klientów należą główni gracze w branży półprzewodników, tacy jak producenci urządzeń zintegrowanych (IDM), odlewnie i producenci pamięci. Firma ma silną pozycję na rynku i cieszy się długotrwałymi relacjami z klientami. Spółka koncentruje się na dostarczaniu innowacyjnych rozwiązań, które umożliwiają klientom osiągnięcie wyższej wydajności, niższych kosztów i szybszego wprowadzania na rynek produktów półprzewodnikowych.

Przewaga konkurencyjna

Lam Research posiada silną pozycję konkurencyjną w branży urządzeń półprzewodnikowych. Może poszczycić się historią sukcesu technologicznego i ciągłymi innowacjami. Znacząco inwestuje w badania i rozwój w celu opracowania najnowocześniejszych technologii, zapewniając, iż jej sprzęt pozostaje w czołówce produkcji półprzewodników. Silne relacje Lam Research z klientami, rozległa globalna sieć serwisowa i zaangażowanie w obsługę klienta przyczyniają się do jej przewagi. Teraz firma prowadzi badania nad implementacją AI do produkcji i projektowania chipów (kwiecień 2023, magazyn Nature).

Model biznesowy

Arista Networks

- Wskaźnik ROIC wynosi 50% (52% TTM) zdecydowanie przewyższa WACC (8%)

- Brak długu – wskaźnik Debt to Equity wynosi 0 co znaczy, iż firma nie musi płacić odsetek za korzystanie z kapitału. Zaledwie kilkadziesiąt milionów dolarów krótkoterminowego zadłużenia.

- Wskaźnik ceny do zysku na poziomie 31, ale PEG ratio wciąż relatywnie atrakcyjne – 1,10

- Cena do wartości księgowej w okolicach 10

- Co do zasady bankructwo niezadłużonej firmy jest niemal niemożliwe (ryzyko inwestycyjne spada)

- 32% marża netto w wynikach za I kw. (więcej niż 98% spółek z sektora)

- Dostarcza układy scalone przeznaczone do centrów danych i handlu wysokich częstotliwości (HFT). Udostępnia także pakiet usług AI wspierających automatyzację, skalowanie produkcji, cyberbezpieczeństwo

- Kapitalizacja rynkowa: 48 mld USD, Arista nie posiada ani jednego zakładu w Chinach czy Tajwanie

Źródło: GuruFocus

Źródło: GuruFocusSpółka specjalizuje się w projektowaniu i produkcji wysokowydajnych rozwiązań sieciowych dla centrów danych i przetwarzania w chmurze. Dostarcza autorskie oprogramowanie i układy sieciowe. Założona została przez dwóch wbyitnych naukowców z Doliny Krzemowej. Jej twórcy ostatecznie weszli ze sobą na drogę 'wojny sądowej’ a pierwotny inwestor, naukowiec i ekscentryczny miliarder – David Cheriton z powodu konfliktu pozbył się jej udziałów w dniu IPO wskazując na naruszenia patentowe. Oskarżył Aristę i wieloletniego przyjaciela, Andy’ego Bechtolsheima i naruszenie umowy. w tej chwili największy pakiet jako indywidualny inwestor posiada Bechtosheim. Wieloletni konflikt naukowców o technologię Aristy stanowi potwierdzenie jakości jej własności intelektualnej. Działanie w niszy może sprzyjać jej marżom.

Model biznesowy

Opiera się na dostarczaniu innowacyjnych i skalowalnych rozwiązań sieciowych, które umożliwiają wydajne i bezpieczne działanie centrów danych. Oraz całych sieci cloud computingu. Firma koncentruje się na dostarczaniu wysokowydajnych, niezawodnych i opartych na oprogramowaniu produktów sieciowych, które spełniają wymagania nowoczesnej infrastruktury cyfrowej. Dostarcza także całą gamę usług AI (AVA, EOS).

Przełączniki dla centrów danych

Arista Networks znana jest przede wszystkim ze swoich przełączników do centrów danych. Przełączniki te zostały zaprojektowane do obsługi ogromnego natężenia ruchu i niskich opóźnień w nowoczesnych centrach. Oferują szybką łączność, zaawansowane funkcje i programowalność. Aby ułatwić płynne działanie sieci centrów danych.

Rozwiązania sieciowe w chmurze

Firma oferuje rozwiązania sieciowe w chmurze, które zaspokajają unikalne potrzeby dostawców usług w chmurze i hiperskalowych centrów danych. Rozwiązania te umożliwiają wydajny transfer danych, wirtualizację sieci i automatyzację, wspierając skalowalność i zwinność wymaganą w środowiskach chmurowych.

Sieć definiowana programowo

Arista Networks kładzie nacisk na sieci definiowane programowo. Umożliwia ich administratorom centralne zarządzanie i konfigurowanie infrastruktury sieciowej. dzięki sterowania opartego na oprogramowaniu. Oznacza automatyzację i łatwość zarządzania, wpisując się w trend operacji sieciowych skoncentrowanych na oprogramowaniu i AI.

Sieciowy system operacyjny

Skalowalny system operacyjny (EOS) firmy Arista jest kluczowym elementem jej oferty. EOS to wysoce programowalny i bezpieczny sieciowy system operacyjny, który umożliwia zaawansowane funkcje sieciowe, automatyzację i integrację z aplikacjami innych firm – także od strony AI.

Baza klientów i obecność na rynku

Arista Networks obsługuje zróżnicowaną bazę klientów, w tym przedsiębiorstwa, operatorów centrów danych, dostawców usług w chmurze i firmy telekomunikacyjne. Jej klienci obejmują różne branże, takie jak technologia, finanse, opieka zdrowotna i media. Wszystkie one wymagają solidnych i skalowalnych rozwiązań sieciowych wspierających ich cyfrowe operacje. Produkty firmy znane są z niskich opóźnień, wysokiej gęstości i energooszczędnych konstrukcji. Umożliwia to klientom optymalizację operacji w centrach danych i osiągnięcie doskonałej wydajności sieci.

Przewaga konkurencyjna

- Kładzie duży nacisk na innowacje, którą od wielu lat tworzy. Arista Networks inwestuje znaczne środki w badania i rozwój w celu opracowania najnowocześniejszych rozwiązań sieciowych i utrzymania przewagi konkurencyjnej. Pracuje dla niej zespół wybitnych naukowców.

- Firma posiada dogłębną wiedzę i zrozumienie unikalnych wyzwań sieciowych stojących przed dostawcami usług w chmurze i operatorami centrów danych. Jej rozwiązania są specjalnie zaprojektowane, aby sprostać specyficznym wymaganiom tych środowisk.

- Arista rozwinęła silne relacje z klientami, w tym z największymi dostawcami usług w chmurze i operatorami centrów danych na całym świecie.

Intel

- Wskaźnik ROIC jest ujemny (-10%) i przewyższa relatywnie niski WACC (4%) – AI może jednak pomóc zmienić ten rozkład wznosząc marże

- Miara wskaźnika C/Wk wynosi ok. 1,5 i jest wyjątkowo niski na tle konkurencji

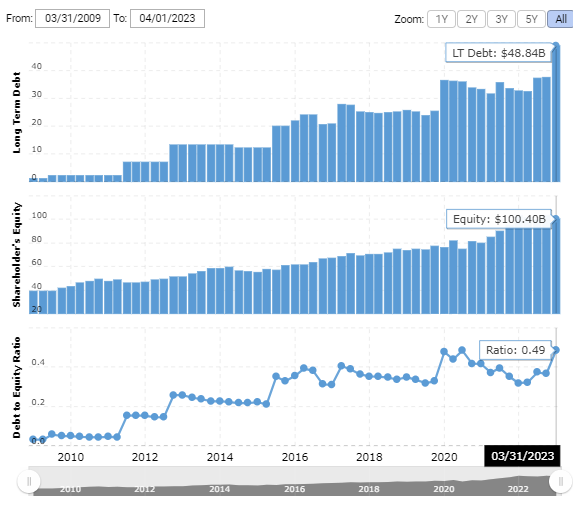

- Wslaźnik zadłużenia do wartści aktywów (Debt to Equity Ratio) wynosi 0,49

- Ujemna marża netto w wysokości 5% w wynikach za I kw. (spada od 2022 roku). Do I kw. 2022 było to zwykle od 15 do 25%

- Technologia konkurencyjna wobec TSMC (chipy 18A w technologii 1,8 nm) i wsparcie z USA

- W czasie gdy akcje wielu producentów chipów notują rajd, Intel odbił 'zaledwie’ 30% od cenowego dołka

- Kapitalizacja rynkowa: 150 mld USD

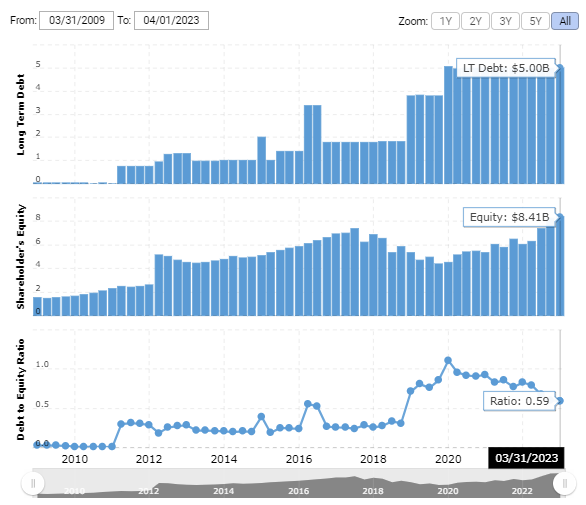

W długim terminie wartość aktywów Intela rośnie ale w I kw. była wciąż tylko mniej więcej dwukrotnie wyższa od długoterminowego długu. Ten wzrósł skokowo. Źródło: GuruFocus

W długim terminie wartość aktywów Intela rośnie ale w I kw. była wciąż tylko mniej więcej dwukrotnie wyższa od długoterminowego długu. Ten wzrósł skokowo. Źródło: GuruFocusIntel to znana całemu światu, międzynarodowa firma technologiczna, która projektuje i wytwarza szeroką gamę produktów półprzewodnikowych dla różnych branż na całym świecie.

Model biznesowy

Intel koncentruje się na opracowywaniu i sprzedaży innowacyjnych rozwiązań półprzewodnikowych, które zasilają urządzenia komputerowe i infrastrukturę. Firma działa za pośrednictwem kilku segmentów biznesowych: Client Computing Group (CCG), Data Center Group (DCG), Internet of Things Group (IOTG), Non-Volatile Memory Solutions Group (NSG) i Programmable Solutions Group (PSG).

Kluczowe produkty i rozwiązania

Intel jest powszechnie znany ze swoich mikroprocesorów, które służą jako „mózg” komputerów osobistych, serwerów i innych urządzeń komputerowych. Te wysokowydajne układy zapewniają moc obliczeniową wymaganą do szerokiego zakresu zastosowań, od codziennych obliczeń po zaawansowane obciążenia w centrach danych.

Rozwiązania dla centrów danych

Intel oferuje szeroką gamę produktów i rozwiązań dostosowanych do środowisk centrów danych. Obejmuje to procesory serwerowe, rozwiązania sieciowe, technologie pamięci masowej i oprogramowanie. To one umożliwiają wydajne przetwarzanie danych, przechowywanie i komunikację w chmurze obliczeniowej. Oraz różnych środowiskach korporacyjnych.

Rozwiązania Internetu rzeczy (IoT)

Spółka dostarcza różnorodne rozwiązania IoT, w tym procesory, rozwiązania łączności, oprogramowanie i technologie bezpieczeństwa. Rozwiązania te umożliwiają opracowywanie i wdrażanie połączonych urządzeń w branżach takich jak inteligentne miasta, automatyka przemysłowa, opieka zdrowotna i handel detaliczny.

Rozwiązania w zakresie pamięci i przechowywania danych

Intel oferuje szereg rozwiązań w zakresie pamięci i pamięci masowej, w tym dyski półprzewodnikowe (SSD), technologie pamięci nieulotnej (Optane) i kontrolery pamięci masowej. Rozwiązania te zaspokajają rosnące zapotrzebowanie na szybkie i niezawodne przechowywanie danych zarówno w zastosowaniach konsumenckich, jak i korporacyjnych.

Klienci

Intel obsługuje zróżnicowaną bazę klientów, w tym producentów oryginalnego sprzętu (OEM), producentów oryginalnych projektów (ODM) i użytkowników końcowych z różnych branż. Jego produkty są wykorzystywane w szerokiej gamie urządzeń, od komputerów osobistych i telefonów po serwery, sprzęt sieciowy i urządzenia IoT. Firma jest obecna całym świecie i cieszy się rozpoznawalnością marki jako zaufany dostawca rozwiązań półprzewodnikowych. Za kilka lat wybuduje zakład w Miękini, pod Wrocławiem za kwotę 4,9 mld USD. Propozycja wartości polega na jej zdolności Intela do dostarczania wiodących w branży technologii półprzewodnikowych i rozwiązań, które zasilają urządzenia komputerowe i infrastrukturę. Koncentracja firmy na badaniach i rozwoju pozwala jej nieustannie wprowadzać innowacje i najnowocześniejsze produkty, odpowiadając na zmieniające się potrzeby klientów.

Przewaga konkurencyjna

Intel utrzymuje pewnego rodzaju przewagę konkurencyjną w branży półprzewodników – choć jego finanse nie mają się tak dobrze jak konkurencji:

Technologia – Intel ma długą historię przywództwa technologicznego i kulturę innowacji. Firma intensywnie inwestuje w badania i rozwój, aby rozwijać technologię półprzewodników i utrzymać przewagę konkurencyjną.

Możliwości produkcyjne – Firma wciąż posiada zaawansowane możliwości produkcyjne, w tym najnowocześniejsze zakłady, które pozwalają mu wytwarzać wysoce złożone i wydajne produkty półprzewodnikowe na dużą skalę. Postawienie konkurencyjnych, przez inne firmy mogłoby trwać dekady.

Silna marka i obecność na rynku – szczególnie widoczna na rynku komputerów osobistych i serwerów. Reputacja firmy w zakresie jakości i niezawodności pomaga budować lojalność i zaufanie klientów.

Podsumowując, model biznesowy firmy Intel opiera się na opracowywaniu i sprzedaży rozwiązań półprzewodnikowych dla szerokiego zakresu branż. Portfolio produktów firmy obejmuje mikroprocesory, rozwiązania dla centrów danych, rozwiązania IoT oraz rozwiązania w zakresie pamięci/pamięci masowej.

ASML Holdings

- ROIC (24%) zdecydowanie przewyższa WACC (6%)

- Zadłużenie (Debt to Equity Ratio) od miesięcy spada i wynosi 0,36

- Wskaźnik ceny do sprzedaży w wysokości 11 pkt. jest korzystny na tle konkurencji

- Preferowany przez Petera Lyncha wskaźnik PEG wynosi 1,70 pkt i jest w tej chwili bardzo korzystny na tle konkurencji

- Relacja ceny do wartości księgowej (c/wk) wynosi niemal 28 – znaczne przewartościowanie

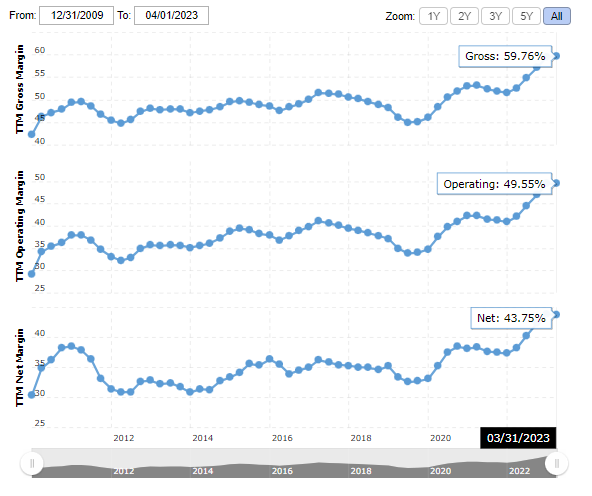

- Świetna marża zysku netto na poziomie 28%

- Największy producent chipów w Europie (Holandia) – wsparcie branży przez UE

- Kapitalizacja rynkowa: 280 mld USD

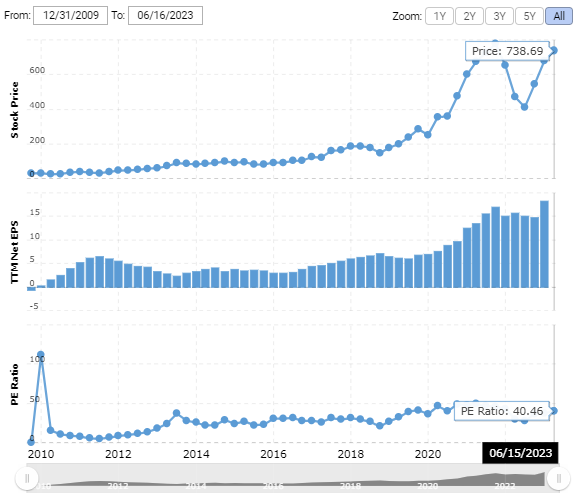

Cena akcji wciąż nie przebiła historycznych maksimów i PE jest wciąż poniżej rekordowego – z 2020/2021. Jednocześnie zysk na akcję (EPS) wskazuje na rekordowe zyski netto w I kw. 2023. Potencjalny sygnał, iż rynek wciąż nie docenia zmiany zysku netto jaki może firmie przynieść AI. Źródło: GuruFocus

Cena akcji wciąż nie przebiła historycznych maksimów i PE jest wciąż poniżej rekordowego – z 2020/2021. Jednocześnie zysk na akcję (EPS) wskazuje na rekordowe zyski netto w I kw. 2023. Potencjalny sygnał, iż rynek wciąż nie docenia zmiany zysku netto jaki może firmie przynieść AI. Źródło: GuruFocusModel biznesowy

ASML jest wiodącym dostawcą systemów fotolitograficznych dla przemysłu półprzewodników. Jej model działalności obraca się wokół projektowania, produkcji i serwisowania zaawansowanych systemów fotolitograficznych wykorzystywanych w procesie produkcji półprzewodników. Firma specjalizuje się w systemach litograficznych, które mają najważniejsze znaczenie dla produkcji układów scalonych (IC) lub chipów. Dodatkowo spółce sprzyja polityka unijna w zakresie produkcji chipów. UE zamierza do 2030 roku posiadać 30% udziałów w globalnym rynku półprzewodnikowym.

Kluczowe produkty i rozwiązania

Systemy fotolitograficzne: ASML opracowuje i produkuje najnowocześniejsze systemy fotolitograficzne, w szczególności te oparte na technologii Extreme Ultraviolet (EUV). Systemy te są wykorzystywane do przenoszenia skomplikowanych wzorów obwodów na płytki krzemowe podczas procesu produkcji półprzewodników. Technologie litograficzne ASML umożliwiają produkcję mniejszych, szybszych i bardziej energooszczędnych chipów półprzewodnikowych.

Technologia EUV: Spółka jest pionierem w dziedzinie litografii w ekstremalnym ultrafiolecie (EUV), najnowocześniejszej technologii, która pozwala na tworzenie drobniejszych elementów na płytkach półprzewodnikowych. Litografia EUV wykorzystuje światło o bardzo krótkiej długości fali do drukowania mniejszych wzorów obwodów, umożliwiając produkcję zaawansowanych chipów o większej gęstości tranzystorów.

Systemy metrologiczne i kontrolne: Oprócz systemów litograficznych, ASML oferuje systemy metrologiczne i inspekcyjne wykorzystywane do kontroli procesu i zapewnienia jakości w produkcji półprzewodników. Umożliwiają one producentom pomiar i kontrolę krytycznych wymiarów i charakterystyk urządzeń półprzewodnikowych w celu zapewnienia ich wydajności i niezawodności.

Baza klientów i obecność na rynku

ASML obsługuje globalną bazę klientów, która obejmuje wiodących producentów półprzewodników, odlewnie i projektantów chipów. Jej klienci obejmują szeroki zakres branż, w tym technologię, motoryzację, telekomunikację i elektronikę użytkową. Firma ma silną pozycję na rynku i cieszy się długotrwałymi relacjami z kluczowymi graczami w branży półprzewodników.

Wartość wnoszona przez firmępolega na jej umiejętności dostarczania najnowocześniejszych systemów litograficznych i technologii, które umożliwiają producentom półprzewodników wytwarzanie zaawansowanych chipów o wyższej wydajności, zwiększonej funkcjonalności i lepszej wydajności energetycznej. Rozwiązania firmy mają najważniejsze znaczenie w napędzaniu postępu w branży półprzewodników i umożliwianiu rozwoju innowacyjnych technologii.

Przewaga konkurencyjna

ASML utrzymuje silną przewagę konkurencyjną w branży sprzętu półprzewodnikowego. Niektóre najważniejsze czynniki przyczyniające się do jej siły konkurencyjnej obejmują

- Spółka posiada ma historię technologicznej dominacji i ciągłych innowacji w dziedzinie systemów litograficznych. Wciąż inwestuje w R&D, by przesuwać granice rozwoju litografii chipów i opracowywać rozwiązania nowej generacji;

- Posiada solidne portfolio własności intelektualnej, w tym patenty, precyzyjne 'tajemnice handlowe’ i know-how, które stanowią barierę wejścia dla potencjalnych konkurentów.

- Firmaściśle współpracuje z wiodącymi producentami półprzewodników i projektantami chipów, aby zrozumieć ich potrzeby i opracować niestandardowe rozwiązania. Partnerstwa te sprzyjają dogłębnemu zrozumieniu wymagań klientów i pomagają napędzać postęp technologiczny

TSMC

- ROIC (35%) zdecydowanie przewyższa WACC (9%)

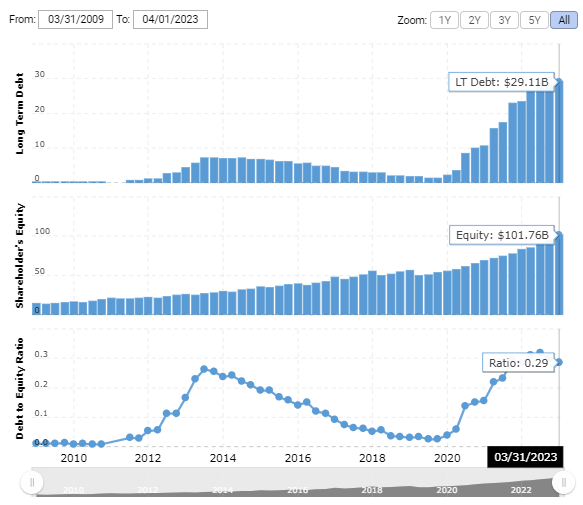

- Miara wskaźnika zadłużenia do aktywów (Debt to Equity Ratio) na poziomie 0,29

- C/z na poziomie 16 – bardzo niski na tle konkurencji

- Wskaźnik ceny do wartości księgowej na poziomie 5,3 pkt

- PEG poniżej 1,0 – z pewnością spodobałby się Peterowi Lynchowi

- Marża netto niemal 44% – rekordowa w zestawieniu

- Olbrzymie ryzyko geopolityczne spowodowane położeniem Tajwanu

- Kapitalizacja rynkowa: ok. 500 mld USD

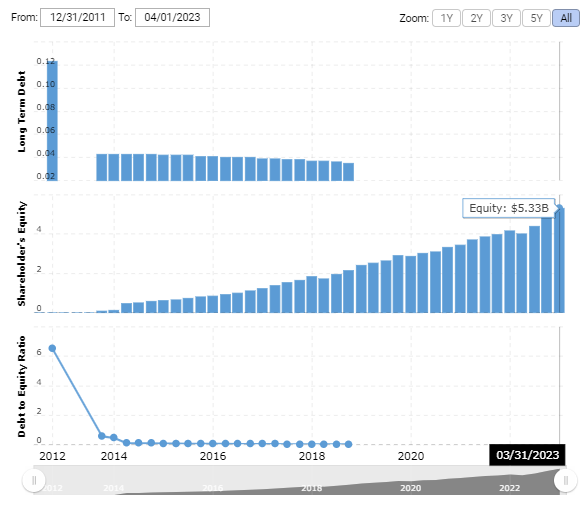

Źródło: GuruFocus

Źródło: GuruFocus Źródło: GuruFocus

Źródło: GuruFocusTSMC, skrót od Taiwan Semiconductor Manufacturing Company Limited, jest wiodącą globalną odlewnią półprzewodników i największym na świecie niezależnym producentem półprzewodników.

Model biznesowy

Główna część działalności firmy kręci się wokół świadczenia usług produkcji półprzewodników, w szczególności specjalizując się w produkcji układów scalonych (IC) dla firm nie posiadających własnych fabryk i producentów urządzeń zintegrowanych (IDM). Spółka służy jako najważniejsze ogniwo w globalnym łańcuchu dostaw półprzewodników, przekładając projekty na fizyczne chipy dzięki zaawansowanym procesom produkcyjnym.

Produkcja półprzewodników

TSMC oferuje zaawansowane usługi produkcji półprzewodników, wykorzystując swoje najnowocześniejsze zakłady produkcyjne i procesy. Firma wykorzystuje swoje doświadczenie w technologii procesowej i know-how w zakresie produkcji, aby wytwarzać wysokiej jakości, wysokowydajne układy scalone do szerokiego zakresu zastosowań.

Zaawansowane technologie procesowe

Firma stale rozwija i udoskonala zaawansowane technologie procesowe, takie jak wiodące węzły nanometrowe (np. 7nm, 5nm, 3nm itp.). Technologie te umożliwiają tworzenie mniejszych, szybszych i bardziej energooszczędnych chipów, zaspokajając stale rosnące wymagania różnych branż, w tym elektroniki użytkowej, motoryzacji i sztucznej inteligencji.

Projektowanie

Spółka zapewnia usługi wspomagające projektowanie, aby pomóc klientom w optymalizacji ich projektów chipów pod kątem procesów produkcyjnych. Obejmuje to narzędzia projektowe, projekty referencyjne i biblioteki, które ułatwiają wydajne opracowywanie chipów półprzewodnikowych.

Baza klientów i obecność na rynku

TSMC obsługuje szeroką bazę klientów – głównie nie posiadające własnych fabryk firmy z całego świata. Jej największym klientem jest Apple. Wśród pozostałych znajdują się inni giganci branżowi oraz innowacyjne startupy. Spółka ma dominującą pozycję na globalnym rynku półprzewodników i jest partnerem produkcyjnym wybieranym najczęściej przez wiele wiodących firm półprzewodnikowych. Specyfika polega na zdolności firmy do oferowania wiodących możliwości i technologii produkcji półprzewodników – w najniższych cenach. Przy zachowaniu rekordowych marż netto.

Zaawansowane procesy produkcyjne, w połączeniu z doświadczeniem produkcyjnym, pozwalają na produkcję wysoce złożonych i wydajnych chipów w technologii 2 nm. Koncentracja TSMC na innowacjach procesowych i ciągłym doskonaleniu umożliwia jej klientom pozostanie w czołówce postępu technologicznego. Niestety położenie geopolityczne ogranicza nieco perspektywę rozwoju firmy. W IV kw. 2022 udziały w TSMC nabył Warren Buffett jednak w tym samym kwartale wyprzedał akcje spółki warte miliardy dolarów. Rynek zaczął spekulować, iż powodem jest geopolityka. Chiny uważają Tajwan za część własnego terytorium.

Przewaga konkurencyjna

TSMC utrzymuje silną przewagę konkurencyjną w branży odlewni półprzewodników. Oto kilka kluczowych czynników przyczyniających się do jej siły:

- Przywództwo technologiczne: TSMC jest uznawana za lidera w dziedzinie zaawansowanych technologii procesowych, konsekwentnie przesuwając granice produkcji chipów. Firma inwestuje znaczne środki w badania i rozwój, aby opracowywać i udoskonalać najnowocześniejsze procesy i narzędzia.

- Skala produkcji i wydajność: Wielkoskalowe operacje produkcyjne TSMC zapewniają ekonomię skali, pozwalając na dostarczanie opłacalnych rozwiązań przy jednoczesnym zachowaniu wysokich standardów jakości. Koncentracja firmy na doskonałości operacyjnej umożliwia jej osiągnięcie wysokiej wydajności produkcji i wydajnych procesów produkcyjnych.

- Silna własność intelektualna: Firma posiada bogate portfolio własności intelektualnej, w tym patentów, tajemnic handlowych i strzeżonych technik produkcyjnych. Ta własność intelektualna stanowi olbrzymią barierę wejścia dla potencjalnych konkurentów.

Podsumowanie

Na giełdzie panuje stara, dobrze znana zasada 'Powiedz mi coś, czego nie wiem’. Niemal wszyscy wiedzą już, iż na AI wyższy popyt w segmencie Data Center odnotuje Nvidia. Trwa wyścig koni, a Wall Street ma już informacje które konie mogą być tymi najszybszymi. Ale analitycy i inwestorzy (choć Teoria Gier działa) – nie mogą mieć zawsze racji. Dlaczego? Ponieważ przyszłość jest niepewna. Mało tego – za niektóre akcje płacona jest w tej chwili abstrakcyjna cena, a jak mawia zarządzający OakTree Capital, Marks 'Nie jest istotne co kupujesz, ale ile za to płacisz’. Historia pokazała, iż inwestorzy tracili majątki nabywając najlepszych na świecie biznesow – mowa m.in. o kryzysie japońskim czy bańce Nifty Fifty z lat 60-tych.

Powyższe zestawienie nie oznacza bynajmniej, iż są to 'najlepiej wycenione’ lub, iż firmy te będą największymi beneficjentami AI. Jego celem jest tylko i wyłącznie zwrócenie uwagi na firmy, które w ostatnich miesiącach nie doczekały się medialnego 'boomu’. W naszej subiektywnej ocenie w długim terminie ciekawie wygląda m.in. Arista Networks (rewolucyjna technologia, niemal zerowy dług), Lam Research (atrakcyjna wycena mimo niesamowitego rajdu) i SuperMicro, które może zyskiwać dzięki połączeniu efektu skali i umiejętności kreowania wysokiego ROIC. Dla bardziej defensywnych inwestorów, którzy nie preferują wysokiej zmienności portfela odpowiedni może być Intel i holenderski gigant – ASML. Z kolei Taiwan Semiconductors powinni polubić wszyscy, którzy twierdzą iż napięcia między USA a Chinami z czasem ustaną.

2 lat temu

2 lat temu