Zmienne oprocentowanie nowych kredytów mieszkaniowych nie jest już w Polsce normą. Sprawdzamy, jak wygląda sytuacja z innych państw.

Jeszcze niedawno nasz kraj zdecydowanie wyróżniał się na tle innych państw UE i EFTA pod względem udziału nowych kredytów mieszkaniowych ze zmienną stopą oprocentowania. Wspomniany udział prezentowany w różnych raportach i opracowaniach wynosił bowiem 99% lub choćby 100%. W 2022 r. nowe kredyty mieszkaniowe ze stopą oprocentowania ustaloną na kilka lat (zwykle pięć) zaczęły jednak dominować na polskim rynku. Warto sprawdzić, czy po tej zmianie Polska przez cały czas wyróżnia się na kredytowej mapie Starego Kontynentu.

Zmienną stopę chętnie wybierają Szwedzi oraz Finowie

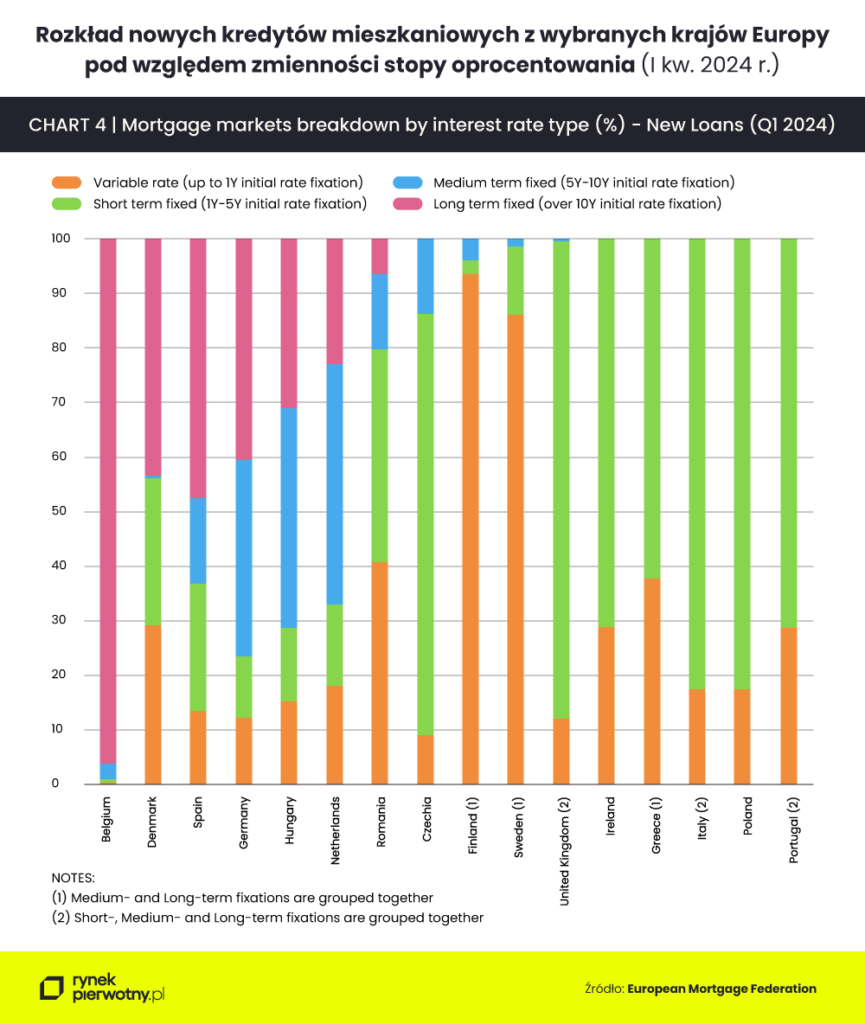

Informacje na temat rodzaju oprocentowania nowych kredytów mieszkaniowych zaciąganych przez Europejczyków prezentuje między innymi Europejska Federacja Kredytu Hipotecznego (ang. European Mortgage Federation – EMF). Poniższy wykres przedstawia wyniki analizy EMF dotyczące I kw. 2024 r. Te dane wskazują, iż choćby po zmianie, która miała miejsce w Polsce, „zmiennoprocentowe” kredyty mieszkaniowe nie są jeszcze zupełną rzadkością na europejskim rynku kredytowym. Według danych z początku 2024 r. takie nowe kredyty mieszkaniowe z okresem ustalenia stopy procentowej krótszym niż rok zdecydowanie przeważały w Finlandii i Szwecji.

Na początku bieżącego roku, „hipoteki” ze zmiennym oprocentowaniem odgrywały również dość dużą rolę w Danii, Rumunii, Grecji, Irlandii i Portugalii, generując ponad 25% nowej akcji kredytowej. W przypadku Polski, analizowany wynik nie przekraczał 20%. Warto jednak pamiętać o wpływie, jaki na rodzimy rynek kredytów mieszkaniowych w I kw. 2024 r. wciąż wywierał program Bezpieczny Kredyt 2%. Do marca br. udział preferencyjnych kredytów ze stałym oprocentowaniem w sprzedaży banków wciąż był dość wysoki. Natomiast sierpniowe dane NBP wskazują, iż do wyboru stałej stopy procentowej zachęcało trochę niższe średnie oprocentowanie z nowych umów (7,76% vs 7,96%).

Niemiecka lekcja wydaje się bardzo ważna dla nas

Niestety, opisywana wcześniej zmiana podejścia polskich kredytobiorców mieszkaniowych do ryzyka oraz rodzaju wybieranego oprocentowania nie miała większego wpływu na skalę kredytowego szoku, który był związany z nagłym wzrostem stóp procentowych NBP. Zmiana preferencji nabywców mieszkań i domów nastąpiła bowiem zbyt późno. choćby gdyby do takiej zmiany doszło np. 2 lata wcześniej, przewaga kredytów „zmiennoprocentowych” w bilansach banków przez cały czas byłaby zdecydowana. W ten sposób można wyjaśnić, dlaczego w sierpniu 2024 r. średnie oprocentowanie spłacanych przez Polaków kredytów mieszkaniowych wciąż było bardzo wysokie (7,22%).

Dla porównania, warto przedstawić sytuację zachodnich sąsiadów. W Niemczech przez całą minioną dekadę udział kredytów „zmiennoprocentowych” nie przekraczał 15% – 20%, a najbardziej popularne były nowe umowy z oprocentowaniem ustalonym na kilka lat. Poniższy wykres potwierdza dalszą popularność na niemieckim rynku nowych kredytów mieszkaniowych z okresem „zamrożenia” stopy procentowej wynoszącym co najmniej 5 lat. Natomiast dane Europejskiego Banku Centralnego wskazują, iż przez dwa lata (od sierpnia 2022 r. do sierpnia 2024 r.) średnie oprocentowanie spłacanych przez Niemców kredytów mieszkaniowych wzrosło zaledwie o 0,33 punktu procentowego (z 1,70% do 2,03%).

Stała stopa na 7 – 10 lat w przyszłości będzie częstsza?

Eksperci portalu RynekPierwotny.pl w nawiązaniu do sytuacji dotyczącej Niemiec zwracają uwagę, iż krajowy nadzór finansowy zamierza promować kredyty mieszkaniowe ze stopą ustaloną na co najmniej 5 lat. Chodzi zwłaszcza o niedostępne w tej chwili „hipoteki” z czasem obowiązywania stałej stopy wynoszącym 10 lat. Osiągnięcie tego celu będzie związane z uchwaloną niedawno Rekomendacją WFD dotyczącą struktury finansowania kredytów hipotecznych. Nowy pakiet zaleceń zmusi banki do finansowania akcji kredytowej z większym zastosowaniem długoterminowych instrumentów dłużnych (w tym listów zastawnych). Już kilka lat temu zwracano uwagę, iż polski rynek listów zastawnych jest słabo rozwinięty, co ogranicza możliwość popularyzacji kredytów mieszkaniowych ze stałym oprocentowaniem na dłuższy okres.

Autor: Andrzej Prajsnar, ekspert portalu RynekPierwotny.pl

Autor: Andrzej Prajsnar, ekspert portalu RynekPierwotny.pl