Dochód pasywny jeszcze do niedawna był inwestycyjnym Świętym Graalem, obecne jednak w świecie kryptowalut pasywne zarabianie jest możliwe niemalże na wszystkim. Większość z Was na pewno słyszała o możliwości stakowania swojego ETH i zarabianiu w ten sposób kilku procent rocznie, w niniejszym artykule opiszę na czym polega staking i w jaki sposób można na nim zarabiać. Postaram się także omówić sposoby i strategie pozwalające w jak najefektywniejszy sposób skierować swoje Ethereum do pracy.

Staking ETH – czyli skąd się biorą pieniądze?

Stakowanie to podstawowy sposób na pomnażanie swojego ETH, jest to z pewnością sposób najprostszy, najbardziej bezpieczny i najmniej wymagający naszej uwagi.

Decydując się na stakownie ETH wnosimy wkład w zabezpieczenie mechanizmu konsensusu dowodu stawki (Proof of Stake – PoS), który ma wystartować na EHT pod koniec drugiego kwartału tego roku. W mechanizmie tym, w przeciwieństwie do w tej chwili działającego mechanizmu konsensusu dowodu wykonanej pracy (Proof of Work – PoW), uczestnicy nie konkurują ze sobą podczas rozwiązywania równań matematycznych, ale algorytm losowo wybiera jeden węzeł do walidacji kolejnego bloku.

Walidatorzy nie są jednak wybierani kompletnie losowo, by zostać jednym z nich należy zdeponować w sieci określoną ilość waluty – w Ethereum jest to 32 ETH.

Wielkość depozytu determinuje szanse walidatora na bycie wybranym do wybicia kolejnego bloku – im depozyt jest większy, tym większa jest szansa, iż zostanie on wybrany. Podczas walidowania bloku walidator węzła sprawdza, czy wszystkie transakcje są prawidłowe i jeżeli wszystko się zgadza, to znakuje on blok i dodaje go do łańcucha. Jako nagrodę za wykonaną pracę walidator otrzymuje opłaty transakcyjne wynikające ze wszystkich transakcji wewnątrz bloku. Jednakże, o ile zatwierdzi on niepoprawne transakcje, wtedy za karę traci część swojego depozytu.

Sieć oparta na mechanizmie konsensusu PoS jest znacznie mniej energochłonna, gdyż nie potrzeba do jej utrzymania olbrzymiej ilości sprzętu, jest ona także mniej podatna na centralizację, ponieważ nie ma ekonomicznego powodu do łączenia się w mining poole. Ponadto, w założeniach przejście na mechanizm konsensusu PoS ma umożliwić większą skalowalność sieci, a także szybszą obsługę transakcji – dla porównania Ethereum 1.0 obsługuje ok. 30 transakcji na sekundę, w ETH 2.0 ma to być aż 100.000.

Więcej na temat powodów przejścia Ethereum z PoW na PoS znajdziecie tutaj.

Mechanizm konsensusu PoS jest testowany na Beacon Chain od końca 2020 r. i zgromadził już ponad 10 milionów ETH. Należy jednak pamiętać, iż im więcej ETH jest zablokowane, tym większe jest bezpieczeństwo sieci, ale tym samym mniejsze APR oferowane przez protokół. w tej chwili wynosi około 4-5%, co stanowi spory spadek, od momentu uruchomienia stakingu.

(źródło: link)

(źródło: link)Warto zaznaczyć, iż według przewidywań zespołu analitycznego firmy coinbase wartość ta może wzrosnąć choćby do 12% APR. Wynika to z przewidywań dotyczących wzrostu ilości transakcji, a tym samym opłat dokonywanych na łańcuchu ETH po poprawnym przejściu na ETH 2.0.

W jaki sposób stakować?

- Samodzielny staking

Jak już zostało to wcześniej wspomniane, jeżeli posiadamy co najmniej 32 ETH i komputer podłączony do Internetu 24/7 mamy możliwość postawienia własnego węzła.

Z jednej strony daje nam to maksymalną kontrolę nad swoimi środkami, z drugiej jednak strony wymaga od nas wiedzy technicznej na podstawowym poziomie, gdyż zatwierdzanie niewłaściwych transakcji zakończy się dla nas karami. Więcej na temat postawienia własnego węzła znajduje się tutaj. Stakując samemu usuwamy pośrednika, dzięki czemu nie tylko zwiększamy otrzymywane APR, ale także zwiększamy bezpieczeństwo własne i protokołu.

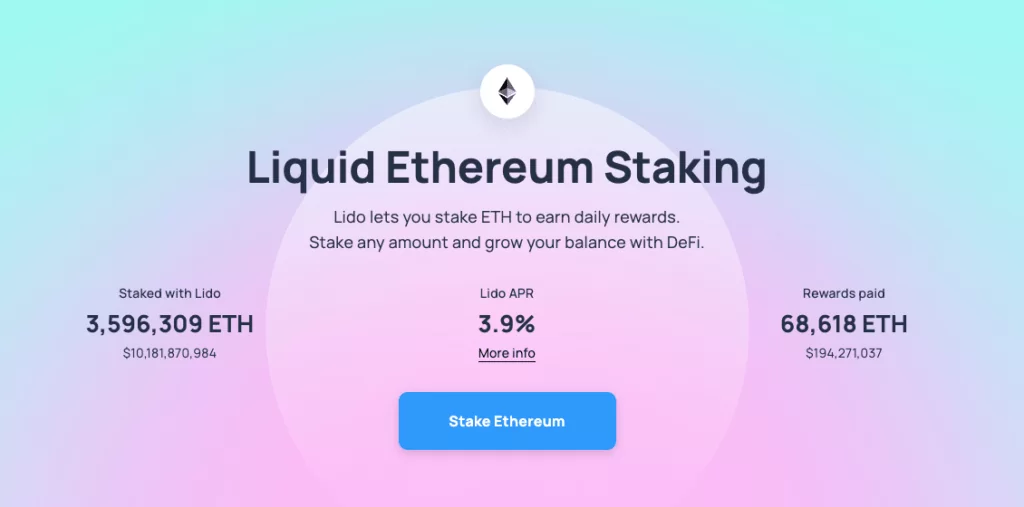

- Lido.fi

Jest to jeden z najpopularniejszych protokołów do stakowania swojego ETH. Zamiast samemu stawać się walidatorem węzła, deponujemy swoje ETH w Lido, które stakuje je za nas. Minusem takiego wyboru, jest całkiem spora opłata wynosząca 10% nagrody za stakowanie, jest ona dzielona pomiędzy operatora węzła, DAO oraz fundusz ubezpieczeniowy.

(źródło: link)

(źródło: link)Lido w zamian za zdeponowane ETH wydaje nam swój token stETH w proporcji 1:1. Token stETH może np. zostać użyty w innych protokołach DeFi jako zabezpieczenie. Dodatkowo, dzięki posiadaniu na swoim portfelu tokenów stETH możemy w łatwy sposób śledzić wzrost naszego portfolio, gdyż ich ilość powiększa się wraz z powiększaniem się naszego salda ETH.

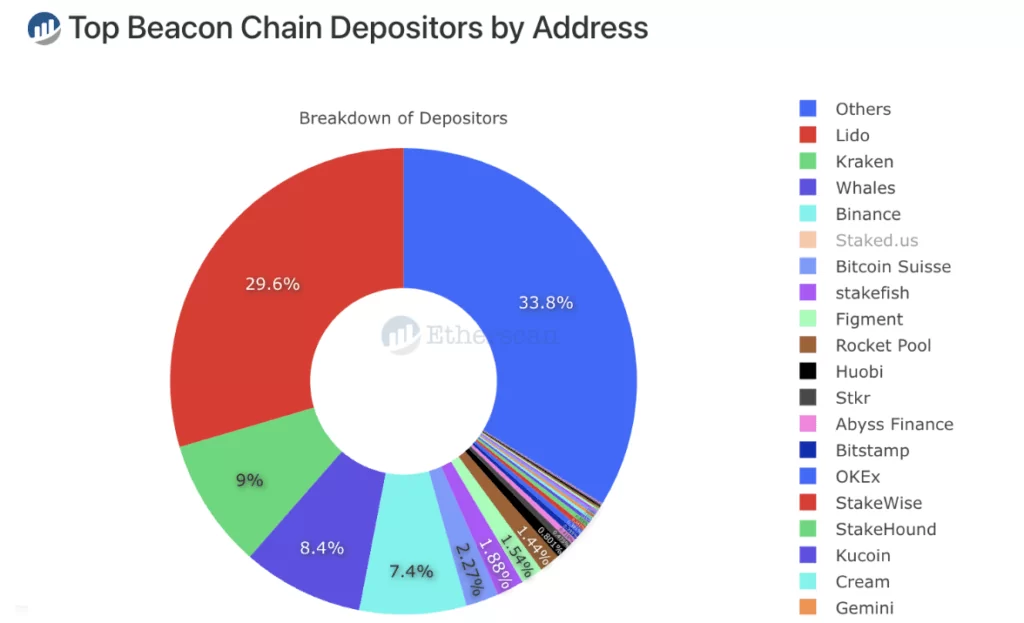

Minusami Lido jest relatywnie wysoka prowizja oraz centralizacja, protokół ten bowiem posiada ok. 30% rynku, a także samodzielnie prowadzi swoje węzły.

(źródło: link)

(źródło: link)Około 10 miliardów dolarów w ETH zgromadzone jest na 21 węzłach kontrolowanych przez Lido. Co prawda token Lido DAO pozwala zarządzać protokołem, jednak należy postrzegać Lido jako protokół w znacznym stopniu scentralizowany.

Dla klientów z USA i innych podobnych ordynacji podatkowych problemem może być również wzrost ilości balansu stETH na portfelu, co może być uznawane za dochód i odpowiednio opodatkowane. Można temu jednak zapobiec poprzez zwrappowanie swoich stETH na wstETH.

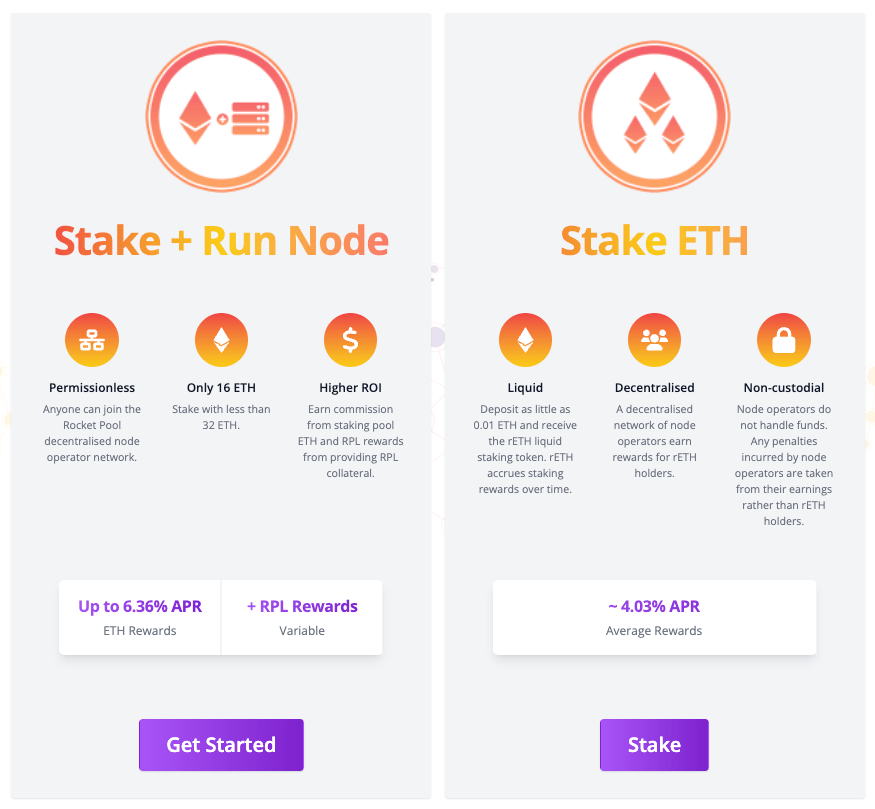

- Rocket Pool

Konkurencją do Lido.fi jest Rocket Pool, protokoły te działają na bardzo podobnej zasadzie. Po zdeponowaniu swojego ETH otrzymujemy tokeny rETH w stosunku 1:1, a Rocket Pool zajmuje się stakowaniem naszych ETH w zamian za opłatę wynoszącą około 10%.

Oprócz standardowego stakowania, gdzie minimalny depozyt wynosi 0.01 ETH, Rocket Pool oferuje każdemu uruchomienie własnego węzła używając sieci Rocket (wymagana do tego ilość ETH to jedynie 16 sztuk, zamiast standardowych 32). Uruchomienie własnego węzła nie tylko zwiększa decentralizacje protokołu, ale także nasze dochody. w tej chwili za staking w rocketpool.net otrzymujemy APR w wysokości 4,03%, jednak za uruchomienie własnego węzła jest to już 6,36%.

(źródło: link)

(źródło: link)Ponadto, Rocket Pool jest zdecydowanie mniej scentralizowany niż Lido. Pomimo posiadania znacznie mniejszego udziału w rynku ma on uruchomione aż 953 węzły.

Jednakże do czasu wejścia ETH 2.0 warto zastanowić się w jaki sposób lepiej ulokować środki, szczególnie jeżeli nie posiadamy 32 ETH do stania się walidatorem.

Czy pożyczanie ETH ma sens?

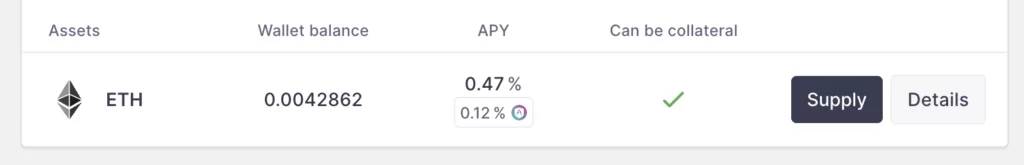

Kolejnym sposobem na pomnożenie swoich ETH jest pożyczanie ich na procent. Protokoły, które zapewniają taką możliwość to m.in.: AAVE i Compound. Należy jednak zaznaczyć, iż oferują one bardzo niskie oprocentowanie, które rzadko kiedy przekracza 1% APY.

Tak np. AAVE oferuje jedynie 0.47% APY za depozyt ETH.

(źródło: link)

(źródło: link)Compund oferuje jeszcze mniej, ponieważ tylko 0.05% APY.

(źródło: link)

(źródło: link)Powodem, dla którego można rozważyć pożyczanie swojego ETH na wyżej wymienionych protokołach może być zastaw, który otrzymamy w zamian za depozyt. Otrzymanie wyższego oprocentowania niż 1-2% jest niemożliwe i jeżeli nie planujemy aktywnie używać otrzymanego zastawu, oraz szukamy stabilnego źródła pasywnego dochodu, to nie powinniśmy z nich korzystać.

Yield aggregator

To protokoły aktywnie zarządzające środkami poprzez przenoszenie ich pomiędzy szeregiem projektów DeFi typu liquidity i lending, chcąc poprzez to zapewnić maksymalne stopy zwrotu.

Oprocentowanie, które one oferują jest podobne do tego, które można zdobyć pożyczając swoje ETH. Yearn oferuje około 1,6% APY, podczas gdy Tokemak około 4% APY.

Protokoły typu yield aggregator rzadko kiedy zapewniają większy zwrot niż gdy stakuje się samemu, bądź przy użyciu mniej skomplikowanych platform. Należy także pamiętać o wysokich opłatach za gaz, które mogą pożreć znaczną część naszych zysków – zwłaszcza jeżeli operujemy na mniejszych kwotach.

Stabilne pule płynności

Podobnie jak algorytmiczne stablecoiny są powiązane (pegged) z walutą fiducjarną tak też istnieją aktywa powiązane z ETH. Mają one na celu śledzenie i wierne odzwierciedlanie ceny ETH. Przykładem takiego aktywa jest alETH, jest to syntetyczny ETH, który jest wytwarzany w oparciu o zdeponowane w protokole Alchemix ETH. alETH utrzymuje pegga w stosunku do ETH, wobec tego jest on wart dokładnie tyle samo co ETH.

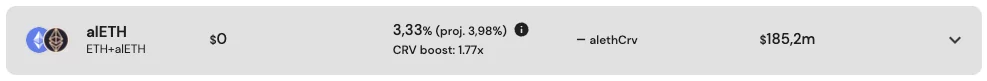

Jednym z protokołów pomagających w utrzymaniu pegga przez alETH jest Curve. Dostarczając płynności dla pary ETH/alETH na platformie Convex jesteśmy w stanie otrzymać 3,33% APR.

(źródło: link)

(źródło: link)Plusem dostarczania płynności dla takiej pary aktywów jest brak ryzyka nietrwałej straty. Należy jednak pamiętać o zagrożeniu wynikającym z możliwego zerwania pegga.

Przeszukując Convex można znaleźć więcej ciekawych par, gdzie możemy dostarczyć płynność. Na szczególną uwagę może zasługiwać para ETH/stETH, oferuje ona 4,73% APR, do tej kwoty należy jednak dodać niecałe 4% APR, które otrzymujemy jako posiadacze tokenu stETH.

Farmienie ETH w parze do syntetycznego ETH z jednej strony nie naraża nas na ryzyko nietrwałej straty, z drugiej jednak nie zapewni nam zysków większych niż 10% rocznie. Wobec tego, jeżeli zależy nam na większym zysku musimy poświęcić nasze bezpieczeństwo.

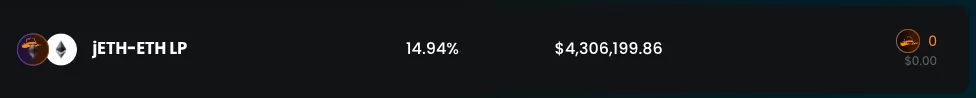

Ciekawą pulą płynności, na której możemy zarabiać jest para jETH-ETH operująca na L2 ETH – Arbitrum.

(źródło: link)

(źródło: link)Oferuje ona prawie 15% APR. Największym ryzkiem w tej parze jest to, iż token jETH nie jest speggowany z ETH, w założeniu powinien on naśladować cenę ETH, jednak może to być trudniejsze niż w przypadku speggowanych tokenów.

Niestabilne pule płynności

Poszukując wyższej stopy zwrotu warto zastanowić się nad pulami płynności ETH z innymi cyfrowymi aktywami. Musimy jednak pamiętać, iż robiąc to wystawiamy się na ryzyko nietrwałej straty. jeżeli wartość tokenu będącego w parze z ETH znacznie wzrośnie bądź spadnie w stosunku do ETH, wtedy może się okazać, iż zamiast dostarczania płynności bardziej opłacalne byłoby dla nas samo trzymanie tokenów. Więcej na temat mechanizmu nietrwałej straty znajduje się tutaj.

Na przykład, za dostarczanie płynności dla pary ETH/LFT Convex oferowane jest ponad 149% APR. Biorąc jednak pod uwagę jak zmienna jest cena tokenu LFT choćby tak wysokie APR może nam nie zrekompensować poniesionych strat.

(źródło: link)

(źródło: link)Jeżeli chcemy policzyć, czy opłaca nam się dostarczać płynność warto skorzystać z kalkulatora dostępnego tutaj. Wprowadzając do niego ceny aktywów z momentu wpłaty i wypłaty kapitału będzie on w stanie wyliczyć, czy zjawisko nietrwałej straty pochłonęło nasze zyski.

W sieci są dostępne są setki par dla których można dostarczać płynność, warto poszukać takiej, której tokeny będą poruszać się w podobnych kierunkach. Należy jednak zdawać sobie sprawę, iż im większe APR, tym większa zmienność i mniejsza płynność.

Lewarowanie pozycji

Jeśli chcemy zarobić kilka procent APR więcej i posiadamy wyższą tolerancję ryzyka możemy zlewarować swoje pozycje.

Poniżej przedstawiam dwie strategie jak tego dokonać:

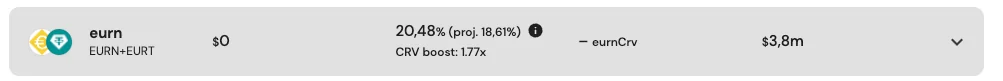

Pierwszą jest zdeponowanie posiadanych tokenów stETH otrzymanych z Lido w protokole AAVE jako zabezpieczenie. Oddane tokeny będą rosły w depozycie tak samo jak na naszym portfelu, co oznacza, iż zarabiamy 3,9% APR, a równocześnie otrzymujemy zastaw, którym możemy dowolnie operować. Używając zastawu w wysokości ½ zdeponowanego stETH kupujemy stablecoiny i umieszczamy je w puli płynności, w której zarabiamy około 20% APR.

(źródło: link)

(źródło: link)Wobec powyższego nasze łączne APR wynosi 3,9% +½ x (20%) co nam daje aż 13,9%.

Drugą możliwością jest zdeponowanie tokenów stETH w AAVE, a następnie pożyczenie ETH, które zamienimy na stETH i ponownie zdeponujemy – czynność tę można powtórzyć kilkukrotnie. Zakładając, iż powtórzyliśmy ją 4 razy, a za każdym razem pożyczaliśmy 70% wartości depozytu powinniśmy posiadać 2,75 x początkowej wartości ETH. Wobec czego nasze APR nie wynosi już 3,9% ale 10,73%.

CeFi

Scentralizowane finanse (CeFi) to półśrodek pomiędzy tradycyjnymi finansami a zdecentralizowanymi finansami (DeFi). CeFi łączy w sobie inwestycyjne możliwości, które daje DeFi z bezpieczeństwem i łatwością użycia tradycyjnych finansów. Podczas, gdy w DeFi nad wszystkim czuwa smart kontrakt, w CeFi istnieje podmiot centralny, który kontroluje klucze prywatne i zapewnia bezpieczeństwo.

Platformy CeFi, w których można pomnażać swoje ETH, to m.in. Celsius i Blockfi.

- Celsius

Oferuje on APY na poziomie 7% dla pierwszych 30 ETH zdeponowanych przez nas na platformie i 4,6% dla kolejnych. Tak wysokie APY jest oferowane, o ile wybierzemy otrzymywanie odsetek w tokenach platformy – CEL, jeżeli zaś zdecydujemy się na otrzymywanie odsetek w ETH, wtedy będą one odpowiednio mniejsze 5,35% dla pierwszych 30 ETH i 3,52 powyżej pierwszych 30 ETH. Kapitalizacja odsetek następuje co tydzień.

- Blockfi

Oferuje APY na poziomie 4%, w przeciwieństwie do Celsiusa nie ma górnej granicy ilości tokenów dla takiego oprocentowania, odsetki otrzymuje się w ETH, a kapitalizacja następuje raz w miesiącu.

Warto podkreślić, iż platformy CeFi często oferują interesujące promocje za dołączenie bądź polecenie aplikacji znajomym, może to szczególnie zainteresować użytkowników z mniejszym kapitałem.

Zakończenie

ETH jak mało który token może zostać z nami na dłużej, wobec czego zrozumiałą strategią jest pomnażanie go w sposób pasywny i relatywnie bezpieczny.

W niniejszym artykule przedstawiłem kilka strategii, które mogą być pomocne podczas tego procesu. Wybór odpowiedniej opcji uzależniony jest nie tylko od ilości tokenów jakimi dysponujemy, ale także od tego jak duże ryzyko jesteśmy w stanie znieść.

Niezależnie jednak którą strategię wybierzemy, należy pamiętać, iż ze wszystkimi wiążą się ryzyka, a jedną z najlepszych metod ochrony kapitału jest jego dywersyfikacja.

Bibliografia: https://www.business2community.com/cryptocurrency/yield-farming-crypto https://www.technologyreview.com/2022/03/04/1046636/ethereum-blockchain-proof-of-stake/ https://zebpay.com/blog/how-rocket-pool-works/ https://every.to/almanack/the-best-ways-to-earn-yield-on-your-eth https://docs.rocketpool.net/ https://medium.datadriveninvestor.com/how-can-lido-users-use-steth-and-why-should-they-b3be8147e056 https://economictimes.indiatimes.com/industry/banking/finance/how-to-earn-interest-on-ethereum/articleshow/90567800.cms https://medium.com/coinmonks/how-to-earn-staking-rewards-on-ethereum-now-without-locking-it-up-f97d5e773019 https://www.business2community.com/cryptocurrency/earn-interest-on-ethereum https://extropy-io.medium.com/ethereum-2-0-staking-solutions-f84a2483bf5a https://ethereum.org/pl/developers/docs/

3 lat temu

3 lat temu

![Duchowe przebudzenie i choroba – tak wyglądało życie Pauliny Jaricot [PATRONKA DNIA]](https://misyjne.pl/wp-content/uploads/2022/05/Obrazek_Paulina_Missio_Austria.jpg)