Wstęp

Dwa tygodnie temu ukazał się mój artykuł o możliwościach uzyskania pasywnego dochodu w Ethereum, który możecie znaleźć tutaj. W nawiązaniu do niego dziś postaram się przedstawić sposób w jaki można pasywnie zarabiać w stablecoinach.

Obecny sentyment na rynku kryptowalut, który spowodował znaczne spadki wywołał również spory strach i zwątpienie w możliwości kontynowania hossy.

Wielu z Was prawdopodobnie pamięta co wydarzyło się w poprzedniej bessie, gdy wartość ETH spadła z ponad 1,4k $ w styczniu 2018 r. do 84 $ w grudniu 2018 – był to spadek aż o 94%. Gdyby sytuacja miała się powtórzyć i ETH miałoby powtórzyć spadek o 94% to od obecnego ATH na poziomie 4,7k $ mogłoby zsunąć się na około 280 $.

Nawet jeżeli taki scenariusz jest mało prawdopodobny, to nie jest on niemożliwy i warto być do niego przygotowanym. Dobrym pomysłem jest posiadanie części kapitału w stablecoinach by mieć za co kupować, gdy cena osiągnie dno.

Dodatkowo, by uchronić się przed niewidzialnym podatkiem jakim jest inflacja warto skierować nasze środki do pracy. W tym artykule opiszę kilka sposobów, które nie tylko pozwolą nam uchronić środki przed inflacją, ale także dadzą nam szansę ją pokonać.

Największe protokoły

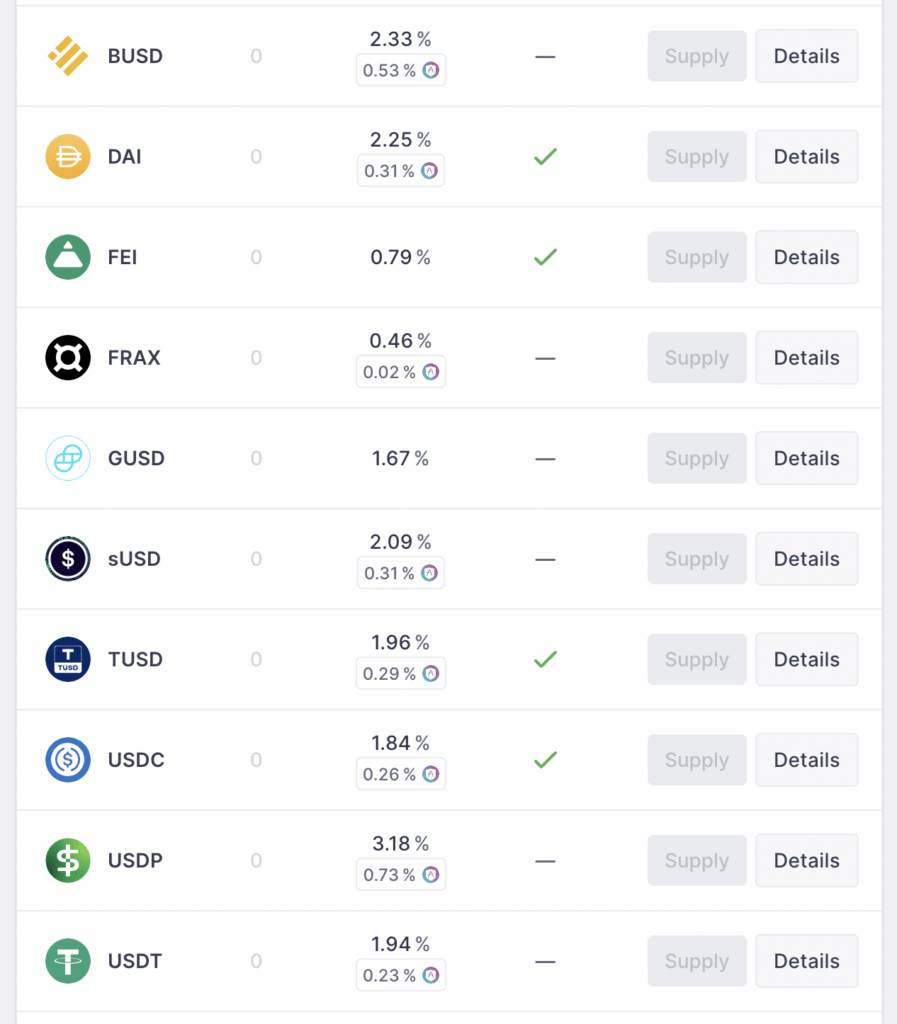

Podczas gdy w tradycyjnych finansach istnieją banki centralne, które dzięki kontroli stóp procentowych narzucają wysokość oprocentowania dla większości operacji finansowych, tak w świecie cyfrowych finansów, gdzie nie ma żadnego centralnego regulatora, podstawową stopę procentową ustalają dwa protokoły, które zagarniają lwią część rynku, mowa oczywiście o Aave i Compound. Odsetki, które możemy dostać na tych platformach są ściśle uzależnione od odsetek, które zdolni są zapłacić biorący pożyczki.

- Aave w tej chwili oferuje 2,25% na DAI oraz 1,94% na USDT, na uwagę może zasługiwać USDP za którego można dostać 3,18%

(źródło: link)

(źródło: link)- Compound oferuje zaś 1,69% na DAI oraz 1,56% na USDT, na USDP tylko 0.97%

(źródło: (link)

(źródło: (link)Największe protokoły nie oferują dużych zwrotów, jednak są one najmniej skomplikowane, najbardziej sprawdzone i najbezpieczniejsze. Są one doskonałym rozwiązaniem dla najmniej doświadczonych użytkowników, którzy chcą wpłacić swoje środki i zapomnieć o nich na długi czas nie martwiąc się o stabilność protokołu. Konfiguracja lokaty oferowanej przez te protokoły jest bardzo prosta, gaz relatywnie tani, nie występują też opłaty od wymiany.

Mniejsze protokoły

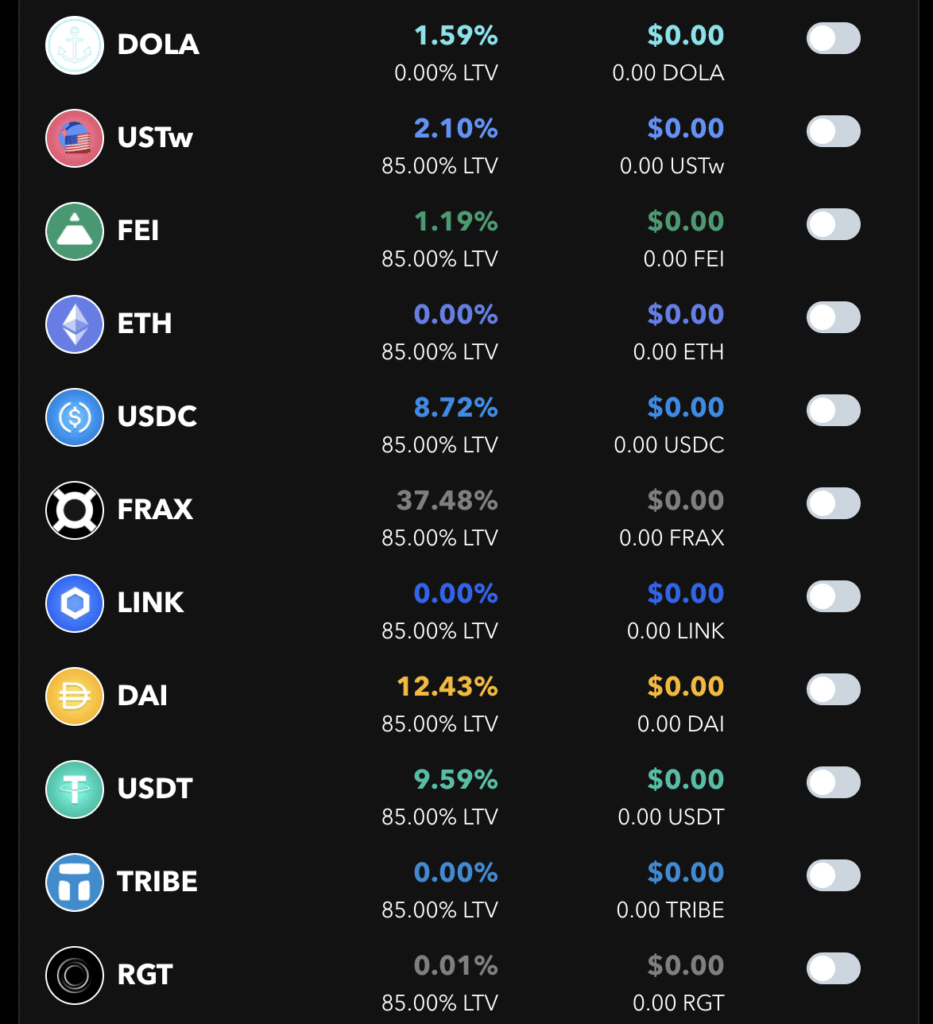

Dwie mniejsze platformy, które warto mieć na uwadze to Rari Capital oraz Fulcrum.

Oferują one zwykle trochę lepsze oprocentowanie, wymagają od nas jednak większej aktywności, gdyż oprocentowanie często się zmienia i by zmaksymalizować zyski warto je przenosić.

- Na czas pisania tego artykułu Rari Capital oferuje aż 12,43% APY na DAI oraz 8,72% na USDC, najwięcej jednak można zarobić na FRAX, za którego można otrzymać ponad 37% APY.

(źródło: link)

(źródło: link) - Na Fulcrum zaś możemy otrzymać 4,81% APR na DAI, 2,29% za USDC oraz 2,70% USDT. Należy zwrócić uwagę, iż Fulcrum w przeciwieństwie do Rari wyświetla stawki w APR zamiast APY.

(źródło: link)

(źródło: link) Protokoły te z grubsza nie różnią się znacznie od Aave i Compound, a używając ich za trochę więcej pracy możemy otrzymać sporo większe zyski.

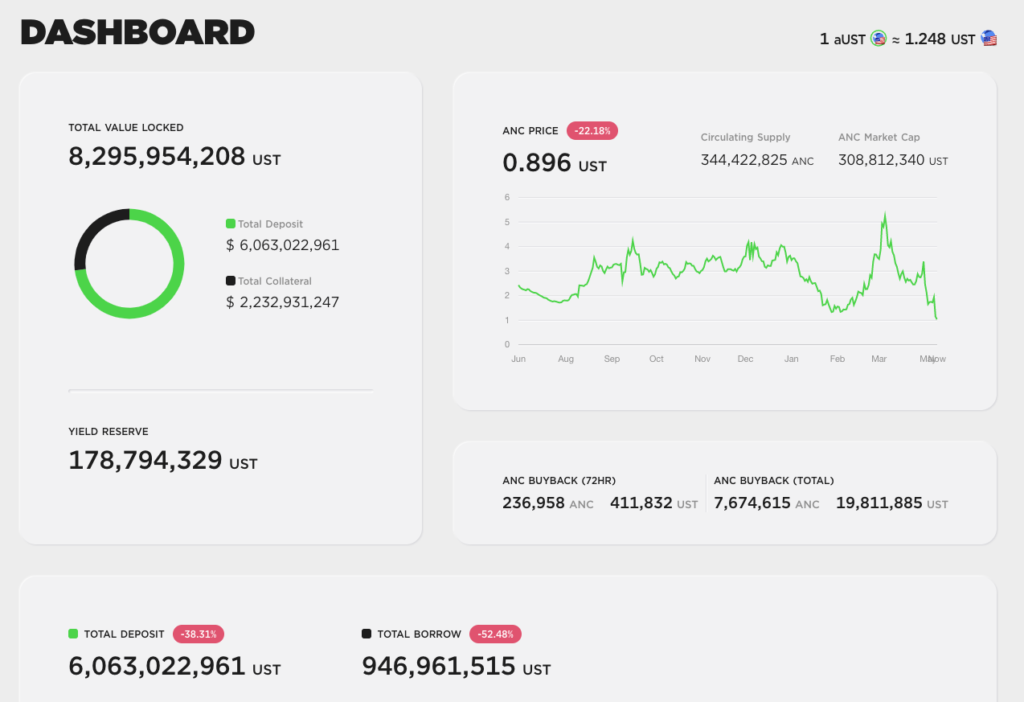

Anchor Protocol

W tym miejscu warto także wspomnieć o Anchor Protocol, jest to protokół pożyczkowy w ekosystemie Terra, który na czas pisania artykułu oferuje APY na poziomie 18,53% wypłacanym w UST.

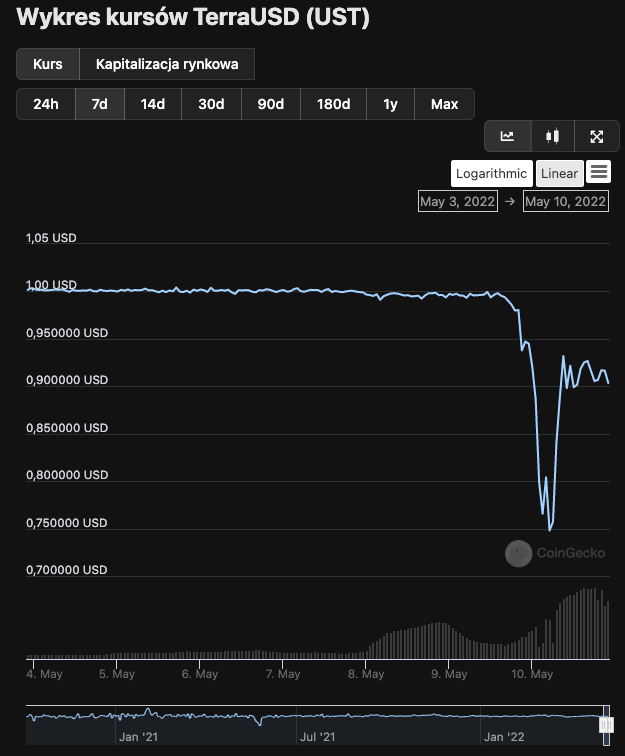

Wiele osób ze świata kryptowalut (i nie tylko) dość krytycznie podchodzi do tego projektu, uważając, iż oferuje on zbyt wysokie APY, którego nie będzie w stanie utrzymać. Na czas pisania tego artykułu zarówno Anchor jak i również UST przeżywają głęboki kryzys i odpływ kapitału, jeżeli uda im się go przetrwać i dowiodą swojej trwałości, wtedy będę mógł z czystym sumieniem go polecić, na obecną chwilę rozsądniejsze jest wstrzymanie się z inwestycjami i baczne obserwowanie rozwoju wydarzeń.

(źródło: link)

(źródło: link)Yield aggregator

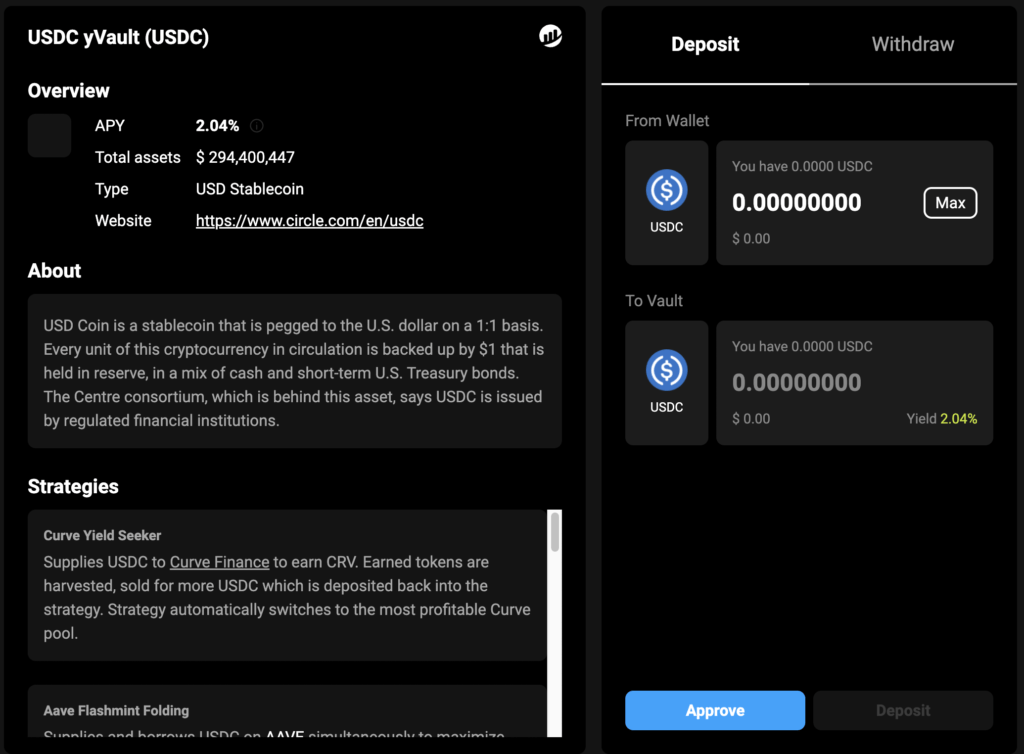

Są to protokoły aktywnie zarządzające naszymi środkami poprzez przenoszenie ich pomiędzy szeregiem projektów DeFi typu liquidity i lending, chcąc poprzez to zapewnić maksymalne stopy zwrotu. Najpopularniejsze protokoły, na które warto zwrócić uwagę to: Yearn.finance, Tesseract i Tokemak.

Na Yearn finance możemy zdeponować swoje LUSD na 3,46% APY, a USDC na 2,04% APY. Protokół używa zestawu strategii, by uzyskać największy zwrot przy zachowaniu odpowiedniego poziomu bezpieczeństwa naszych środków. Szczegóły strategii jakie wykorzystuje Yearn można znaleźć opisane na stronie tokena. Na zdjęciu poniżej znajdziemy szczegóły działania dla USDC:

(źródło: link)

(źródło: link)Yearn Finance jest alternatywą dla użycia największych protokołów takich jak AAVE czy Compound. Automatyzuje on poszukiwanie największej stopy zwrotu, wobec czego nie musimy się martwić o to sami. Należy jednak pamiętać, iż w zamian za tę automatyzacje musimy zapłacić 20% wszystkich naszych zysków. Należy także dodać, iż wraz z użyciem jakiegokolwiek agregatora nieznacznie zwiększamy swoje ryzyko, gdyż dodajemy kolejną platformę mającą dostęp do naszych środków.

Użycie yield aggregatorjest zalecane osobom, które cenią sobie stabilność i bezpieczeństwo, jednocześnie liczą na większe stopy zwrotu niż w największych protokołach.

Incentivized Liquidity

Zachęty do dostarczania płynności występują wtedy, gdy protokół płaci nam w swoim natywnym tokenie za to, iż pomagamy mu w utrzymaniu płynności w określonych parach walutowych. W takiej sytuacji nasze APY nie jest uzależnione od tego, ile osób jest skłonnych pożyczać i na jak wysoki procent to robią, ale od tego, jak wartościowy jest natywny token, w którym dostajemy nagrodę oraz ile osób dostarcza płynność dla danej pary walutowej.

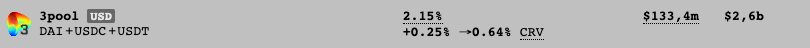

Np. w Curve 3Pool, który składa się z trzech tokenów: DAI, USDC oraz USDT, w tej chwili APY wynosi 2,15%, jednak czasami wzrasta wielokrotnie wyżej osiągając choćby poziomy 10%. Dzieje się tak ponieważ zapłatę otrzymujemy w tokenie CRV.

(źródło: link)

(źródło: link) Wypracowywanie zysków za dostarczanie płynności dla par walutowych jest zwykle bardziej zyskowne niż samo ich pożyczanie, należy jednak pamiętać o tym, iż są to bardziej skomplikowane transakcje, a wobec tego niosą ze sobą więcej zagrożeń.

Wykorzystanie Incentivized Liquidity może być bardzo opłacalne, jeżeli jesteśmy aktywnymi uczestnikami rynku. Póle płynności często zmieniają swoje APY, a nowe z największymi APR uruchamiane są każdego dnia.

Pomocnym narzędziem pomagającym uzyskać jak największy zwrot przy jak najmniejszym nakładzie pracy są autocompoundery. Są to protokoły, które zbierają za nas nagrody z pól płynności, sprzedają je a za zarobione pieniądze tworzą większą pulę płynności, którą dodają do naszego depozytu. Autocompounder może być świetnym narzędziem szczególnie wtedy, gdy działamy na sieci Ethereum, gdyż najczęściej pokrywają za nas wszystkie opłaty za gaz.

Autocompoundery na które warto zwrócić uwagę to Pickle Finance, Beefy, Tulip, Yield Yak. Największym ich minusem są opłaty, np. Pickle Finance pobiera aż 20% wszystkich naszych zysków.

Opłaty

Podczas korzystania ze wszystkich protokołów należy z uwagą przyglądać się opłatom za swapy i gaz, gdyż czasami wystarczy dokonać kilku transakcji, by pozbawić się zysków generowanych miesiącami.

Wymiana ETH na USDT to 0,3% kwoty transakcji na największych dexach takich jak Sushiswap i Uniswap. jeżeli więc zarabiamy 4% APR, to jedna transakcja kosztuje nas prawie miesiąc wygenerowanych zysków.

Kolejnym kosztem jest opłata za gaz. Na ETH opłaty za swapy oraz interakcje z kontraktami mogą kosztować od kilkunastu do choćby kilkudziesięciu dolarów. Należy pamiętać, iż często musimy dokonać kilku transakcji, by nasze stablecoiny zaczęły dla nas pracować.

Przykładowo chcemy farmić kwotą 10 tysięcy USDT. Yearn finance akurat oferuje 6% APR na tokenie USDT, wobec czego, o ile APR się utrzyma powinniśmy dostawać równe 600 dolarów rocznie. Dokonanie depozytu i akceptacji kontraktu będzie nas kosztowało 50-70 dolarów, dodatkowo wypłata środków będzie od nas wymagała dokonania transakcji, które będą kosztowały 50-70 dolarów. Jak łatwo zauważyć z prognozowanych 600 dolarów ostatecznie możemy otrzymać 460 dolarów, co stanowi zaledwie 75% pierwotnej sumy.

Jak więc łatwo zauważyć, w wyniku tak dużych opłat farmienie stablecoinów w kwocie poniżej 100 tysięcy dolarów na ETH jest zupełnie nieopłacalne.

Jeśli dysponujemy mniejszymi portfelami warto zastanowić się nad użyciem innych sieci jak np. AVAX, Luna bądź też L2 na ETH takich jak Arbitrum, które pomogą nam znacznie zredukować opłaty.

Ryzyka

W świecie kryptowalut istnieje szereg ryzyk, te podstawowe to ryzyko sieciowe i protokołu.

Używanie sieci Ethereum kosztuje nas sporo w opłatach transakcyjnych jednak zapewnia nam największe bezpieczeństwo i minimalizuje ryzyko sieciowe. Gdy zaczynamy obniżać koszty poprzez używanie mniejszych i mniej zdecentralizowanych blockchainów zwiększamy owe ryzyko.

Jak to zostało wcześniej zaznaczone im nowsza platforma tym większy APR będzie oferowany, abyśmy właśnie tam zdeponowali nasze środki. Należy jednak wziąć pod uwagę, iż im nowsza platforma tym krótsza jest jej historia, wobec czego jest ona mniej sprawdzona, a zatem mniej bezpieczna. Wybierając najdłużej działające platformy znacznie zmniejszamy ryzyko protokołu.

Kolejnym elementem, na którym należy się zastanowić jest fakt, iż oferowane przez nową platformę APR może nie trwać długo, gdyż wraz ze wzrostem popularności będzie ona go systematyczne zmniejszać.

Nawet jeżeli nowy protokół skusi nas wysokim APR, może ono trwać na tyle krótko, iż nie tylko nie zarobimy więcej niż na bardziej stabilnych protokołach, ale także stracimy.

Dodatkowo, mniejsze platformy i protokoły mogą mieć różnorakie problemy, które zmuszą nas do wyciągnięcia z nich pieniędzy bądź też sprzedaży oferowanych przez nie tokenów.

Wbrew temu co mogłoby się wydawać takie sytuacje wcale nie są takie rzadkie, szczególnie w trudnych warunkach rynkowych, które w tej chwili występują, a na które nasz portfel stablecoinowy powinien być odporny. Dla przykładu: na początku kwietnia tego roku Neutrino Dollar (USDN) stracił pegga i spadł do poziomu 0.82 $, podobnie TerraUSD na czas pisania tego artykułu traci pegga i spadła do poziomu 0.74 $.

(źródło: link)

(źródło: link)Warto zaznaczyć, iż odbudowa potencjalnej straty na poziomie 25% przy założeniu osiągania przez nas 10% APR zajmie mniej więcej 3 lata. Wydaje się, iż powyższe ryzyka powinny ochładzać entuzjazm podczas gonienia najwyższych stóp zwrotów, gdyż często nie tylko możemy nie zarobić więcej, a wręcz doznać bolesnej i niepotrzebnej straty.

Należy pamiętać, iż im bardziej skomplikowana platforma i produkt tym więcej zagrożeń na siebie nakładamy, a każdy łańcuch jest tak silny jak jego najsłabsze ogniwo.

Farmienie stablecoinów z dźwignią

Farmienie stablecoinów w bardziej egzotycznych protokołach rzadko kiedy przekracza 20% APR w dłuższym okresie czasu. Da się jednak osiągnąć zdecydowanie większe stopy zwrotu – wszystko za sprawą lewarowania.

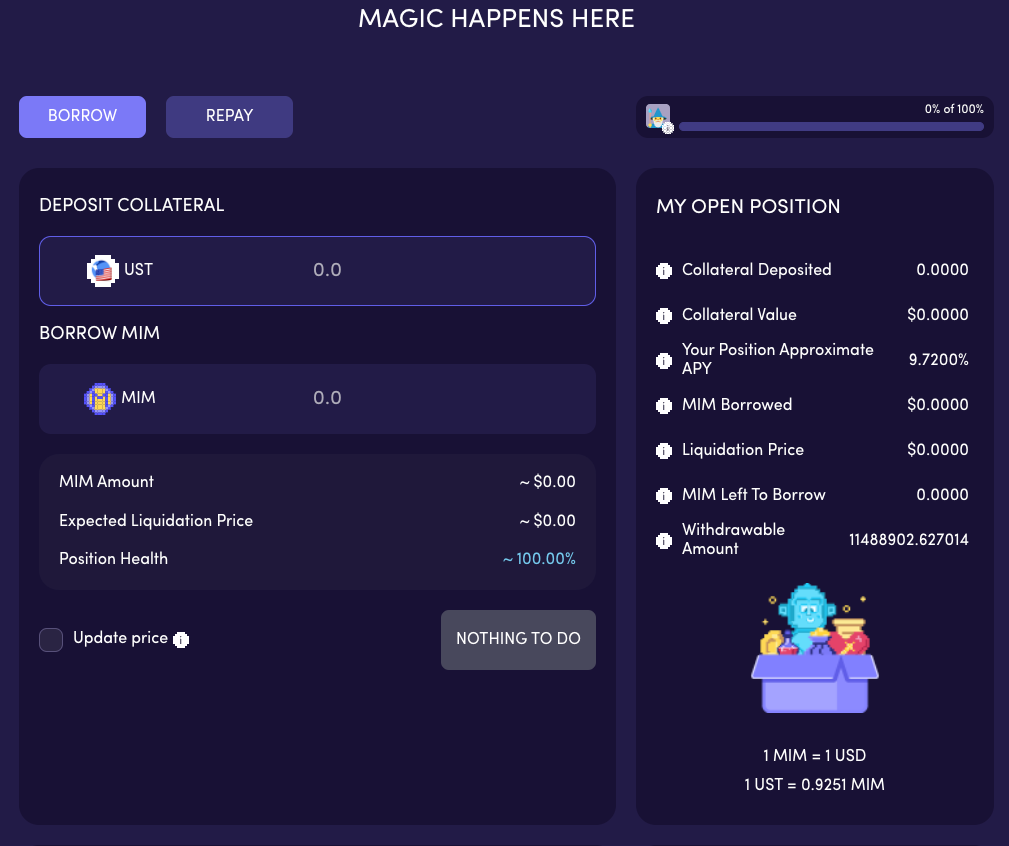

Jednym z ciekawszych protokołów, na którym możemy używać dźwigni podczas farmienia stablecoinów jest Abracadabra money. Abracadabra pozwala wymintować stablecoiny MIM pod zastaw swojego zabezpieczenia. Protokół pozwala także wpłacić pożyczone MIM z powrotem do puli, w której pierwotnie wpłacaliśmy i zarabiać z nich odsetki.

(źródło: link)

(źródło: link) Gdy deponujemy UST otrzymujemy 9,7% APY, ale równocześnie jesteśmy w stanie pożyczyć MIM w maksymalnej wysokości 90% naszego depozytu. Wobec tego, jeżeli zdeponujemy tam 10 tysięcy dolarów będziemy dostawali 9,7% APY a ponadto otrzymamy od protokołu 9 tysięcy MIM do naszego dowolnego użytku.

Następnie możemy wymienić 9 tysięcy MIM na 9 tysięcy UST i ponownie je zdeponować w protokole zarabiając również 9,7% APY. Proces możemy powtórzyć choćby ośmiokrotnie osiągając kilkadziesiąt procent APY na naszej pierwotnej sumie.

Należy jednak pamiętać o ryzyku takiego działania, wystarczą bowiem małe fluktuacje ceny UST bądź MIM by całkowicie stracić swoje środki w wyniku likwidacji.

Jeśli chcemy użyć lewara bez ryzyka likwidacji można przemyśleć użycie serwisu Alxhemix, APR oferowane przez platformę jest jednak dużo niższe.

CeFi

Scentralizowane finanse (CeFi) to półśrodek pomiędzy tradycyjnymi finansami a zdecentralizowanymi finansami (DeFi). Platformy, na które warto zwrócić uwagę w kontekście pomnażania swoich stablecoinów to m.in. Nexo, BlockFi oraz Celsius.

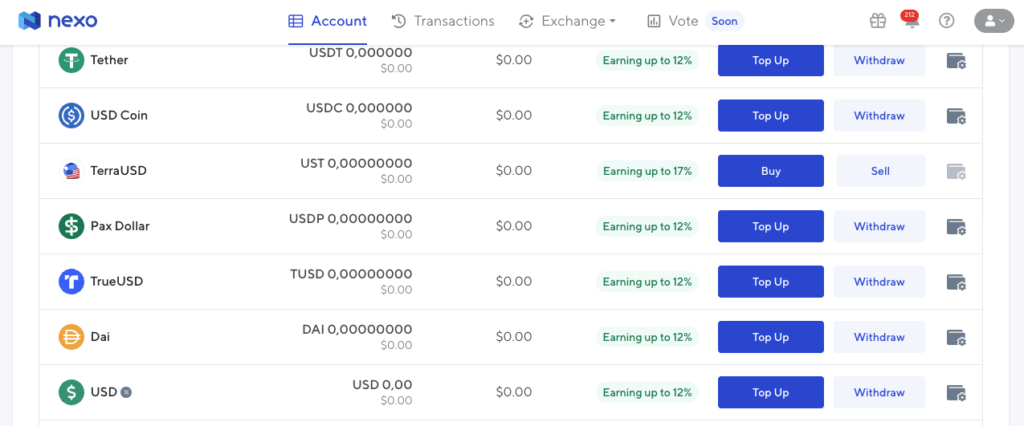

- Nexo oferuje nam 10% APR na najpopularniejszych stablecoinach takich jak USDC, USDT, DAI, USDP, a 12% APR, gdy wybierzemy opcje zarabiania w natywnym tokenie aplikacji NEXO. Za stablecoina UST możemy otrzymać odpowiednio 15% bądź 17%.

(źródło: link)

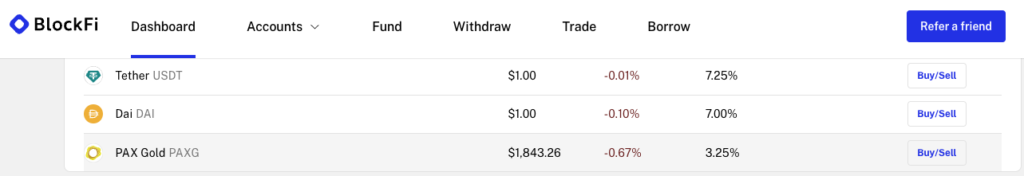

(źródło: link) - BlockFi oferuje zaś 7,25% APY na USDT, 7,00% na DAI.

(źródło: link)

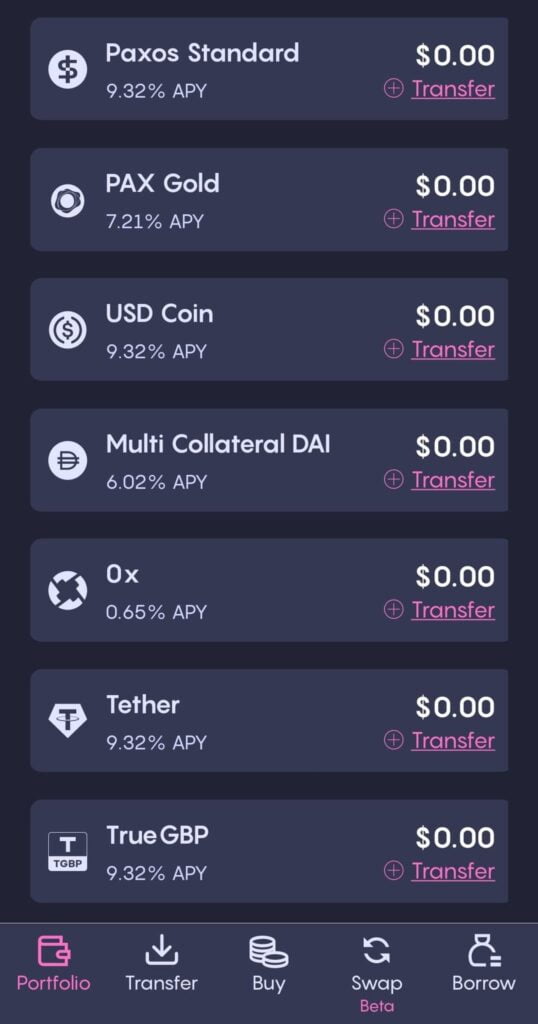

(źródło: link) - Celsius oferuje 9,32% APY na USDT oraz USDC, a 6,05% APY na UST.

(źródło: link)

(źródło: link)Musimy pamiętać, iż w CeFi nie kontrolujemy swoich funduszy tak samo jak w DeFI. Tutaj nad wszystkim czuwa centralny podmiot i to on posiada wszystkie klucze prywatne.

Zakończenie

Na zakończenie chciałbym jeszcze wspomnieć o konieczności dywersyfikacji, która powinna dotyczyć zarówno aktywów przez nas posiadanych jak również protokołów, których używamy. Dzięki odpowiedniemu rozmieszczeniu naszych środków minimalizujemy ryzyko utraty całego majątku w wypadku dysfunkcji któregoś z elementów w świecie aktywów cyfrowych.

Bibliografia: https://economictimes.indiatimes.com/industry/banking/finance/mncs-rush-to-tax-experts-as-sc-backs-i-t-dept-on-reassessment-notices/articleshow/91452007.cms https://www.business2community.com/cryptocurrency/earn-interest-on-stablecoins https://www.cabital.com/blog/stablecoins-and-how-to-use-them-to-generate-passive-income https://cryptonat.substack.com/p/farm-stablecoins?s=w https://medium.datadriveninvestor.com/10-yield-on-your-usd-stablecoins-here-are-the-top-4-options-96771a4a39c3Od Redakcji

Niniejszy artykuł ani w całości ani w części nie stanowi „rekomendacji” w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi czy Rozporządzenia Parlamentu Europejskiego i Rady (Ue) Nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowane Komisji (Ue) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniające dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymagań organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Zawarte w serwisie treści nie spełniają wymagań stawianych rekomendacjom w rozumieniu w/w ustawy, m.in. nie zawierają konkretnej wyceny żadnego instrumentu finansowego, nie opierają się na żadnej metodzie wyceny, a także nie określają ryzyka inwestycyjnego.

3 lat temu

3 lat temu

![Duchowe przebudzenie i choroba – tak wyglądało życie Pauliny Jaricot [PATRONKA DNIA]](https://misyjne.pl/wp-content/uploads/2022/05/Obrazek_Paulina_Missio_Austria.jpg)