Za nami pierwszy tydzień nowego roku, który przyniósł dużo pozytywów na lokalnym rynku finansowym. Od początku roku mWIG40 wzrósł +5,9%, sWIG80 +5,2% (a dodatkowo nasze indeksy nie miały jeszcze okazji zareagować na piątkowe wzrosty na Wall Street). Poza tym na froncie walki z inflacją mieliśmy mocny jej spadek w Polsce w grudniu 2022 r. Analitycy oczekiwali zmiany miesięcznej w wysokości +0,8%, a w rzeczywistości było tylko +0,2%.

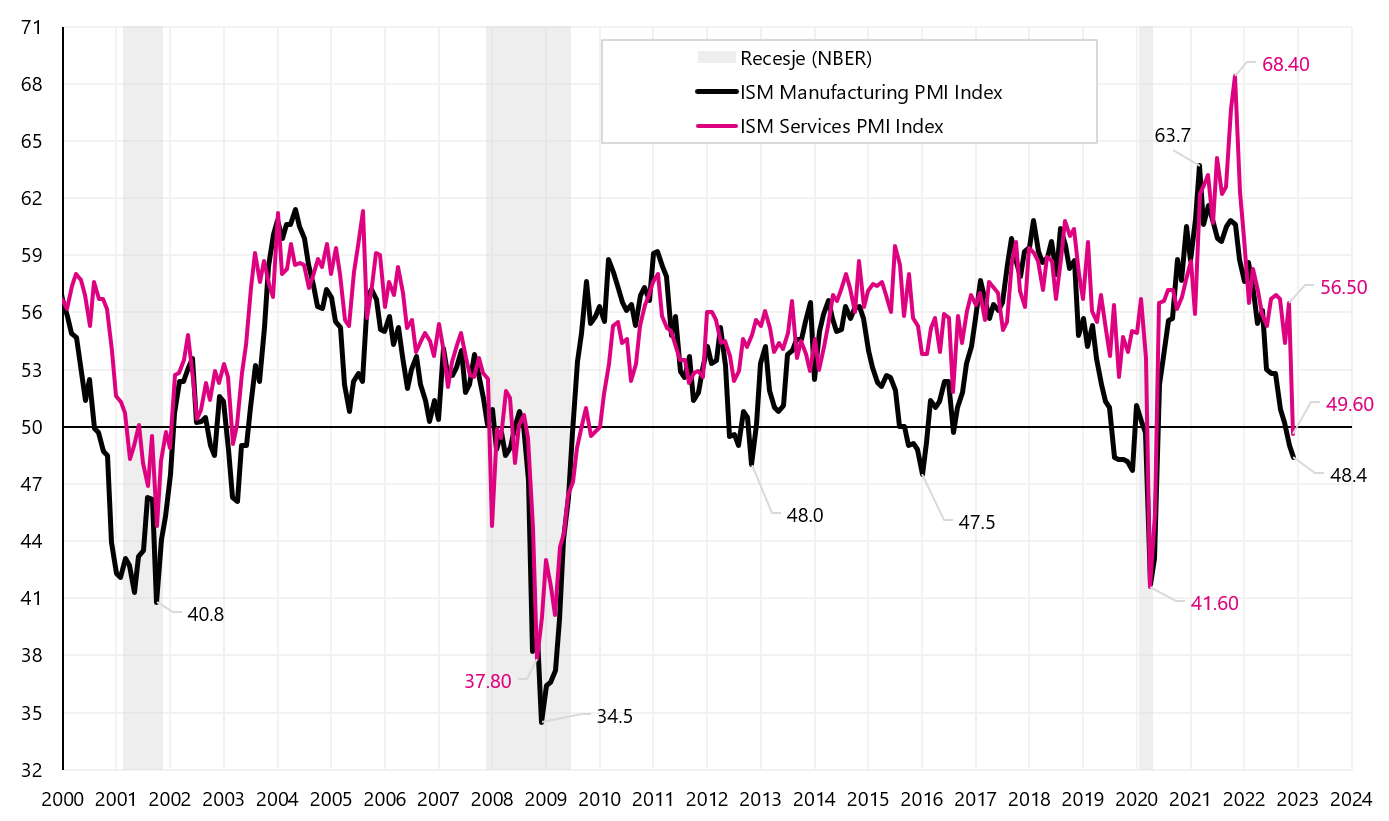

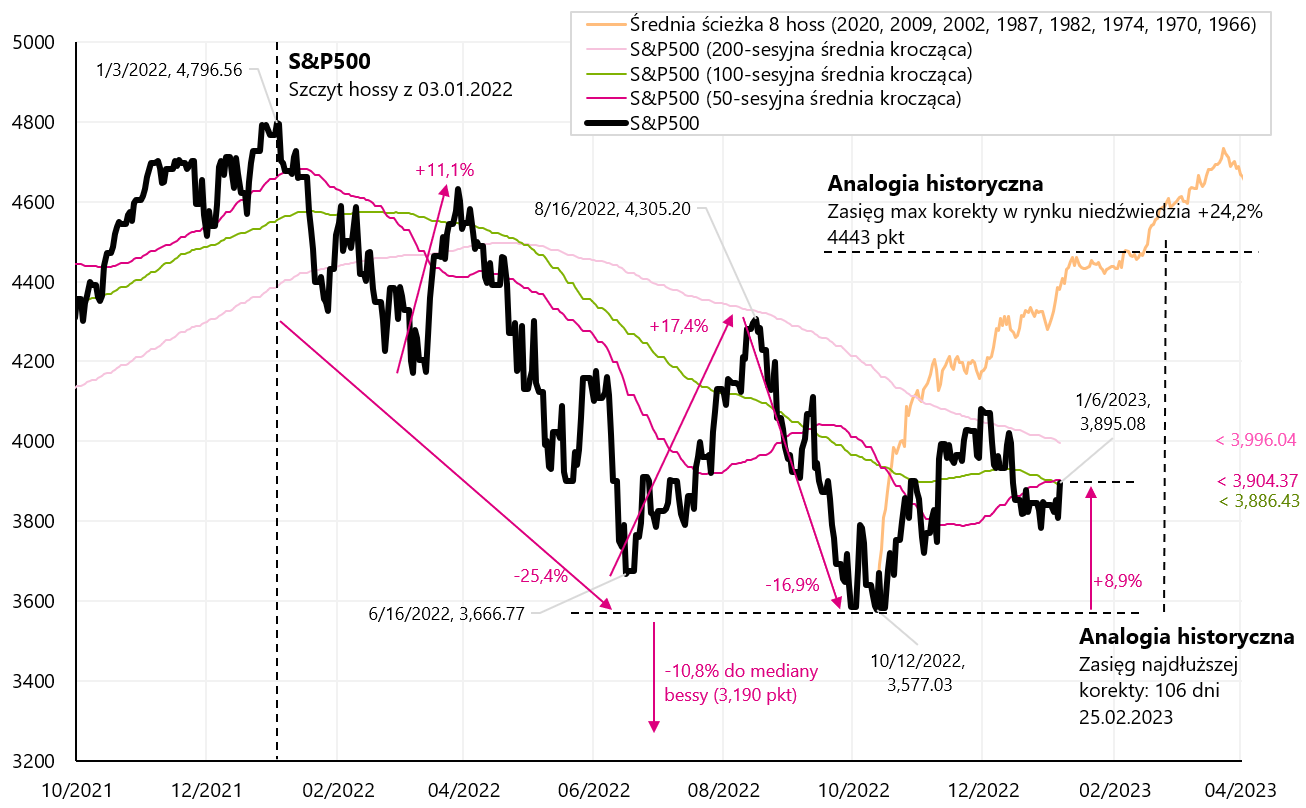

Do mniej udanych należał początek roku w USA, ale tylko do czwartku, kiedy po zamknięciu sesji S&P500 był „pod kreską” w 2023 roku z wynikiem -0,8%. W USA wszystko odmieniło się w piątek w reakcji na mocny raport o zatrudnieniu, ale z silnie zwalniającym wzrostem wynagrodzeń (na czym skupiły się rynki). Akcjom pomogła też w piątek publikacja usługowego indeksu PMI, który mocno spadł za grudzień 2022 r. (ISM Services PMI). Pomimo wielu wskaźników wyprzedzających wskazujących na nadchodzącą recesję w USA, dzisiejsza gospodarka amerykańska i rynek pracy są ciągle w bardzo dobrym stanie – a to może skutkować wyższymi podwyżkami stóp procentowych przez FED (chyba, iż tak jak w grudniu 2022 r. wraz z rosnącym zatrudnieniem i spadającym bezrobociem będziemy mieć dalej do czynienia z silnym spadkiem wzrostu wynagrodzeń).

Pierwszy tydzień 2023: w co grają rynki?

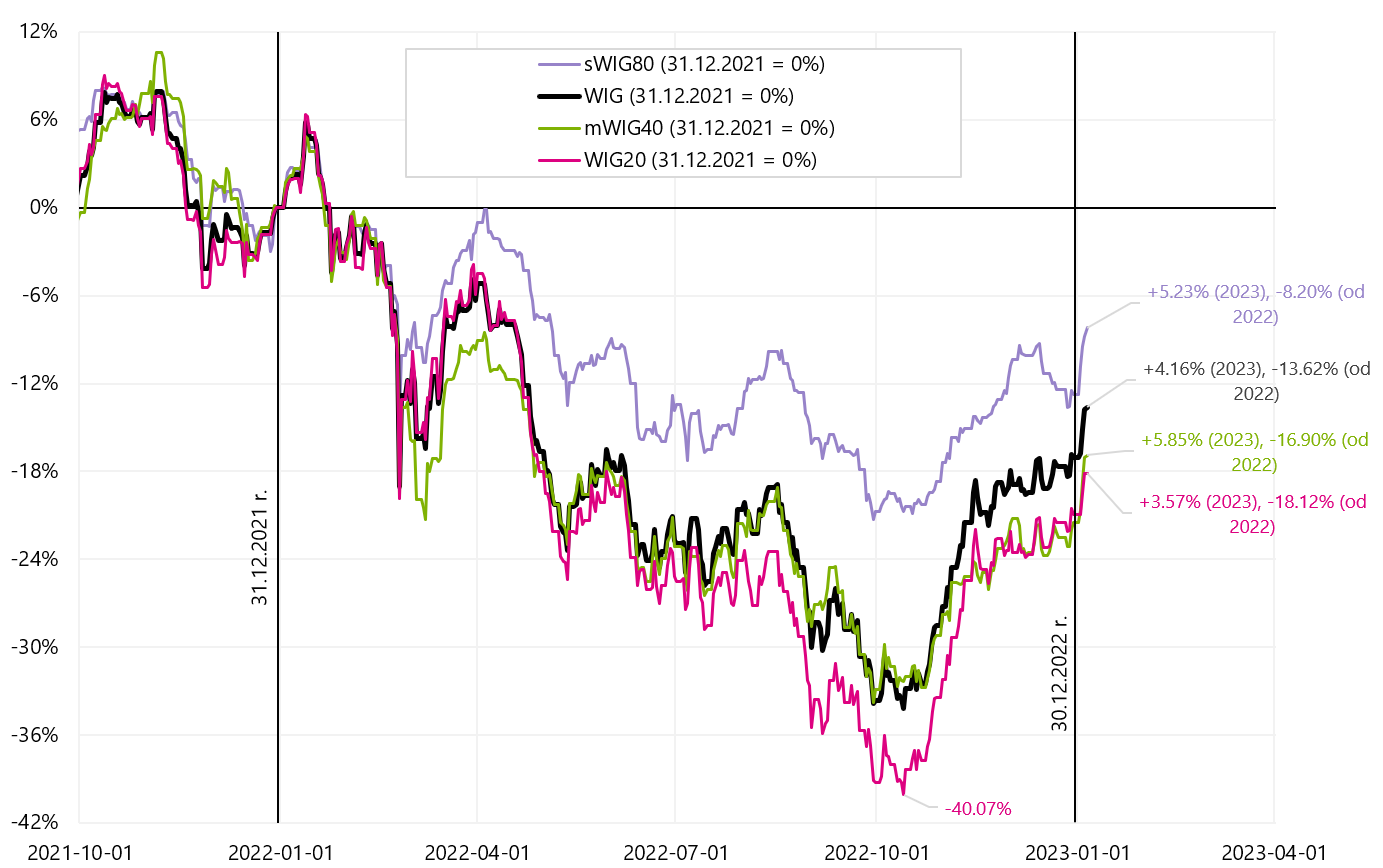

W mijającym tygodniu nowego roku polskie indeksy akcyjne całkiem mocno wzrosły, także na tle innych rynków. Najmocniej wzrósł mWIG40 (+5,8%), najsłabiej WIG20 (+3,6%). WIG jest już 31,2% powyżej dołka z 13.10.2022 r. (WIG20 aż 36,6%). Indeks WIG pozostaje także całkiem sporo powyżej swojej 200-sesyjnej średniej, bo aż 9,7%.

Polskie indeksy akcyjne do dnia 05.01.2023 r. Źródło: opracowanie własne, stooq.pl

Indeks WIG do dnia 05.01.2023 r. Źródło: opracowanie własne, stooq.pl

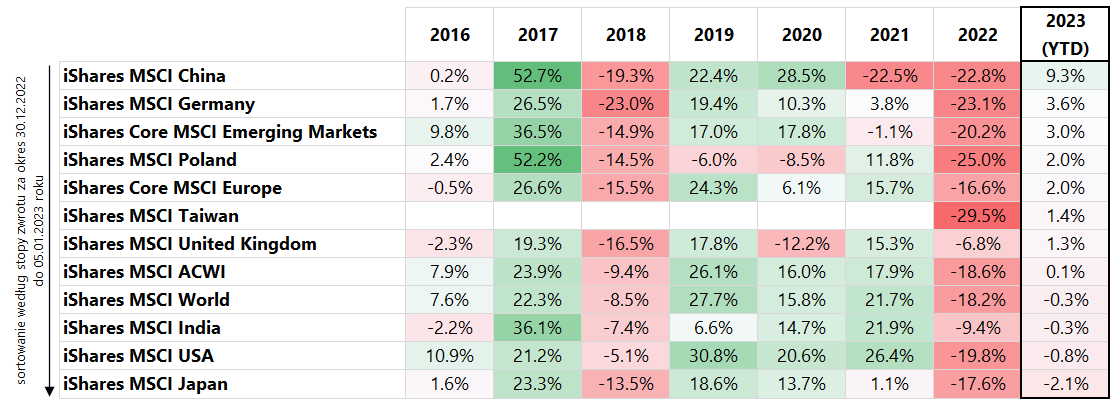

Jeżeli spojrzymy na inne indeksy akcyjne to bardzo mocne wybicie w 2023 roku dotyczy spółek chińskich i w mniejszym stopniu europejskich. Poniższa tabela przedstawia porównanie różnych indeksów MSCI (wyrażonych w USD) i posortowanych według wyniku 2023 YTD (do 5.01.2023).

Stopy zwrotu dla wybranych ETF-ów akcyjnych (opartych o indeksy akcyjne MSCI). Źródło: opracowanie własne, ishares.com

Generalnie można stwierdzić, iż rynki na początku 2023 roku zagrały otwieranie się gospodarki chińskiej oraz niższe ceny energii i niższą inflację w Europie. Otwieranie się gospodarki chińskiej sprzyja także spółkom i gospodarce niemieckiej (większy export). Polska także na tym korzysta, chociaż wynik polskiego indeksu MSCI w USD nie już tak imponujący jak polskich indeksów w złotówce. Złotówka osłabiła się względem dolara w 2023 roku panad 2% (do publikacji w piątek w USA raportu o zatrudnieniu). Oczywiście zadział też „efekt stycznia”, chociażby dlatego, iż inwestorzy niczego nowego nie dowiedzieli się w 2023 roku, czego nie wiedzieli pod koniec poprzedniego roku (no może poza niższymi odczytami inflacji w Europie). Największe spółki w indeksie MSCI China wyskoczyły w górę jak z procy w nowym roku: TENCENT +5%, Alibaba +19%, MEITUAN +5%, JD +17%. Podobnie spółki niemieckie: SAP +5%, Siemens +4%, Mercedes +8%, BASF +11%.

Jeżeli spojrzymy na waluty, to wzmocnienie się amerykańskiego dolara w 2023 roku nie pasuje do rosnących akcji na rynkach Emerging Markets. Generalnie mocniejszy dolar bardziej koreluje z słabszym sentymentem i odwrotem od ryzykownych aktywów. W przypadku rentowności obligacji skarbowych, rentowności 10-letnich obligacji spadły w dół o około 15 punktów bazowych w USA i 25 w Niemczech dostosowując się generalnie do niższych odczytów inflacji. Niemniej krótkie obligacje (2-letnie amerykańskie) już nie zareagowały. Tak sytuacja wyglądała do piątku do momentu publikacji raportu o zatrudnieniu, po którym mieliśmy gwałtowne dostosowanie do niższego wzrostu wynagrodzeń w USA (rynek zignorował inne punkty danych świadczące o braku spowolnienia na rynku pracy). W efekcie akcje amerykańskie mocno wzrosły do końca sesji, dolar się osłabił, a rentowności 10-letnich obligacji zanurkowały o kolejne 15 punktów bazowych. O 20 punktów bazowych spadły też rentowności 2-letnich obligacji amerykańskich (a to bardzo duży ruch). Zobaczymy w kolejnym tygodniu, czy „jeden punk danych” utrzyma takie zmiany na rynkach.

O ile rynki akcji mogą dyskontować przyszłość i mogą „poczekać” na pełne otwarcie się chińskiej gospodarki, o tyle rynek ropy nie dyskontuje przyszłości, a o cenie ropy decyduje bieżącą „nierównowaga” popytu i podaży. Z punktu widzenia dodatkowego popytu na ropę … to gospodarka chińska jeszcze się nie otwiera (albo w innych miejscach w Azji spada popyt na ropę, ale cieplejsza pogoda plus obawy o recesję też zrobiły swoje). A widać to po 10% spadku ceny ropy w dwa pierwsze dni nowego roku. Co interesujące ropa w ogóle nie zareagowała na silne wzrosty cen akcji i spadek dolara w piątek po publikacji danych o zatrudnieniu.

Cena ropy WTI do dnia 06.01.2023 r. Źródło: opracowanie własne, stooq.pl

Mijający tydzień dla akcji amerykańskich należał do mniej udanych. Indeks S&P500 po zamknięciu w czwartek był na minusie w tym roku (-0,82%) i dopiero piątkowa mocna reakcja na słabszy wzrost wynagrodzeń (raport o zatrudnieniu w USA), razem z bardzo słabym odczytem ISM Services (też za grudzień) pozwoliły zamknąć akcjom amerykańskim tydzień na plusie z wynikiem +1,45%. ISM Services PMI spadł w grudniu do poziomu 49,6 (z 56,5 w listopadzie), przy oczekiwaniach rynkowych na poziomie 55,0 pkt.

ISM Manufacturing PMI i ISM Services PMI dla USA. Źródło: opracowanie własne, ismworld.org

Indeks S&P500 do dnia 06.01.2023 r. Źródło: opracowanie własne, stooq.pl

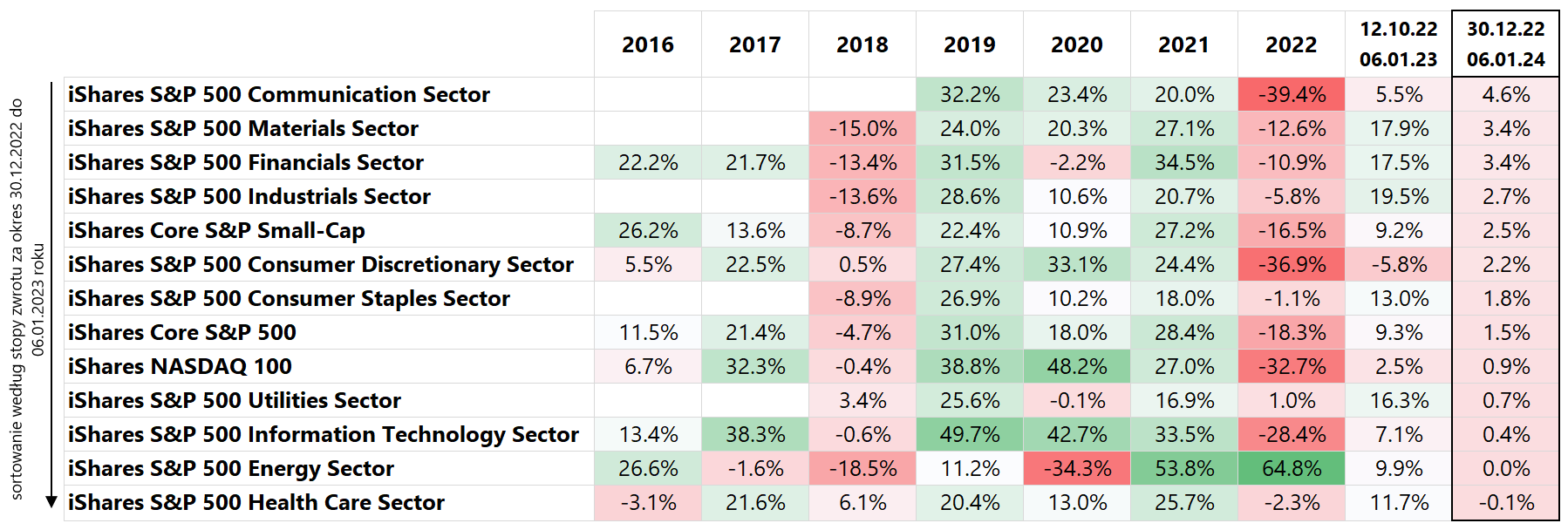

Sprawdźmy jeszcze jak tydzień w USA zamknęły poszczególne branże. Poniższa tabela przedstawia porównanie stóp zwrotu dla poszczególnych sub-indeksów branżowych dla S&P500 (pozycje zostały posortowane po stopie zwrotu w 2023 roku do dnia 06.01.2023).

Stopy zwrotu dla wybranych ETF-ów akcyjnych (opartych o różne indeksy amerykańskie indeksy akcyjne). Źródło: opracowanie własne, ishares.com

Najsłabiej zachował się w 2023 roku sektor Energy i Utilities (czyli sektory które miały świetne wyniki w 2022 roku). Natomiast na odbiciu lepiej poradziły sobie sektory bardziej cykliczne i z relatywnie słabszymi stopami zwrotu za 2022 rok. Przedostatnia kolumna pokazuje też stopy zwrotu od dołka S&P500 z 12.10.2022 roku. Przykładowo wyniki branży Consumer Discretionary (-5,8%) vs Utilities (+16,3%) i Consumer Staples (+13,0%) wskazują na „niedźwiedzi” charakter odbicia rynku (inwestorzy „głosując nogami, albo bardziej własnymi pieniędzmi” ciągle preferują branże defensywne).

Inflacja praktycznie wszędzie spada, ale nie bazowa

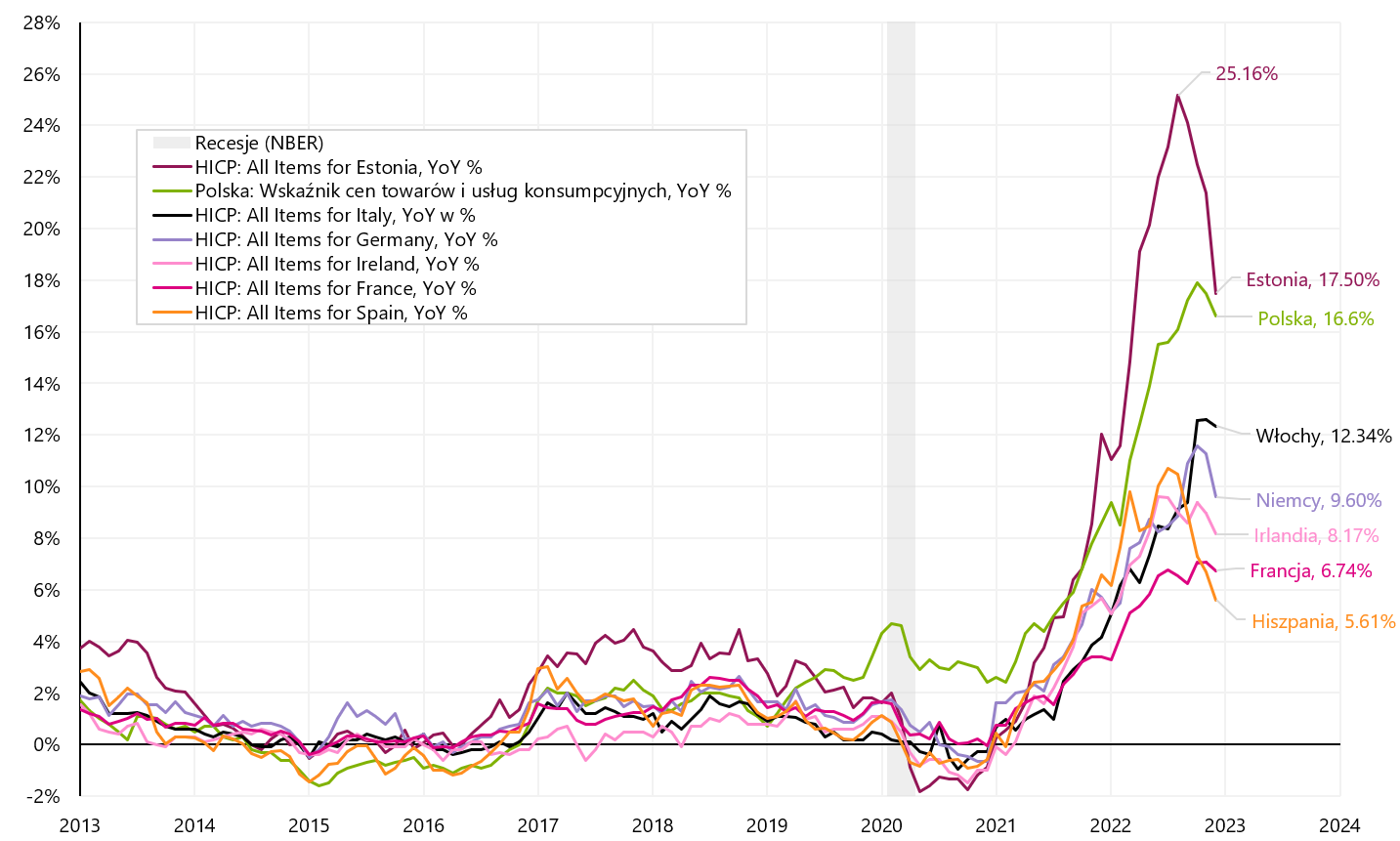

Inflacja w Polsce spadła w grudniu 2022 r. do poziomu 16,6%. Praktycznie głównie Energia, ale też Żywność przyczyniły się do spadku rocznej dynamiki (z poziomu 17,5% w listopadzie). Niemniej inflacja bazowa wzrosła po raz kolejny w grudniu (i jest to nowa górka w cyklu). Podobnie sytuacja wygląda w innych krajach europejskich, gdzie roczna dynamika inflacji zmalała w grudniu w 17 z 19 państw strefy euro (inflacja wzrosła jedynie na Malcie z 7,2% na 7,3% oraz nie zmieniła się w Słowenii: 10,8%). Dla całej strefy euro inflacja spadła z 10,1% na 9,2%, ale inflacja bazowa wzrosła z 5,0% na 5,2%. Ceny energii w strefie euro spadły w grudniu o 6,5%.

Inflacja dla wybranych państw europejskich za grudzień 2022 r. Źródło: opracowanie własne, Eurostat

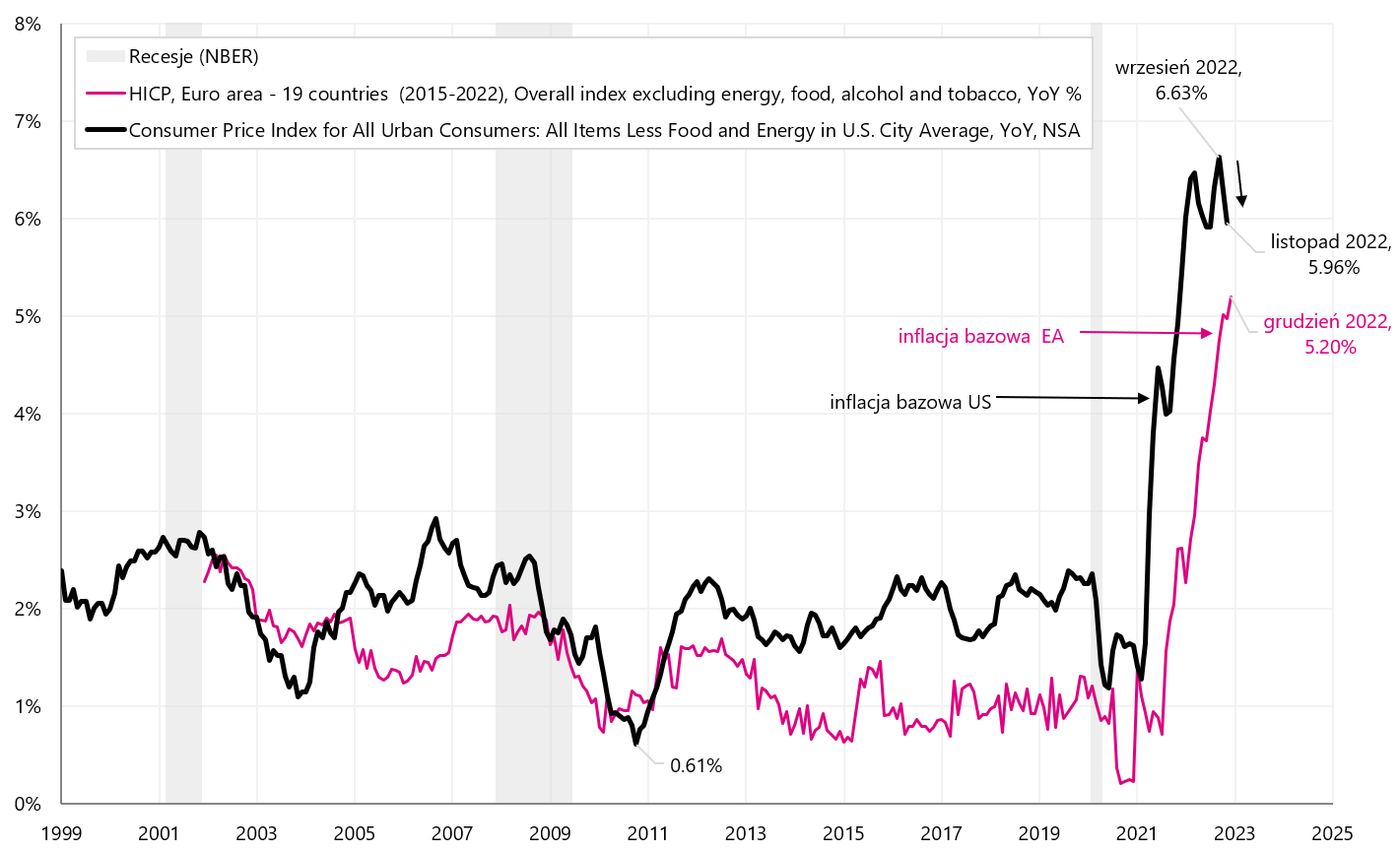

Inflacja bazowa dalej rośnie w strefie euro i jest opóźniona o co najmniej kilka miesięcy względem inflacji bazowej w USA. W podobny sposób może być przesunięta w czasie (względem FED-u) retoryka ECB odnośnie dalszego zacieśniania polityki pieniężnej (z tej perspektywy można oczekiwać dalej jastrzębiego przekazu i dalszego zacieśniania polityki pieniężnej przez ECB).

Inflacja bazowa w USA i w Strefie Euro (EA – Euro Area). Źródło: opracowanie własne, Eurostat, FRED

USA: rynek pracy nie zamierza spowolnić? Ale przynajmniej spada wzrost wynagrodzeń

Rynek pracy jest kluczem do pokonania inflacji poprzez niższy wzrost wynagrodzeń i finalnie mniejszy wkład wynagrodzeń do kosztów usług, co powinno oznaczać obniżenie cen usług i na końcu niższą inflację bazową (szczególnie inflację bazową usług innych niż housing). Pomimo „wyczekiwania” przez rynki i FED na spowolnienie na rynku pracy… niestety, ale po ostatnich danych tego spowolnienia jeszcze nie widać:

- Popyt na pracę zdecydowanie przewyższa dostępną podaż (job opennings vs liczba bezrobotnych),

- Przyrost miejsc pracy ciągle jest powyżej 200 tys. etatów miesięcznie. Niektórzy liczyli, iż liczba etatów została „zawyżona w górę” (różnica w kreacji nowych miejscach pracy pomiędzy ankietami Establishment i Household), ale ta różnica zaczęła się w grudniu zmniejszać i to na korzyść wyższego a nie niższego poziomu zatrudnienia),

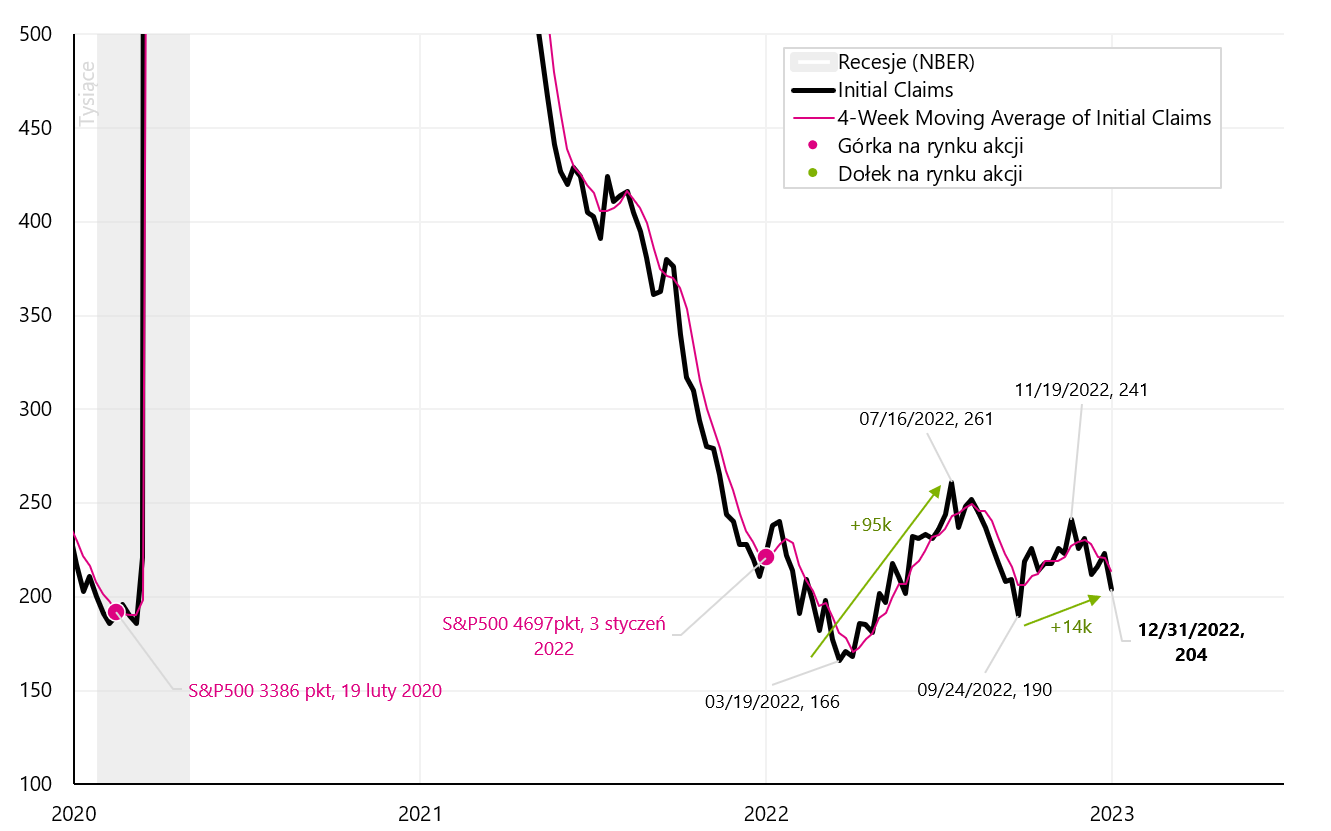

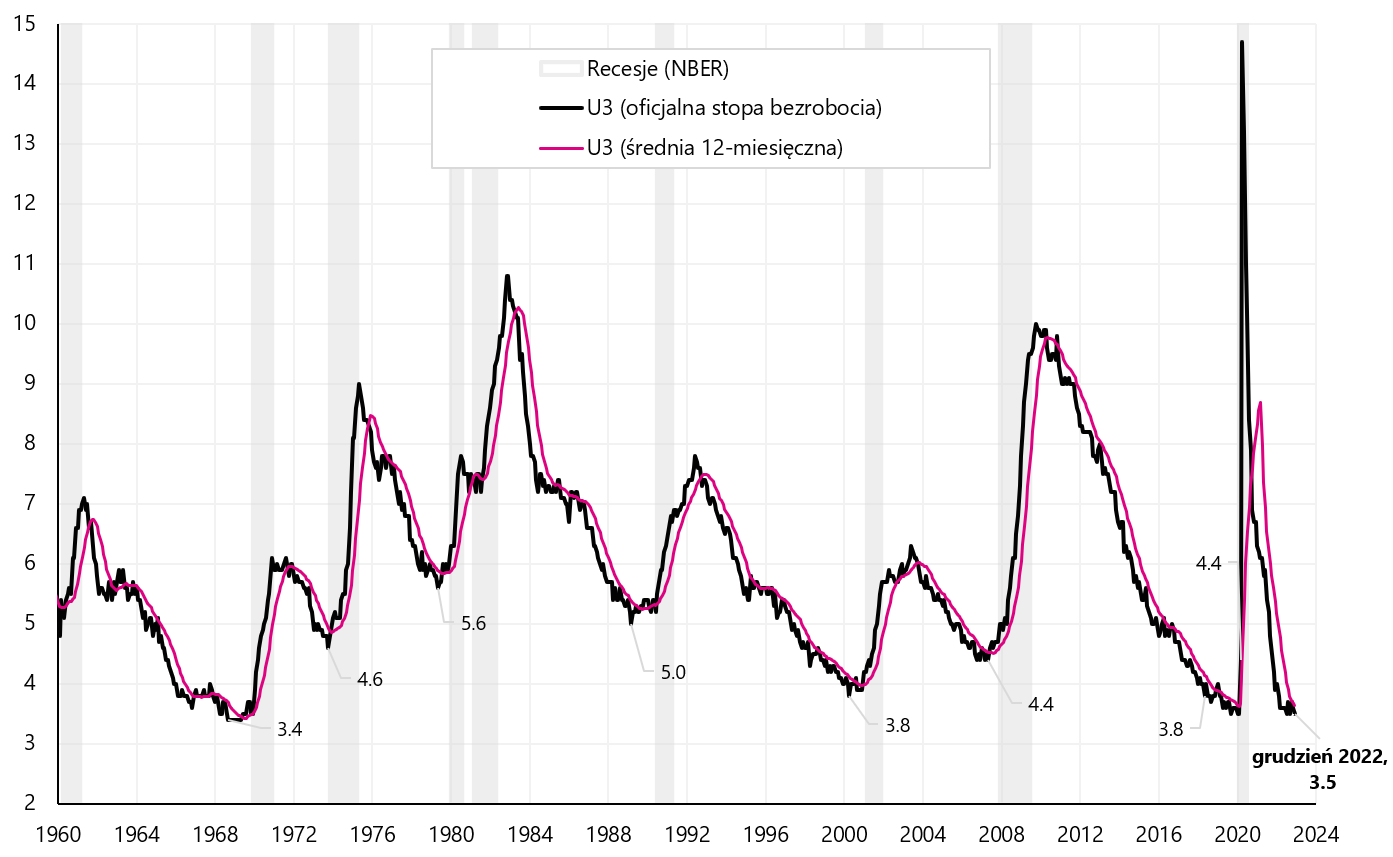

- Zasiłki dla bezrobotnych nie rosną a wręcz spadają, podobnie poziom bezrobocia powinnien zacząć rosnąć (a w grudniu 2022 r. stopa bezrobocia wróciła na najniższy poziom w cyklu 3,50%),

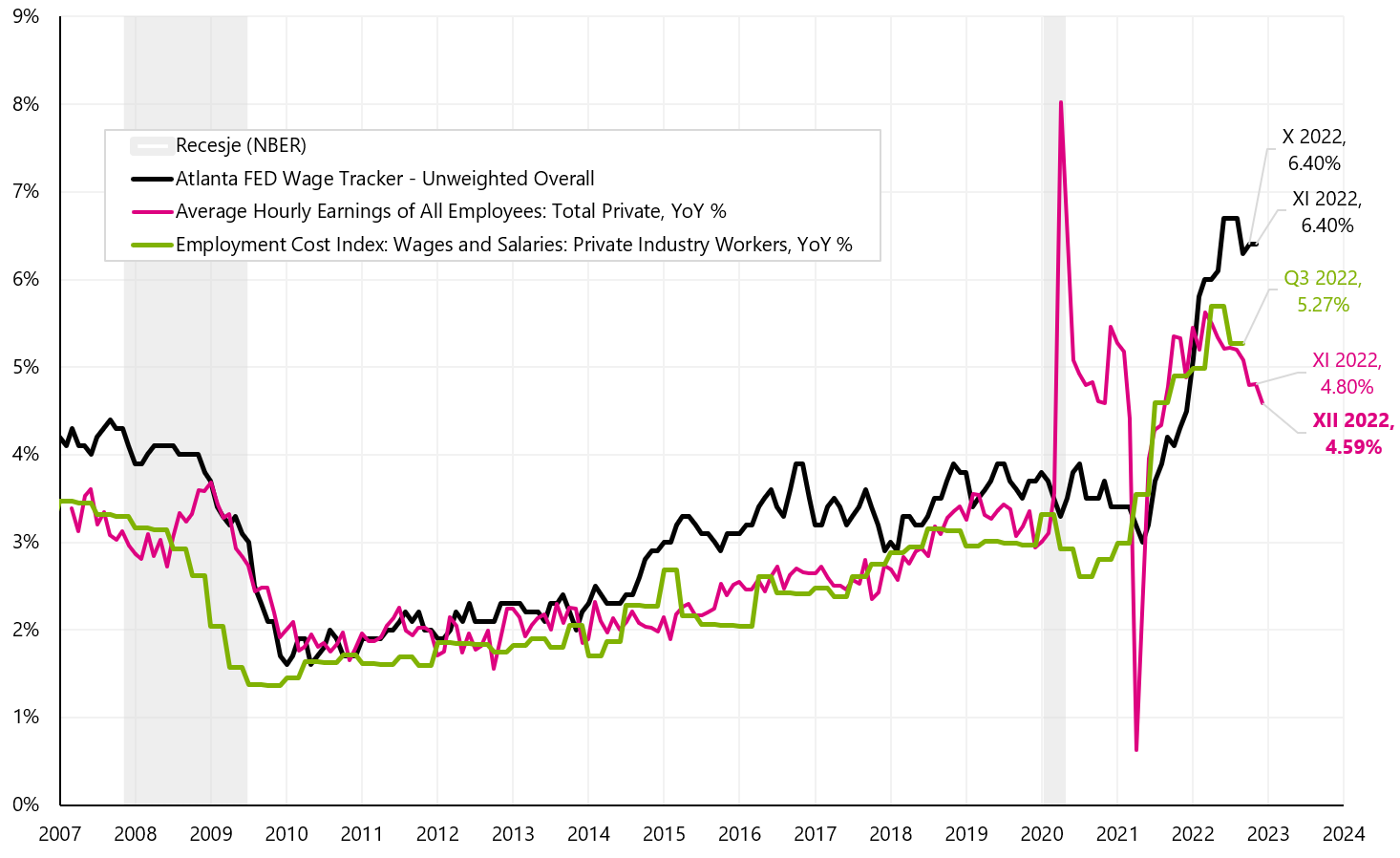

- Natomiast z dobrych informacji spada wzrost wynagrodzeń (mieliśmy nie tylko spadek wzrostu w grudniu, ale także rewizję w dół za listopad i październik 2022 roku).

Na spadek wzrostu wynagrodzeń rynki zareagowały podczas piątkowej sesji euforycznie. Ale co zrobi FED? Poczeka na kolejne dane nie zmieniając na dzień dzisiejszy praktycznie nic w swoich planach odnośnie dalszego zacieśniania polityki pieniężnej. O ile spadek wzrostu wynagrodzeń jest pozytywny, dla FED-u to jedynie „jeden” punk danych, ale rynki „na własne ryzyko” mogą oczekiwać, iż to początek mocnego trendu w spadku wzrostu wynagrodzeń (przy jednoczesnym wzroście zatrudnienia i spadku bezrobocia) i w kolejnych miesiącach znowu zobaczymy dalsze spadki, co finalnie przyspieszy obniżki stóp procentowych przez FED.

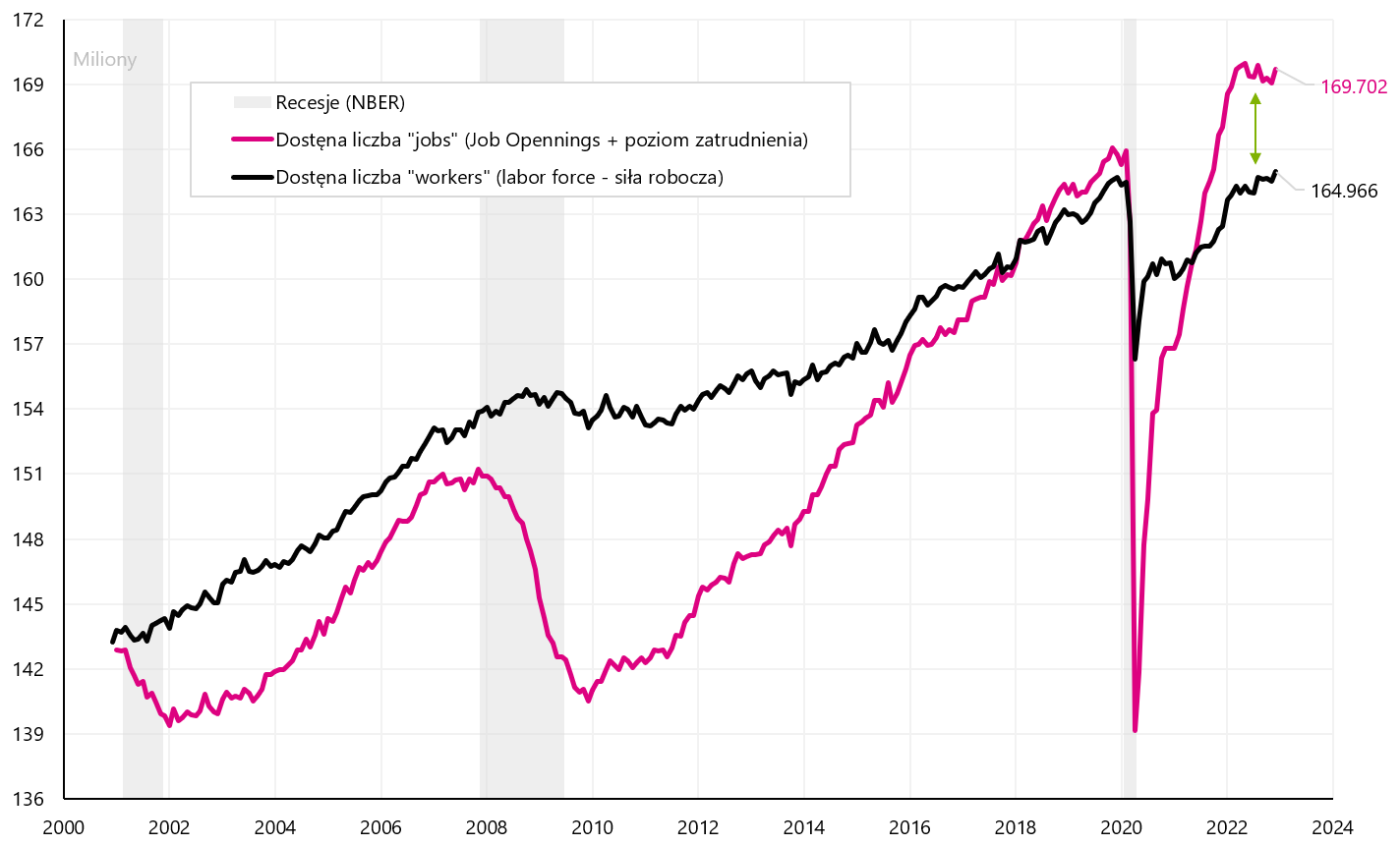

Spójrzmy na podstawowe dane odnośnie rynku pracy. Popyty na pracę można wyrazić jako liczbę nowych otwartych pozycji tzw. „job opennings” (czyli nowo tworzonych przez firmy stanowisk pracy, na które to stanowiska te firmy aktywnie rekrutują). Podaż pracowników to inaczej liczba bezrobotnych. Poniższy wykres przedstawią tą zależność w formie dostępnych „jobs” i dostępnych „workers” (dokładnie na taki wykres patrzy J. Powell).

Popyt (liczba dostępnych „jobs”) vs podaż (dostępni pracownicy: siła robocza) na rynku pracy w USA. Źródło: opracowanie własne, FRED

Poziom Job Openning jest zdecydowanie większy niż przed pandemią (o około 3 mln stanowisk). Dodatkowo dane za listopad opublikowane w mijającym tygodniu były mocniejsze od oczekiwań.

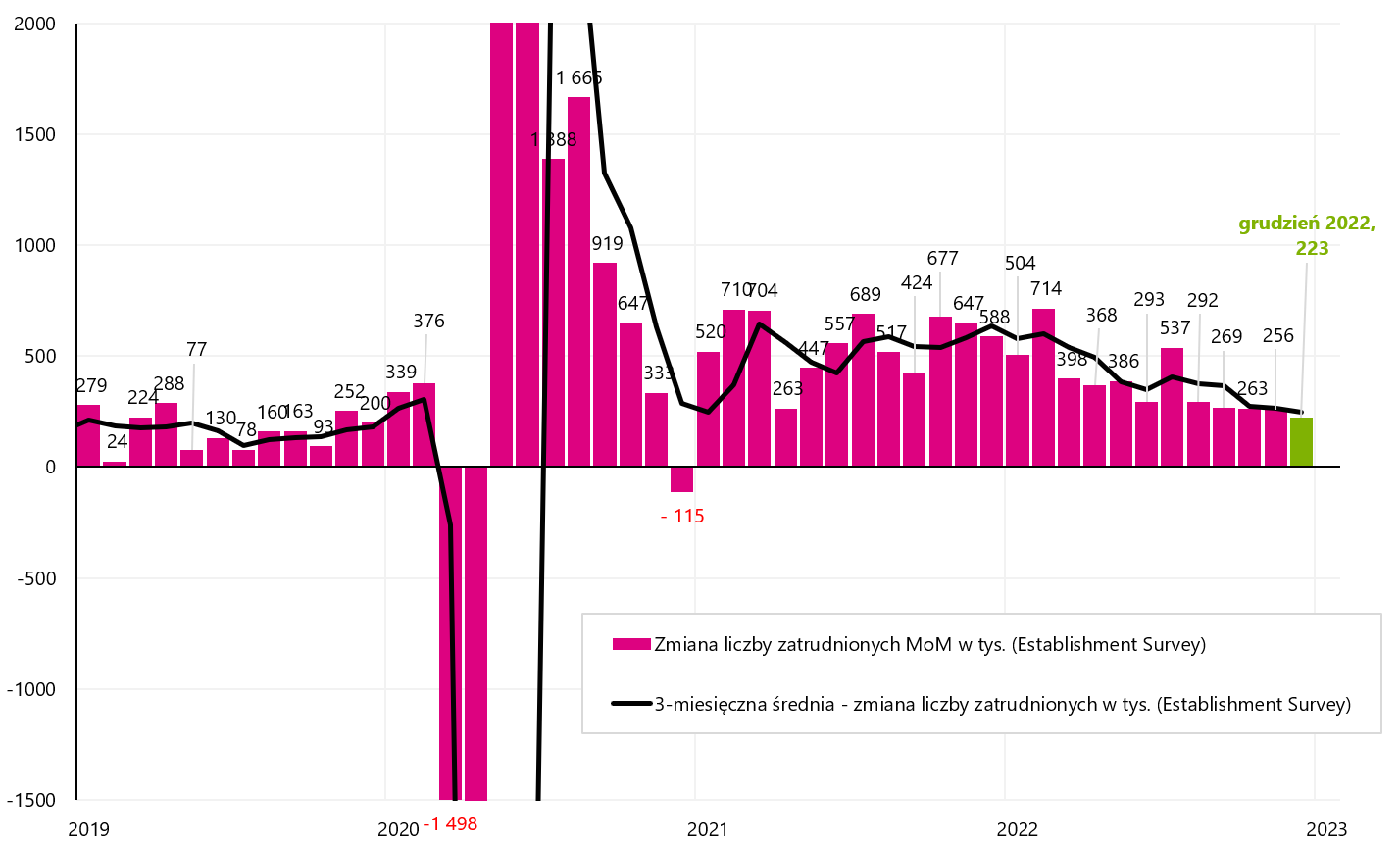

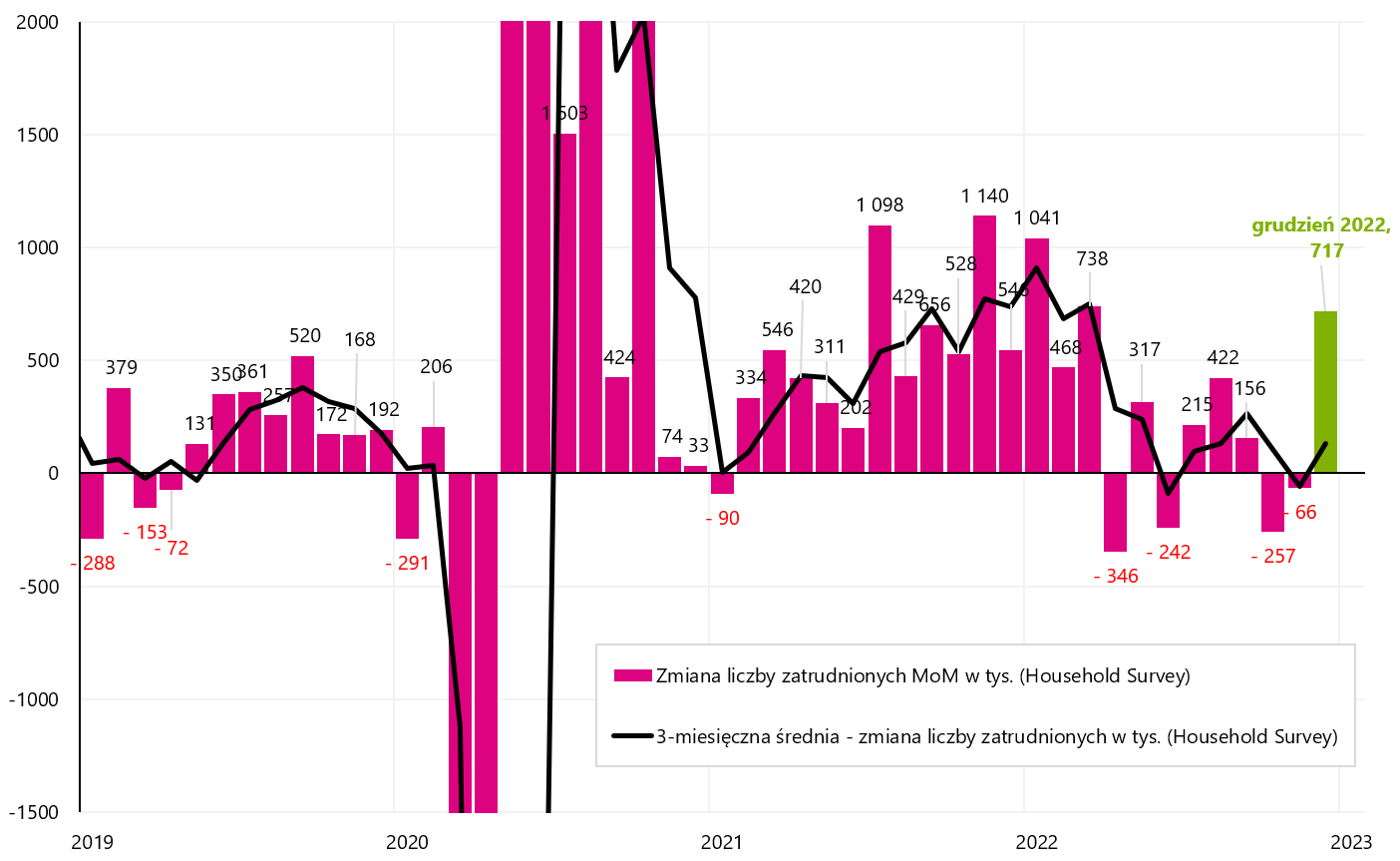

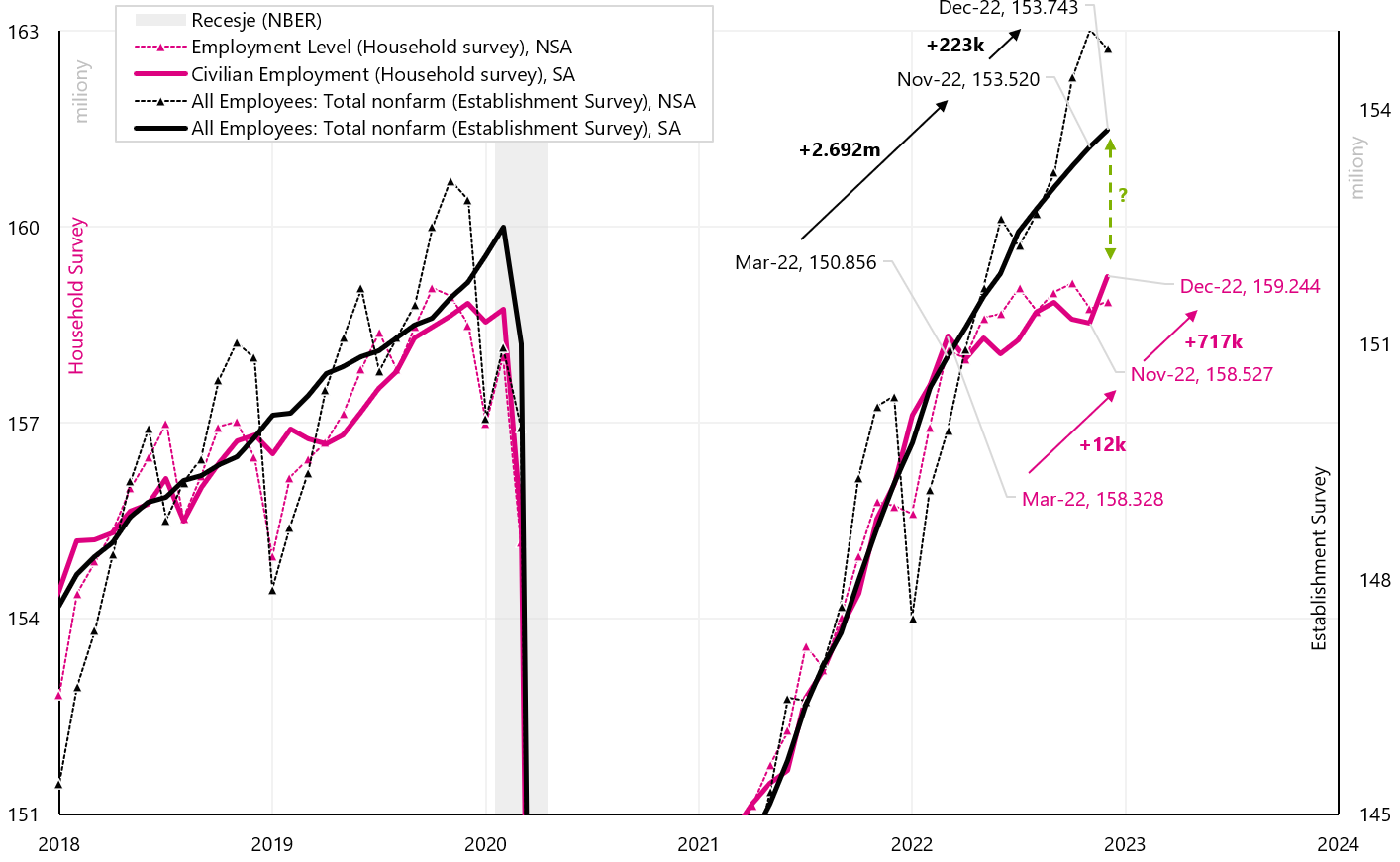

Miesięczny przyrost miejsc pracy ciągle jest powyżej 200 tys. W grudniu przybyło 223 tys. miejsc pracy według ankiety „Establishment” (3-miesięczna średnia to 247 tys.) i 717 tys. według ankiety Household (3-miesięczna średnia to 131 tys.). Dopiero przyrost miejsc pracy poniżej 100-120 tys. miesięcznie będzie oznaczał „zacieśnianie” na rynku pracy (taki miesięczny przyrost kompensuje wzrost populacji).

Miesięczna zmiana liczby miejsc pracy w USA według Establishment Survey. Źródło: opracowanie własne, FRED

Miesięczna zmiana liczby miejsc pracy w USA według Household Survey. Źródło: opracowanie własne, FRED

Różnica w nowych miejscach pracy, które powstały pomiędzy marcem 2022 r. a listopadem 2022 r., pomiędzy ankietami Establishment i Household wynosiła prawie 2,7 mln jeszcze w listopadzie 2022 roku. Niektóre analizy wskazywały na potencjalne zawyżenie liczby nowych miejsc pracy przez Establishment Survey, ale zmiana zatrudnienia w grudniu sugeruje, iż to raczej ankieta Household zaniżyła liczbę nowych pracujących (wzrost w grudniu liczby pracujących według ankiety Household to aż 717 tys. osób). Poniższy wykres przedstawia szczegóły.

Zmiana liczby miejsc pracy w USA według Household Survey i Establishment Survey – w tym różnica od marca 2022 r. Źródło: opracowanie własne, FRED

Zarówno pierwszorazowe zasiłki dla bezrobotnych (dane o częstotliwości tygodniowej) nie chcą rosnąć, a wręcz ostatnio spadają, pokazując na brak spowolnienia na rynku pracy (brak wzrostu bezrobocia). Podobnie spadek stopy bezrobocia w grudniu 2022 r. (dane o częstotliwości miesięcznej) potwierdza ten trend.

Zmiana liczby pierwszorazowych zasiłków dla bezrobotnych (initial claims) w USA. Źródło: opracowanie własne, FRED

Stopa bezrobocia w USA. Źródło: opracowanie własne, FRED

Natomiast z dobrych informacji dla rynku i FED-u to spadek wzrostu wynagrodzeń. Według danych za grudzień mieliśmy nie tylko spadek wzrostu wynagrodzeń w grudniu, ale także rewizję w dół za listopad i październik. W październiku wzrost wynagrodzeń wynosił +4,9% (teraz po rewizji jest 4,8%), w listopadzie było +5,1% (teraz po rewizji jest tylko 4,8%), a za grudzień mamy +4,6%. Na kolejnym wykresie przedstawiamy wzrost wynagrodzeń według różnych serii danych. To wykres, na który patrzy J. Powell (taki wykres przedstawił w swojej prezentacji z 30 XI 2022).

Zmiana wynagrodzeń w USA (różne serie, na które patrzy J. Powell). Źródło: opracowanie własne, FRED

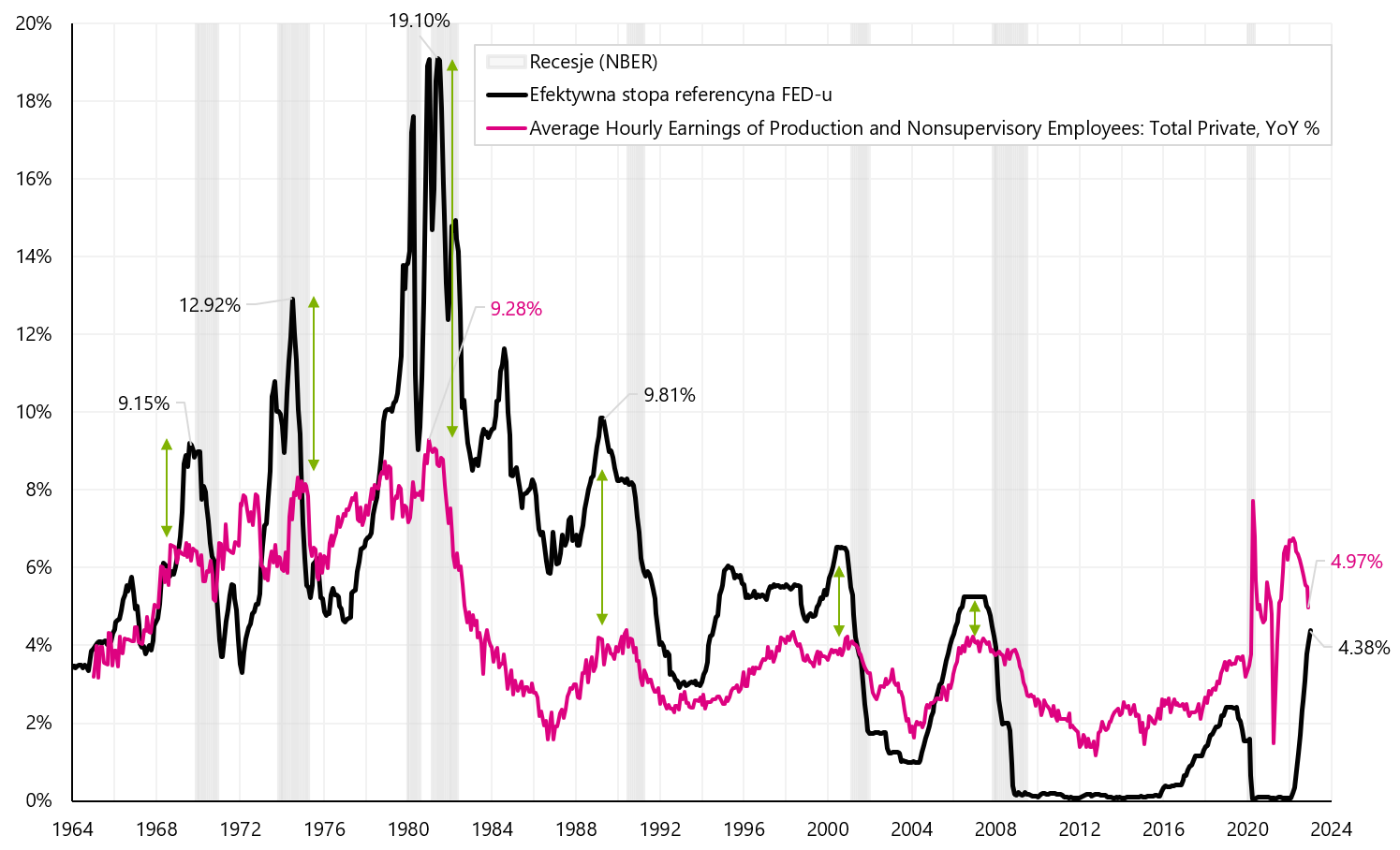

Jeżeli tendencja spadku wzrostu wynagrodzeń się utrzyma, to może już niedługo wzrost wynagrodzeń znajdzie się poniżej stopy procentowej FED-u, jak miało to miejsce w latach od 1969 do 2008 roku. Historycznie dopiero stopa FED-u powyżej wzrostu wynagrodzeń pozwala na trwalsze obniżenie wzrostu wynagrodzeń, co przedstawia kolejny wykres (zielone strzałki pokazują różnice miedzy wzrostem wynagrodzeń a stopą FED-u).

Zmiana wynagrodzeń w USA na tle stopy procentowej FED-u od 1964 roku. Źródło: opracowanie własne, FRED

Podsumowanie

Mijający tydzień należał do bardzo interesujących na rynkach finansowych. Jak można było oczekiwać inwestorzy skupili się na otwarciu gospodarki chińskiej i niższych cenach energii, a także na niższych odczytach inflacji w Europie. Stąd mieliśmy do czynienia z mocnymi wzrostami akcji chińskich i europejskich (szczególnie niemieckich). Skorzystała na tym też polska giełda, gdzie do czwartku wzrosty polskich indeksów w 2023 roku wyniosły choćby ponad 5%.

Interesująco wyglądała także reakcja rynków na amerykański raport o zatrudnieniu. O ile spadek wzrostu wynagrodzeń jest jak najbardziej pozytywnym czynnikiem, to jest to na razie „jeden punkt danych”. Oczywiście rynki miały prawo tak zareagować („na własne ryzyko”). Szczególnie, iż patrząc do przodu, wzrost zatrudnienia i spadek bezrobocia nie koniecznie idzie w parze z spadkiem wzrostu wynagrodzeń (większy od podaży popyt na pracę powinnien raczej wpływać na wzrost a nie spadek wynagrodzeń). Ciekawie zachowywała się też w nowym roku cena ropy naftowej. Spadek o 10% w pierwsze dwa dni, a następnie brak pozytywnej reakcji w piątek na raport o zatrudnieniu daje do myślenia (przynajmniej w krótkim terminie wydaje się, iż ropa nie gra otwierania się gospodarki chińskiej ani pozytywnego spadku wynagrodzeń w USA, pamiętajmy też o mocnym spadku ISM Services PMI – który wskazuje na wolniejszy wzrost gospodarczy i dalszy spadek popytu na ropę).

O Autorze

Jarosław Jamka – Doświadczony ekspert zarządzający funduszami, od ponad 25 lat zawodowo związany z rynkiem kapitałowym. Posiada tytuł doktora nauk ekonomicznych, licencję doradcy inwestycyjnego oraz maklera papierów wartościowych. Osobiście zarządzał funduszami akcji, obligacji, mutli-asset oraz global macro cross-asset. Przez wiele lat zarządzał największym polskim funduszem emerytalnym o aktywach powyżej 30 mld zł. Jako dyrektor inwestycyjny kierował pracą wielu zespołów zarządzających. Doświadczenie zdobywał jako: Członek Zarządu ING PTE, Wiceprezes i Prezes Zarządu ING TUnŻ, Wiceprezes Zarządu Money Makers S.A., Wiceprezes Zarządu Ipopema TFI, Wiceprezes Zarządu Quercus TFI, Członek Zarządu Skarbiec TFI, a także Członek Rad Nadzorczych ING PTE oraz AXA PTE. Od 12 lat specjalizuje się w zarządzaniu globalnymi klasami aktywów (global macro cross-asset).

Jarosław Jamka – Doświadczony ekspert zarządzający funduszami, od ponad 25 lat zawodowo związany z rynkiem kapitałowym. Posiada tytuł doktora nauk ekonomicznych, licencję doradcy inwestycyjnego oraz maklera papierów wartościowych. Osobiście zarządzał funduszami akcji, obligacji, mutli-asset oraz global macro cross-asset. Przez wiele lat zarządzał największym polskim funduszem emerytalnym o aktywach powyżej 30 mld zł. Jako dyrektor inwestycyjny kierował pracą wielu zespołów zarządzających. Doświadczenie zdobywał jako: Członek Zarządu ING PTE, Wiceprezes i Prezes Zarządu ING TUnŻ, Wiceprezes Zarządu Money Makers S.A., Wiceprezes Zarządu Ipopema TFI, Wiceprezes Zarządu Quercus TFI, Członek Zarządu Skarbiec TFI, a także Członek Rad Nadzorczych ING PTE oraz AXA PTE. Od 12 lat specjalizuje się w zarządzaniu globalnymi klasami aktywów (global macro cross-asset).

Nota prawna

Niniejszy dokument jest jedynie materiałem informacyjnym do użytku odbiorcy. Nie powinien być rozumiany jako materiał o charakterze doradczym lub jako podstawa do podejmowania decyzji inwestycyjnych. Nie powinien też być rozumiany jako rekomendacja inwestycyjna. Wszystkie opinie i prognozy przedstawione w tym opracowaniu są jedynie wyrazem opinii autora w dniu publikacji i mogą ulec zmianie bez zapowiedzi. Autor nie ponosi odpowiedzialności za jakiekolwiek decyzje inwestycyjne podjęte na podstawie niniejszego opracowania. Historyczne wyniki inwestycyjne nie dają gwarancji osiągnięcia podobnych wyników w przyszłości.

2 lat temu

2 lat temu