Wraz z nadchodzącym końcem 2023 r. nadszedł czas na analizę tego roku pod kątem rynków towarowych: okazał się on zróżnicowany, obejmujący korzystne i niekorzystne wydarzenia, a także niespodzianki. Oprócz obaw o wzrost gospodarczy i popyt, wpływających na ceny energii i metali przemysłowych, istotną rolę odegrały również zróżnicowane warunki pogodowe, które przyczyniły się do osiągnięcia zarówno najlepszych, jak i najgorszych wyników.

Rok rozpoczął się optymistycznie w związku z ponownym otwarciem chińskiej gospodarki na świat po miesiącach lockdownów covidowych. Jednak nie wszystko poszło pomyślnie, ponieważ rynki coraz bardziej niepokoiły konsekwencje gospodarcze kolejnych agresywnych podwyżek stóp procentowych przez banki centralne, mających na celu opanowanie inflacji. Obawy te zaczęły ustępować dopiero w ostatnim kwartale, kiedy rynki w końcu otrzymały sygnał, iż kolejna decyzja w sprawie stóp będzie prawdopodobnie dotyczyła ich obniżki. Wojna na Bliskim Wschodzie, dalsza agresja Rosji w Ukrainie i ataki na statki na Morzu Czerwonym złożyły się na rok, w którym wzrosło ryzyko geopolityczne, a wraz z nim świat stał się coraz bardziej rozdrobniony.

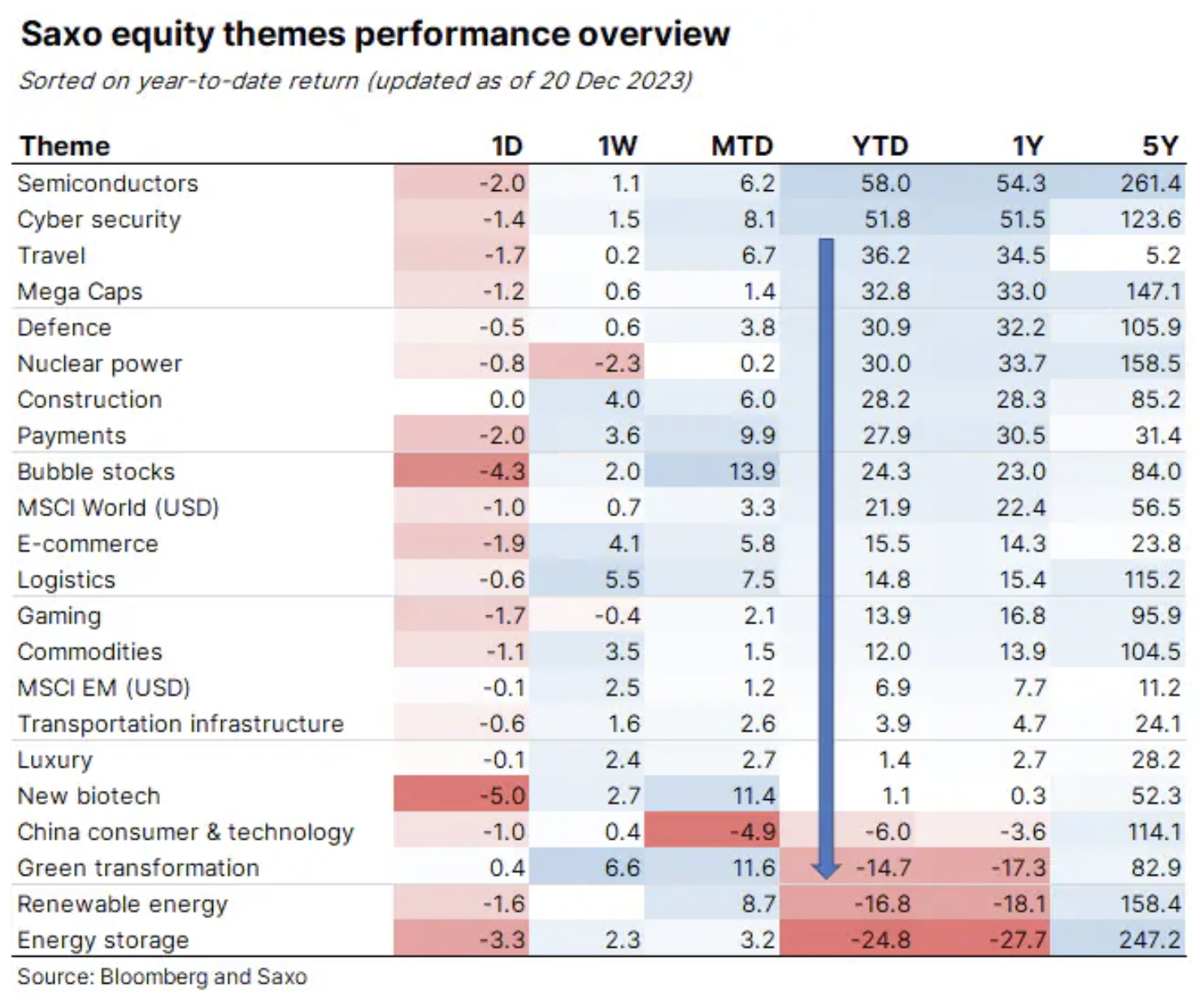

Był to również rok, w którym zielona transformacja nabrała tempa, w szczególności w Chinach, gdzie popyt na paliwa w przyszłym roku najprawdopodobniej osiągnie wartość szczytową. Informacja ta jednak w niewielkim stopniu zapewniła wsparcie kapitałochłonnym przedsiębiorstwom zaangażowanym w transformację, ponieważ w drugim półroczu znalazły się one pod silną presją sprzedażową w kontekście wysokich wycen spowodowanych gwałtownym wzrostem kosztu pieniądza w połączeniu ze wzrostem stóp procentowych i rentowności. Osłabienie to wyraźnie odzwierciedlają koszyki tematyczne Saxo, przy czym najgorsze wyniki odnotowywały zielona transformacja, energia odnawialna i magazynowanie energii, natomiast surowce znalazły się mniej więcej w środku tabeli ze zwrotem wynoszącym około 12%.

Podejrzewamy jednak, iż wraz ze spadkiem kosztów finansowania w przyszłym roku i dalszymi działaniami na rzecz walki ze zmianami klimatu, w 2024 r. te pomijane przez inwestorów sektory mogą powrócić do gry. Przy wciąż rosnącym globalnym popycie na energię, proces transformacji stanowi jednak na razie raczej ekologiczny dodatek po tym, jak popyt na gaz, ropę naftową i węgiel również osiągnął nowe rekordowe poziomy.

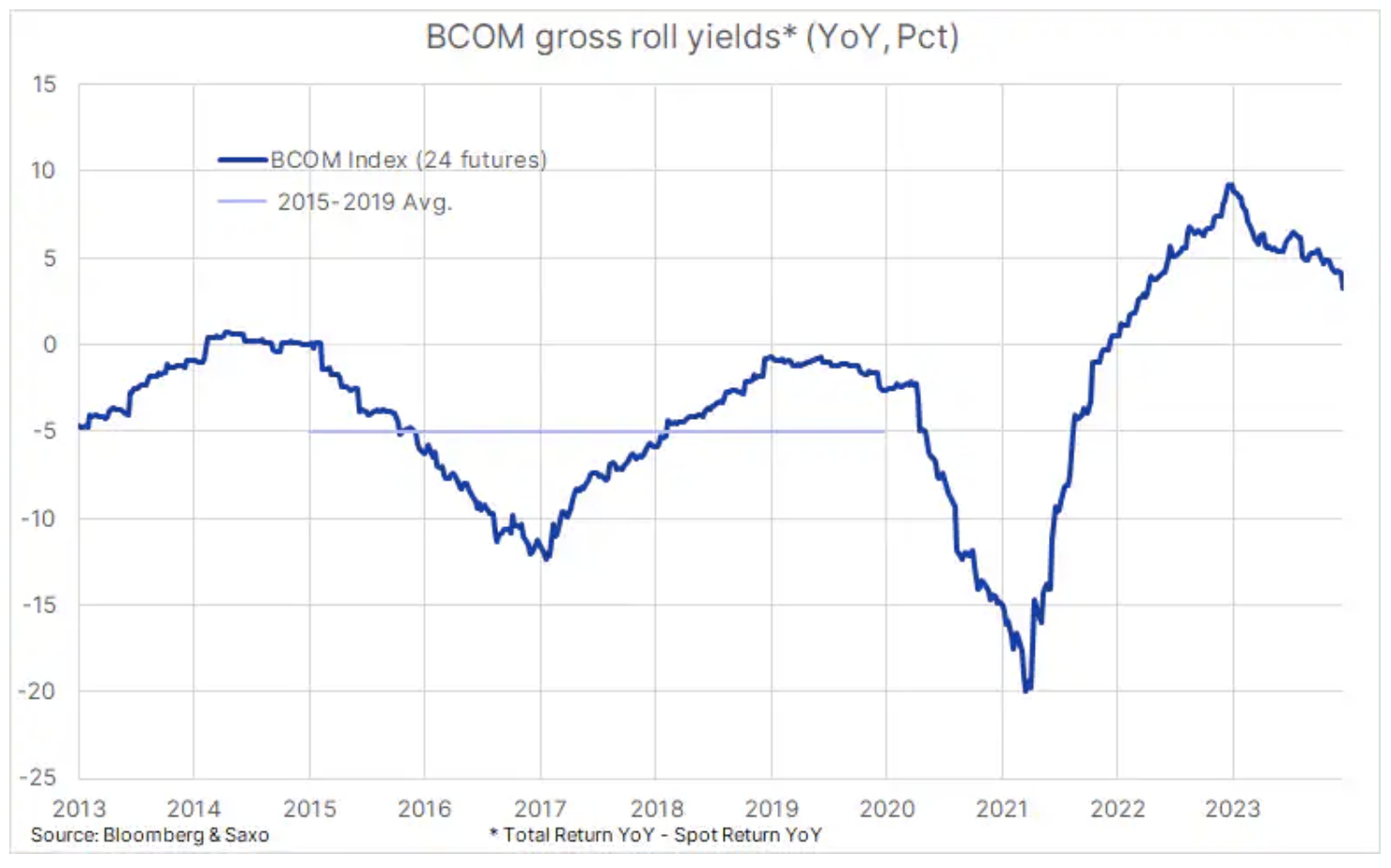

W ciągu ostatnich dwóch lat indeks ogólnego zwrotu z rynków towarowych Bloomberg (Bloomberg Commodity Total Return), monitorujący wyniki 24 najważniejszych kontraktów terminowych na surowce, rozłożonych niemal równomiernie pomiędzy energię, metale i produkty rolne, w 2021 r. wygenerował zwrot w wysokości 27%, a w 2022 r. 16%. W związku z powyższym założenie, iż w tym roku zwrot z indeksu wyniesie około 8%, jest całkiem uzasadnione, biorąc pod uwagę tegoroczne wyzwania. Należy zauważyć, iż po wyłączeniu z tego indeksu amerykańskiego gazu ziemnego, którego cena spadła aż o 67%, jego wynik w ujęciu rocznym pozostałby niemal bez zmian.

Zwroty dodatkowo wspierał fakt, iż był to kolejny rok, w którym szereg kluczowych surowców znalazł się w deporcie – sytuacji będącej odzwierciedleniem ograniczonej podaży na rynku, przyczyniającej się do dodatniego zysku z rolowania wygasających kontraktów terminowych na niżej wyceniane kontrakty z terminem w następnym miesiącu. Mimo iż zysk z rolowania w ujęciu rok do roku spadł do 3,3% w porównaniu z około 9,4% w analogicznym okresie ubiegłego roku, przez cały czas zapewnia inwestorom wsparcie, którego brakowało w latach przed pandemią, kiedy to zysk z rolowania wynosił średnio około -5%.

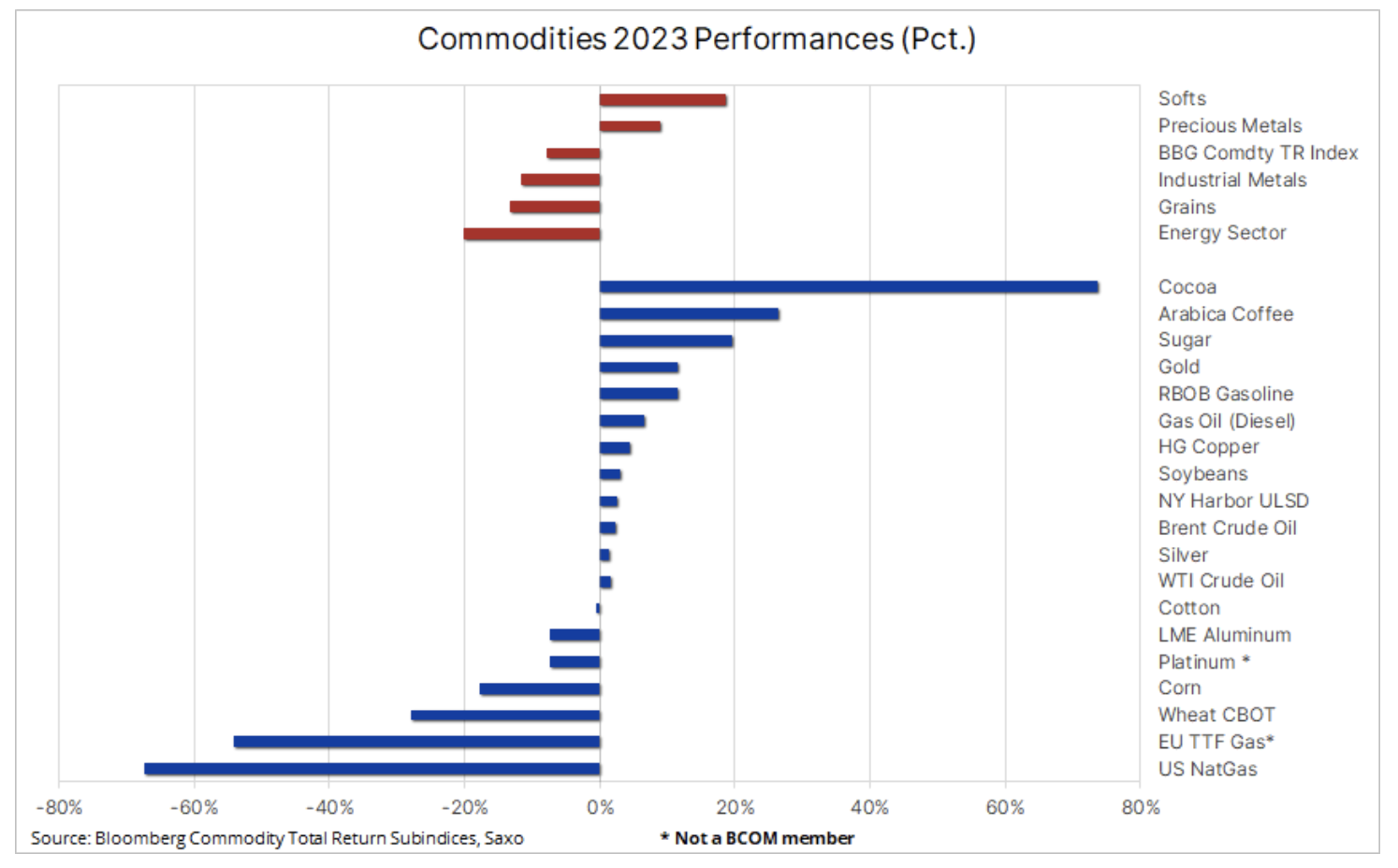

Na początku roku ograniczona podaż widoczna była przede wszystkim w sektorze energii, gdzie podaż ropy naftowej i produktów rafinacji, takich jak benzyna, a przede wszystkim olej napędowy, była bardzo niewielka w związku z sankcjami nałożonymi na Rosję i optymizmem związanym z popytem w Chinach. Jednak od maja na pierwszy plan wysunął się sektor produktów rolnych, ponieważ zjawisko pogodowe El Niño, przede wszystkim na półkuli południowej, doprowadziło do zmniejszenia podaży i gwałtownego wzrostu cen cukru, kakao i kawy – trzech surowców osiągających w tym roku najlepsze wyniki – tym samym z nawiązką kompensując negatywny wpływ niższych cen zbóż po solidnym sezonie zbiorów na półkuli północnej.

W tabeli poniżej widzimy, jaką rolę określone najważniejsze surowce odegrały w opanowaniu inflacji. Indeks cen żywności Organizacji Narodów Zjednoczonych do spraw Wyżywienia i Rolnictwa (FAO) w listopadzie wykazał spadek o 10,7% w ujęciu rok do roku, do czego przyczyniły się spadki cen zbóż, takich jak pszenica i kukurydza, a także olejów roślinnych i nabiału. Gaz ziemny – najważniejsze źródło energii wykorzystywanej do wytwarzania energii elektrycznej – odnotował znaczne spadki na całym świecie, w szczególności w Stanach Zjednoczonych, gdzie rekordowa produkcja i duże zapasy oraz łagodne warunki pogodowe przyczyniły się do spadku ceny aż o 67%, ale także w Europie, gdzie ceny gazu ulegały stopniowemu obniżeniu po gwałtownym wzroście w 2022 r. w wyniku dużej produkcji energii ze źródeł odnawialnych, ciepłych temperatur, większych możliwości odbioru skroplonego gazu ziemnego (LNG) w celu zastąpienia gazu dostarczanego rurociągami z Rosji, a także słabszego popytu ze strony przemysłu.

Złoto

Złoto, które umocniło się o około 12% w ujęciu rocznym po długim okresie utrzymywania się w granicach szerokiego przedziału wynoszącego 330 USD, osiągnęło do pewnego stopnia zaskakująco dobre wyniki ze względu na ciągły popyt ze strony banków centralnych i nabywców detalicznych w Azji, który bardziej, niż zrównoważył dalszą sprzedaż ze strony inwestorów koncentrujących się na znacznie wyższych realnych rentownościach i rosnących kosztach finansowania utrzymywania pozycji w warunkach ciągłego wzrostu krótkoterminowych stóp procentowych w Stanach Zjednoczonych. Warto jednak zauważyć, iż większa część zysków została zrealizowana w IV kwartale, kiedy banki centralne w końcu zasygnalizowały, iż następna decyzja w sprawie stóp będzie prawdopodobnie dotyczyła ich obniżenia.

Miedź

Spadek indeksu metali przemysłowych Bloomberg o 12% wynikał przede wszystkim z niskich cen niklu, cynku i aluminium i został jedynie częściowo zrekompensowany wzrostem cen cyny, a przede wszystkim miedzi, która poszła w górę o 5% dzięki zaskakująco silnemu popytowi w Chinach, m.in. w związku z zieloną transformacją, biorąc pod uwagę liczne zastosowania tego metalu w tym obszarze. Pod koniec roku rynek miedzi znalazł wsparcie w postaci licznych krótko- i długoterminowych zakłóceń podaży, a w połączeniu z i tak już niskimi poziomami zapasów i potencjalnym uzupełnianiem zapasów przez użytkowników przemysłowych w miarę obniżania się kosztów finansowania, w 2024 r. prawdopodobnie będzie można się spodziewać dalszego wsparcia.

Ropa naftowa

Cena ropy Brent przez cały rok utrzymywała się w stosunkowo wąskim przedziale wynoszącym 27,5 USD w porównaniu z przedziałem 64 USD obserwowanym w 2022 r., kiedy to wojna w Ukrainie doprowadziła do gwałtownego wzrostu, a następnie załamania cen. Przy obecnej cenie wynoszącej około 80 USD ropa Brent znajduje się zaledwie kilka dolarów poniżej rocznej średniej, a za stosunkowo wąski przedział można podziękować OPEC+ i jej próbom utrzymania stabilnych cen poprzez aktywne zarządzanie podażą. Nie ulega jednak wątpliwości, iż grupa ta wolałaby, aby ceny były wyższe, jednak rosnąca produkcja m.in. w Stanach Zjednoczonych i Iranie, w połączeniu ze słabym popytem w IV kwartale, sprawiła, iż OPEC+ odniosła zaledwie połowiczne zwycięstwo, biorąc pod uwagę nieudaną próbę windowania cen przy równoczesnym zmniejszeniu udziału w rynku.

Fundusze hedgingowe zachowują ostrożność przed nadejściem 2024 r.

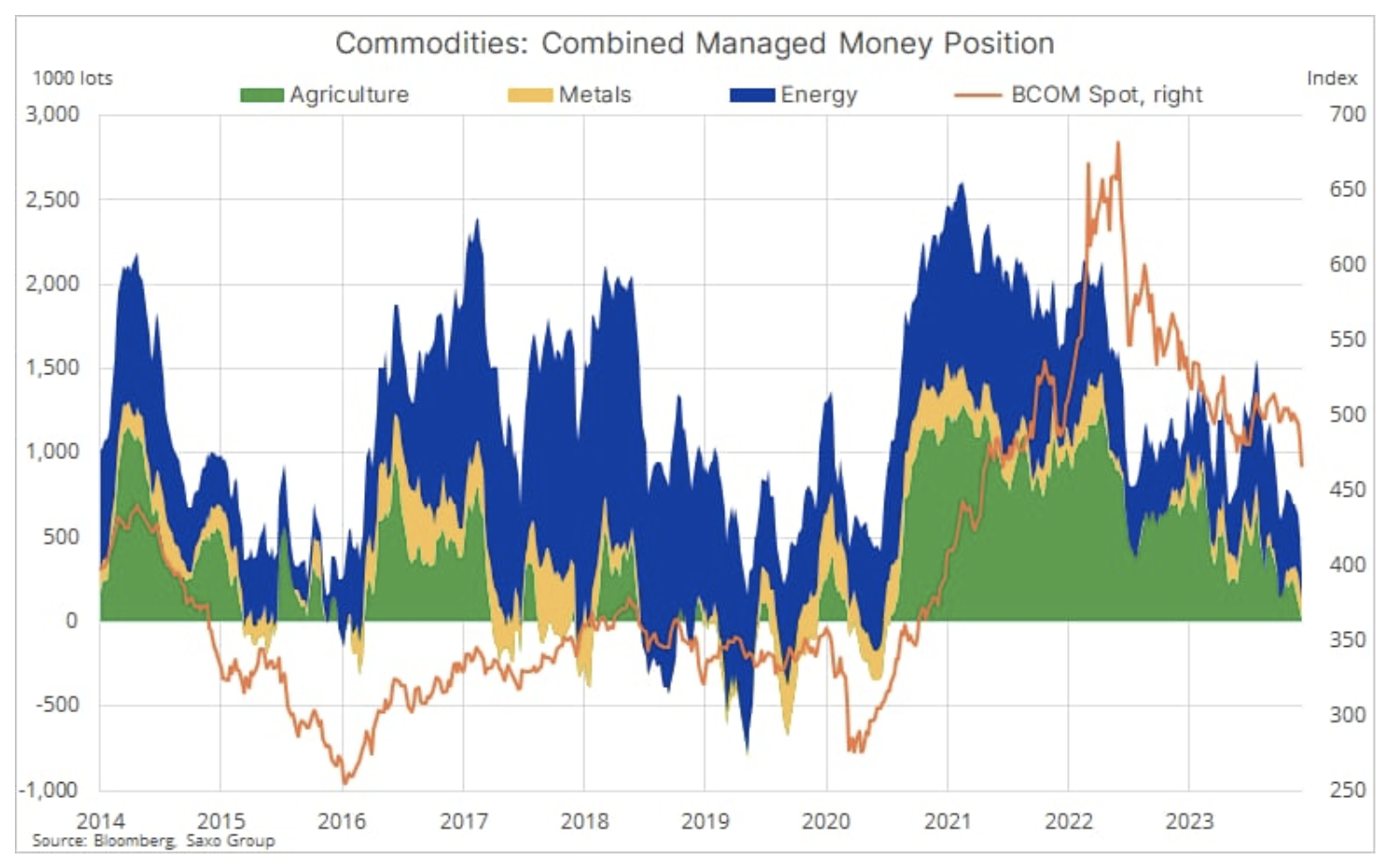

Trwająca od października sprzedaż ze strony funduszy hedgingowych i funduszy podążających za trendem (CTA) spowodowała, iż długa pozycja netto w 24 najważniejszych kontraktach terminowych na surowce spadła do poziomów odnotowanych ostatnio w najbardziej burzliwym okresie pandemii na początku 2020 r., kiedy to nastąpiło tąpnięcie globalnego popytu na surowce, przede wszystkim na paliwa.

W kontekście tych wydarzeń widzimy cieszącą się coraz mniejszym zainteresowaniem klasę aktywów, która w 2023 r. zmagała się z problemami na skutek obaw o wzrost gospodarczy w Chinach i na całym świecie oraz gwałtownego wzrostu kosztów finansowania, co skłoniło branżę przemysłową do redukcji nadmiernych zapasów. Widzimy również sektor, który w sprzyjających okolicznościach może odnotować silne ożywienie w 2024 r., kiedy prognozy techniczne i/lub fundamentalne staną się bardziej korzystne, co doprowadzi do nowej fali kupna i pokrywania krótkich pozycji. Czynnikami, które byłyby w stanie wywołać taką zmianę, mogą być obniżki stóp procentowych obniżające koszty finansowania, a tym samym contango, w efekcie czego nastąpi uzupełnianie zapasów w branży przemysłowej, ścisła kontrola podaży ropy naftowej przez OPEC, a także oznaki ograniczenia podaży kluczowych surowców, równoważące ryzyko spowolnienia gospodarczego w największych światowych gospodarkach.

O Autorze

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

1 rok temu

1 rok temu