Z Turcji wywodzi się zakon muzułmański Mevlevilik, który często nazywany jest wirującymi derwiszami. Nazwa pochodzi od figur tanecznych, które powstają w wyniku medytacji w ruchu. Jedną z najbardziej widowiskowych figur jest właśnie szybkie wirowanie. To połączone jest z mistycyzmem i bliskością duchową z Bogiem. Mistyczna, nieodgadniona i jednocześnie efektowna (bo niekoniecznie efektywna) jest polityka monetarna Turcji. Działa ona wbrew radom ekonomistów czy ekspertów walutowych. W tym artykule przybliżymy Wam historię zmagań Turcji ze słabnącą walutą oraz efekty wprowadzenia nowych pomysłów na uzdrowienie sytuacji gospodarczej. Zacznijmy jednak od obrazka, który wyraża więcej niż 1000 słów – wykresu dolara amerykańskiego względem tureckiej liry na przestrzeni ostatnich dwóch dekad.

Kurs USD/TRY (lira turecka do dolara) w latach 2003 – 2023, interwał MN. Źródło: xStation, XTB.

Szybka zmiana z chorego człowieka Europy w gospodarczego tygrysa

Przez wiele lat Turcja lub jej poprzednicy znajdowali się na peryferiach gospodarczych. Kraj, mimo swojego potencjału, nie potrafił go wykorzystać. Jednak XXI wiek to okres szybkiej transformacji. w tej chwili Turcja jest jedną z największych gospodarek na świecie. Nie może to dziwić, kraj ten zamieszkuje ponad 80 milionów ludzi, których standard życia jest stosunkowo wysoki. Miasta takie jak Stambuł czy Ankara są ważnymi centrami rozwoju gospodarczego. Jednak dynamiczny rozwój to tylko jedna strona medalu. Od wielu lat Turcja walczy ze słabym kursem liry tureckiej oraz wysoką inflacją. Jest wiele powodów, dlaczego tak się stało. Ale od początku.

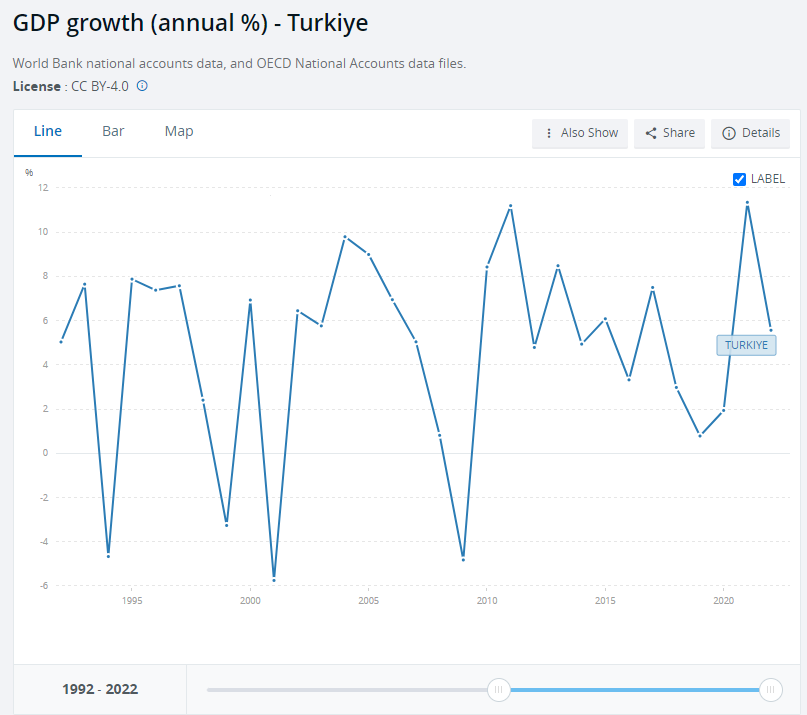

Wzrost gospodarczy w Turcji. Źródło: Bank Światowy

Turcja przez lata 90-te i początek XXI wieku stawiała na integrację z Unią Europejską. Powodem była chęć dołączenia do wspólnego rynku, co pomogłoby stać się Turcji bazą produkcyjną dla państw Strefy Euro. Jednak mimo pozornych chęci z obu stron, ostatecznie kraj nie dołączył do Unii. Na początku XXI wieku nasz tytułowy bohater zasłynął dzięki tak zwanym anatolijskim tygrysom, czyli małym i średnim firmom, który były głównym silnikiem oszałamiającego wzrostu tureckiej gospodarki, która potrafiła rosnąć w tempie 7-9% rocznie. Wzrost opierał się na arbitrażu kosztów pracy. Oznaczało to, iż kraj miał proste rezerwy, ale nie mógł rosnąć w ten sposób w bardzo długim terminie.

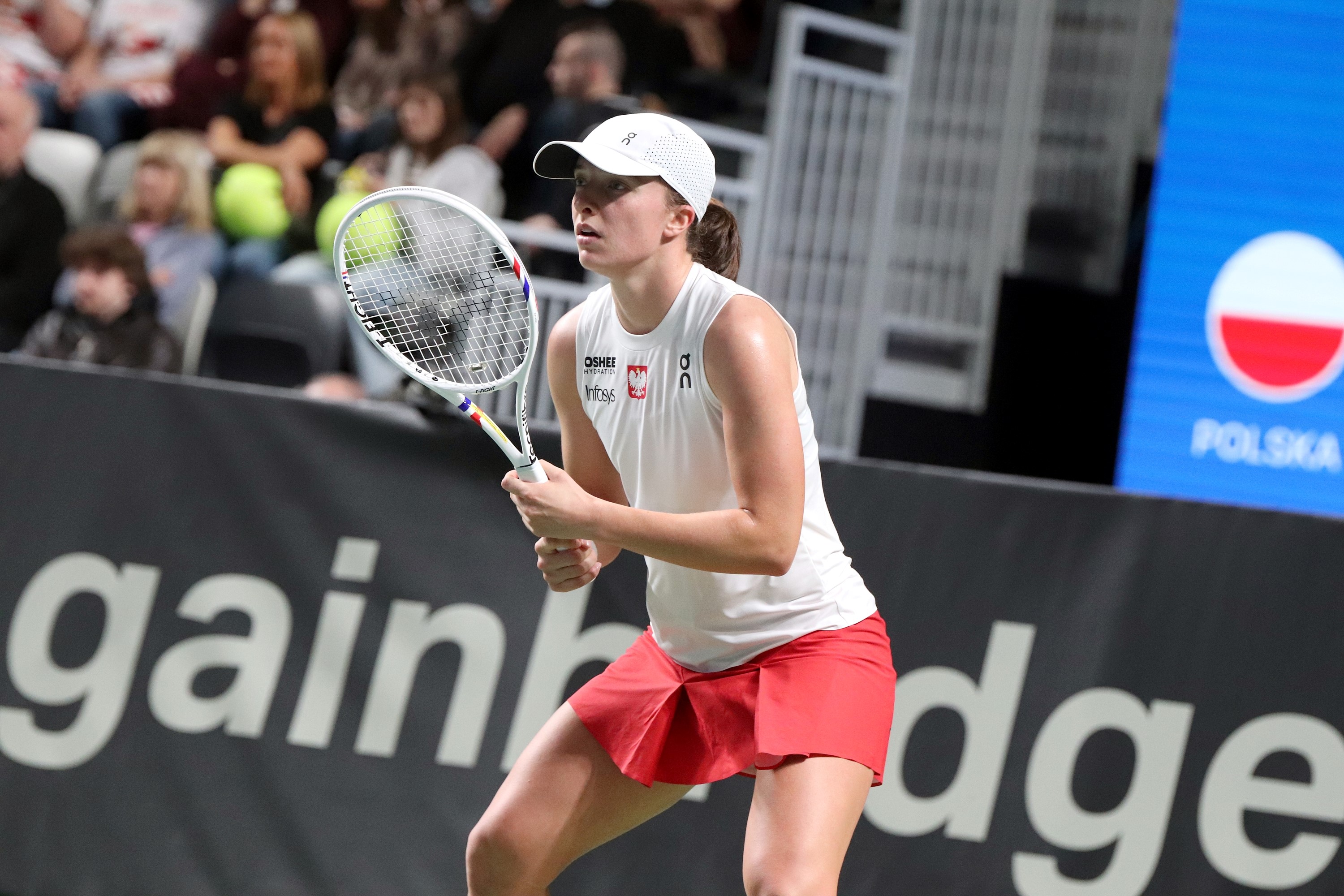

Recep Erdogan. Źródło: wikipedia.org

Punktem zwrotnym na pewno było dojście do władzy Recepa Erdogana. Ten polityk był ceniony za dobrą kadencję jako prezydent Stambułu (1994 – 1998), ponieważ rozwijał miasto przy jednoczesnym ograniczaniu miejskich długów. Erdogan potrafił porywać tłumy – na wiecach obiecywał, iż Turcja może stać się ponownie bardzo dobrze rozwiniętym gospodarczo krajem. Po jednym z wystąpień został oskarżony o szerzenie mowy nienawiści. Skończyło się na dymisji ze stanowiska prezydenta Stambułu i spędzeniu kilku miesięcy w więzieniu. Po wyjściu zza krat założył partię AKP (Partia Sprawiedliwości i Rozwoju), która nieco złagodziła swoje proislamskie wypowiedzi. Przed wyborami w 2003 roku AKP ogłosiło, iż jest za dołączeniem Turcji do Unii Europejskiej, co również zachęciło do głosowania właśnie na nich. AKP zdobyło większość parlamentarną. Od tego momentu zacęeła się tak zwana Era Erdogana. Szybki rozwój gospodarczy spowodował, iż jego partia wygrała kolejne wybory – i to trzy razy pod rząd. Oprócz tego, Erdogan w 2014 roku został prezydenta Turcji i przeforsował zmianę ustroju z parlamentarnego na prezydencki. Część opozycji zarzuca Erdoganowi ciągoty autorytarne, ponieważ stara się podporządkować sobie i swojej partii media oraz sądy.

Radosne życie za pieniądze innych

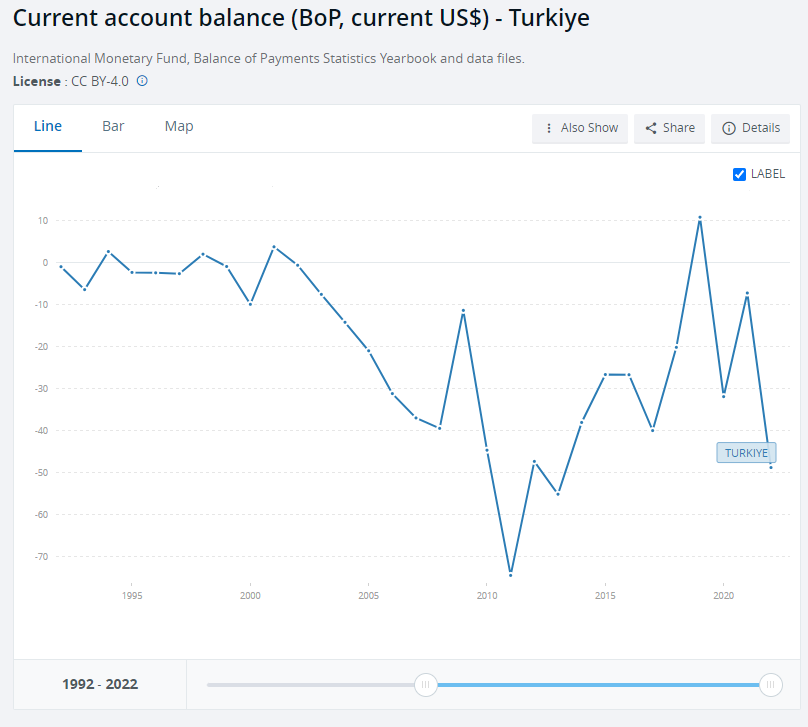

Turcja rozwijała się bardzo szybko. Powodem były niskie koszty pracy, duży rynek wewnętrzny oraz dobre położenie geograficzne (na styku Europy i Azji). Jednak wzrost gospodarczy nie był zrównoważony. Deficyt na rachunku obrotów bieżących w latach 2010 – 2017 wahał się między -3% a -9%.

Wspomniany deficyt był finansowany nadwyżkami na rachunku obrotów finansowych. Co nam to mówi? Krótko mówiąc: odpływ dewiz spowodowany nadwyżką importu nad eksportem był finansowany napływem środków z zagranicy. Głównie w postaci instrumentów dłużnych. Nabywcą długu były tureckie banki i przedsiębiorstwa. Korzystanie z cudzego kapitału pozwalało na przyspieszenie wzrostu gospodarczego oraz zwiększenie konsumpcji. Wadą takiego modelu rozwoju była większa wrażliwość gospodarki na szoki zewnętrzne.

Rachunek obrotów bieżących. Źródło: Bank Światowy

Kopernik miał rację – potwierdza to Turcja

Osłabienie liry tureckiej powoduje, iż zobowiązania w dolarach są coraz trudniejsze do obsługi. Co więcej, zaczęły pojawiać się symptomy dolaryzacji gospodarki. Wynika to z tego, iż wysoka inflacja spowodowała, iż ludzie starają się ograniczać posiadanie oszczędności w krajowej walucie. Obywatele wolą trzymać oszczędności w dolarach, albo za nadwyżki kupują złoto. Liry jako “gorszy pieniądz” są najszybciej wydawane (zgodnie z prawem Kopernika).

Pod koniec 2021 roku osoby fizyczne miały więcej na rachunkach dewiz (ok. 147 mld$) niż lir tureckich (131 mld$). Poza bankiem oczywiście królują dolary, euro oraz złoto. Część osób właśnie w taki sposób oszczędza poza systemem bankowym, trzymając zasoby finansowe “pod materacem”. Takie działanie wynika z niechęci do trzymania dewiz w bankach. Takie osoby widocznie boją się scenariusza “argentyńskiego”, gdzie depozyty dolarowe zostały kiedyś wymienione po nierynkowym kursie na peso argentyńskie. Trzymając dolar, euro w banknotach, takie osoby czują się bezpieczniej. Oczywiście płacą za to pod postacią podatku inflacyjnego, ale to temat na osobną dyskusję. W okresie wzrostu inflacji zjawisko wyciekania dewiz poza system bankowy nasila się.

Strażnikiem walczącym z inflacją i zbyt słabym kursem walutowym powinien być Bank Centralny Turcji. Jednak jego rola w ostatnich latach polegała na podporządkowywaniu się woli Erdogana. Ten mistrzem ekonomii nie jest, dlatego przez lata dawał się namówić o tym, że zbyt wysokie stopy procentowe jeszcze przyspieszają inflację. Co więcej, w niejednej wypowiedzi prezydent Turcji mówił, iż wysokie stopy procentowe “bogacą bogatych, a biedni ubożeją”. Zastosowanie niskich stóp procentowych w środowisku bardzo wysokiej inflacji spowodowało, iż lira turecka stała się jeszcze mniej warta. Erdogan trwał jednak przy swojej nieortodoksyjnej polityce monetarnej. Co ciekawe, do głowy mu nie przyszło, iż wysoka inflacja dotyka przede wszystkim najuboższych i klasę średnią.

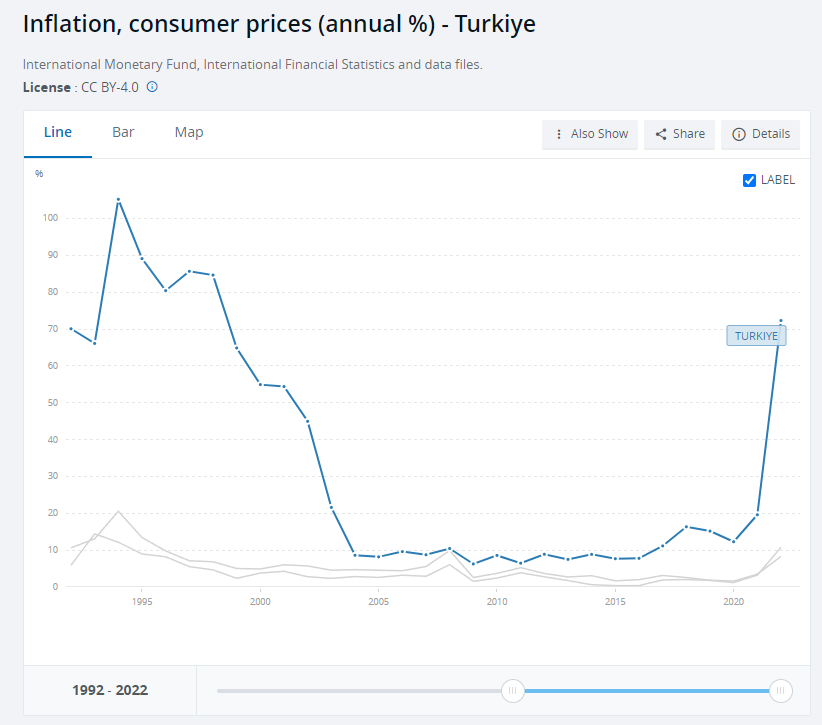

Inflacja w Turcji (niebieskie) na tle inflacji w regionie (szary). Źródło: Bank Światowy

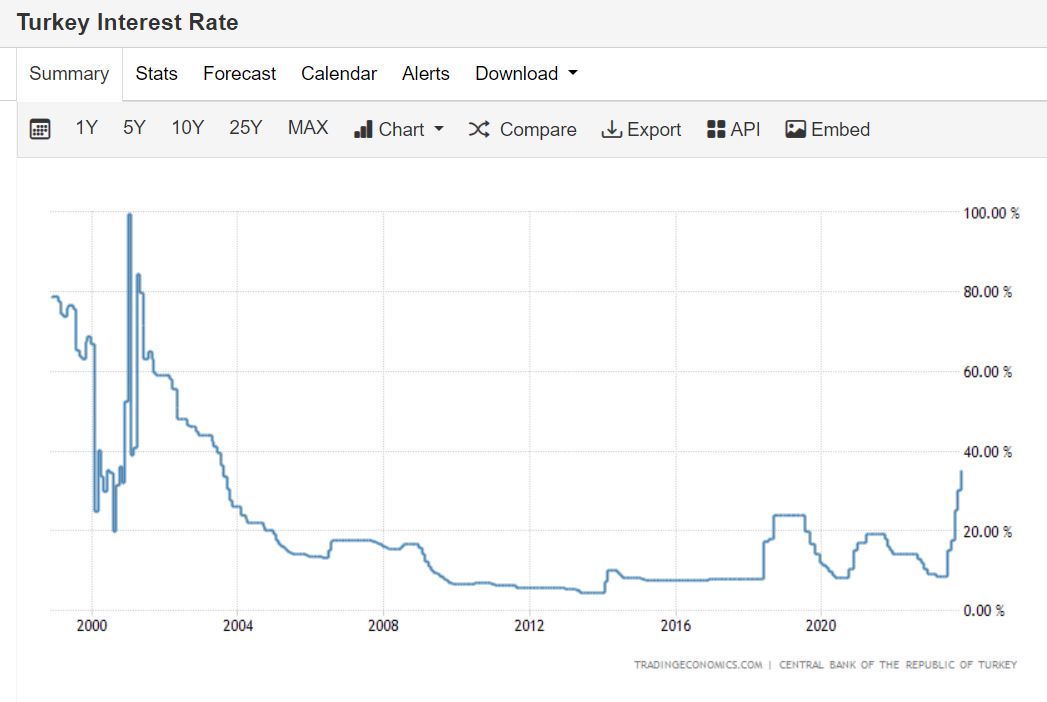

Prezydent lubił także otaczać się zaufanymi ludźmi o niekoniecznie wysokich kompetencjach. Przykładowo. w 2018 roku ministrem skarbu został zięć przywódcy Turcji. Mamy spore wątpliwości czy nad Bosforem nie było lepszego kandydata. No, ale człowieka z rodziny łatwiej przekonać do zastosowania niekonwencjonalnych metod polityki fiskalnej. Podwyżka stóp procentowych w USA oraz sankcje nałożone na Turcję spowodowały, iż aby ratować osłabiającą lirę, stopa procentowa wzrosła w krótkim czasie z 17,5% do 24%. Jednak przez cały czas było to niewystarczająco, ponieważ kraj zmagał się z wysoką inflacją oraz słabym bilansem obrotów bieżących i finansowych. Nastąpił wzrost eksportu oraz spadek importu, co pozwoliło nieco pokryć deficyt obrotów finansowych (czyli nastąpiła odwrotna sytuacja niż podczas dynamicznego wzrostu). Kurs liry ustabilizował się również dzięki sprzedaży części rezerw walutowych przez turecki bank centralny. Stabilizacja notowań liry trwała przez cały 2019 rok. Zatem można powiedzieć, iż przez kilka kwartałów sytuacja unormowała się. przez cały czas panowała wysoka inflacja, ale wydawało się iż bank centralny potrafi zareagować gwałtownie i skutecznie.

Erdoganomika i Turecki Model Gospodarczy

Od kilku lat trwa tak zwany Turecki Model Gospodarki (TMG). Zgodnie z planami prezydenta Erdogana Turcja ma zostać jedną z 10 największych gospodarek świata. TMG zakłada m.in., iż turecki eksport będzie mniej zależny od importu (zmniejszy się importochłonność eksportu). Według modelu Turcja będzie potrzebować mniej zagranicznych komponentów do swojej produkcji. Oprócz tego, model ma doprowadzić do zwiększenia konkurencyjności eksportu oraz podniesienie poziomu inwestycji prywatnych. Plan ma w efekcie doprowadzić do wzrostu gospodarczego, bez powiększania deficytu obrotów z zagranicą.

Sam model rozwoju jest na swój sposób oryginalny. Mechanizm ma wyglądać następująco:

- Niższe stopy procentowe miały zapewnić tani kredyt, który miał stymulować rozwój działalności gospodarczej (również eksportowej).

- Słaba lira miała zwiększyć konkurencyjność tureckich towarów na rynkach zagranicznych, co ma poprawić bilans handlowy.

- Rozwój gospodarczy dzięki krajowych zasobów finansowych oraz wzrost nadwyżki handlowej miał zmniejszyć deficyt na rachunku obrotów bieżących. To miało uniezależnić rozwój Turcji od napływu zagranicznego kapitału.

- Ostatecznie ten model rozwoju miał doprowadzić do zmniejszenia inflacji oraz stabilizować kursu walutowego.

Twórcą Tureckiego Modelu Gospodarczego był Camil Ertem, który był doradcą prezydenta. Sam Ertem uważa, iż wysokie stopy procentowe powodują niższy eksport, mniej kredytu oraz wyższe bezrobocie, oraz wzrost zadłużenia zagranicznego. W skrajnym wariancie ma to doprowadzić do dolaryzacji gospodarki, ponieważ firmy i ludzie będą woleli wziąć kredyt w obcych walutach, który będzie niżej oprocentowany. Przeciwnicy tego pomysłu wskazują, że plan wymaga dużych oszczędności krajowych. Czyli albo rząd miałby ograniczyć wydatki, aby pojawiła się nadwyżka budżetowa, albo ograniczenie konsumpcji i inwestycji przez gospodarstwa domowe lub przedsiębiorstwa. W praktyce zwiększenie oszczędności przez prywatny sektor jest niemożliwe w przypadku dużych, ujemnych realnych stóp procentowych. Za to restrykcyjna polityka fiskalna byłaby trudna z politycznego punktu widzenia. Zatem turecki model rozwoju zakładał poluzowanie monetarne oraz luźną politykę fiskalną. To nie mogło zadziałać w dłuższym terminie.

Turcja poszukiwała dodatkowego kapitału w celu sfinansowania swoich projektów. Jednym z pomysłów była amnestia finansowa. Polegała ona na tym, iż osoba mogła sprowadzić kapitał do Turcji, który wcześniej był wyprowadzony z kraju. Nie wymagało to wyjaśnienia źródła jego pochodzenia, wystarczyła danina w wysokości 2% aktywów (w pewnych sytuacja 3%). Turcja spodziewała się napływu kapitału rzędu 130 mld$, jednak udało się uzyskać znacznie mniej.

Turcja prowadzi także program liraizacji gospodarki, czyli zmierzania do zmniejszenia obrotu dolarami i innymi dewizami w obrocie gospodarczym. Plan był ambitny, tylko niemożliwy do wykonania w warunkach tak wysokiej inflacji. Nie da się przekonać ludzi, aby robili rzeczy nieopłacalne w sposób oczywisty. Po co ludzie mieliby oszczędzać w lirach, jeżeli ta traci na wartości kilkadziesiąt procent rocznie? Nadwyżki finansowe są także lokowane w sektorze nieruchomości, ponieważ jest on traktowany jako bezpieczna przystań w czasach szybkiego wzrostu cen. Oczywiście rząd robi co może, aby pozyskać dewizy. Jedną z nich jest wymaganie od eksporterów wymiany części pozyskanych dolarów czy euro na liry. Innym pomysłem jest wymuszanie na nierezydentach wymianę swoich dewiz na liry, jeżeli chcą np. skorzystać z lokat bankowych.

W erdoganomice istotną rolę odgrywa bank centralny. Ma za zadanie ograniczyć dolaryzację oraz stymulowanie wzrostu gospodarczego. Z tego powodu bank ma pomagać w udzielaniu nisko oprocentowanych pożyczek i kredytów inwestycyjnych dla sektora małych i średnich firm. Kolejnym zadaniem banku centralnego jest zmniejszenie podaży kredytów konsumpcyjnych, aby zmniejszyć presję inwestycyjną. Jednocześnie CBRT ma utrzymywać stopy procentowe na maksymalnie niskim poziomie. Dlatego bank musi stosować inne instrumenty i metody, aby realizować swoje cele. Wśród pomysłów można wyróżnić:

- rezerwę obowiązkową banków;

- wymóg utrzymywania skarbowych instrumentów dłużnych o określonej wielkości jeżeli bank udzielił kredytów innych niż eksportowe, rolnicze czy inwestycyjne;

- swapy walutowe (m.in. z Katarem, Chinami czy Koreą Południową).

Erdogan zmienia prezesów jak rękawiczki

Prezydent Turcji z rozsądnego polityka, którym był na początku swojej kariery politycznej, przeistoczył się w przywódce o ciągotach autorytarnych, który zawsze ma rację. W efekcie jeżeli prezydent nie był zadowolony z polityki banku centralnego, to zwalniał jego prezesa. W ciągu 3 lat (2019 – 2021) prezes tej instytucji był wymieniany aż 3 razy. Zatem polityka personalna Erdogana przypominała typowego polskiego prezesa klubu piłkarskiego, który uważał, iż jeżeli zespół przegrywa, jest to tylko i wyłącznie wina trenera.

Prezydentowi nie podobał się także Turecki Instytut Statystyczny. W efekcie w latach 2019 – 2021 prezes był zmieniany 4 razy. Świadczy to źle o samym Erdoganie, który nie potrafi podejść racjonalnie do wyborów odpowiednich ludzi. Przecież jeżeli pozbył się czterech prezesów, to znaczy, iż podważa niezależność i resztki reputacji instytucji, które mają być niezależne.

Takie niestabilne otoczenie instytucjonalne również wpłynęło negatywnie na postrzeganie banku centralnego. jeżeli prezes jednej z najważniejszych instytucji w kraju może zostać wymieniony z powodu złego humoru satrapy, to dzieją się dwie rzeczy. Po pierwsze inwestorzy oczekują znacznie wyższej premii za ryzyko. Po drugie pojawiają się karierowicze, którzy są tylko potakiwaczami i nie wchodzą z przywódcą państwa w dialog. Oznacza to, iż choćby jeżeli w banku centralnym są specjaliści (a jest ich sporo) to potencjał intelektualny organizacji jest blokowany przez “górę”. Prowadzi to do poważnych błędów w zarządzaniu polityką monetarną, co przekłada się na niestabilność ekonomiczną.

Erdogan przez cały czas uparcie twierdził, iż relacja między stopą procentową a inflacją jest specyficzna. Jego zdaniem „stopa procentowa jest przyczyną, a inflacja [jej] skutkiem”. Według tej logiki im niższe stopy procentowe, tym niższa będzie inflacja.

Pandemia i kolejna fala osłabiania liry

Po pandemii COVID-19 rozpoczął się kolejny cykl podwyżek stóp nie tylko w krajach rozwiniętych, ale także rozwijających. Turcja powinna również rozpocząć cykl podwyżek, aby przyciągnąć kapitał z zagranicy. Jednak turecki bank centralny wybrał inną drogę. Pod koniec 2021 roku rozpoczął cykl obniżek stóp z 19% do 14%. Miało to pobudzić wzrost gospodarczy oraz zmniejszyć koszty odsetkowe. Było to zgodne z nową teorią przywódcy:

”Wyższe stopy, to wyższa inflacja”.

Jednak takie działanie podważyło niezależność banku centralnego w oczach inwestorów. Nastąpił odpływ kaipału, co skutkowało, iż tylko w listopadzie 2021 roku kurs USD/TRY wzrósł o 40%. Rząd turecki ratował się jak mógł. W efekcie pojawił się nowy produkt finansowy: lokata w lirach tureckich z “opcją walutową”. Co to oznacza? Rząd miał dopłacać różnicę, jeżeli zyski z lokat w dolarach były większe od tych w lirach. Była więc to lokata w lirach ze wbudowaną opcją walutową, która niwelowała skutki osłabienia liry. To miało powstrzymać ludzi przed zamienianiem lir na dolary. Skoro kapitał zagraniczny odpływał, konieczne było wygenerowanie dodatniego salda na rachunku obrotów bieżących. W efekcie kurs walutowy musiał “dostosować się” do nowych warunków.

Inflacja w Turcji osiągała niespotykane w Unii Europejskiej poziomy. W 2022 roku inflacja mierzona przez agencje rządowe wskazywała na poziom 85%. W kolejnym roku wskaźnik wynosił 44%. Są to oficjalne dane, natomiast wielu ludzi narzeka, iż prawdziwa inflacja jest znacznie wyższa. Szczególnie mocno rosną ceny dóbr pierwszej potrzeby, co jest bardzo ciężkie szczególnie dla najuboższych. Jednak prezydent Turcji zdaje się, iż jest zadowolony ze swojej polityki gospodarczej. W przeciwnym razie zrezygnowałby ze swoich pomysłów. Jednak on uparcie wierzy, iż tylko on może uzdrowić Turcję. W efekcie bank centralny przez cały czas utrzymywał mocno ujemne stopy procentowe. Na razie walka z inflacją wychodzi mu „conajmniej średnio”.

Turecki rząd skupia się na pobudzeniu popytu i ogłasza znaczące podwyżki płacy minimalnej oraz przeznacza ogromne kwoty na pomoc socjalną. W 2023 roku, tuż przed wyborami Erdogan ogłosił 45% podwyżki dla pracowników służby cywilnej. Jednak kiedy podaż pieniądza wzrasta, dodatkowe wydatki rządowe również podsycają ogień inflacji.

2022 – 2023: kolejne ciosy w turecki “cud gospodarczy” i chwila otrzeźwienia

Otoczenie makroekonomiczne znowu nie pomogło Turkom. Pierwszym ciosem była agresja Rosji na Ukrainę. Doprowadziło to do wzrostu cen węglowodorów, które stanowią istotną składową krajowego importu. Wzrosły także ceny żywności, co również odbiło się na najbiedniejszej części tureckiego społeczeństwa. Skok inflacji również stanowił wyzwanie dla obrony kursu liry tureckiej. Oprócz tego w pierwszym kwartale 2023 roku miało miejsce ogromne trzęsienie ziemi w prowincji Malatya. To pociągnęło za sobą konieczność ogromnych nakładów na odbudowę infrastruktury i pomoc ocalałym. Oczywiście, pomoc zadeklarowało wiele państw i światowych organizacji. Pamiętać jednak należy, iż poprzednie wielkie trzęsienie z 1999 roku, spowodowało dwa lat perturbacji gospodarczych. Ostatecznie trudna sytuacja gospodarcza utorowała wtedy drogę Erdoganowi. Jak będzie tym razem? Nie wiadomo.

Stopy procentowe w Turcji. Źródło: Tradingeconomics.com

Polityka monetarna Turcji a rezultaty

Rok 2023 to dalsze osłabianie liry tureckiej oraz utrzymywanie się wysokiej inflacji, która powróciła powyżej 60%. Ludzie są coraz bardziej rozczarowani polityką Erdogana, co widać było po wyborach, gdzie zwycięstwo nastąpiło dopiero w drugiej turze. Czy przyjdzie otrzeźwienie i powrót do ortodoksyjnej polityki monetarnej? Podobno ludzie stają się racjonalni, kiedy wszystkie inne sposoby zawiodą. Może i to czeka Erdogana. Niedługo się przekonamy. W tym momencie bank centralny bardzo mocno podnosi stopę procentową. W październiku 2023 roku wzrosła ona do 35% z 30%. Miało to powstrzymać osłabienie liry i zmniejszyć inflację. Na razie taniec derwiszów na lirze trwa w najlepsze.

2 lat temu

2 lat temu