Tysiące inwestorów indywidualnych oczekuje informacji na temat rzeczywistej sytuacji finansowej grupy HRE Investments. Jak poinformował Puls Biznesu, HRE Investments rozpocznie proces restrukturyzacji. Niedawno na dewelopera Urząd Ochrony Konkurencji i Konsumentów w styczniu 2024 nałożył karę, w łącznej kwocie ponad 11,8 mln złotych. Prezesi Michał Sapota (odpowiedzialny za relacje z wykonawcami) i Michał Cebula (odpowiedzialny za relacje inwestorskie) otrzymali dodatkowe kary. W wysokości odpowiednio 950 tys. i 450 tys. złotych.

UOKiK twierdził, iż obaj zarządzający doprowadzili do naruszenia zbiorowych interesów konsumentów – w tym przypadku nabywców udziałów. Mieli być odpowiedzialni nie tylko za nadmierne eksponowanie korzyści z inwestycji w udziały grupy i dziesiątek jej spółek celowych. W ocenie UOKiK promowali taki sposób inwestowania.

Grupa HRE oceniła, ze postępowanie UOKiK nie dotyczyło w istocie działalności deweloperskiej (choć niektórzy podkreślają, iż finalnie grupą poszkodowaną całą sprawą mogą być też kupujący mieszkania). Przypomnijmy, decyzja UOKiK wciąż jest nieprawomocna. Po jej publikacji HRE zapowiedziało odwołanie ’w terminie ustawowym’. Przypomnijmy, od 10 listopada 2023 roku nie jest możliwe już prowadzenie tzw. crowdfundingu udziałowego. Doprowadził do tego szereg krajowych (oraz zagranicznych) skandali.

Śledztwo w prokuraturze

W sprawie toczy się także odrębne śledztwo, w warszawskiej prokuraturze. Prokuratura podejrzewa, iż spółki HRE Investmetns (Heritage Real Estate, HRE Investments i HREIT) mogły dopuścić się oszustwa inwestorów indywidualnych. W efekcie, także doprowadzić do utraty mienia o wielkiej, łącznej wartości. Grupa HRE Investments powstała w 2018 roku, wraz z odejściem z fotelu prezesa i Rady Nadzorczej Murapolu, Michała Sapoty (niegdyś również wiceprezesa piłkarskiego klubu, Widzew Łódź).

Z wywiadu przeprowadzonego z prezesem Michałem Cebulą, na łamach Parkietu, wnioskujemy, iż grupa HRE zarządzała w pewnym momencie 8 miliardami złotych. Około 40% kapitału pochodzić miało od inwestorów. Prezes Cebula jeszcze w lipcu 2022 roku był przekonany o silnej kondycji płynnościowej spółek HRE. Wykluczał możliwość wprowadzenia w błąd… Twierdził, iż każdy z inwestorów musiał mieć wiedzę o ryzyku, o czym świadczyć miał fakt… Zakupu udziałów w celowych spółkach.

Według danych Bizraport firma w ubiegłym roku wygenerowała ponad 30 milionów zysku netto, przy przychodach ponad 300 mln złotych, co sugeruje marżę netto na poziomie 10%. Jak informacje te rozumieć, w kontekście restrukturyzacji i co pokaże audyt? Czy szacowane wolne przepływy pieniężne pozwolą firmie i inwestorom uniknąć najgorszego? Źródło: Bizraport

Według danych Bizraport firma w ubiegłym roku wygenerowała ponad 30 milionów zysku netto, przy przychodach ponad 300 mln złotych, co sugeruje marżę netto na poziomie 10%. Jak informacje te rozumieć, w kontekście restrukturyzacji i co pokaże audyt? Czy szacowane wolne przepływy pieniężne pozwolą firmie i inwestorom uniknąć najgorszego? Źródło: BizraportPolacy uwierzyli w 'deweloperkę’

Główny motor sprawy: tysiące Polaków uwierzyło w 'obietnice’ zarobienia na deweloperce’, bez potrzeby posiadania środków i samodzielnej budowy nieruchomości. Część z nich uznała decyzję w HRE jako atrakcyjną. Za bramę do lukratywnego rynku nieruchomości 'dla Kowalskich’. To już kolejny przypadek tysięcy poszkodowanych 'na inwestycjach, na rynku prywatnym’. Od dawna przecież nieruchomości w Polsce uchodzą za inwestycję, na której 'nikt nie straci’…

Może restrukturyzacja HRE jest sygnałem pękającej bańki na rynku polskich nieruchomości? Niebawem przyjrzymy się temu głębiej. W tej sprawie dobrze znane bolączki tego rodzaju inwestycji. Brak transparentności podmiotów (zwlekanie z publikacją wyników, słaba komunikacja z inwestorami) oraz problemy z płynnością i odsprzedażą nabytych udziałów (brak chętnych na odkup i problem z dotarciem do nich – to nie giełda papierów wartościowych)… Oraz niska wiedza finansowa inwestorów… Najczęściej wystarczającej ilości danych do oszacowania wyceny firm prywatnych.

Nieruchomości … Przestały się opłacać?

Co za tym idzie, rentowności inwestycji przez nie prowadzonych, oraz konkretnych ryzyk z tym związanych. Przypomnijmy też, iż w roku 2024 r. średnia rentowność netto inwestycji w małe mieszkania spadła z 5,9% do 4,9%. Dla średniej wielkości mieszkań to spadek z 5,5% do 4,6%, a dla dużych z 4,9% do 4,2% (dane Expander / Rentier.io). w tej chwili wyższe 'oprocentowanie’ oferują obligacje polskie obligacje skarbowe (m.in. 3-letnie TOS); długoterminowy wzrost wartości samej nieruchomości nie jest gwarantowany. Inwestycja w nieruchomości opłacała się w czasie 'zerowych stóp’. Dziś, w trakcie wysokich stóp procentowych rentowność na poziomie 4% rocznie nie robi wrażenia. Globalny kapitał ucieka w inne aktywa.

Inwestycja w bankrutów?

Przypomnijmy, iż inwestycje w firmy zagrożone opłacalnością są możliwe i mają wielki potencjał (w parze z którym powinno iść odpowiednio mniejsze ryzyko)… O ile prowadzi je grupa wykwalifikowanych ekspertów kalkulujących premię za ryzyko oraz wartość aktywów, które przejmuje na wypadek niewypłacalności. Zatem, kto działa w ten sposób? Choćby amerykańskie OakTree Capital. Różnica jest jednak zasadnicza. OakTree negocjuje specjalne warunki z firmami, rzucając im deskę ratunkową (mając pełen dostęp do dokumentów, pozwalających na wycenę) i zabezpieczenie na wypadek upadku. Fundusz sam wybiera, komu 'pomoże’ i za ile. Inwestorzy w HRE mieli co prawda udziały w spółkach celowych, ale godzili się na brak gwarancji i zabezpieczenia.

Czerwona lampka nie zadziałała

Spółki z grupy HRE Investments do 8 listopada 2023 r. prowadziły działalność inwestycyjną i deweloperską. Model biznesowy zakładał częściowe finansowanie inwestycji ’drogim kapitałem’ tzn. takim, którego zaspokojenie winduje koszty i ogranicza marże… Będąc zwykle zdecydowanie bardziej obciążające dla podmiotu, niż bankowy kredyt. Prezes Michał Cebula informował, iż zwykle spółka w 35-40% korzystała z finansowania 'na rynku prywatnym’ – poprzez celowe spółki. Zwykle miała też oferować przedterminowy ich wykup, gdy inwestycja osiągała mniej więcej 65% poziom całkowitego ukończenia.

Dla inwestora samo to powinno być lampką ostrzegawczą i rodzić pytania. Dlaczego spółki nie posiłkują się kredytem? Czy bank potrzebujący szeregu dokumentów nie zechciałby udostępnić i zaryzykować własnego kapitału? W takim razie, czy na pewno wiem, w co lokuję pieniądze? Co stanowi moje zabezpieczenie na wypadek niewypłacalności podmiotu?

Więcej pytań, niż odpowiedzi

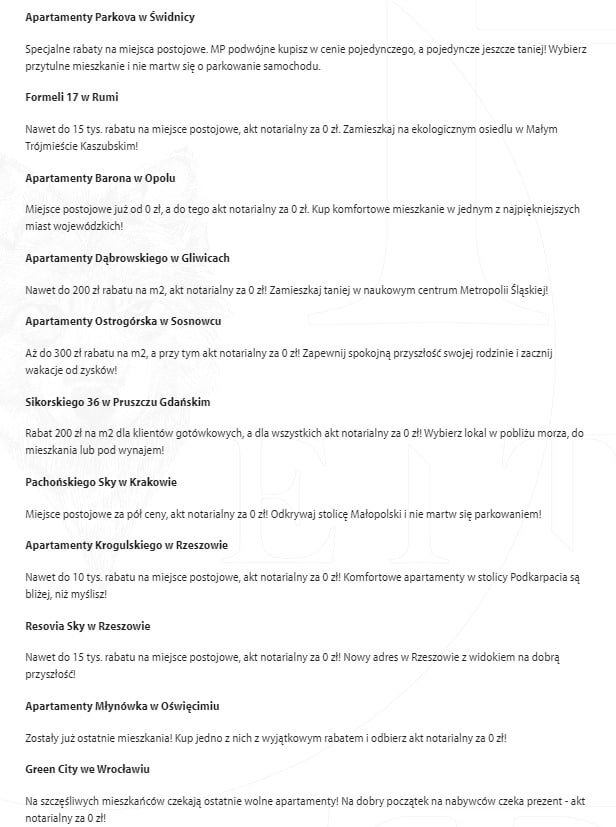

Grupa proponowała różnym nabywcom zakup udziałów w spółkach celowych powołanych przez grupę kapitałową HRE. Udziały po upływie z góry określonego czasu miały podlegać wykupowi przez podmioty z grupy po konkretnej cenie i z uwzględnieniem stóp zwrotu. O ile nie można winić grupy za stricte biznesowe niepowodzenia, o tyle dokładniejsze przyjrzenie się jej działalności jest istotne. Podobnie jak zaspokojenie ciekawości prywatnych udziałowców w spółkach… Którzy chcą wiedzieć, czy poczynione przez Grupę inwestycje mają jakiekolwiek szanse powodzenia i czy restrukturyzacja ma szansę ograniczyć ich 'ból’ finansowy. Na stronie grupy możemy wciąż znaleźć inwestycje, na które oferuje 'specjalne rabaty’. Oto ich lista.

Źródło: HRE

Źródło: HRE Źródło; HRE

Źródło; HRE

1 rok temu

1 rok temu