W poprzednim artykule przybliżyliśmy czym jest Poor Man Covered Call. W dzisiejszy tekście zajmiemy się „niedźwiedzią” strategią, która pozwala uzyskać rynkową ekspozycję przy mniejszym nakładzie kapitału. Tematem dzisiejszego tekstu jest zatem Poor Man Covered Put, czyli strategia, która pozwala na zarabianie na spadku wartości instrumentu bazowego.

PRZECZYTAJ KONIECZNIE: Czym są opcje – wprowadzenie

Czym jest Covered Put

Covered put jest to odwrotność strategii covered call. W covered call inwestor kupował akcje i wystawiał „przeciw nim” opcję call. W takim wypadku inwestor otrzymywał premię zgadzając się na sprzedaż akcji po cenie wykonania wystawionej opcji.

W przypadku strategii covered put inwestor sprzedawał krótko akcje oraz wystawiał przeciwko nim opcję put. Dzięki temu otrzymywał premię ale jednocześnie ograniczał swój potencjał zysków w przypadku dużego spadku instrumentu bazowego.

Krótka sprzedaż akcji to pożyczenie akcji na rynku, ich sprzedaż po rynkowej cenie. Inwestor w takiej transakcji liczy, iż odkupi akcje po cenie niższej niż sprzedał. Różnica między ceną sprzedaży a ceną odkupu akcji jest zyskiem z transakcji.

Poor Man’s Covered Put – budowa strategii

Nazwa może być myląca. Nie jest to żadna strategia dla ubogich ale jedno z narzędzi na efektywniejsze alokowanie kapitału przez inwestora. Oczywiście nie zawsze wspomniana strategia będzie efektywna. Ale w wielu sytuacjach pozwoli otrzymać taką samą ekspozycję rynkową co Covered Put, ale przy mniejszych nakładach inwestycyjnych.

Strategia powstaje poprzez nabycie opcji put z długim terminem wykonania (LEAPS tj. Long-term equity anticipation securities) oraz deltą zbliżoną do -1. Dzięki takiemu wyborowi inwestor nie jest narażony na znaczny spadek wartości opcji na skutek upływu czasu (tj. time Decay). Z kolei wysoka delta zapewnia, iż cena opcji będzie reagować na zmianę ceny instrumentu bazowego. Delta zbliżona do -1 oznacza, iż sama opcja posiada dużą wartość wewnętrzną. W zależności od strategii LEAPS może mieć deltę na poziomie około -0,8, a w niektórych przypadkach ponad -0,9. Im niższa delta tym „droższa” opcja o długim terminie realizacji.

Po nabyciu opcji put długim terminem wykonania, inwestor musi wystawić opcję put (najczęściej OTM) ze znacznie krótszym terminem wykonania. Może to wynikać z założenia, iż w najbliższym czasie istnieje szansa na wzrostową korektę, która spowoduje spadek wartości opcji put. Wystawienie opcji put pozwoli na zachowaniu premii opcyjnej z wystawionej opcji.

Dzięki zakupie długoterminowej opcji put będącej ITM oraz wystawieniu krótkoterminowej opcji będącej OTM, powstaje strategia o zbliżonych parametrach do strategii covered put. Dzięki stosowaniu opcji zamiast sprzedaży akcji na krótko, maksymalna strata posiadana przez inwestora jest znacznie niższa niż w klasycznej strategii.

Oszczędzony kapitał może zostać zainwestowany w inne transakcje albo trzymany jako rezerwa na lepsze czasy. Maksymalna strata (zapłacona premia za opcję put) to inaczej „wbudowany stop loss”. Inwestor nie może stracić więcej niż kapitał zainwestowany w opcję LEAPS, pomniejszony o otrzymaną premie opcyjną.

Przykładowa transakcja

16 września inwestor nabył 1 opcję put na akcje Amazon z ceną wykonania 200$ i wygasającą 19 stycznia 2024 roku. Premia opcyjna wyniosła 76,9$, co oznaczało, iż inwestor musiał zapłacić 7690$. Cena akcji wynosiła wtedy 123,8$. Inwestor spodziewał się, iż dalsze spadki są nieuniknione, ale zakładał, iż cena akcji nie spadnie poniżej 100$. Z tego powodu, 16 września 2022 roku wystawił opcję put z ceną wykonania 100$ i wygasającą 17 lutego 2023 roku. Otrzymał za nią 4,90$. Efektywnie inwestor zapłacił za budowę Poor Man’s Covered Put 7200$ tj. (76,9-4,9)*100. To jest też maksymalna strata inwestora.

Jeśli inwestor stworzyłby strategie Covered Put, to musiałby sprzedać na krótko 100 akcji Amazon i wystawić opcję put wygasającą 17 lutego 2023 roku. Również otrzymałby za nią 4,9$ na jedną akcję. Zatem po transakcji inwestor posiadałby 490$ oraz miałby sprzedane na krótko 100 akcji Amazon po cenie 123,8$.

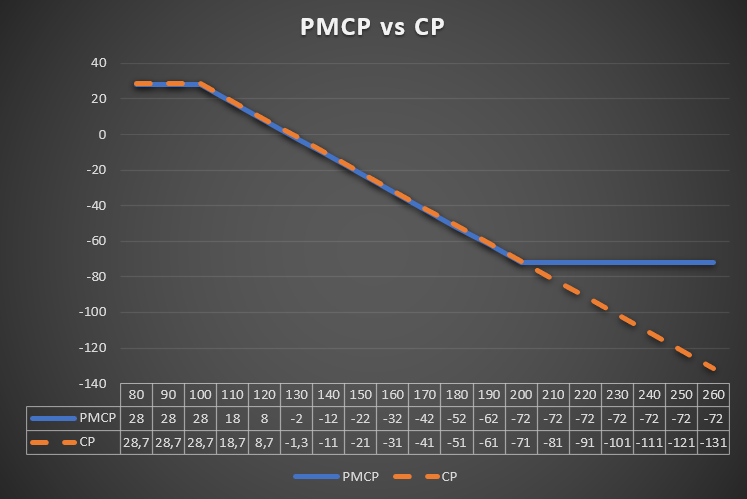

Poniżej znajduje się graficzna prezentacja profilu wypłat dla strategii Poor Man’s Covered Put oraz klasycznej Covered Put.

Źródło: opracowanie własne

Jak widać, strategia PMCP (Poor Man’s Covered Put) oraz CP (Covered Put) maja bardzo zbliżone stopy zwrotu. Dopiero po wzroście kursu Amazon powyżej 200$ strategia PMCP spisuje się lepiej od PC. Wynika to z tego, iż nabywca opcji ponosi finansową odpowiedzialność tylko do zapłaconej premii. W przypadku inwestora stosującego krótką sprzedaż teoretyczna strata jest nieskończona (w teorii cena akcji spółki może wzrosnąć do dowolnej kwoty).

Dnia 20 stycznia 2023 roku kurs akcji Amazon znalazł się na poziomie 97$. Rynek wyceniał LEAPS wygasający w styczniu 2024 roku na 102,8$. Z kolei cena lutowej opcji put wyniosła 6,55$.

| 16.09.2022 | 20.01.2023 | Wynik | |

| Put Jan 24’ 200$ | 76,9 | 102,8 | +25,9 |

| Put Feb 23’ 100$ | 4,9 | 6,55 | +1,65 |

| Amazon | 123,8$ | 97$ | -26,8 |

Źródło: opracowanie własne

Długoterminowa opcja put zyskała na wartości 25,9$. Zatem zysk z jej posiadania wyniósł 2590$. Oznaczało to, iż wartość opcji wzrosła o 33,68%. Wartość lutowej opcji put wzrosła o 33,68%. Z kolei cena akcji Amazona spadła o 21,65%.

Strategia PMCP zakończyła się zyskiem na poziomie 24,25$ tj. 2425$. Z kolei zysk z CP (Covered Put) wyniósł 25,15$ tj. 2515$. Zatem strategia Poor Man’s Covered Put osiągnęła zysk o 3,58% niższy, ale inwestor jest chroniony przed scenariuszem gwałtownego wzrostu kursu akcji Amazon.

Zarządzanie zyskowną pozycją

W sytuacji kiedy instrument bazowy zaczyna spadać, inwestor osiąga zyski ze strategii. Problemem jest wystawiona opcja put, która generuje straty w sytuacji dalszego spadku instrumentu bazowego. Im bliżej jest cena poziomu wykonania wystawionej opcji put tym potencjał do dalszego zysku jest ograniczony. W takiej sytuacji inwestor może:

- Zamknąć wystawioną opcję put,

- Zamknąć cały PMCP,

- Kupić krótkoterminową opcję put,

- Nic nie zmieniać.

Zamknięcie wystawionej opcji put jest dobrym pomysłem jeżeli inwestor spodziewa się, iż cena instrumentu bazowego będzie dalej spadać. W efekcie wystawiona opcja put będzie „zjadać” zyski z kupionej długoterminowej opcji sprzedaży. Jednak jeżeli cena instrumentu bazowego zacznie rosnąć to zamknięcie krótkiej pozycji na opcji put powoduje, iż inwestor akceptuje stratę. Jednocześnie cena długoterminowej opcji put spada.

Zamknąć cały PMCP oznacza, iż inwestor realizuje zyski. W przypadku dalszego spadku instrumentu bazowego inwestor traci szansę na większe zyski. Zaletą zamknięcia PMCP jest to, iż nie ma ryzyka „wyparowania papierowych zysków” i szansa na reinwestycję zarobionej gotówki.

Kupić krótkoterminową opcję put jest pomysłem, który pozwala zniwelować „ponoszącą straty” wystawioną opcję put. Taka strategia ma sens jeżeli inwestor jest bardzo pewny dalszych spadków w najbliższym czasie. W przypadku wzrostu kursu akcji inwestor będzie generował większe straty niż w przypadku utrzymywania zwykłej strategii PMCP.

Najprostsza strategia, która każe inwestorowi czekać, aby dać zyskom rosnąć. Jest to możliwe kiedy cena instrumentu bazowego jest odległa od ceny wykonania wystawionej opcji put. Pozwala to na zwiększenie zysku z transakcji. Wspomniane podejście do zarządzania pozycją nie ma sensu jeżeli cena instrumentu bazowego już dawno jest poniżej ceny wykonania wystawionej opcji sprzedaży. Wtedy zysk z pozycji nie będzie już wyższy.

Zarządzanie stratną pozycją

Kiedy instrument bazowy zaczyna rosnąć, inwestor ponosi straty na strategii Poor Man’s Covered Put. Problemem jest tracąca na wartości opcja put z wysoką deltą. Wystawiona opcja put nie jest w stanie odrobić strat. Inwestor musi zdecydować co w takiej sytuacji zrobić:

- Nabyć opcję call,

- Zamknąć cały PMCP,

- Wystawić krótkoterminową opcję put,

- Nic nie zmieniać.

Nabycie opcji call pozwala na zabezpieczenie się przed dalszym wzrostem instrumentu bazowego. Wadą takiego rozwiązania jest to, iż w przypadku kiedy rynek rozpocznie impuls spadkowy, inwestor straci część kwoty albo całą kwotę za jaką nabył opcję kupna.

Zamknąć cały PMCP oznacza, iż inwestor pogodził się ze stratą . W przypadku spadku ceny instrumentu bazowego inwestor traci szansę na odrobienie strat. Zaletą zamknięcia PMCP jest „ucięcie strat” co umożliwi alokację kapitału w bardziej perspektywiczne inwestycje.

Wystawienie krótkoterminowej opcji put może być pomysłem na „zatrzymanie” strat i zostawienie sobie furtki na zyski z LEAPS-a. Zatrzymuje to na chwile straty wynikające ze wzrostu instrumentu bazowego. Oczywiście skala osłony zależy od tego czy wystawiona opcja jest ITM czy OTM.

Brak zmiany pozycji powoduje, iż inwestor przez cały czas jest narażone na takie same ryzyka jak wcześniej. Oznacza to, iż w przypadku wzrostu kursu akcji lub indeksu następuje spadek wartości nabytej opcji put. jeżeli instrument bazowy spadnie, pojawia się wzrost wartości nabytej opcji sprzedaży (Put).

Zalety Poor Man’s Covered Put

Największą zaletą strategii PMCP jest ochrona kapitału inwestora przed gwałtownym wzrostem instrumentu bazowego opcji. W klasycznej strategii najgorszą sytuacją jest kiedy zrealizuje się scenariusz gwałtownego wzrostu akcji. Wzrost wartości akcji czy indeksu o 70-80% powoduje, iż kilkuprocentowy zysk z wystawionej opcji put jest małym pocieszeniem dla inwestora. Ciekawym przykładem jest Netflix, który od dołka z 13 października wzrósł o 73%.

Kolejną zaletą jest szansa na zbudowanie pozycji zlewarowanej, ponieważ inwestor może zbudować znacznie większą ekspozycję rynkową. Wynika to z tego, iż nabywając opcję put z dużą deltą inwestor płaci od 30-60% wartości nominalnej kontraktu.

Wady Poor Man’s Covered Put

Podobnie jak w przypadku strategii Poor Man’s Covered Call, również w przypadku PMCP wadą jest brak elastyczności. Inwestor może dzięki opcji mieć ekspozycję „na paczki” po 100 albo 1000 akcji.

Kolejny problem związany z zastosowaniem opcji LEAPS jest „gorsza” delta niż w przypadku klasycznego zakupu akcji spółki. Jedna akcja sprzedana na krótko ma deltę równą -1, z kolei opcje ITM z dużą wartością wewnętrzną mają deltę na poziomie od -0,80 do -0,95. Zatem wartość portfela zmienia się nieco słabiej niż w przypadku zwykłej strategii Covered Put.

Podsumowanie

PMCP jest to syntetyczna krótka pozycja z ograniczoną stratą. Inwestor może stracić środki o wartości zapłaconej opcji put. Dużą zaletą takiej strategii jest mniejszy kapitał, który jest potrzebny do stworzenia strategii.

Inwestor powinien myśleć o stworzeniu Poor Man’s Covered Put kiedy ceny akcji są „drogie” a zmienność niska. Dzięki temu zakup opcji put typu LEAPS jest tańszy niż podczas okresu dużej zmienności. Warto pamiętać, iż krótką opcję sprzedaży można wystawić w bardziej dogodnych warunkach. Takimi warunkami są np. wysoka zmienność implikowana oraz kiedy instrument bazowy już spadł i istnieje szansa na wzrostową korektę.

Przy zastosowaniu PMCP nie ma konieczności korzystania z długoterminowych opcji put. Należy jednak kupować opcje put których okres wygaśnięcia jest dłuższy niż 90 dni. W takiej sytuacji upływ czasu nie będzie miał dużego, negatywnego wpływu na strategię.

Czy wiesz, że…?

Saxo Bank jest jednym z nielicznych brokerów Forex, posiadającym w swojej ofercie opcje waniliowe. Inwestor ma do dyspozycji łącznie ponad 1200 opcji (waluty, akcje, indeksy, stopy procentowe, surowce). SPRAWDŹ

2 lat temu

2 lat temu