Tematem dzisiejszego artykułu będzie strategia opcyjna – protective put. Większość inwestorów posiadających akcje obawia się okresów bessy. Bessa to czas kiedy przewagę nad rynkiem ma strona podażowa. W efekcie następuje systematyczny spadek wartości portfela akcji, a długoterminowy inwestor ma trzy możliwości:

- Sprzedać akcje w nadziei ich późniejszego odkupienia,

- Trzymać akcje nie przejmując się obecną wyceną,

- Skorzystać z zabezpieczenia dzięki instrumentów pochodnych.

Sprzedaż akcji w nadziei ich późniejszego odkupienia jest typową strategią spekulacyjną i nie jest wskazana dla długoterminowego inwestora. Spekulacja jest zawsze związana z przyjęciem na siebie ryzyka zmiany cen. Inwestor długoterminowy nie powinien sprzedawać akcji tylko dlatego, iż „wydaje mu się”, iż mogą w ciągu najbliższych kilku miesięcy spaść o kilkanaście procent. Istnieje ryzyko, iż taka transakcja obróci się przeciwko inwestorowi, który został bez akcji, które zyskały na wartości.

PRZECZYTAJ KONIECZNIE: Czym są opcje – wprowadzenie

Trzymanie akcji niezależnie od ich obecnej wyceny wydaje się najprostszą strategią. Jest tak tylko na papierze. W istocie obserwowanie jak portfel akcji traci kilkanaście na choćby kilkadziesiąt procent z powodu rynkowej dekoniunktury jest bardzo frustrujące. Szczególnie bolesne jest to dla osób, które ulokowały większość swojego prywatnego majątku na rynku akcji. Długoterminowa bessa może być bardzo obciążająca psychicznie dla inwestora przetrzymującego swoje akcje. Z czasem wykończony kurczącym się portfelem inwestor, może sprzedać w dołku, kiedy skala pesymizmu jest największa.

Pośrednią metodą dla wspomnianych dwóch jest możliwość skorzystania z transakcji zabezpieczających portfel dzięki instrumentów pochodnych. W takim wypadku inwestor przetrzymuje akcje, które zamierza trzymać długoterminowo jednocześnie wykupuje „ubezpieczenie” na wypadek spadku rynkowej ceny akcji. Najczęściej wspomnianym zabezpieczeniem są kontrakty terminowe albo opcje na indeksy lub konkretne akcje. Jedną z najprostszych strategii, która pozwala na zabezpieczenie się przed spadkami i jednocześnie pozwala zyskom rosnąć jest protective put.

Czym jest protective put?

Protective put jest jedną z najprostszych strategii zabezpieczających, wykorzystujących opcje. W swoim założeniu polega na zakupie opcji put na akcje, które inwestor chce zabezpieczyć. Założenie strategii jest proste: nabycie opcji put ma zminimalizować straty do akceptowalnego poziomu. Oczywiście koszt takiej opcji zależy od tego jak ma wyglądać takie zabezpieczenie oraz w jakich warunkach jest zawierane.

Ogólnie strategia protective put jest „byczą” strategią, ponieważ inwestor przez cały czas jest optymistycznie nastawiony do posiadanych akcji tylko chce ograniczyć ryzyko potencjalnej „papierowej” straty wynikającej z chwilowych zawirowań rynkowych. Jest to zatem połączenie optymizmu długoterminowego inwestora z „niedźwiedzią” strategią jaką jest samo nabycie opcji put.

Inwestor stosując opcje strategię protective put w przypadku zrealizowania się pozytywnego scenariusza może wykazać zysk z transakcji. W najgorszym możliwym scenariuszu strata jest limitowana do poziomu: cena wykonania opcji – zapłacona premia za opcję.

Dzięki zastosowaniu wspomnianej strategii inwestor z góry wie jaka jest maksymalna strata z pozycji. Pozwala to na lepsze zarządzanie ryzykiem portfela. W przypadku wygenerowania zysku z transakcji zabezpieczającej inwestor otrzymuje gotówkę, które można wykorzystać do przemodelowania portfela.

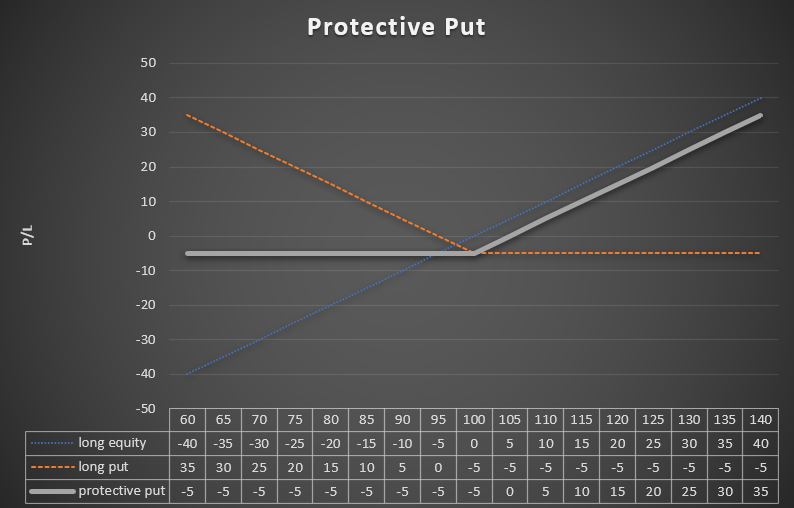

W celu zobrazowania jak działa strategia warto posłużyć się przykładem. Inwestor nabył 100 akcji spółki XYZ, po cenie 100 zł. W celu zabezpieczenia się przed spadkiem, nabył opcje put, których premia opcyjna wyniosła 5 zł (za akcję). Poniżej znajduje się wykres przedstawiający wyniki strategii.

Źródło: opracowanie własne

Jeśli cena akcji spadnie do poziomu 60 zł, to strata z pakietu akcji wyniesie 4000 zł (40 zł *100 akcji). Natomiast zysk z transakcji zabezpieczającej wyniesie 3500 zł (35 zł * 100 akcji). Zatem maksymalna strata portfela wyniesie w tym przykładzie 500 zł (5 zł* 100 akcji). Jednocześnie inwestor ma przez cały czas szansę na realizację zysku w przypadku wzrostu akcji. Inwestor zarobi jeżeli cena akcji przekroczy poziom 105 zł (cena zakupu akcji + wartość premii opcji).

Jak wykorzystać gotówkę z zyskownej transakcji zabezpieczającej

Jeśli transakcja na opcjach put doprowadza do wygenerowania gotówki, wtedy inwestor musi podjąć decyzję co z nią ma zrobić. Istnieją trzy główne rozwiązania jakie może inwestor wykonać z posiadanej gotówki:

- Nabyć więcej przecenionych akcji,

- Trzymać gotówkę jako możliwość inwestycji w inne akcje,

- Wypłata gotówki z rachunku.

Nabycie więcej przecenionych akcji może być dobrym pomysłem w sytuacji, w której inwestor wierzy, iż spadek kursu akcji wynika z czynników zewnętrznych (nastrojów rynkowych), a nie zmieniającej się sytuacji fundamentalnej. Zatem spadek kursu akcji spowodował, iż inwestor przez cały czas posiada tyle samo akcji spółki, ale wygenerował dodatkową gotówkę z transakcji zabezpieczającej. Może zatem kupić dodatkowe akcje po niższej cenie. Dzięki temu spada średnia cena nabycia akcji oraz zwiększa się liczba akcji posiadanych przez inwestora i to bez konieczności zasilenia rachunku dodatkową kwotą. Wadą takiej strategii jest zwiększenie ekspozycji na portfel akcji, które znajdują się w trendzie spadkowym. Jest możliwe, iż inwestor źle wycenił przedsiębiorstwo i spadek akcji nie oznacza, iż w tej chwili są wycenione na atrakcyjnym poziomie.

Trzymanie gotówki na inne możliwości inwestycyjne jest ciekawym pomysłem. Inwestor dzięki strategii może nabyć akcje innych spółek, które spadły znacznie mocniej i są teraz wycenianie na bardziej atrakcyjnych poziomach. Po drugie posiadanie gotówki w portfelu jest dobrym pomysłem na amortyzowanie wartości portfela podczas długoterminowego rynku niedźwiedzia.

Trzecia możliwością jest wypłata gotówki z rachunku. Jest to alternatywa dla dywidendy w przypadku emerytów żyjących tylko z wypłat z portfela inwestycyjnego (zasada 4%). Dla inwestorów zaczynających budować swój majątek netto wypłata gotówki nie jest najlepszym rozwiązaniem.

Przykładowa transakcja:

30 czerwca 2022 roku inwestor kupił 300 akcji Apple, po średniej cenie równej 150$. Zatem portfel akcji był warty 45 000$. Do dnia 11 sierpnia 2022 roku kurs spółki wzrósł do poziomu 168,5$. Jednak inwestor zaczął obawiać się, iż istnieje duże ryzyko na spadkową korektę. Zdecydował, iż będzie starał się zabezpieczyć zyski. Z tego powodu postanowił nabyć 3 opcje put z ceną wykonania 170$. Opcje miały termin wygaśnięcia 16 grudnia 2022 roku. Premia opcji wynosiła 11,35$. Oznaczało to, iż inwestor zabezpieczył swoją pozycję od poziomu 158,65$. Inwestor nie mógł już stracić na swoim portfelu akcji.

Prześledźmy co się stało w kolejnych miesiącach. Do 13 października akcje Apple spadły do poziomu 143$. Oznaczało to 7$ straty na jednej akcji Apple. Jednocześnie wzrosła cena opcji put do poziomu 31,15$. Zysk z transakcji zabezpieczającej wyniósł 19,8$. Zatem łączny zysk z portfela wyniósł 12,8$. Inwestor zdecydował się na zamknięcie pozycji zabezpieczającej. W efekcie na koncie pojawiło się 9 345$ (31,15$ * 300). Inwestor może zdecydować się na:

- Odłożenie gotówki na koncie maklerskim,

- Zakup dodatkowych akcji Apple.

Odłożenie gotówki na koncie maklerskim pozwala na zwiększenie płynności portfela oraz posiadanie środków na zwiększenie zakupów w przypadku dalszego spadku kursu akcji. W przypadku realizacji scenariusza wzrostowego inwestor traci szansę na „tanie zakupy”.

W przypadku wybrania opcji zakupu akcji Apple, inwestor przeznaczy 9 345$ na zakup 65 akcji. Dzięki takiej decyzji portfel akcji wzrósł do poziomu 365 akcji. jeżeli po dodatkowych zakupach akcje Apple wzrosną, inwestor podniesie stopę zwrotu. Poniżej znajduje się tabela podsumowująca różne scenariusze:

| Kurs akcji | 120$ | 140$ | 160$ | 180$ |

| 300 akcji | 36 000$ | 42 000$ | 48 000$ | 54 000$ |

| 300 akcji + gotówka | 45 345$ | 51 345$ | 57 345$ | 63 345$ |

| 365 akcji | 43 800$ | 51 000$ | 58 400$ | 65 700$ |

Źródło: opracowanie własne

Zabezpieczanie klasyczne

Jest to najpopularniejszy rodzaj zabezpieczania opcjami. Polega ona na zakupie opcji put dającej ekspozycję na tyle samo akcji co inwestor posiada w portfelu. Oczywiście wadą takiej strategii jest to, iż jeżeli inwestor posiada ilość akcji, która nie jest wielokrotnością 100 to zawsze będzie panowało niedokładne dopasowanie zabezpieczenia. Przykładowo inwestor posiada 417 akcji Apple, to zabezpieczenie dzięki opcji może wynieść albo 4 opcje albo 5 opcji put. Zatem zabezpieczenie będzie albo za małe (opcje na 400 akcji) albo za duże (500 akcji). Oczywiście wyjściem z takiej sytuacji jest skorzystanie z zabezpieczania dzięki delty.

Zabezpieczanie deltą

Zabezpieczać swoją pozycję dzięki delty jest jedną z możliwych metod zabezpieczania portfela dzięki opcji. Strategia jest bardzo prosta, chodzi o to aby zmiana wartości opcji była równa zmianie wartości portfela. Pozwala to lepiej zabezpieczyć portfel jednak kosztem większych wydatków. Jak wygląda taka transakcja na prostym przykładzie?

Inwestor posiada 300 akcji spółki Apple. Oznacza to, iż delta tej pozycji wynosi 300 (1*300). Zatem wzrost kursu o 1$ skutkuje wzrostem wartości portfela o 300$. Z kolei spadek kursu Apple o 1$, powoduje, iż wartość portfela spada o 300$. jeżeli delta opcji put wynosi -0,5 to oznacza, iż spadek kursu Apple o 1$ skutkuje zyskiem z opcji put na poziomie 0,5$.

Z tego powodu jeżeli inwestor chce zabezpieczyć swoją pozycję według zasad delta hedgingu to potrzebuje nabyć 6 opcji put z deltą każdej wynoszącej -0,5. Wtedy spadek ceny Apple o 1$ skutkuje zyskiem na poziomie 300$ (0,5 * 600). Oczywiście takie zabezpieczenie jest dokładne tylko w sytuacji niewielkich zmian cen. Wraz ze wzrostem kursu akcji Apple delta opcji put zbliża się do zera co oznacza, iż zabezpieczenie nie będzie pokrywać przyszłych strat idealnie. Z kolei jeżeli kurs akcji spadnie to delta opcji put zacznie rosnąć w kierunku poziomu -1. Oznacza to, iż portfel inwestora będzie rósł podczas rynkowych spadków.

W celu zobrazowania czym dokładnie jest delta hedging posłużymy się przykładem z realnego rynku. Inwestor posiada 500 akcji Apple i dnia 11 listopada 2022 roku postanowił zabezpieczyć się przed ryzykiem spadku kursu akcji słynnego producenta telefonów iPhone. W tym celu kupił opcje put wygasające w 16 grudnia z ceną wykonania 150$. Delta takiej opcji 11 listopada wynosiła równo -0,478. Oznaczało to, iż zakup 10 opcji put (ekspozycja na 1000 akcji Apple) daję deltę na poziomie -478 (1000*-0,478). Oznacza to, iż delta całej pozycji wynosi na razie 22. Spadek kurs Apple o 1$ skutkuje stratą na poziomie 22$ (zamiast 500 przed zabezpieczeniem. Sama transakcja zabezpieczająca kosztowała 5900$ (5,90$ * 1000 akcji). Warto wspomnieć, iż wartość portfela wynosi około 75 000$. Czyli koszt zabezpieczenia wynosił 7,87% wartości portfela.

Istotnym czynnikiem, który pozwala badać wpływ zmian ceny na wielkość opcji jest grecki współczynnik gamma. Zatem rozwiązaniem może być zastosowanie delta-gamma hedgingu, który neutralizuje wpływ zmiany ceny na poziom delty.

Oczywiście oprócz wpływu delty i gammy warto wziąć pod uwagę, iż na cenę opcji ma także wpływ theta (wpływ czasu w cenę opcji) oraz vega (wpływ zmienności implikowanej na cenę opcji).

Protective put vs married put

Obie strategie wykorzystują kupno opcji sprzedaży do zabezpieczenie swojej ekspozycji rynkowej. Jedyną różnicą między protective put a married put jest czas, w którym inwestor nabywa opcje sprzedaży. W przypadku protective put inwestor nabywa opcję już po wcześniejszym nabyciu portfela akcji. Jest więc to sytuacja w której opcja put jest nabywana w celu ochrony portfela przed potencjalnym ryzykiem (np. wybory prezydenckie, wyniki finansowe). Często strategia protective put służy do zabezpieczenia większości już osiągniętych zysków ze strategii. Z kolei married put jest sytuacją w której inwestor jednocześnie nabywa akcje i opcje put. Zatem zabezpiecza się już na starcie, starając się zminimalizować potencjalne straty.

Protective put vs long call

Inną możliwością jest skorzystanie z kupna opcji call zamiast posiadać koszyk akcji zabezpieczony opcją put. Zakup opcji call zamiast strategii protective put jest ciekawym pomysłem dla inwestujących na długi termin. Wtedy można zakupić opcję głęboko ITM z długim okresem do wygaśnięcia (tak zwana LEAPS). Takie rozwiązanie pozwala zmniejszyć inwestycję początkową, ponieważ choćby opcja głęboko ITM (tj. w pieniądzu) ma z reguły premię opcyjną o wartości od 30% do 50% wartości nominalnej kontraktu. Jednocześnie sama delta wynosiłaby powyżej 0,9.

Przykładem jest zakup opcji na akcje Apple z ceną wykonania równą 80$ i wartością premii opcyjnej równą 81$. Delta takiej opcji wynosiła 11 listopada 2022 roku 0,931. Poziom BEP (zyskowności transakcji) wynosi 161$ co jest wartością o 7,73% większą niż obecna cena akcji. Opcja wygasa 17 stycznia 2025 roku. Maksymalna strata z portfela wynosić 81$. W przypadku inwestycji w akcje inwestor ryzykuje 149,44$ (cena rynkowa). Plusem strategii long call LEAPS jest to, iż nie ma konieczności zawierania dwóch transakcji a inwestor ma dużo czasu do wygaśnięcia opcji aby scenariusz wzrostowy się zrealizował. Wadą transakcji jest to, iż maksymalna strata jest znacznie niżej niż w przypadku protective put. Z drugiej strony jest zawierany na znacznie krótszy czas.

Protective put vs covered call

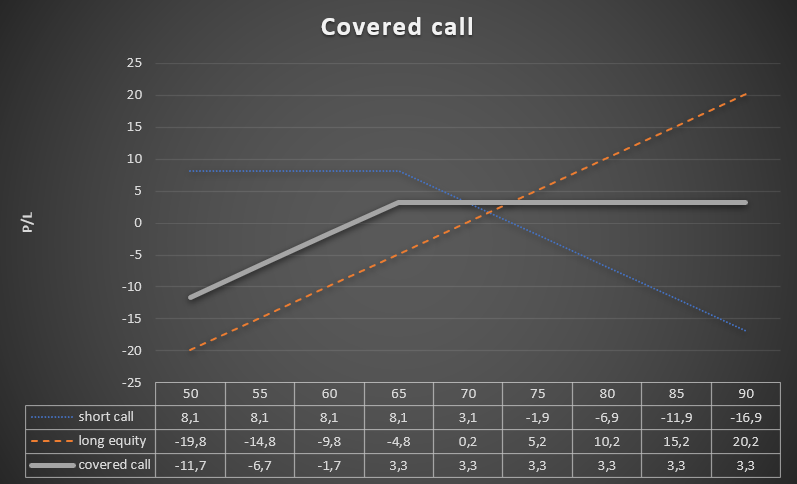

Innym rodzajem strategii zabezpieczającej jest skorzystanie ze strategii zwanej covered call. Polega ono na wystawieniu opcji call na akcje, które inwestor już posiada. Zarobek dla inwestora pojawia się w sytuacji kiedy kurs akcji lekko spada albo nie rośnie. Wtedy opcja call wygasa bez wartości co jest czystym zyskiem dla inwestora. Covered call może być zatem strategią chroniącą portfel inwestora (do pewnego momentu). jeżeli inwestor chce zabezpieczyć się przed ryzykiem większego spadku po prostu rozpoczyna wystawianie opcji call, które są ITM. Mają zatem premię czasową oraz wartość wewnętrzną.

Inwestor posiada 300 akcji Euronext N.V, które 14 listopada były notowane na poziomie 69,8€. Inwestor spodziewa się, iż w ciągu najbliższych kilku miesięcy może nastąpić spadkowa korekta. Postanowił, iż przed ryzykiem spadku kursu posłuży się wystawioną opcją call na posiadany portfel akcji Euronext. Inwestor spodziewa się spadku maksimum o kilkanaście procent. Z tego powodu wystawia 3 opcję call wygasające 16 czerwca 2022 roku i mające cenę wykonania na poziomie 65€. Otrzymana premia wyniosła 8,10€. Oznacza to, iż inwestor jest chroniony przed spadkiem ceny akcji do poziomu 61,7€. Zatem inwestor jest chroniony do spadku kursu akcji o około 11,6%. Jednocześnie maksymalny zysk z transakcji wyniesie 4,72% (tj. 73,1€/69,8€). Zaletą stosowania strategii covered call jest to, iż inwestor nie musi ponosić dodatkowych kosztów. Natomiast wadą jest to, iż zabezpieczenie nie jest pełne (w tym przypadku tylko do 11,6%), natomiast znacznie ograniczony jest przyszły potencjał do generowania zysków.

Źródło: opracowanie własne

Dla porównania jeżeli inwestor chciałby zabezpieczyć swoją pozycję dzięki opcji put, to mógłby zakupić czerwcowe opcje put z ceną wykonania 70€ i płacić za nią 6€. Oznacza to, iż inwestor może ponieść maksymalną stratę na poziomie 8,31%, a zacznie generować zysk dopiero w sytuacji kiedy cena przekroczy 75,8€ (kurs musi wzrosnąć o 8,60%). Jak widać hedging dzięki opcji put nie jest idealny.

Protective put vs collar

Collar jest strategią, która „łączy” ze sobą protective put oraz covered call. Strategia polega na kupieniu opcji put na posiadane akcje przy jednoczesnym wystawieniu opcji call na te same akcje. Taka strategia pozwala na obniżenie kosztów zabezpieczenia jaką jest zakup opcji put. Wadą tej strategii jest „odcięcie” potencjału do zysku z powodu wystawienia opcji call. Strategia collar może być dobrym pomysłem na zabezpieczenie swoich zysków z transakcji.

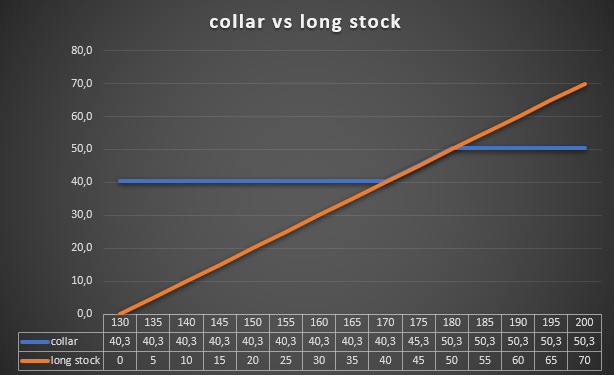

Przykładem może być inwestycja w akcje spółki Apple. Inwestor w czerwcu 2022 roku nabył 300 akcji tej spółki po średniej cenie 130$. W połowie 18 sierpnia kurs spółki wzrósł do poziomu 174,5$. Inwestor przez cały czas chce być akcjonariuszem Apple, ale obawia się korekty. W celu zabezpieczenia swojej pozycji kupił 3 opcje put z ceną wykonania 170$ i wygasające 16 grudnia 2022 roku. Koszt jednej opcji wynosił 9,25$ (na akcję), czyli łączny koszt zabezpieczenia wynosił 2775$. Oznacza to, iż inwestor zabezpieczał swój portfel przed spadkiem poniżej poziomu 160,75$. Nabywca opcji put postanowił zmniejszyć swój koszt strategii zabezpieczającej. W tym celu wystawił tego samego dnia 3 opcje call z ceną wykonania 180$. Otrzymał za nią 9,56$ na akcję. Oznaczało to, iż strategia była bez kosztu pieniężnego. Inwestor otrzymał choćby 93$ [tj. (9,56$-9,25$)*300].

Źródło: opracowanie własne

Podsumowanie

Kluczowe wnioski ze strategii:

- Protective put jest strategią zarządzania ryzykiem portfela, która wykorzystuje opcje w celu ochrony przed potencjalnym spadkiem wartości, akcji, indeksów, ceny surowców czy walut.

- Koszt strategii obronnej zależy od tego na jaki czas jest kupiona opcja oraz jaka jest jej cena wykonania.

- Protective put umożliwia teoretycznie nieograniczone zyski, ponieważ strategia w przeciwieństwie do collara nie limituje maksymalnego poziomu zysku.

- Strategią podobną do protective put jest married put. Obie strategie wykorzystują do ochrony przed spadkiem długiej pozycji w opcjach put.

- Gotówka wygenerowana z transakcji zabezpieczającej może być wykorzystana do: nabycia większej liczby akcji, odłożenia gotówki na rachunku, wypłaty środków.

Czy wiesz, że…?

Saxo Bank jest jednym z nielicznych brokerów Forex, posiadającym w swojej ofercie opcje waniliowe. Inwestor ma do dyspozycji łącznie ponad 1200 opcji (waluty, akcje, indeksy, stopy procentowe, surowce). SPRAWDŹ

3 lat temu

3 lat temu