Od czerwca amerykański bank centralny rozpoczął proces zwany zacieśnianiem ilościowym, który w domyśle ma ograniczać płynność w tamtejszym sektorze bankowym, a przez to zwiększać koszt pieniądza. Problem w tym, iż Fed nie do końca ma wpływ na to w jaki sposób w praktyce finansowany jest opisywany wyżej proces. To z kolei implikuje jaki rodzaj płynności faktycznie jest redukowany. We wpisie sprzed kilku tygodni wskazywałem, iż znacznym problemem jest tzw. reverse repo i ogromna ilość pieniądza ulokowana właśnie tamże. Brak przekierowania tejże płynności z powrotem do sektora bankowego sprawia, iż misja Fed nie do końca zmierza adekwatnymi torami. Tymczasem w najbliższym kwartale sytuacja może się jeszcze pogorszyć za sprawą planów Departamentu Skarbu. Z drugiej strony z planów tych można wyciągnąć także nieco bardziej optymistyczne sygnały. Dlaczego to tak istotne?

Końca popytu na reverse repo nie widać

Tak jak pisałem już ostatnim razem, popyt na reverse repo ze strony funduszy pieniężnych wynika z kilku czynników. Po pierwsze, fundusze te oczekują wyższych stóp procentowych w przyszłości, więc nie ma sensu kupować bezpiecznych bonów skarbowych “już”, gdyż za jakiś czas będą one tańsze. Z tego tytułu wolą one przeczekać, lokując właśnie środki w Fed (za pośrednictwem banków komercyjnych) w ramach transakcji reverse repo. Po drugie, problemem jest również sama dostępność bonów, która jest niewystarczająca. To dodatkowo obniża rentowność takiej inwestycji (podbija ceny tego typu instrumentów). Niewystarczająca podaż bonów skarbowych to skutek skupu tego typu papierów przez Rezerwę Federalną w ramach luzowania ilościowego tuż po wybuchu pandemii oraz braku emisji netto przez Departament Skarbu (o tym także więcej w tym wpisie). Po trzecie, oprocentowanie depozytów bankowych jest znacznie niższe aniżeli stopa procentowa, którą fundusze pieniężne otrzymują w ramach reverse repo czy z ewentualnych bonów skarbowych.

Taki splot zdarzeń sprawia, iż fundusze pieniężne wycofują środki z banków komercyjnych i lokują je w reverse repo. To prowadzi do spadku rezerw w systemie bankowym i przekierowania depozytów do Fed. Przypominam, iż rezerwy kreowane są przez bank centralny i służą bankom komercyjnym do rozliczania transakcji między sobą. Rezerwy nigdy nie opuszczają sektora bankowego. Z punktu widzenia banku komercyjnego rezerwy są aktywem, a depozyty funduszy pieniężnych (ale też wszystkich innych uczestników rynku) są pasywem. jeżeli fundusz pieniężny chce zawrzeć transakcję reverse repo z Fed, wówczas wysyła polecenie do banku komercyjnego, w którym trzyma środki. Bank komercyjny wysyła odpowiednią ilość rezerw do banku centralnego i jednocześnie o taką samą kwotę obniża depozyt funduszu pieniężnego. Na bilansie banku centralnym zachodzi z kolei zmiana wyłącznie po stronie pasywów: rezerwy ulegają zniszczeniu, a w zamian za to wzrasta saldo w ramach reverse repo. Innymi słowy bank centralny jest “dłużny” jakieś środki dla banku komercyjnego, który z kolei jest “dłużny” funduszowi pieniężnemu.

Z czego składają się pasywa Fed?

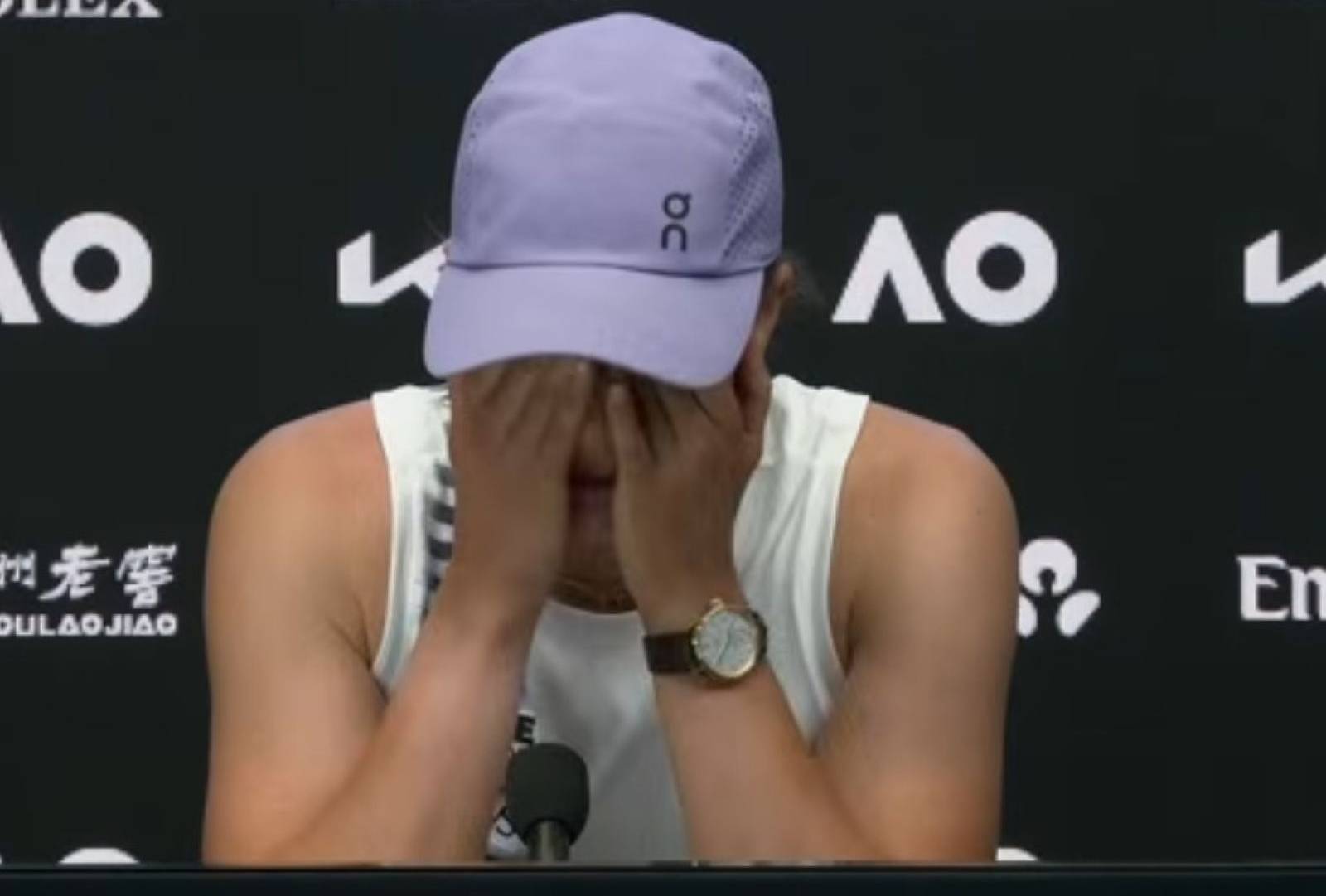

Pasywa amerykańskiej Rezerwy Federalnej, źródło: Federal Reserve, InsiderFX Research

Aby lepiej zrozumieć wyżej opisywaną zależność, warto zerknąć z czego składa się strona pasywów amerykańskiego banku centralnego (podobnie wygląda to jednak w innych bankach centralnych). Pierwsza pozycja (Currency in circulation) to po prostu gotówka w obiegu, czyli ile środków z banków zostało netto wypłacone. Z reguły nie notujemy tutaj większych zmian, co widać na tym wykresie. Druga pozycja (Reverse repurchase agreements) to właśnie omawiane reverse repo, czyli suma środków jakie głównie fundusze pieniężne trzymają w Fed. Tutaj patrzymy konkretnie na pozycję Others, która zawiera wyłącznie amerykańskie instytucje. Na 2 listopada było tego 2,2 bln USD. Trzecia pozycja (U.S. Treasury, General Account) to saldo rachunku budżetowego, czyli środki rządu trzymane w banku centralnym. Wreszcie czwarta pozycja (Reserve balances with Federal Reserve Banks) to właśnie rezerwy systemu bankowego, czyli ile rezerw znajduje się w bankach komercyjnych. Na 2 listopada było to ponad 3 bln USD.

Warto wiedzieć, iż wzrost którejkolwiek z pierwszych trzech kategorii obniża poziom rezerw w systemie bankowym, zaś spadek podwyższa poziom rezerw. Jak to się dzieje? jeżeli więcej środków jest wypłacanych z bankomatu, wówczas banki komercyjne zmuszone są do konwersji rezerw do gotówki, na którą jest wzmożony popyt. Po stronie pasywów banku centralnego rośnie więc ilość pieniądza w obiegu i jednocześnie spada ilość rezerw. W przypadku reverse repo jest podobnie. jeżeli fundusze pieniężne wyciągają depozyty z banków komercyjnych, wówczas rezerwy ulegają zniszczeniu, a po stronie pasywów Fed następuje zamiana rezerw na środki z tytułu reverse repo. Wreszcie, jeżeli rząd zbiera więcej środków z podatków czy emituje obligacje skarbowe, wówczas ściąga pieniądz z sektora prywatnego, który trafia na rachunek w banku centralnym, co prowadzi do spadku rezerw. Więcej o rodzajach pieniądza w gospodarce i sposobie ich kreacji postaram się napisać w niedalekiej przyszłości.

Departament skarbu może pomóc…

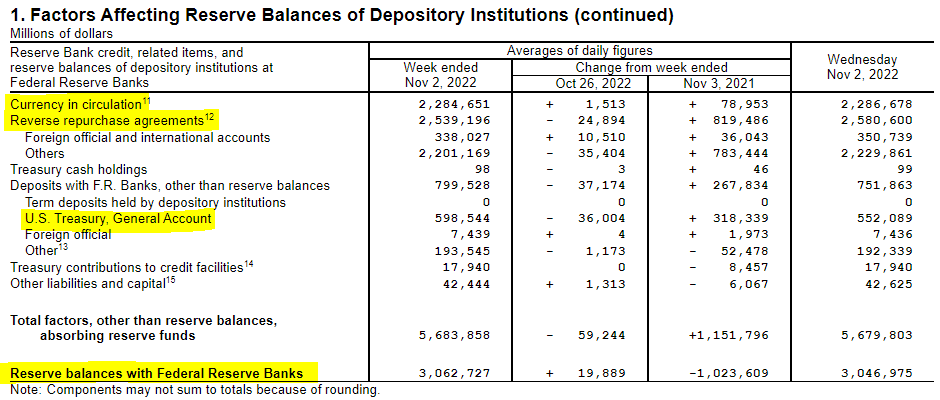

Emisja netto bonów skarbowych w USA, źródło: SIFMA, InsiderFX Research

Raz na kwartał amerykański Departament Skarbu prezentuje plany pożyczkowe (i ogólny ogląd sytuacji fiskalnej) na najbliższe miesiące. Najnowszy tego typu raport został opublikowany na początku listopada. Poznaliśmy plany na resztę czwartego kwartału 2022 i pierwszy kwartał 2023, kiedy Departament Skarbu zamierza wyemitować netto papierów skarbowych za odpowiednio 550 mld USD i 578 mld USD. Istotniejsza jest sama kompozycja emisji, gdyż z tych liczb 250 mld USD w czwartym kwartale i 301 mld USD w pierwszym kwartale pochodzić ma z bonów skarbowych. Tak, tych samych bonów, których od pewnego czasu jest deficyt. Ten z kolei w dużym stopniu przyczyniał się do wzrostu popytu na reverse repo, a przez to spadku rezerw (płynności) w systemie bankowym.

W przypadku realizacji tychże planów, byłyby to największe emisje netto bonów skarbowych od okresu pandemii. To z kolei oznaczałoby wzrost podaży bonów netto na rynku, co sprzyjałoby spadkowi ich cen i wzrostowi rentowności z takiej inwestycji. Choć nie są to ogromne ilości (niedobór będzie wciąż odczuwalny), to krok ten powinien oddziaływać w kierunku osłabienia popytu na reverse repo ze strony funduszy pieniężnych. Z kolei brak dalszego wzrostu popytu na reverse repo oznaczałby brak presji na dalszy spadek płynności w sektorze bankowym. To dobra informacja dla Fed, gdyż oznaczałoby to większą przestrzeń do kontynuacji zacieśniania ilościowego.

Czy Departament Skarbu może w kolejnych kwartałach ponownie emitować więcej bonów? Wydaje się, iż tak, gdyż jest to krytyczny aspekt, aby przekierować środki z reverse repo z powrotem do sektora bankowego. Ponadto warto zwrócić uwagę, iż w tej chwili udział bonów w ogóle skarbowych papierów wartościowych w USA wynosi nieco ponad 15%. Tymczasem zgodnie ze strategią Departamentu Skarbu z listopada 2020, udział bonów powinien oscylować między 15% a 20% w średnim terminie. Oznacza to, iż efektywnie znajdujemy się blisko minimalnego poziomu (oczywiście okresowo bonów może być choćby mniej niż 15%), co sygnalizuje sporą przestrzeń do emisji netto tego typu papierów. Przy założeniu, iż emitowane byłyby same bony, oznaczałoby to możliwość wyemitowania ok. 1,3 bln USD, aby osiągnąć pułap 20%.

…ale także przeszkadzać

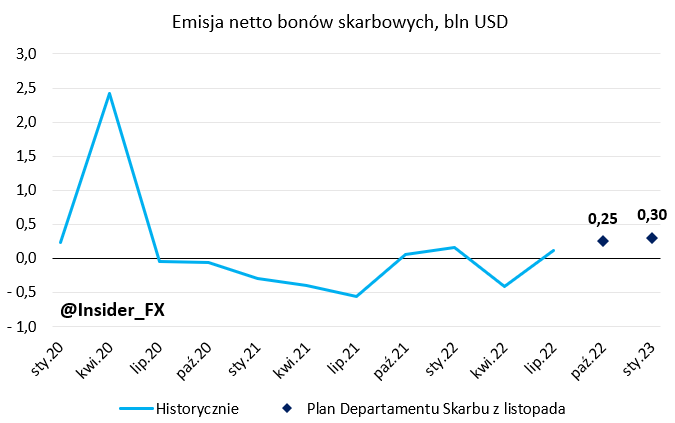

Saldo rachunku budżetowego amerykańskiego rządu w Fed, źródło: FRED, InsiderFX Research

W planach przedstawiono również chęć zwiększenia salda rachunku budżetowego do 700 mld USD na koniec roku. Następnie planowany jest spadek do 500 mld USD na koniec pierwszego kwartału 2023. Stan salda na 2 listopada wynosił 598 mld USD. W praktyce oznacza to, iż do końca roku nastąpi zauważalny drenaż płynności z sektora bankowego (spadek rezerw). To jednak nie koniec, gdyż Fed wciąż prowadzi zacieśnianie ilościowe (nie dokonuje rolowania zapadających obligacji) w tempie 95 mld USD miesięcznie (60 mld USD obligacje skarbowe oraz 35 mld USD obligacje zabezpieczone hipotekami). Przy braku spadku salda reverse repo oznacza to kontynuację spadku rezerw w sektorze bankowym.

W praktyce oznacza to, iż do końca roku poziom rezerw w systemie bankowym może obniżyć się o ok. 290 mld USD. Przypomnę, iż według projekcji Fed sprzed kilku lat poziom rezerw miał spaść do ok. 2,2 bln USD, po czym miał zacząć rosnąć. Choć Fed nie wie dokładnie jak bardzo można obniżyć poziom rezerw, aby nie doprowadzić do niedoboru płynności, to jednak liczba ta może być jakimś wyznacznikiem. Zachodzi jednak pytanie o co chodzi z tą płynnością i dlaczego jest to tak ważne z punktu widzenia każdej gospodarki.

Jakie konsekwencje może mieć zbyt niski poziom rezerw?

W tym celu warto odnieść się do wydarzeń z września 2019. W tamtym okresie Fed również prowadził zacieśnianie ilościowe, a poziom rezerw obniżył się ze szczytowego pułapu 2,8 bln USD do poniżej 1,5 bln USD. Jak się wówczas okazało, był to już zbyt niski poziom, co doprowadziło się wzrostu krótkoterminowych stóp procentowych. Stopa krótkoterminowych pożyczek repo (SOFR) wzrosła z 2,4% 16 września do 5,2% dzień później, w trakcie dnia osiągając choćby poziom 10%.

Finansowanie w ramach repo wykorzystywane jest między innymi przez dealerów skarbowych papierów wartościowych, którzy handlują papierami skarbowymi z bankiem centralnym i jednocześnie mają obowiązek uczestniczyć w aukcjach organizowanych przez Ministerstwo Finansów. Dealerzy finansują zakup papierów właśnie na rynku repo, pozyskując środki na bardzo krótki okres (najczęściej 1-2 dni). Jeśli nagle istnieje problem z pozyskaniem tychże środków, wówczas konieczna jest wyprzedaż posiadanych papierów skarbowych. To prowadzi do spadku cen obligacji i wzrostu ich rentowności. Stanowi to też pewien sygnał dla innych uczestników rynku, aby podążać tą samą drogą. To dodatkowo napędza spadek cen i wzrost rentowności (dealerzy nie mają możliwości odebrania wyprzedawanych obligacji, gdyż sami mają ich zbyt wiele). W 2019 roku musiał wkroczyć Fed, który umożliwił przeprowadzanie transakcji repo właśnie z nim. Decyzja ta skutkowała uspokojeniem sytuacji rynkowej. Następnie Fed zaczął skupować z rynku bony skarbowe, co doprowadziło do ponownego wzrostu rezerw w systemie bankowym.

W tym miejscu warto również podkreślić rolę funduszy pieniężnych, które stanowią istotne źródło finansowania między innymi dla banków. jeżeli jakiś bank na koniec dnia ma niedobór płynności, może płynność tą pożyczyć od innego banku. jeżeli żaden kontrahent nie jest skory do pożyczki, wówczas bank może dokonać tego poza sektorem bankowym, np. w funduszu pieniężnym. Dlatego uwolnienie środków funduszy pieniężnych z reverse repo byłoby wsparciem dla płynności sektora bankowego, umożliwiając Fed kontynuację zacieśniania ilościowego.

Pierwsze 5 miesięcy redukcji płynności

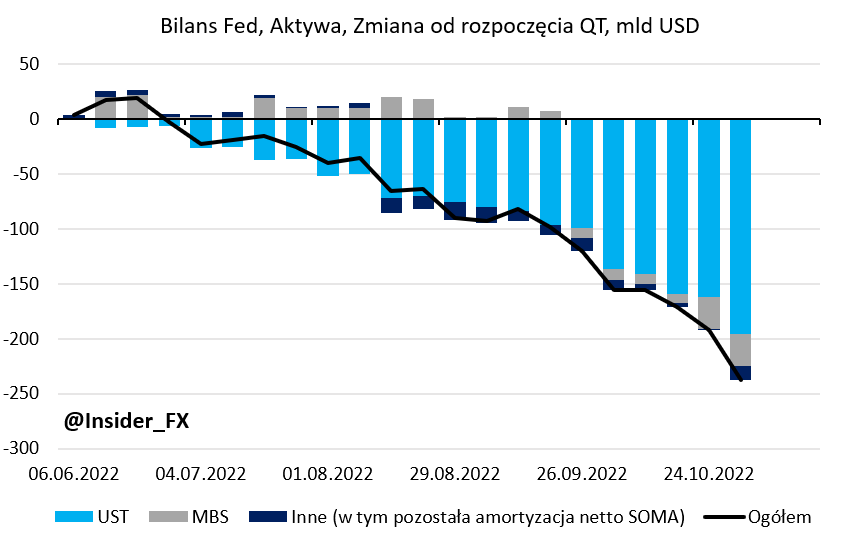

Zmiana aktywów Fed, źródło: Federal Reserve, InsiderFX Research

Za nami już pięć miesięcy zacieśniania ilościowego, warto więc zrobić małe podsumowanie. W tym celu prześledzimy obydwie strony bilansu amerykańskiego banku centralnego. Po stronie aktywów sytuacja jest jasna, gdyż przytłaczającą większość stanowią skupione przez Fed skarbowe papiery wartościowe. Na wykresie podzieliłem je na dwie kategorie. Pierwsza z nich to UST (US Treasuries), czyli wszystkiego typu papieru emitowane przez Departament Skarbu. Druga to MBS (Mortgage-Backed Securities), czyli obligacje emitowane przez amerykańskie instytucje quasi-rządowe, których zabezpieczeniem są udzielone kredyty hipoteczne. Temat MBS jest nieco bardziej złożony, niemniej na potrzeby dzisiejszego wpisu taka dawka informacji w zupełności wystarczy. Kategoria “inne” stanowi dopełnienie strony aktywów (jeśli ktoś jest zainteresowany co wchodzi w skład tego komponentu niech da znać w komentarzu).

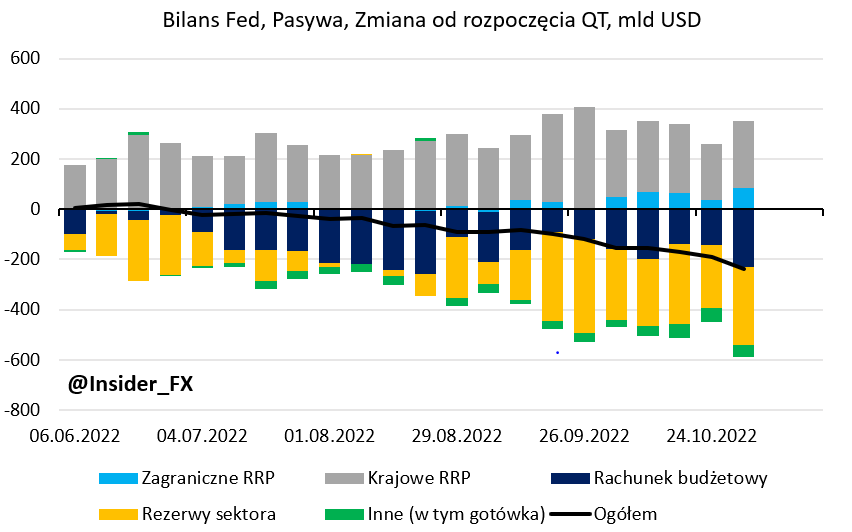

Od rozpoczęcia zacieśniania ilościowego (QT) do końca października wartość UST obniżyła się o 195 mld USD, a MBS o 29 mld. O ile po stronie aktywów sytuacja jest klarowna – Fed nie roluje zapadających obligacji, więc ich ilość w bilansie spada, o tyle strona pasywów jest bardziej złożona. Konstrukcję pasywów Fed już znamy (tabela załączona na początku wpisu), spójrzmy zatem co składało się na zmianę pasywów ogółem. Wzrost pasywów nastąpił wyłącznie ze strony reverse repo. Głównie w stosunku do instytucji krajowych (265 mld USD), choć w ostatnim czasie przyspieszyły też transakcje zagraniczne (85 mld USD). W zagranicznych reverse repo biorą udział banki centralne z innych państw, co sugeruje wzmożoną chęć do lokowania dolarów w Fed. To efekt chęci utrzymywania rezerwy dolarowej w najbardziej płynnej formie (być może z zamiarem przeprowadzania interwencji walutowych).

Zmiana pasywów Fed, źródło: Federal Reserve, InsiderFX Research

Co obniżało pasywa? W pierwszej kolejności rachunek budżetowy, którego saldo spadło o ponad 228 mld USD. Niemniej największy efekt spadku pasywów to skutek obniżenia rezerw sektora bankowego o 310 mld USD. To bezpośredni efekt zacieśniania ilościowego (banki muszą obejmować coraz większą ilość długu, którego właścicielem nie jest już Rezerwa Federalna). Innymi słowy z rynku długu powoli wycofuje się tzw. kupiec krańcowy z nieograniczoną możliwość zakupów. Warto zwrócić uwagę, iż spadek rezerw sektora byłby większy jeżeli saldo rachunku budżetowego wzrosłoby, a nie spadło. Dokładnie z takim schematem będziemy mieć do czynienia do końca roku, zgodnie z planami Departamentu Skarbu. To co może spowolnić spadek rezerw to przekierowanie strumienia środków funduszy pieniężnych do sektora bankowego (kupno papierów skarbowych). Bez tego w najbliższym czasie czeka nas pokaźna redukcja płynności, a co za tym idzie powolny marsz na nieznane wody. Nikt bowiem tak naprawdę nie wie, gdzie znajduje się punkt krytyczny (tj. zbyt niski poziom rezerw), którego osiągnięcie może mieć wyraźnie negatywne skutki.

3 lat temu

3 lat temu