Budownictwo inżynieryjne pozostanie kluczowym segmentem pod względem zapewnienia stabilności całego rynku budowlanego oraz dominującym obszarem dla polityki inwestycyjnej państwa.

Kończący się rok 2024 okazuje się dla segmentu inżynieryjnego nieco słabszy niż rok poprzedni. To wynik przede wszystkim częściowej pauzy w realizacji projektów unijnych, ale również efektu bazy po całkiem udanym 2023 r. Wyniki sektora inżynieryjnego, będącego wciąż jednak najsilniejszym segmentem polskiego budownictwa, w 2024 r. napędzane są przez dynamikę projektów infrastrukturalnych, ściśle związaną z polityką gospodarczą Polski i polityką klimatyczną Unii Europejskiej.

Kolej – olbrzymi potencjał wciąż czeka na inwestycje

W ostatnich latach odnotowano ogromny spadek liczby przetargów dotyczących przebudowy infrastruktury kolejowej. Opóźnienie funduszy z Krajowego Planu Odbudowy oraz budżetu UE na lata 2021–2027 widocznie odbiło się na rynku, który nie dysponuje mechanizmem finansowania pomostowego.

Kolej wraz z drogami to perspektywa inwestycji o wartości po kilkanaście miliardów złotych rocznie. Według stanu na październik br. w 2024 r. ogłoszono przetargi na 11,8 mld zł, a docelowo PKP PLK planuje zamknąć rok z postępowaniami o łącznej wartości 17,5 mld zł. W ostatnim kwartale br. planowano ogłosić przetargi m.in. na odcinki Białystok–Ełk, Skierniewice–Czachówek Wschodni–Pilawa oraz na budowę mostu przez Wisłę czy przebudowę stacji Maksymilianowo.

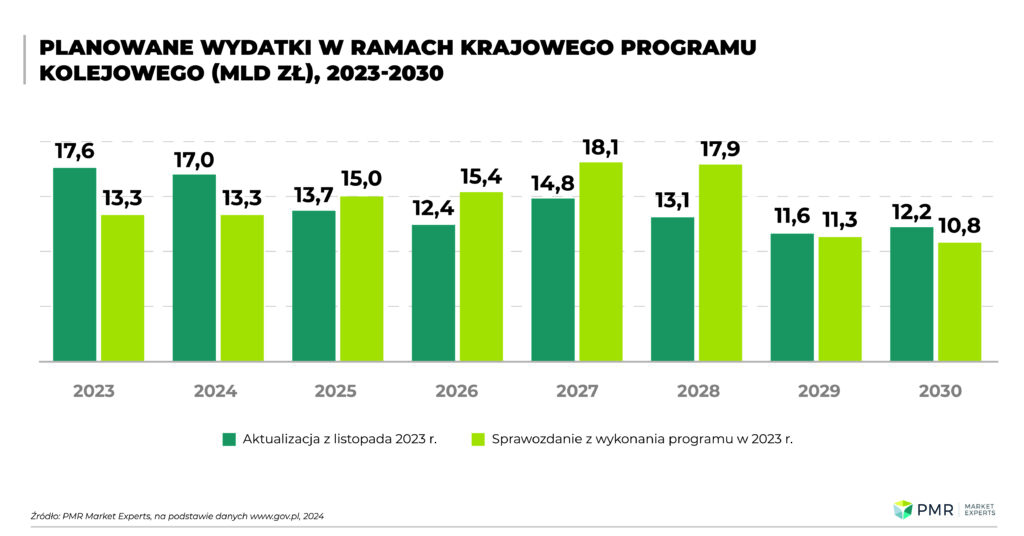

Plany planami, a rzeczywistość rzeczywistością. Zgodnie z opublikowanym w październiku br. sprawozdaniem z wykonania Krajowego Programu Kolejowego za 2023 r. z planu wydatków na poziomie 17,6 mld zł udało się zrealizować tylko 75 proc. Tym samym ciężar wydatków został przesunięty na kolejne lata – w tej chwili najwyższe nakłady przewidziane są na lata 2025–2028.

Sektor kolejowy oczekuje na zapowiedzianą przez obecny rząd rewizję KPK. Ma ona zostać ukończona dopiero pod koniec br. i wtedy mamy się dowiedzieć, jak wyglądają plany inwestycyjne na kolejne lata – zarówno w ujęciu rzeczowym, jak i finansowym. Wraz z końcem roku ma zostać zakończony także przegląd inwestycji planowanych do realizacji w ramach Kolej Plus. Już teraz wiadomo, iż planowana linia kolejowa z Konina do Turku jednak nie powstanie, a realizacja dwóch kolejnych linii – Zegrze–Przasnysz i kolei w Kozienicach – jest zagrożona. Jak wynika ze sprawozdania z wykonania planu realizacji programu (z września 2024 r.), najwyższe wydatki w ramach programu Kolej Plus, przekraczające poziom 3 mld zł rocznie, miałyby zostać poniesione dopiero w latach 2027–2029.

Ogromne plany związane z koleją mają zostać także zrealizowane w ramach największego projektu infrastrukturalnego w Polsce – Centralnego Portu Komunikacyjnego. Tutaj również rewizje przez cały czas trwają, co niewątpliwie odbije się negatywnie na realizacji dotychczas znanych harmonogramów projektu CPK. W przypadku kolei dużych prędkości zakończenie ewaluacji planowane jest na koniec 2025 r. Wcześniej i, jak zapewnia Ministerstwo Infrastruktury, możliwie gwałtownie ma zostać przygotowany do realizacji podstawowy ciąg linii „Y” (Warszawa–Łódź–Wrocław/Poznań).

Liczone w miliardach inwestycje czekają. Państwowe plany są bardzo ambitne, jednak kolej wciąż walczy z szeregiem ograniczeń – m.in. wciąż nie doczekała się tak efektywnego mechanizmu waloryzacji, jaki występuje w drogownictwie. Oczekiwanie na wyniki wszystkich zapowiedzianych rewizji trwa, a przewidywana kumulacja projektów w najbliższych latach może znacznie przekroczyć moce przerobowe polskiej branży budownictwa kolejowego, stając się poważnym wyzwaniem dla jej wydolności. Najbliższe lata zapowiadają się w segmencie kolejowym (przynajmniej w teorii) bardzo pracowicie. Zgodnie z aktualnymi szacunkami w 2025 r. mają zostać ogłoszone przetargi o łącznej wartości kilkunastu miliardów złotych, a w kolejnych latach wartość nakładów inwestycyjnych ma osiągnąć choćby 20 mld zł.

Drogi – stabilne plany na przyszłość

Budownictwo drogowe, bardziej odporne na wahania wynikające z nieregularnych transferów unijnych do Polski, kończy 2024 rok z optymistycznymi prognozami na przyszłość. Mimo spowolnienia w ogłaszaniu nowych przetargów, będącego konsekwencją zmiany rządu pod koniec 2023 r., niebo nad drogowcami się przejaśnia.

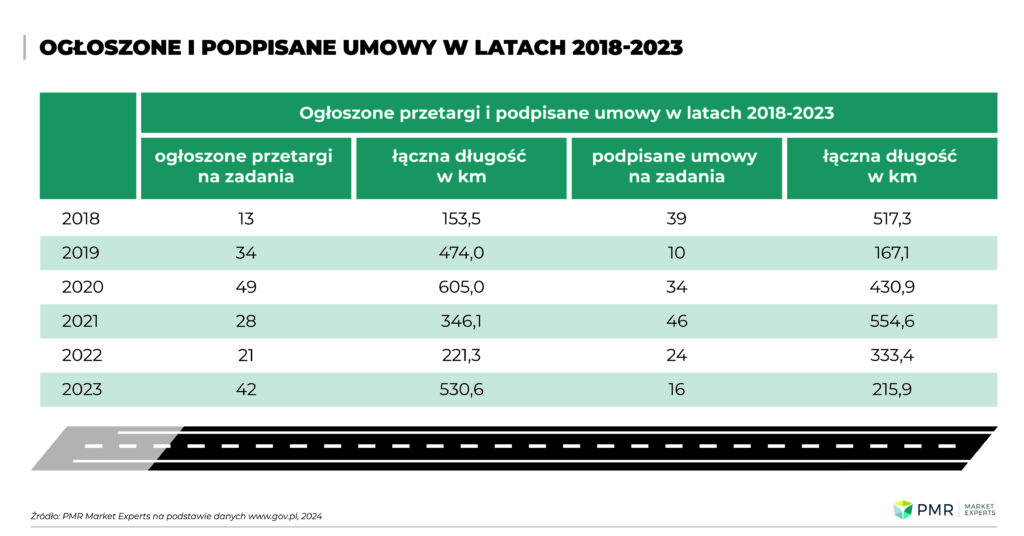

Delikatne podstawy do optymizmu warunkuje liczba podpisanych kontraktów. Dotychczas GDDKiA podpisała już 33 umowy na zadania o łącznej długości dróg blisko 430 km i wartości nieco ponad 16 mld zł (stan na październik 2024 r.). Dla porównania w całym 2023 r. takich umów podpisano tylko 16 (216 km, 8,6 mld zł). GDDKiA zapewnia, iż do końca roku zakontraktowanych zostanie jeszcze kilka zadań. Optymizm jednak studzi analiza sytuacji związanej z postępowaniami przetargowymi. Łącznie w 2024 r. GDDKiA planowała ogłosić przetargi na nowe odcinki o łącznej długości tylko 215 km, a więc znacznie mniej, niż zostało ogłoszone rok wcześniej. Ponadto w I poł. 2024 r. roku dyrekcja nie ogłosiła praktycznie żadnego przetargu na drogi klasy A i S. Ruszyły one dopiero w III kw. br.: dwa odcinki trasy S11 o łącznej długości 30 km (Przygodzice–Ostrzeszów Północ–Kępno Północ). Do października 2024 r. ogłoszono jedynie kilka przetargów na trasy o łącznej długości kilkudziesięciu kilometrów, co budzi niepokój drogowców w kwestii możliwych opóźnień w realizacji planów ujętych na najbliższe lata.

Pod względem dróg oddanych do użytku, w przypadku dróg szybkiego ruchu, plan na 2024 r. obejmował 24,6 km autostrady A2 oraz 117,1 km „ekspresówek”. Od stycznia do października br. GDDKiA oddała do użytku łącznie blisko 80 km dróg szybkiego ruchu, co oznacza wykonanie planu na poziomie ok. 56,5 proc.

Mimo przeciętnych wyników w 2024 r. perspektywy w segmencie drogowym są pozytywne. Plan wydatków na 2024 r. przekracza kwotę 20 mld zł, a poziom ten ma zostać utrzymany co najmniej do 2030 r. Najbliższy czas dla drogowców zapowiada się więc względnie stabilnie.

Infrastruktura energetyczna – duże zmiany i duże potrzeby

W nadchodzących latach transformacja energetyczna wyznaczy kierunek rozwoju całej gospodarki, w tym również sektora budownictwa inżynieryjnego. Motywowane m.in. dyrektywami UE przygotowania do pożegnania energetyki tradycyjnej trwają. W najbliższych dekadach segment ten czeka bardzo dużo pracy.

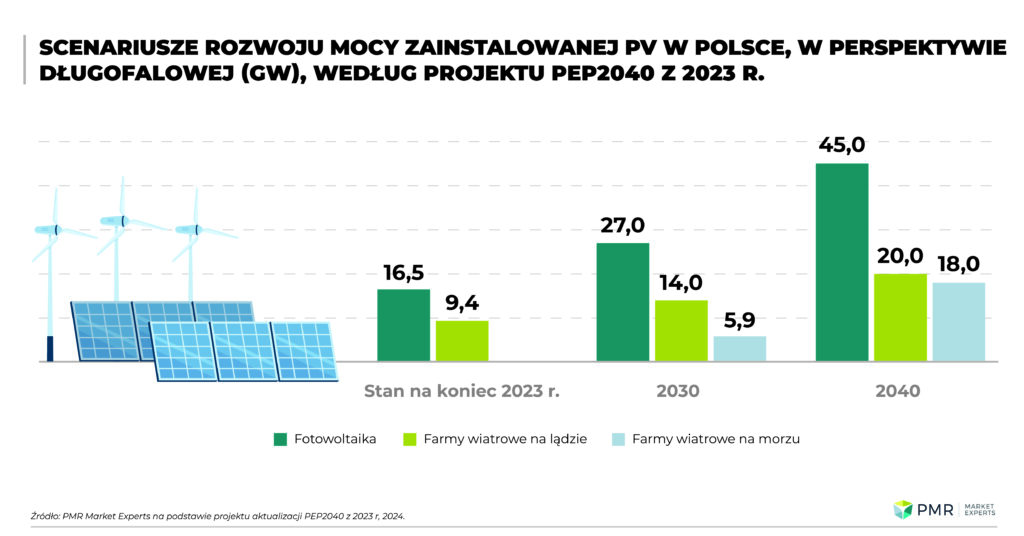

W strategii „Polityka Energetyczna Polski do 2040 roku”, opracowanej na początku 2021 r., rząd przewidywał, iż moc fotowoltaiki na poziomie 5–7 GW Polska osiągnie w 2030 r. Tymczasem barierę 7 GW przekroczyliśmy już na koniec 2021 r., a w październiku 2024 r. skumulowana moc zainstalowana w farmach wiatrowych i PV przekroczyła łącznie 30 GW. Dodatkowo, gdyby nie zły stan sieci energetycznej i duża liczba odmów przyłączeń, moc fotowoltaiki byłaby zdecydowanie większa.

Główną barierą rozwoju zarówno farm fotowoltaicznych, jak i wiatrowych są ograniczenia w dostępie do sieci. Skala odmów przyłączenia instalacji OZE do sieci bije rekordy – w 2023 r. odmowy przyłączeń objęły źródła o łącznej mocy blisko 84 GW, co oznacza wzrost o ponad 60 proc. w porównaniu z rokiem poprzednim. Kolejka po przyłącze gwałtownie się wydłuża, a w planach są ogromne inwestycje. W sektorze energetycznym realizowane są intensywne prace nad pierwszymi elektrowniami wiatrowymi na morzu. Obecne plany przewidują aukcje na maksymalną łączną moc zainstalowaną w projektach offshore na poziomie 12 GW (po 4 GW w 2025 r. i 2027 r. oraz po 2 GW w 2029 r. i 2031 r.). Ponadto, po kilkunastu latach impasu, przygotowania do budowy pierwszej w Polsce elektrowni jądrowej przyspieszają. Projektowanie zarówno samej elektrowni jądrowej, jak również infrastruktury towarzyszącej trwa, a spółka celowa Polskie Elektrownie Jądrowe złożyła w sierpniu br. wniosek o pozwolenie na rozpoczęcie prac przygotowawczych. Rozpoczęcie robót budowlanych zaplanowano na 2028 r. Ponadto pod koniec listopada br. mają dotrzeć do finału prace nad projektem aktualizacji „Programu polskiej energetyki jądrowej” (PPEJ). Po tym czasie mamy już znać szczegóły polityki jądrowej kraju na najbliższe lata.

Skala potencjalnych inwestycji w branży budownictwa energetycznego jest ogromna. Świadczyć o tym mogą m.in. nakłady inwestycyjne na transformację energetyczną Polski uwzględnione w Krajowym Planie w dziedzinie Energii i Klimatu do 2030 r. (KPEiK). Zgodnie z tym dokumentem w latach 2021–2040 mogą one wynieść od 2,36 bln zł do 2,77 bln zł. Transformacja polskiego sektora energetycznego, a tym samym potrzeba modernizacji i rozbudowy systemu elektroenergetycznego, wymaga pilnych inwestycji infrastrukturalnych – brak rozwoju sieci energetycznej to brak możliwości wyprowadzenia mocy z nowych elektrowni.

Operatorzy sieci opracowali już plany inwestycyjne na najbliższe lata. Do 2030 r. największe koncerny energetyczne (PGE, Tauron, Enea, Energa i E.ON) przeznaczą na ten cel 130 mld zł. Do tego dochodzą inwestycje w infrastrukturę najwyższych napięć, którą zarządzają Polskie Sieci Elektroenergetyczne. PSE przewiduje nakłady rzędu 64 mld zł do 2034 r. Łącznie na rozwój sieci na przestrzeni najbliższej dekady ma popłynąć aż 200 mld zł. Tym samym budownictwo energetyczne pozostaje wciąż najbardziej obiecującym segmentem rynku inżynieryjnego na nadchodzące lata.

Co przyniesie przyszłość?

Motorem wzrostu branży w nadchodzącym roku będą wciąż inwestycje infrastrukturalne, które na dobre ruszą z wykorzystaniem nowej fali funduszy unijnych. Trwające olbrzymie projekty inwestycyjne stanowią o ogromnym potencjale polskiego budownictwa inżynieryjnego w nadchodzących latach. Niezmiennie sektor pozostaje głównym czynnikiem napędowym i stabilizacyjnym polskiego budownictwa.

Zgodnie z wrześniowymi prognozami opracowanymi przez zespół PMR Market Experts przewidujemy, iż rynek budownictwa inżynieryjnego, po wzroście realnym o 14,6 proc. w 2023 r., spadnie o ok. 1,3 proc. w 2024 r. Kolejne lata zapowiadają się już bardziej optymistycznie, ze wzrostem na poziomie około 4 proc. w perspektywie do 2029 r. Bez wątpienia budownictwo inżynieryjne pozostanie więc kluczowym segmentem pod względem zapewnienia stabilności całego rynku budowlanego oraz dominującym obszarem dla polityki inwestycyjnej państwa.