Trudno się dziwić inwestorom, którzy zaczynają powoli wierzyć w start przedhalvingowej manii. Widzimy cały szereg 'byczych’ czynników nakładających się na siebie. Należy do nich przede wszystkim spadająca inflacja, która jest przyczyną odbicia nie tylko kryptowalut ale również rynku akcji i obligacji. Dla samego Bitcoina istotny jest również czas przed halvingiem, który historycznie zawsze był łaskawy dla największej kryptowaluty. Samo to jednak, iż sytuacja X miała miejsce kilkukrotnie nie przesądza o tym, iż powtórzy się również czwarty, piąty i dziesiąty raz. Mimo bardzo dobrego otwarcia roku dla Bitcoina na otwarcie szampana wydaje się przez cały czas za wcześnie ponieważ na Wall Street sezon wyników na dobre jeszcze sie nie rozpoczął. Najbliższe tygodnie powiedzą nam więcej o kondycji finansowej technologicznych gigantów, dostarczając tym samym olbrzymią zmienność na rynek akcji. Choć recesyjne obawy ustąpiły miejsca świętowaniu spadającej inflacji ciężko oprzeć się wrażeniu, iż trwałość obecnego odreagowania zostanie ponownie przetestowana. Ostatnio publikowane przez Glassnode dane on-chain nie potwierdziły organicznego rozwoju sieci Bitcoin. Poniżej wymienimy czynniki, które potencjalnie mogą pomóc utrzymać aktywność byków lub ją przerwać:

Pozytywne dla Bitcoina

- Wciąż spadająca inflacja (o ile nie będzie oznaczać bardzo dużej redukcji konsumpcji, to jednak wydaje się myśleniem życzeniowym)

- Siła konsumentów w krajach rozwiniętych mimo agresywnych banków centralnych (dobre wyniki finansowe spółek)

- Wzrost czynników fundamentalnie sprzyjających kryptowalutom (większe ilości transakcji, adopcja)

- Wyniki największych spółek technologicznych powyżej oczekiwań analityków, napędzające NASDAQ

- Możliwe 'Jackson Hole 2.0′ w wykonaniu Powella, jeżeli Fed zdecyduje się na 50 pb (wyższą od oczekiwanej) podwyżkę stóp w lutym, będzie kontynuował QT i ostrzeże rynki finansowe iż walka z inflacją wciąż trwa i Fed ma jeszcze dużo pracy do wykonania, więcej niż inwestorom może się wydawać

Negatywne dla Bitcoina

- Słaby sezon wyników na Wall Street i spadek notowań spółek technologicznych

- Gwałtowny spadek konsumpcji znajdujądy odzwierciedlenie w spadających przychodach spółek z Wall Street (analitycy wciąż oczekują ich wzrostu w ujęciu rocznym zatem istotny byłby fakt wzrostu poniżej oczekiwań inwestorów)

- Niższy od oczekiwanego spadek inflacji i proinflacyjny wzrost cen paliw

- Zaostrzenie konfliktu w Ukrainie i możliwy powrót kryzysu w Tajwanie

- 25 pd podwyżki w lutym i bardziej gołębi Powell mówiący o powoli słabnącym rynku pracy i pozytywnych, obiecujących efektach podwyżek stóp (najlepiej jeszcze wzmianka o zbliżającym się wygaszeniu cyklu podwyżek / ew. przybliżona data pierwszych obniżek na przełom 2023/2024)

Aktualny wzrost ceny Bitcoina i akcji wydaje się być bardziej rajdem ulgi spowodowanej słabnącą inflacją, nadzieją na 'łaskawy Fed’ i oczywiście niespełnieniem się najczarniejszych scenariuszy analityków wieszczących m.in. upadek Binance, Tethera czy kompromitację DCG. Jednocześnie jednak spadająca inflacja nie powinna stanowić zaskoczenia, ponieważ oczywistym był iż Fed podnosząc stopy zdlawi popyt. Pytanie jak bardzo odbije się to na przychodach spółek i czy Rezerwa Federalna będzie skłonna do pivotu w otoczeniu niepewnego otoczenia makro? Oraz czy rzeczywiście dla rynku kryptowalut to już koniec 'efektu domina’?

Bardzo istotne będzie oczywiście obserwacja zachowania adresów posiadających znaczne ilości BTC oraz monitorowanie wskaźnika ceny zrealizowanej. Zarówno jedne jak i drugie dane postaramy się dostarczyć jak najszybciej w oparciu i raport Glassnode, przedstawiając analizę on-chain.

Wskaźnik strachu i chciwości pokazuje 'Fear’ mimo 40% odbicia ceny Bitcoina i krótkoterminowej euforii całego rynku. Potencjalnie może to wskazywać, iż potencjał dla kontynuowania ruchu w górę, w najbliższym czasie wciąż istnieje. Źródło: alternative.me

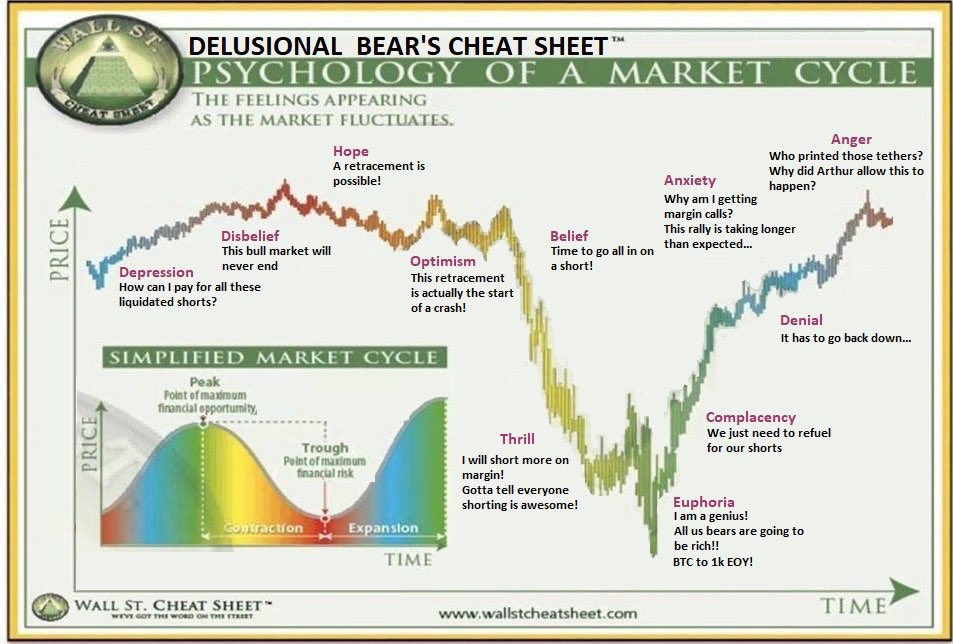

Wskaźnik strachu i chciwości pokazuje 'Fear’ mimo 40% odbicia ceny Bitcoina i krótkoterminowej euforii całego rynku. Potencjalnie może to wskazywać, iż potencjał dla kontynuowania ruchu w górę, w najbliższym czasie wciąż istnieje. Źródło: alternative.me Najciekawszym elementem wykresu poza opisaniem uczuć inwestorów zależnych od głębokości spadków lub wzrostów jest odwrócona percepcja ryzyka. Ponieważ w czasie trwania euforii rynki widzą kupno jako olbrzymią szansę (iluzja), a w chwili ekstremalnego wyprzedania kupno wydaje im się ekstremalnie ryzykowne. W rzeczywistości sytuacja powinna być odwrotna, taniejące aktywa powinny zwracać na siebie uwagę inwestorów, a drożejący rynek nie powinien wyglądać zachęcająco by wejść. Źródło: Wallstcheatscheet

Najciekawszym elementem wykresu poza opisaniem uczuć inwestorów zależnych od głębokości spadków lub wzrostów jest odwrócona percepcja ryzyka. Ponieważ w czasie trwania euforii rynki widzą kupno jako olbrzymią szansę (iluzja), a w chwili ekstremalnego wyprzedania kupno wydaje im się ekstremalnie ryzykowne. W rzeczywistości sytuacja powinna być odwrotna, taniejące aktywa powinny zwracać na siebie uwagę inwestorów, a drożejący rynek nie powinien wyglądać zachęcająco by wejść. Źródło: Wallstcheatscheet#Bitcoin

Some similarities between 2018 bottom and current price action.

Do you think the bottom is in? pic.twitter.com/dW4ydrryNA

Na fali pozytywnego sentymentu rynku kryptowalut odbijają również akcje Coinbase, które w handlu przed poniedziałkiem notowane sa już prawie 5% wyżej. Źródło: unherd.com

Na fali pozytywnego sentymentu rynku kryptowalut odbijają również akcje Coinbase, które w handlu przed poniedziałkiem notowane sa już prawie 5% wyżej. Źródło: unherd.comTotal crypto market cap is back above $1 trillion as #Bitcoin pushes past $21K pic.twitter.com/o1vWVQGB74

— CoinGecko (@coingecko) January 14, 2023#Bitcoin has crossed the 200 Day Moving Average!

Can you smell the bull run coming? pic.twitter.com/AudJt5BwAQ

You decide if you follow the matrix, or #Bitcoin leaves the matrix without you. pic.twitter.com/xUZ8FgAIrM

— Doctor Profit (@DrProfitCrypto) January 14, 2023

2 lat temu

2 lat temu

![Widowisko „Podróż do Betlejem” [GALERIA]](https://misyjne.pl/wp-content/uploads/2025/12/mid-25c20369.jpg)