Źródło: Glassnode

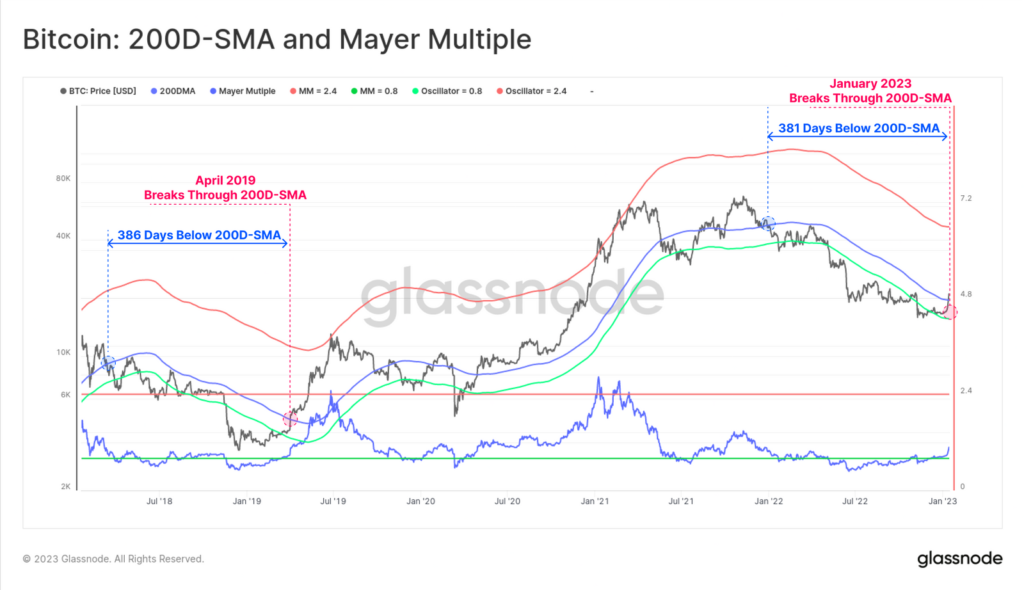

Źródło: GlassnodeDwustusesyjna średnia SMA 200 jest jednym z najczęściej używanych narzędzi analizy technicznej we wszystkich klasach aktywów, często znajdując zastosowanie jako wyznacznik makro trendów rynkowych. Przez lata BTC pokazał, iż gdy cena jest nad SMA 200 byki posiadają rzeczywistą przewagę i odwrotnie. Wraz z olbrzymim rajdem z ostatniego tygodnia, rynek pokonał ten psychologiczny poziom przy 19 500 USD. Poniżej 200 SMA BTC znajdował sięprzez 381 dni, tylko o 5 dni mniej od bessy z 2018-19 gdy poniżej SMA 200 cena znajdowała się przez 386 dni. Potencjalny powrót w okolice 19 500 USD może okazać kluczowym testem siły dalszej rajdu w ciągu najbliższych dni, a średnia SMA 200 pozostaje bardzo istotnym wsparciem, które zostało pokonane.

Źródło: Glassnode

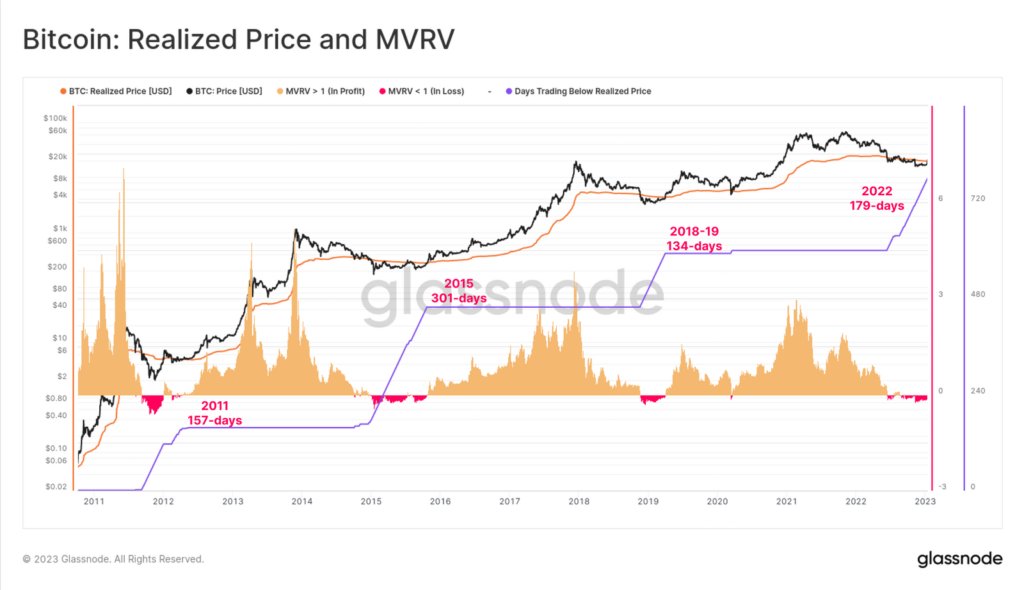

Źródło: GlassnodeŚrednia cena BTC nabytych w łańcuchu bloków tzw. Realized Price wynosi w tej chwili 19,7 tys USD co wskazuje, iż przeciętny właściciel BTC z powrotem znalazł się w niezrealizowanym zysku netto. Do tej pory rynek niedźwiedzia 2022-23 spędził łącznie 179 dni poniżej ceny zrealizowanej, co czyni go drugim najdłuższym czasem trwania w ciągu ostatnich czterech cykli bessy. Cena zrealizowana na poziomach zbieżnych z wyżej opisaną SMA 200 czyni te poziomy tym bardziej istotnymi w krótkim i średnim terminie, a spadek poniżej nich może zwiastować, iż więcej bólu dla byków jest w drodze.

Źródło: Glassnode

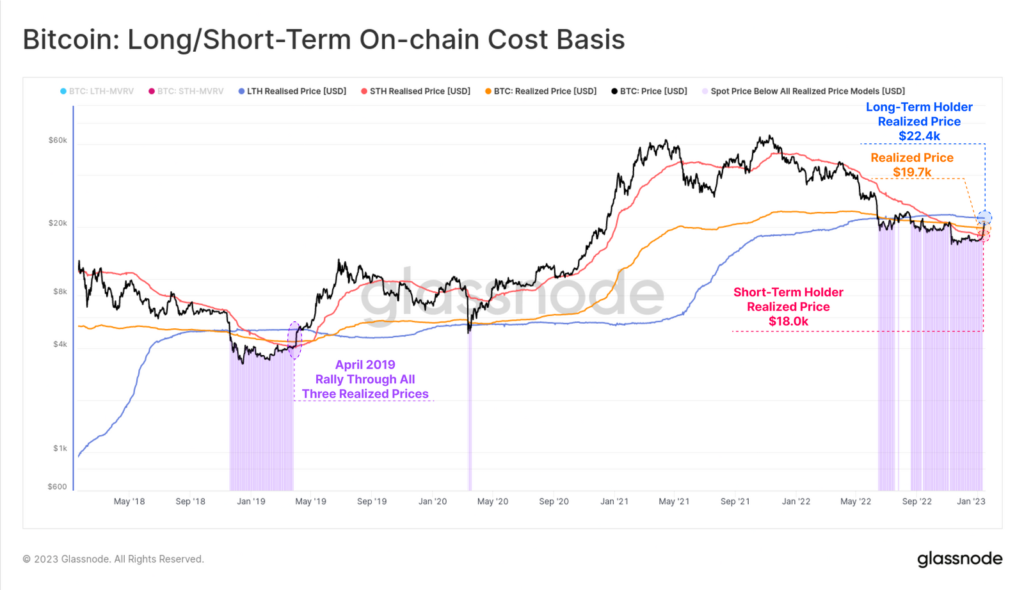

Źródło: GlassnodePopatrzmy na zrealizowane ceny kupna BTC w zależności od inwestorów długoterminowych oraz długoterminowych. Średnia dla tokenów BTC, które zmieniły właściciela w ciągu ostatnich 155 dni (Short Term Holders) wynosi w tej chwili 18 000 USD, co pokazuje iż krótkoterminowi inwestorzy posiadają średnio blisko 15% zysk. Średnia dla długoterminowych inwestorów (Long Term Holders) wynosi 22 400 USD i wciąż jest wyższa od obecnej ceny BTC. Istnieje zauważalne podobieństwo siły rynku do tej obserwowanej w kwietniu 2019 roku, aczkolwiek w tej chwili rynek nie zdążył jeszcze przekroczyć średniej adresów LTH.

Zarówno na rynkach niedźwiedzia w latach 2018-19, jak i 2022-23 wszystkie trzy zrealizowane ceny zbiegły się, wskazując na powrót do jednakowej bazy cenowej inwestorów (gdzie przeciętny właściciel Bitcoina nosi w przybliżeniu równoważną podstawę kosztową, niezależnie od czasu posiadania). Krótkoterminowa cena zrealizowana przez średniego posiadacza STH jest atrakcyjniejsza od pozostałych, odzwierciedlając duże wydarzenie (upadek FTX), po którym wiele BTC zmieniło właścicieli. Wzrost ceny powyżej 22,4 tys. dolarów oznaczałby skok powyżej LTH-Realized Price, dzięki czemu średnio posiadacze we wszystkich grupach wróciliby do zysku, co dodatkowo mogłoby ograniczyć ich skłonność do sprzedaży i pomóc popytowi (funkcja podaż-popyt).

Źródło: Glassnode

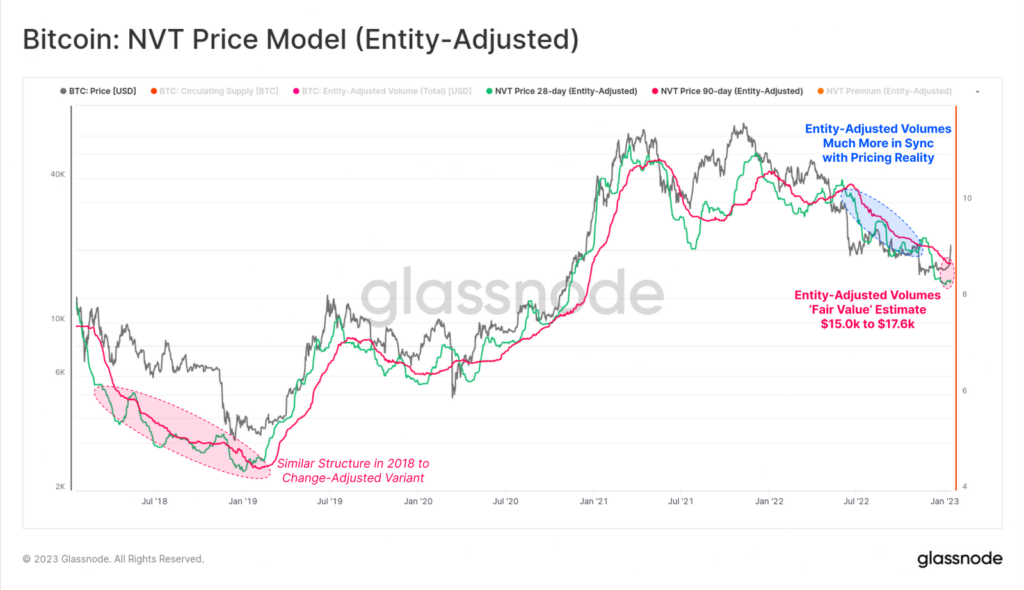

Źródło: GlassnodeModel ten wykorzystuje spojrzenie wstecz na ostatnie dwa lata wolumenu BTC, a następnie wyprowadza szacunkową „implikowaną wartość godziwą” w oparciu o przepustowość wartości sieci BTC. Zastosowany powyżej przez Glassnode wolumen Change-Adjusted filtruje transfery przy użyciu standardowych metryk branżowych. Model pokazał dwie godne uwagi wydarzenia w ciągu ostatnich 12 miesięcy. Model znacznie przeszacował wartość godziwą Bitcoina w 2022 roku. Z perspektywy czasu jest to prawdopodobnie wynik wolumenu pochodzącego od dużych podmiotów przechodzących masowe wydarzenia związane z delewarowaniem, ale także z niefortunnym komponentem (błędnego) zarządzania portfelem przez podmioty FTX/Alameda w sądnych dniach ich działalności. Model załamał się wraz z ogromnym zmniejszeniem wolumenu transferów w zeszłym tygodniu, sugerując wartość godziwą BTC pomiędzy 8200 USD a 10 000 USD za Bitcoina. Nie jest jasne czy metryki te ulegną długotrwałej poprawie.

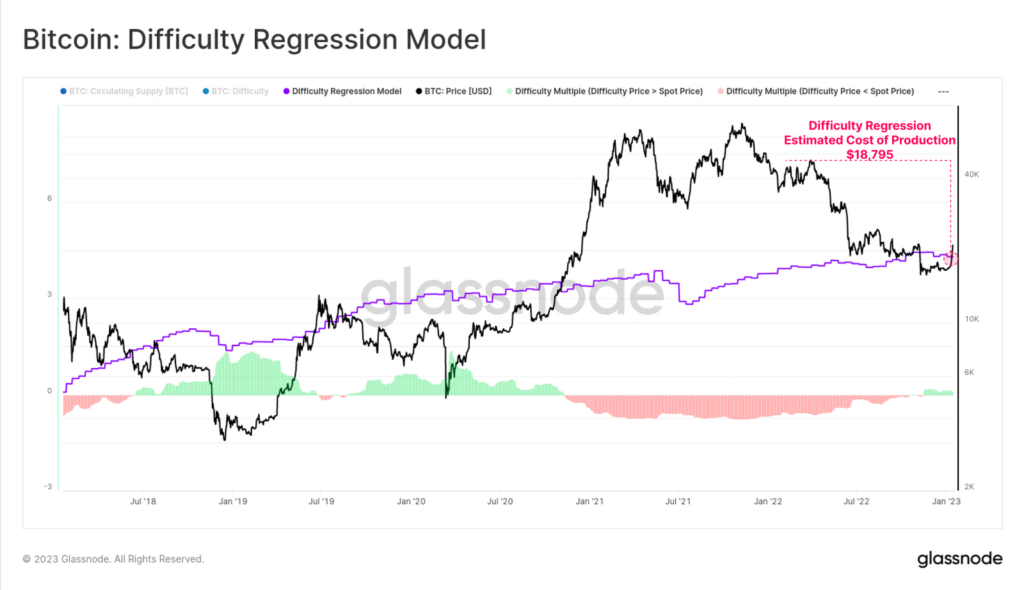

W ciągu ostatnich 12 miesięcy jednym z najbardziej dotkniętych sektorów były oczywiście firmy wydobywające Bitcoiny. Było to szczególnie widoczne w tym cyklu, ponieważ spółki giełdowe doświadczyły olbrzymich spadkó wycen ich akcji. Mow m.in. o Argo Blockchain, HIVE Blockchain, BitDigital czy Riot Blockchain. Model szacuje średni obecny koszt produkcji BTC na 18 798 USD, przy założeniu, iż trudność odzwierciedla ostateczną „cenę” sektora górniczego – jak wiemy na tą ostatecznie wpływa wiele zewnętrznych czynników.

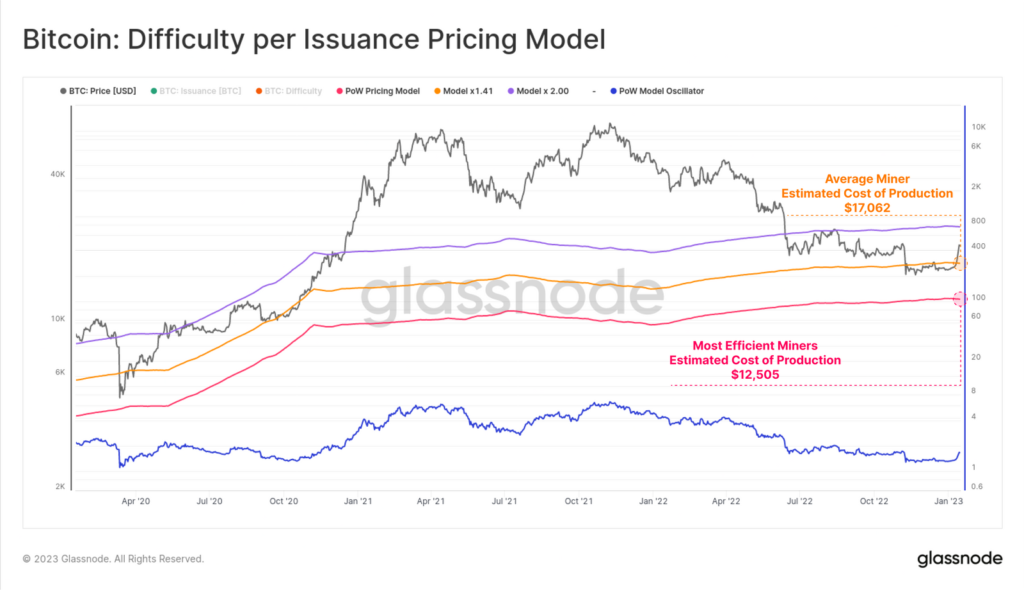

Najlepsi górnicy posiadają dużo niższe koszty produkcji, choćby w okolicach 12 000 USD, co pozwala im zachować wyższe marże. Dodatkowo stabilizacja cen energii na świecie i ograniczony kryzys energetyczny w Europie wspierają przemysł górniczy. Średnio jednak koszt produkcji górnika oscyluje w okolicach 17 000 USD.

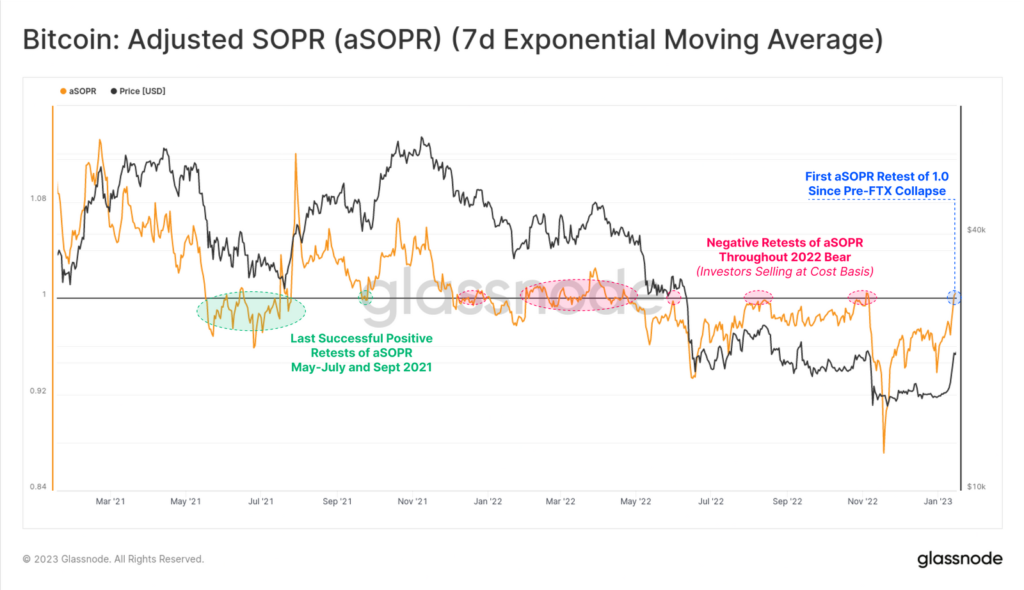

Ostatnim interesującym nas wszystkich tematem jest oczywiście powrót zyskownych transakcji on-chain. Model aSOPR jest w trakcie re-testu wartości 1,0 od dołu. Poziom ten okazał się kluczowym poziomem oporu podczas całego rynku niedźwiedzia. Wybicie aSOPR powyżej, a w najlepszym wypadku udany re-test 1,0 często sygnalizował znaczącą zmianę klimatu rynkowego ponieważ zyski są realizowane, a nowy popyt jest wówczas wystarczająco duży, aby je wchłonąć.

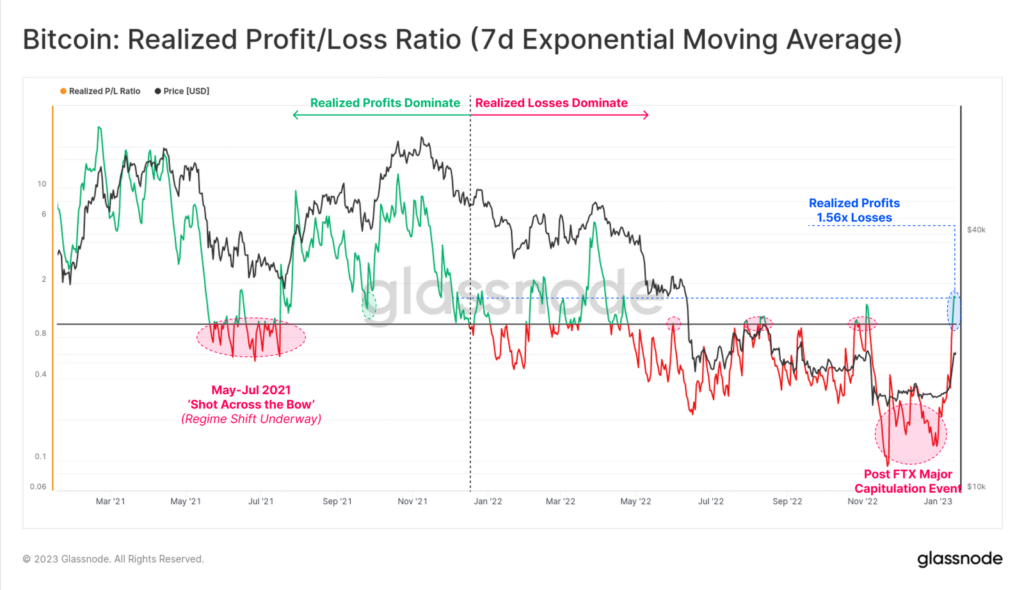

Podobną obserwację można poczynić dla współczynnika mierzącej zrealizowany zysk/stratę, który uwzględnia całkowitą wielkość ruchu denominowaną w dolarach. Model ten również re-testuje poziomy bliskoe 1,0 od dołu, dostarczając pierwszą wskazówkę, iż zyskowne transakcje mają miejsce i są absorbowane przez szeroki rynek dając nadzieję na dłuższy postęp poprawy sentymentu wobec Bitcoina i w konsekwencji być może nowy rynek byka.

2 lat temu

2 lat temu

![Rzym: spotkanie Europejskiej Komisji Misyjnej [+GALERIA]](https://misyjne.pl/wp-content/uploads/2025/11/PHOTO-2025-11-16-20-14-56.jpg)

![Dom aukcyjny w Niemczech anulował licytację artefaktów z Auschwitz, Majdanka i ofiar zbrodni katyńskiej [SYNTEZA]](https://misyjne.pl/wp-content/uploads/2025/04/IMG_1519.jpg)

![FOTO] Biskup Jan Piotrowski modlił się za pomordowanych mieszkańców Michniowa](https://www.emkielce.pl/media/k2/items/cache/374a4088e750bff4d7c9dc6beb00667d_XL.jpg)