Bańkowe akcje w tym roku poszły w górę o ponad 20%, sygnalizując powrót lekkomyślnego zachowania hazardowego inwestorów detalicznych. Wpisuje się to w masową spekulację na opcjach z zerową liczbą dni do wygaśnięcia, absurdalne ruchy w obszarze akcji powiązanych ze sztuczną inteligencją, a także inwestycje w kryptowaluty. Wszystkie te działania łączy ignorowanie coraz większego ryzyka geopolitycznego i naiwna nadzieja na sprowadzenie inflacji do poziomów z przeszłości. Problem rosnącego ryzyka geopolitycznego podkreślono podczas Monachijskiej Konferencji Bezpieczeństwa, która odbyła się w ten weekend, a w tym tygodniu tematem przewodnim jest uznanie wagi tego ryzyka. Dziś po raz kolejny wspominamy o naszym koszyku związanym z obronnością, który w ubiegłym roku odnotowywał zdecydowanie najlepsze wyniki.

Rynki stały się ślepe

Przez pierwsze siedem tygodni tego roku inwestorzy – w tym w coraz większym stopniu inwestorzy detaliczni – angażowali się w niemądrą hazardową grę w oparciu o akcje związane ze sztuczną inteligencją (AI) ze względu na wyjątkową ludzką tendencję do ekstrapolacji nowych technologii. Inwestorzy grali również w niemądrą grę opartą na założeniu, iż inflacja wróci do normy, pomimo coraz liczniejszych dowodów na pojawienie się inflacji strukturalnej i przestawienie się świata na tryb gospodarki wojennej, który historycznie zawsze miał charakter inflacyjny. W tym roku ceny akcji wzrosły ogółem o 6,8%, natomiast ceny akcji „bańkowych” – aż o 20,4%. Wynika to z faktu, iż inwestorzy detaliczni ponownie dają wyraz swoim skłonnościom do hazardu, co jest najbardziej widoczne w kontekście spekulacji akcjami Tesli i opcjami z zerową liczbą dni do wygaśnięcia (0DTE), powodującymi zaburzenia płynności i zachowań rynkowych, przez co rzeczywistość wydaje się opakowana w błyszczący papier prezentowy. Niestety, jest ona o wiele mroczniejsza, a rynek pozostaje w tej chwili ślepy na to ryzyko.

Rynek nie docenia ryzyka geopolitycznego

Podczas odbywającej się w ten weekend Monachijskiej Konferencji Bezpieczeństwa dało się odczuć zdenerwowanie, co idealnie podsumowano w Politico. najważniejsze wnioski są takie, iż produkcja amunicji w krajach NATO nie jest w takim stopniu znormalizowana, jak sądzono, a jej tempo jest zbyt powolne. Można odnieść wrażenie, iż Europa jest o krok od przejścia w tryb gospodarki wojennej, o ile odejdzie od standardowych zasad na rzecz przyspieszonych pozwoleń na produkcję broni i nieograniczonego wsparcia rządowego dla jej produkcji zarówno w zakresie finansowania, jak i infrastruktury. Ponadto wiceprezydentka Stanów Zjednoczonych Kamala Harris utrzymuje obecnie, iż Moskwa popełniła w Ukrainie zbrodnie przeciwko ludzkości, co stanowi ostrą eskalację retoryki. Amerykański sekretarz stanu Blinken stwierdził również, iż Waszyngton obawia się dostarczenia Rosji przez Chiny śmiercionośnej broni na potrzeby wojny w Ukrainie.

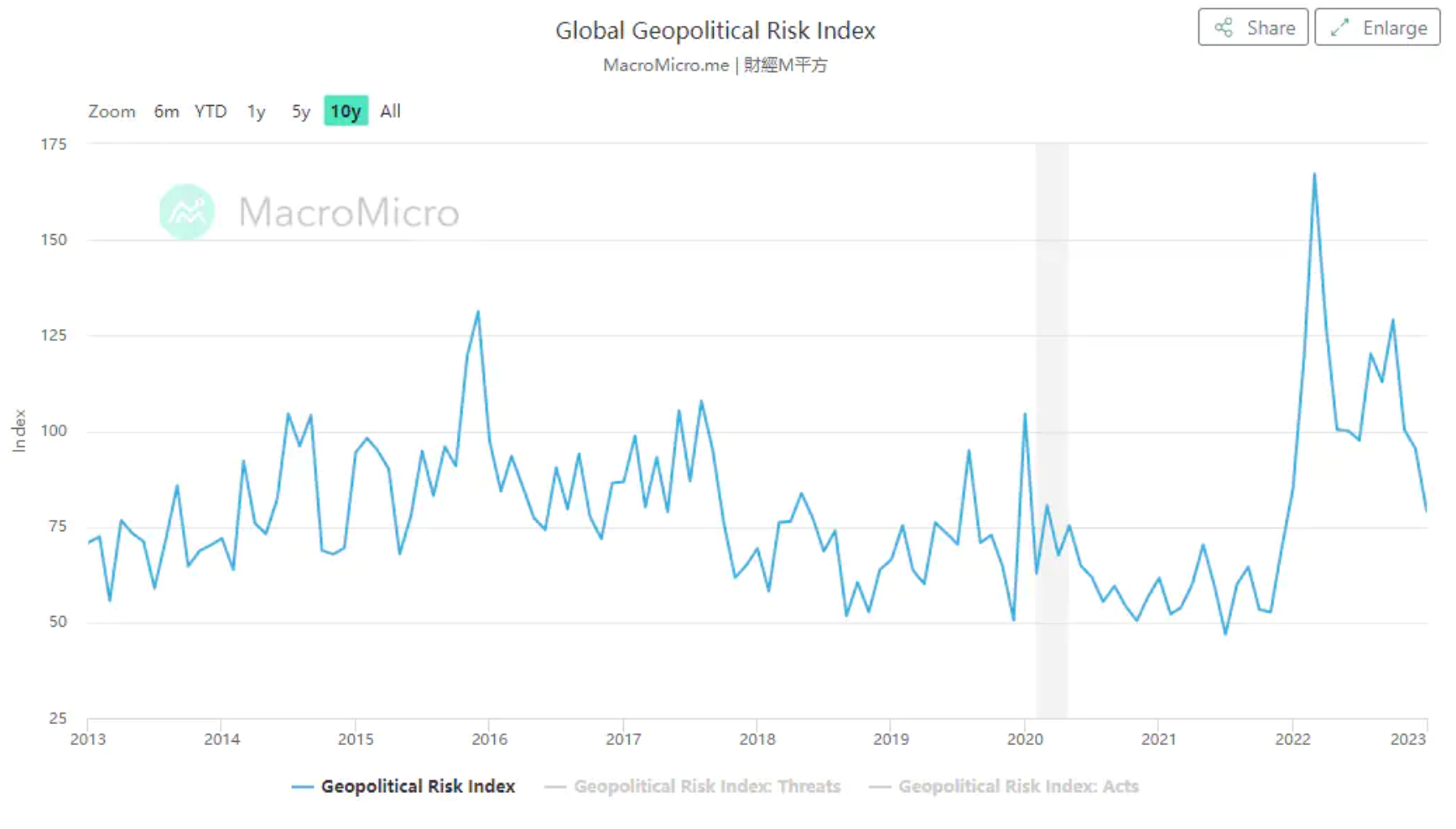

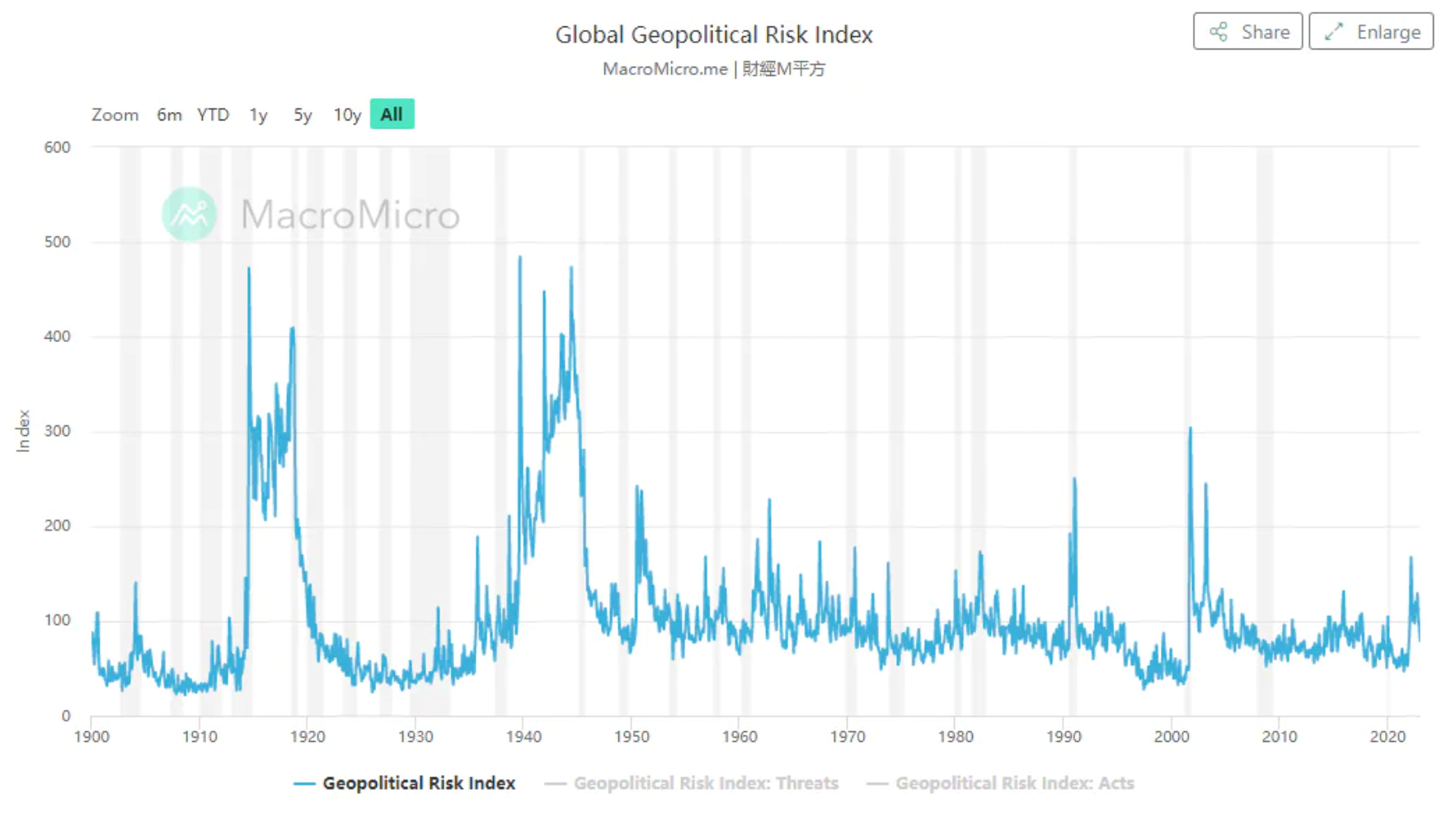

W kontekście rocznicy inwazji Rosji na Ukrainę, relacji Waszyngtonu i Pekinu na kursie kolizyjnym, a także nerwowości podczas Monachijskiej Konferencji Bezpieczeństwa, w tym tygodniu tematem przewodnim będzie doszacowanie potencjalnego rosnącego ryzyka geopolitycznego. o ile Chiny zdecydują się wspomóc Rosję bronią, będzie to koniec globalizacji, jaką znamy, a łańcuchy dostaw ponownie pogrążą się w chaosie. Indeks ryzyka geopolitycznego, opracowany przez ekonomistów Rezerwy Federalnej – Dario Caldarę i Matteo Lacoviello – pokazuje skalę spadku ryzyka geopolitycznego od początku inwazji Rosji na Ukrainę, co tłumaczy obecny spokój i optymizm na rynkach akcji. o ile jednak rozszerzymy perspektywę ryzyka geopolitycznego, można zauważyć, iż potencjał wzrostu jest znaczący w przypadku, gdyby wojna w Ukrainie przybrała gorszy obrót.

Rynki akcji zawsze reagowały negatywnie na rosnące ryzyko geopolityczne, jednak po początkowym szoku wykazywały znaczną siłę i w pełni powracały do formy. Było to widoczne w przypadku wielu wojen, w tym II wojny światowej, a wojna koreańska w latach 1950-1953 nie wiązała się choćby ze znaczącym ryzykiem dla akcji. Wnioski te mogą być wygodne, należy jednak wziąć pod uwagę, iż gospodarka światowa jest znacznie bardziej powiązana niż we wcześniejszych okresach ze względu na trwającą od 50 lat globalizację. Nasz poziom zamożności i dochody są bardziej wrażliwe na przyspieszenie ryzyka geopolitycznego niż kiedykolwiek wcześniej. Cena ryzyka geopolitycznego jest wyraźnie negatywna w perspektywie krótkoterminowej, natomiast w dłuższej perspektywie cena ta może pozostać wysoka ze względu na strukturalnie wyższą inflację. Mamy do czynienia z wojną z niską inflacją, ponieważ gospodarka wojenna wywindowuje ceny surowców.

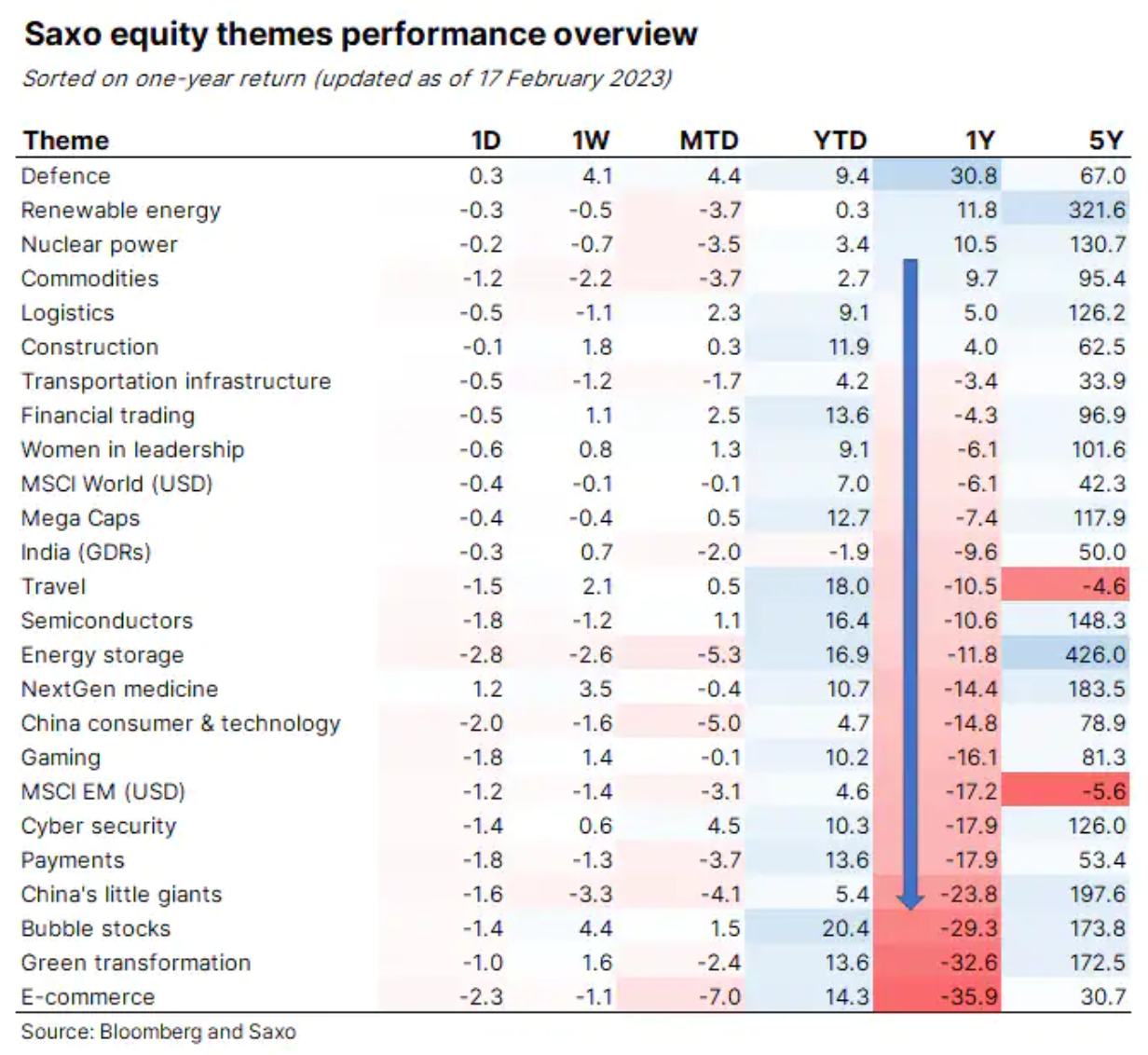

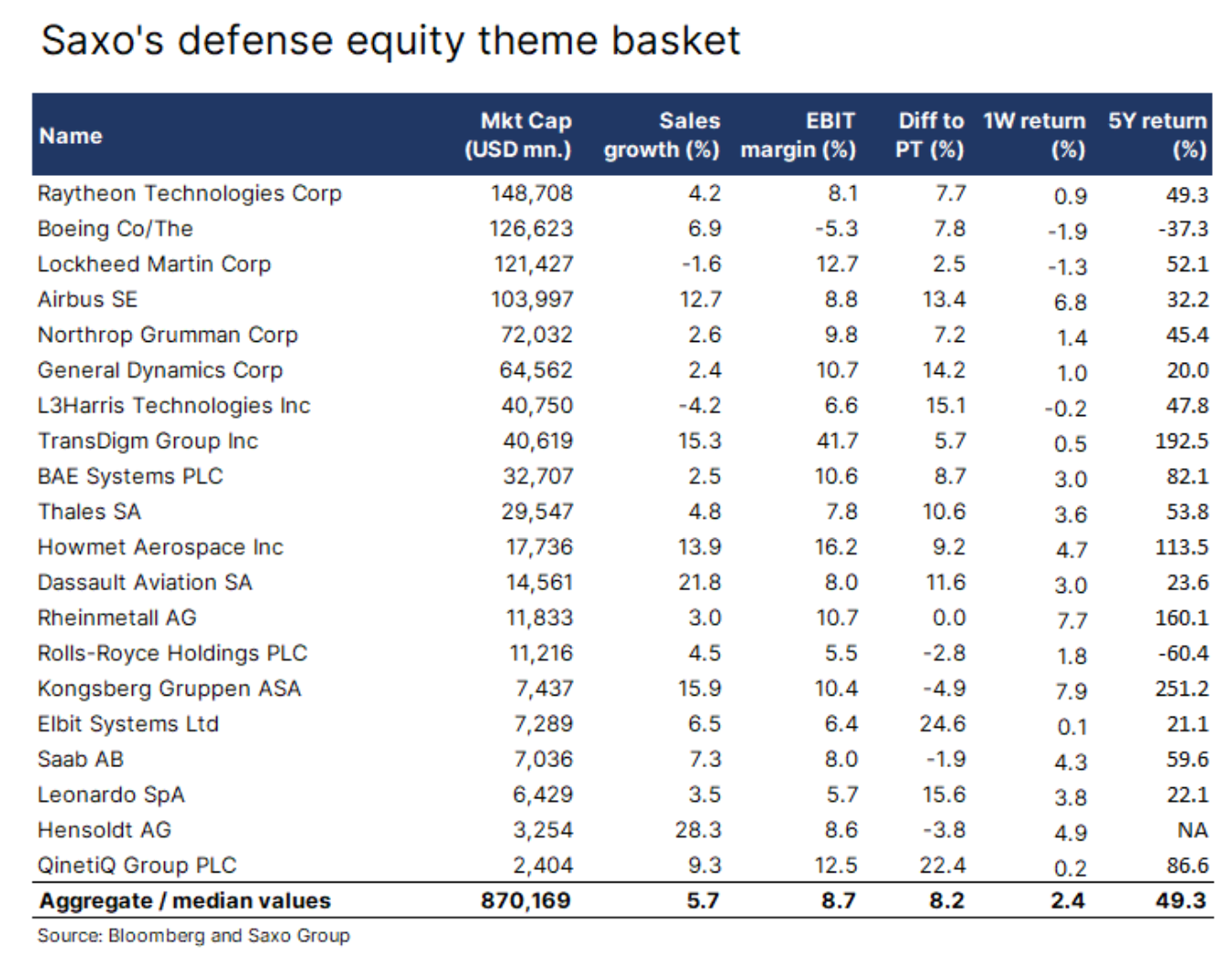

Akcje spółek z branży obronnej przez cały czas na prowadzeniu

W sytuacji rosnącego ryzyka geopolitycznego jedynym sensownym zabezpieczeniem dla inwestorów jest obniżenie ryzyka rynkowego poprzez mniejszą ekspozycję na akcje (sprzedaż w celu zwiększenia pozycji gotówkowej), obniżenie ryzyka rynkowego poprzez sprzedaż kontraktów terminowych na akcje, albo dodanie do koszyka akcji spółek z branży obronnej. Nasz koszyk obronny w ciągu ostatniego roku zyskał na wartości 31%, o całą długość wyprzedzając drugi koszyk, jakim jest energia odnawialna, pod względem wyników (wzrost o 12%). Jak już wielokrotnie podkreślaliśmy w analizach rynku akcji w ubiegłym roku, budżety obronne w Europie mają zostać podwojone, co spowoduje tsunami wzrostu w tym sektorze. Tematem przewodnim zdecydowanie nie jest ESG, na czym w istocie zyskują inwestorzy, ponieważ nie są oni w tym kontekście ograniczani.

Już jutro jedna ze spółek z koszyka obronnego, BAE Systems, poda wyniki za drugie półrocze 2022 r. (kończące się 31 stycznia). Analitycy spodziewają się wzrostu przychodów o 23% r/r oraz EPS na poziomie 0,30 GBP, co oznacza wzrost o 250%. W odniesieniu do przyszłości analitycy mają bardzo niskie oczekiwania co do wzrostu przychodów (rzędu 3% w 2023 r. i 5% w 2024 r.), co wskazuje na znaczny potencjał wyższego prognozowanego wzrostu gospodarczego.

O Autorze

Peter Garnry – dyrektor ds. strategii rynków akcji w Saxo Banku. Opracowuje strategie inwestycyjne i analizy rynku akcji, a także poszczególnych spółek, stosując metody statystyczne i modele. Garnry tworzy Alpha Picks dla Saxo Bank, miesięcznik w którym wybierane są najbardziej atrakcyjne spółki w USA, Europie i Azji. Wnosi także wkład w kwartalne prognozy Saxo Bank i coroczne „szokujące prognozy”. Regularnie udziela komentarzy w telewizji, w tym CNBC i Bloomberg TV.

2 lat temu

2 lat temu