Mijający tydzień należał do bardzo ekscytujących i to nie tylko na rynkach kapitałowych (Polska w końcu po 36 latach wyszła z grupy na mistrzostwach świata). Natomiast dwa najbardziej cenotwórcze wydarzenia na rynkach finansowych to (i) wystąpienie szefa amerykańskiego banku centralnego J. Powella (S&P500 +3,1%), oraz (ii) raport o zatrudnieniu w USA (S&P500 -2% bezpośrednio po publikacji danych). Nie zapominajmy też o spadającej inflacji w Europie i Polsce oraz słabych danych makro (jak np. indeksy PMI).

Wystąpienie Jerome Powella w Brookings Institution można uznać za najważniejsze jego wystąpienie w tym roku, ponieważ szef FED-u w niemalże analityczny sposób przedstawił, w jaki sposób zamierza walczyć z inflacją (to wręcz „drogowskaz” dla inwestorów na 2023 rok). Wystąpienie zostało powszechnie zinterpretowane jako gołębie (łatwo tak stwierdzić, skoro S&P500 wzrósł w tym dniu ponad 3%), ale moim zdaniem było jastrzębie i Powell (podobnie jak w lipcu/sierpniu br., kiedy mieliśmy do czynienia z podobną „błędną” reakcją rynku na jego konferencję prasową) przy pierwszej okazji może skorygować reakcję rynku (posiedzenie FED-u już 13-14 grudnia br.). Moim zdaniem trafniejszym podsumowaniem reakcji rynku byłoby stwierdzenie, iż rynek zignorował jastrzębie wystąpienie Powella.

S&P500 i WIG powyżej 200-sesyjnej średniej

W mijającym tygodniu indeks S&P500 wzrósł o 1,13% (najmocniej rósł w środę bezpośrednio po wystąpieniu Powella) i jest w tej chwili 13,8% powyżej dołka bessy i jedynie 15,1% poniżej szczytu ostatniej hossy. Piątkowe wzrosty w ciągu sesji (po gwałtownym spadku bezpośrednio po publikacji raportu o zatrudnieniu) wpisują się w obecną „chęć” rynku do dalszych wzrostów. Możliwe, iż prawdziwy test obecnych wzrostów nastąpi dopiero w przyszłym roku (a grudzień tradycyjnie będzie pozytywnym miesiącem dla akcji).

Indeks S&P500 do dnia 02.12.2022 r. Źródło: opracowanie własne, stooq.pl

13,8% wzrostu S&P500 od dołka to ciągle mniej niż podobne wzrosty w lipcu/sierpniu br. (wtedy indeks wzrósł o 17,4%), ale w tej chwili S&P500 przebił w górę 200-sesyjną średnią i od razu można było przeczytać komentarze, iż jest to sygnał końca bessy – tak wielokrotnie było w przeszłości. Sprawdźmy zatem na danych. Kolejne wykresy przedstawiają S&P500 podczas spadków w 2008-2009 roku oraz 2000-2002. Rzeczywiście w 2008 i 2009 roku 200-sesyjna średnia stanowiła mocny opór podczas całej bessy, a jej przebicie w czerwcu 2009 roku tylko potwierdziło jej koniec.

Indeks S&P500 w latach 2007-2009. Źródło: opracowanie własne, stooq.pl

Podczas spadków w latach 2000-2002 indeks poruszał się „bliżej” 200-sesyjnej średniej, dając błędny sygnał w pierwszym kwartale 2002 roku. Akurat ta bessa była najdłuższa po II wojnie światowej i trwała ponad 2,5 roku (stąd też indeks mógł naturalnie częściej zbliżać się do 200-sesyjnej średniej). Podobnie może być i dzisiaj ponieważ (przez gwałtowny wyskok inflacji) cykl giełdowy mocno wyprzedził cykl w gospodarce (podobnie było zresztą w 2000 roku, kiedy górka na S&P500 wystąpiła 12 miesięcy przed początkiem recesji). Mocny rynek pracy w USA sugeruje, iż wejście w recesję oddala się w czasie, a spadki na rynku akcji realizowane są już 11 miesięcy. Dlatego byłbym ostrożny z interpretacją, iż obecne przebicie 200-sesyjnej średniej może zwiastować koniec bessy.

Indeks S&P500 w latach 2000-2003. Źródło: opracowanie własne, stooq.pl

WIG zakończył tydzień na symbolicznym minusie (-0,13%) i jest w tej chwili +23,2% powyżej dołka bessy z 13.10.2022r. i podobnie jak S&P500 powyżej 200-sesyjnej średniej kroczącej. Poniższy wykres przedstawia szczegóły.

Indeks WIG do dnia 02.12.2022 r. Źródło: opracowanie własne, stooq.pl

Historycznie przebicie przez WIG podczas bessy 200-sesyjnej średniej oznaczało koniec rynku niedźwiedzia zarówno w 2009, jak i 2002 roku. Kolejne dwa wykresy przedstawiają tamte sytuacje. Dzisiejsze wybicie ponad 200-sesyjną średnią potraktowałbym jako „powrót do średniej” po wcześniejszych mocnych spadkach oraz jako świadectwo siły obecnego globalnego „risk-on”. Niemniej założyłbym, iż o dołku bessy zdecyduje w pierwszej kolejności indeks S&P500.

Indeks WIG w latach 2007-2009. Źródło: opracowanie własne, stooq.pl

Indeks WIG w latach 2000-2002. Źródło: opracowanie własne, stooq.pl

Jak Powell zamierza walczyć z inflacją

Wystąpienie Powell’a w „Brookings Institution” 30 listopada br. bynajmniej nie było gołębie i moim zdaniem jest zgodne z ostatnimi (jastrzębimi) wypowiedziami innych członków FOMC. Rynek chciał wzrosnąć (z wielu technicznych powodów) i znalazł sobie dobry pretekst np. w takim zdaniu Powella: „it makes sense to moderate the pace of our rate increases as we approach the level of restraint that will be sufficient to bring inflation down. The time for moderating the pace of rate increases may come as soon as the December meeting”.

Ale to zdanie jest wyrwane z kontekstu. OK, 50 bps (punktów bazowych) podwyżki stóp w grudniu zamiast 75 bps – rynek może mocno wzrosnąć. Ale Powell potem dodał: „the timing of that moderation is far less significant than the questions of how much further we will need to raise rates to control inflation, and the length of time it will be necessary to hold policy at a restrictive level”.

Czyli nie tempo podwyżek ale (i) poziom gdzie dojadą stopy i (ii) jak długo tam zostaną są najważniejsze. A to jest zgodne np. z ostatnimi wypowiedziami J. Bullarda, innego członka FOMC, który wskazuje na odpowiednio restrykcyjny poziom stóp pomiędzy 5% a 7%.

Rynek do wzrostów potrzebował jedynie potwierdzenia, iż na najbliższym posiedzeniu FOMC nie będzie podwyżki o 75 bps. Na koniec Powell dodał: „It is likely that restoring price stability will require holding policy at a restrictive level for some time. History cautions strongly against prematurely loosening policy. We will stay the course until the job is done.”

Ponieważ według mnie jest to jedno z najważniejszych wystąpień Powella w tym roku i jednocześnie jest swego rodzaju drogowskazem dla inwestorów na rok 2023 (w zakresie prawdopodobnych działań FED-u), dlatego wyjaśnijmy dokładnie co Powell rzeczywiście chciał przekazać:

- Inflacja jest zbyt wysoka i będziemy dalej z nią walczyć,

- Ani prognozy gwałtownie spadającej inflacji (w pewnej części błędne, bo prognozy sugerowały spadek inflacji już dawno, a to się jeszcze nie wydarzyło), ani jej ostatnie spadki nie są wystraczające,

- Potrzeba dużo więcej twardych danych aby uznać, iż inflacja rzeczywiście spada (dopiero wtedy pivot ?),

- Pomimo wolniejszego wzrostu gospodarki i ostatnich podwyżek stóp – dalej brak wyraźnego postępu w walce z inflacją,

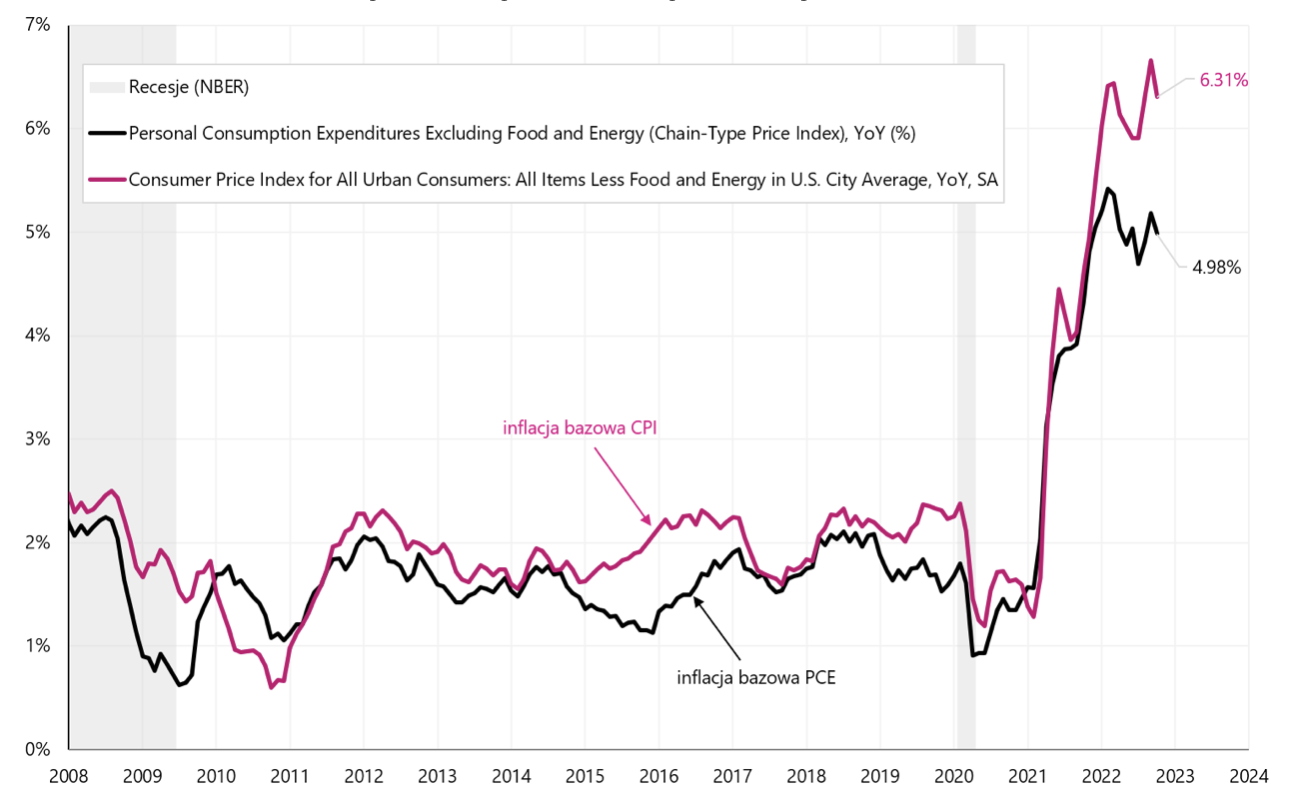

- FED głównie patrzy na inflację bazową, którą można podzielić na 3 części: inflacja bazowa „housing services”, inflacja bazowa towarów (core goods), oraz inflacja bazowa usług innych niż housing (core services other then housing),

- Inflacja bazowa towarów jest w trendzie spadkowym i pewnie dalej będzie spadać,

- Inflacja bazowa housing będzie jeszcze rosnąć przez wiele miesięcy, ale rynkowe indeksy bieżących czynszów (takie jak Zillow, CoreLogic, RealPage, czy ApartmentList) mocno spadają już dzisiaj, także inflacja bazowa hosusing też ma prawo spaść w średnim terminie (tutaj występuje tradycyjnie duże przesuniecie czasowe – innymi słowy na teraz inflacja bazowa housing nie jest problemem dla FED-u),

- Ale najważniejsza (do walki z inflacją) jest inflacja bazowa usług innych niż housing, która stanowi około 50% koszyka inflacji bazowej PCE (FED formalnie patrzy na inflację PCE a nie CPI). Powell stwierdził „This is the largest of our three categories, constituting more than half of the core PCE index. Thus, this may be the most important category for understanding the future evolution of core inflation. Because wages make up the largest cost in delivering these services, the labor market holds the key to understanding inflation in this category”,

Roczna zmiana inflacji bazowej CPI i inflacji bazowej PCE w latach 2008-2022. Źródło: opracowanie własne, FRED

- Czyli to rynek pracy jest „najważniejszy w walce z inflacją”, a na rynku pracy po pandemii brakuje około 3 do 3,5 mln osób (innymi słowy tyle wynosi nierównowaga pomiędzy popytem a podażą na rynku pracy, której przywrócenie byłoby zgodne z 2% poziomem inflacji), a taka sytuacja ma wpływ na wzrost płac,

- Ponieważ raczej nie ma szans, żeby te osoby wróciły na rynek pracy, główny sposób na przywrócenie równowagi, to spadek popytu na pracę o te 3-3,5 mln osób – co powinno zostać osiągnięte przez spowalniający wzrost gospodarczy i jednocześnie wyższe stopy procentowe,

- Tylko, iż dzisiejsza liczba bezrobotnych to jedynie 6,01 mln osób (stopa bezrobocia wynosi 3,65%), o ile teoretycznie liczba bezrobotnych miałaby wzrosnąć o 3,5 mln to stopa bezrobocia wzrosłaby do około 5,78%,

- A rynek raczej nie jest gotowy na taki scenariusz,

- Oczywiście taki wzrost bezrobocia jest tylko ogólną ilustracją problemu, a w rzeczywistości chodzi o spadek popytu na pracę o 3 do 3,5 mln osób, co mogłoby się także odbyć kosztem spadku otwartych pozycji (job opennings), czyli miejsc pracy jeszcze nie obsadzonych nowymi pracownikami, ale na które to miejsca firmy aktywnie rekrutują, albo opuszczeniem przez część pracowników siły roboczej (labor force), a wtedy takie osoby nie są już uwzględniane w kalkulacji stopy bezrobocia,

- Dlaczego nie ma „szans” na powrót na rynek tych 3 do 3,5 mln osób? Z kilku powodów…

- Po pierwsze około 280 do 680k osób nie wróci na rynek pracy z powodu tzw. symptomów „long Covid” (długoterminowe skutki zdrowotne nie pozwalające na powrót na rynek pracy),

- Po drugie ponad 2 mln brakujących osób to efekt tzw. „excess retirements”, czyli wcześniejszego niż normalnie przechodzenia na emeryturę (powodem są m.in. obawy przed zachorowaniem na Covid; trudności z powrotem na rynek pracy starszych osób, które straciły pracę na początku pandemii; ale także duże zyski na rynku akcji i nieruchomości w pierwszych dwóch latach pandemii mogły skłonić niektóre osoby do wcześniejszego przejścia na emeryturę),

- I po trzecie około 1 do 1,5 mln osób to efekt wolniejszego wzrostu populacji w wieku produkcyjnym (working-age population). Tutaj głównym powodem jest niższa imigracja netto, a także wzrost liczby zgonów podczas pandemii,

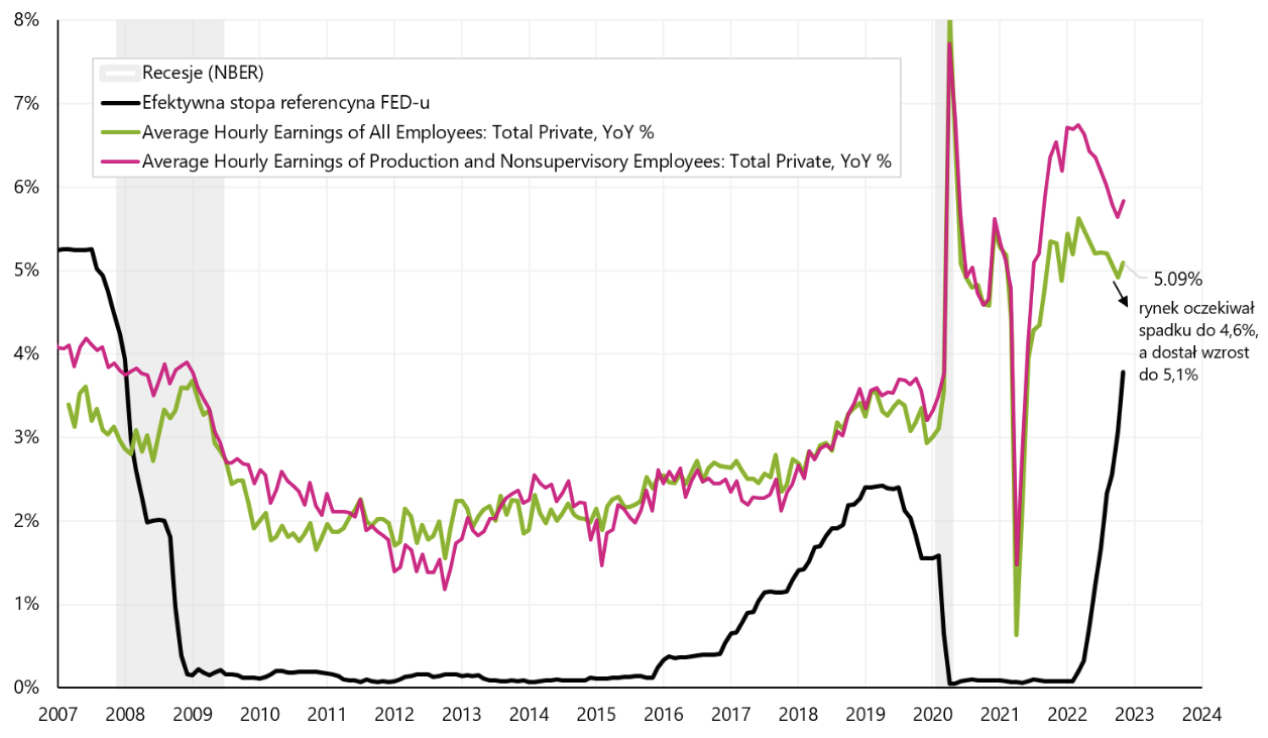

- Powell zwrócił też uwagę na ciągle silny wzrost zatrudnienia, który pozostaje zdecydowanie powyżej 100 tys. miejsc pracy miesięcznie (wzrost miejsc pracy w wysokości około 100 tys. miesięcznie pozwala na zagospodarowanie wzrostu całej populacji ludności w wieku produkcyjnym).

Co to oznacza dla rynków i przyszłej polityki pieniężnej FED-u? Z pewnością walka z inflacją poprzez ostudzenie rynku pracy pozostaje głównym priorytetem FED-u. Powell nie znał jeszcze najnowszego raportu o zatrudnieniu za listopad br., który mógł tylko dalej wzmocnić jego obawy o dalszym wzroście płac i niewielkim postępie w studzeniu rynku pracy. Wyższe stopy procentowe, wyższe bezrobocie i większe spowolnienie gospodarcze w 2023 roku – to mogą być bezpośrednie koszty walki z inflacją.

Rynek pracy w USA – ciągle zbyt mocny

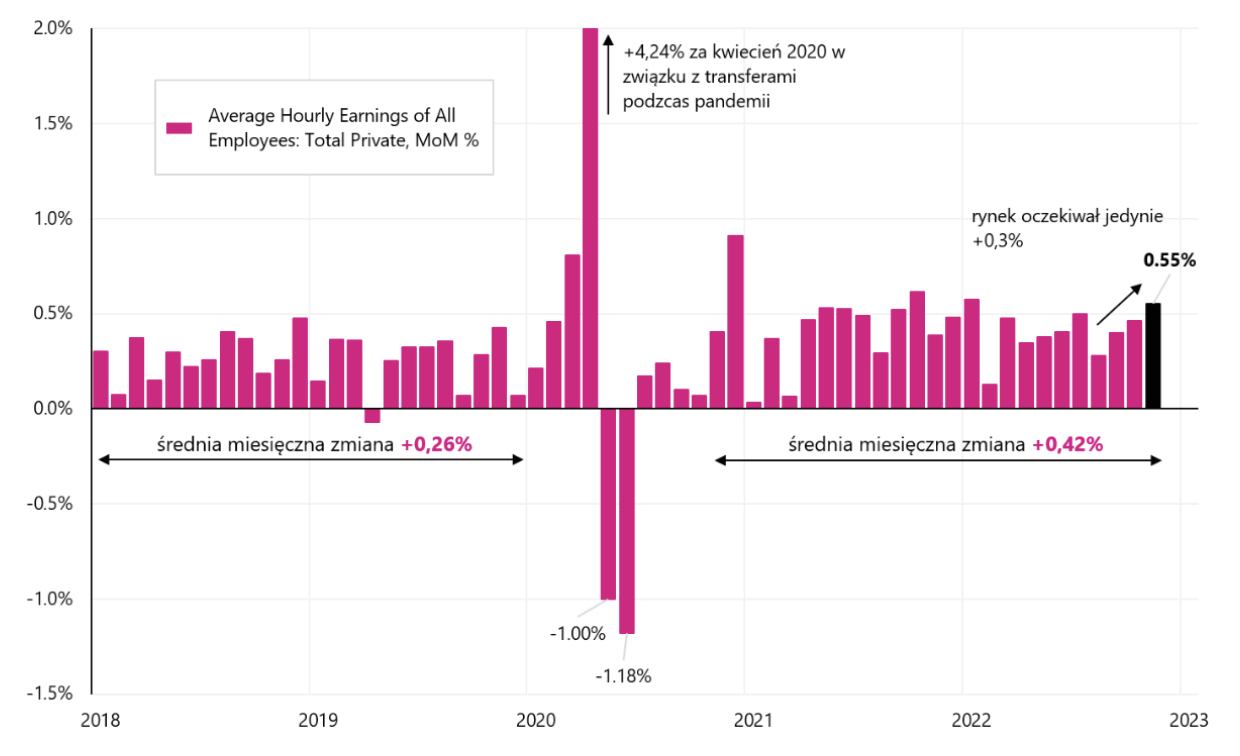

Raport o rynku pracy w USA za listopad br. okazał się zbyt dobry dla rynków, ale tylko „na chwilę”, bo w ciągu dnia akcje były w stanie odrobić początkowe straty. Mocny rynek pracy potwierdził tylko tezy Powella z środowego wystąpienia, iż nierównowaga na rynku pracy (brak wystarczającej podaży) wywiera presję na wzrost wynagrodzeń, które są głównym kosztem usług w ramach inflacji bazowej (dokładnie inflacji bazowej usług innych niż housing). Godzinowa stawka wynagrodzeń wzrosła w listopadzie o 0,55% miesiąc do miesiąca (oczekiwano jedynie +0,3%) i wyniosła 5,1% rok do roku (oczekiwano jedynie 4,6%). Niemniej rynek pracy hamuje, tylko sporo wolniej niż chciałby FED. o ile w kolejnych miesiącach rynek pracy wyraźnie nie wyhamuje, to FED będzie skłonny podnieść stopy choćby powyżej 5,25%.

Zmiana roczna godzinowej stawki wynagrodzenia w USA (dwie serie), oraz efektywna stopa procentowa FED-u. Źródło: opracowanie własne, FRED

Zmiana miesięczna godzinowej stawki wynagrodzenia w USA. Źródło: opracowanie własne, FRED

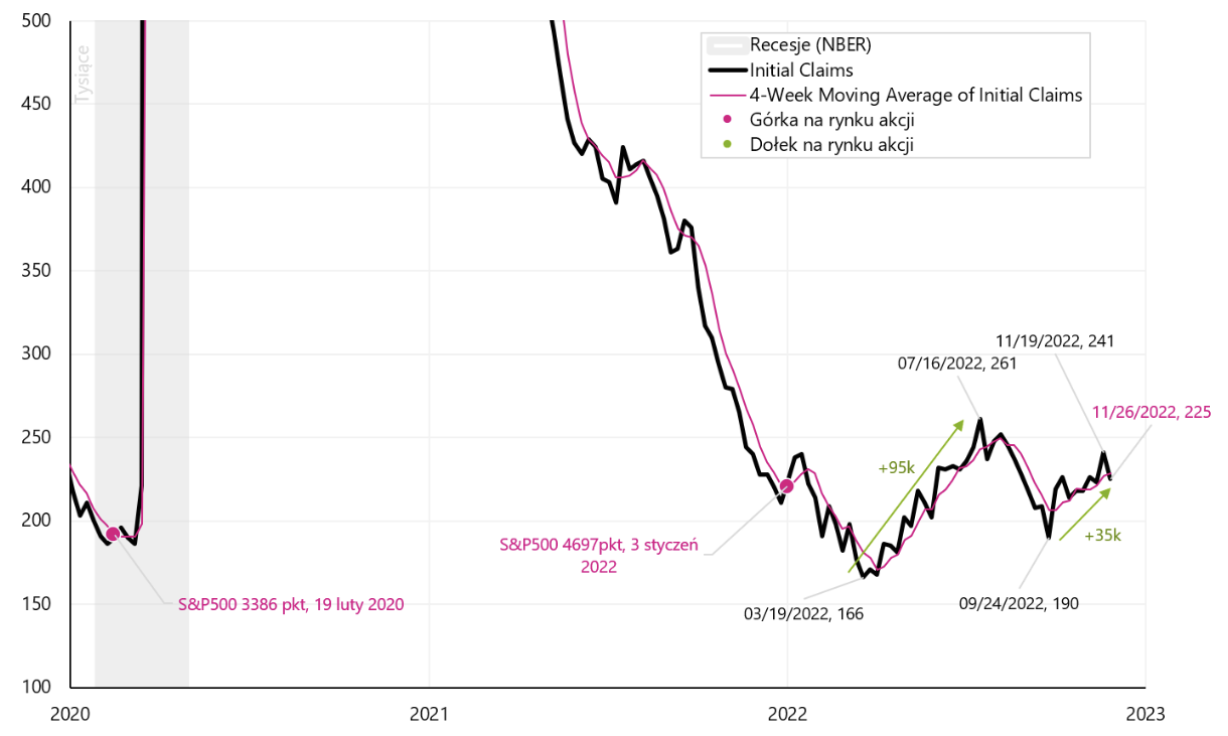

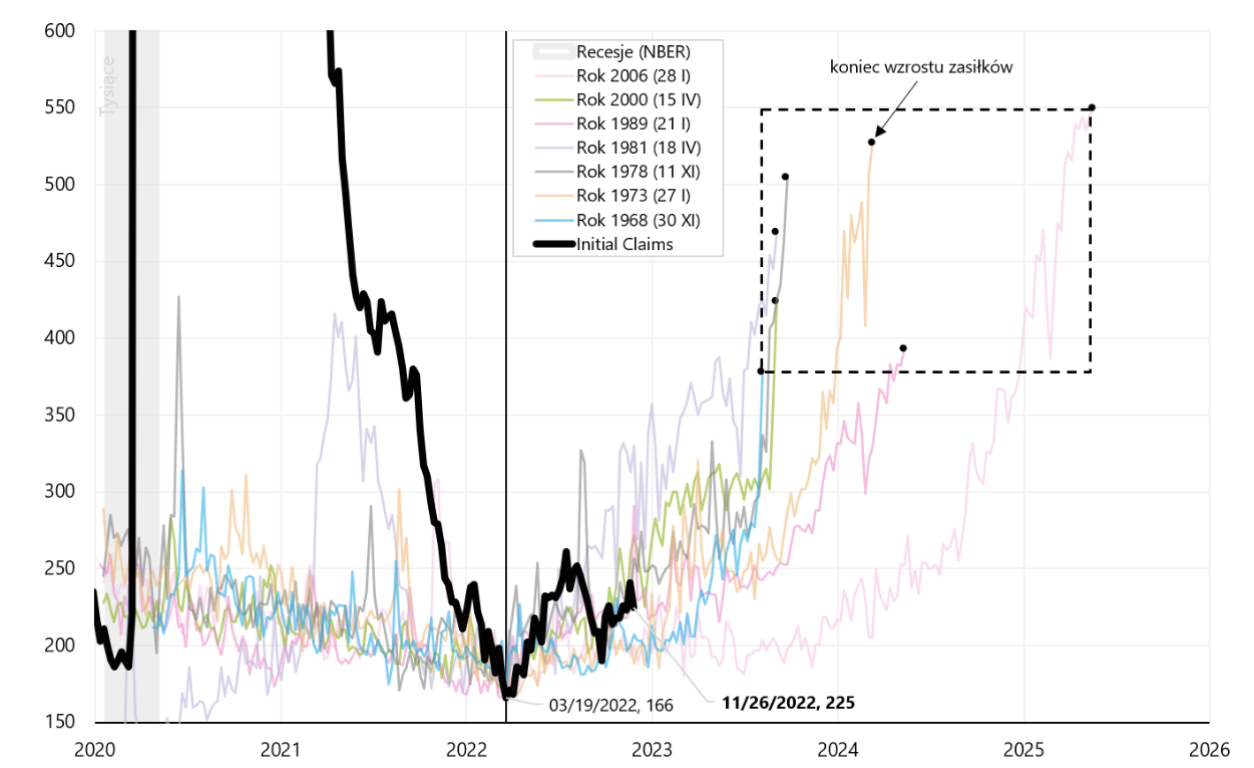

Nie tylko rosnące wynagrodzenia są problematyczne dla FED-u. Spowolnienia nie widać także w miesięcznym przyroście miejsc pracy (+263 tys. w listopadzie, rynek oczekiwał 200 tys., a średnia 3-miesięczna to aż 272 tys. miesięcznie). Nie rośnie też stopa bezrobocia, a w listopadzie wręcz spadła na 3,65% z 3,68% w październiku. W listopadzie spadła też liczba bezrobotnych o 48 tys. osób, jednocześnie spadła wielkość siły roboczej (labor force) o 186 tys. osób – co w rezultacie obniżyło stopę partycypacji z 62,25% na 62,14% (stopę partycypacji liczymy dzieląc liczbę bezrobotnych przez liczbę osób w „labor force”; im niższa stopa partycypacji tym mniejsza podaż pracy – co jest głównym wyzwaniem dla FED-u w walce z inflacją). Bardzo podobne sygnały otrzymamy także z danych dotyczących pierwszorazowych zasiłków dla bezrobotnych (initial claims), tyle tylko, iż te ostatnie są dostępne w odstępach tygodniowych (a nie miesięcznych), stąd większa ich przydatność jako danych wyprzedzających. W tygodniu zakończonym 28 listopada (publikacja 1 grudnia) liczba zasiłków dla bezrobotnych spadła o 16 tys. do poziomu 225 tys. (to zła informacja dla FED-u, chociaż ważniejszy tutaj jest trend niż jednotygodniowa zmiana). Poniższy wykres przedstawia szczegóły.

Pierwszorazowe zasiłki dla bezrobotnych w USA w latach 2000-2022 r. Źródło: opracowanie własne, FRED

W poprzednim raporcie tygodniowym analizowaliśmy dokładnej Initial Claims, stąd wiemy, iż historycznie mieliśmy 7 cykli rosnących zasiłków (związanych z recesjami, jednocześnie pomijamy przypadek roku 2020, który jest zbyt specyficzny). o ile dołek z każdego z poprzednich cykli zahaczymy w dołku obecnego cyklu (w dniu 19 marca br.) to możemy to przedstawić na kolejnym wykresie.

Pierwszorazowe zasiłki dla bezrobotnych w USA w latach 2000-2022 z naniesionymi poprzednimi cyklami wzrostów liczby zasiłków. Źródło: opracowanie własne, FRED

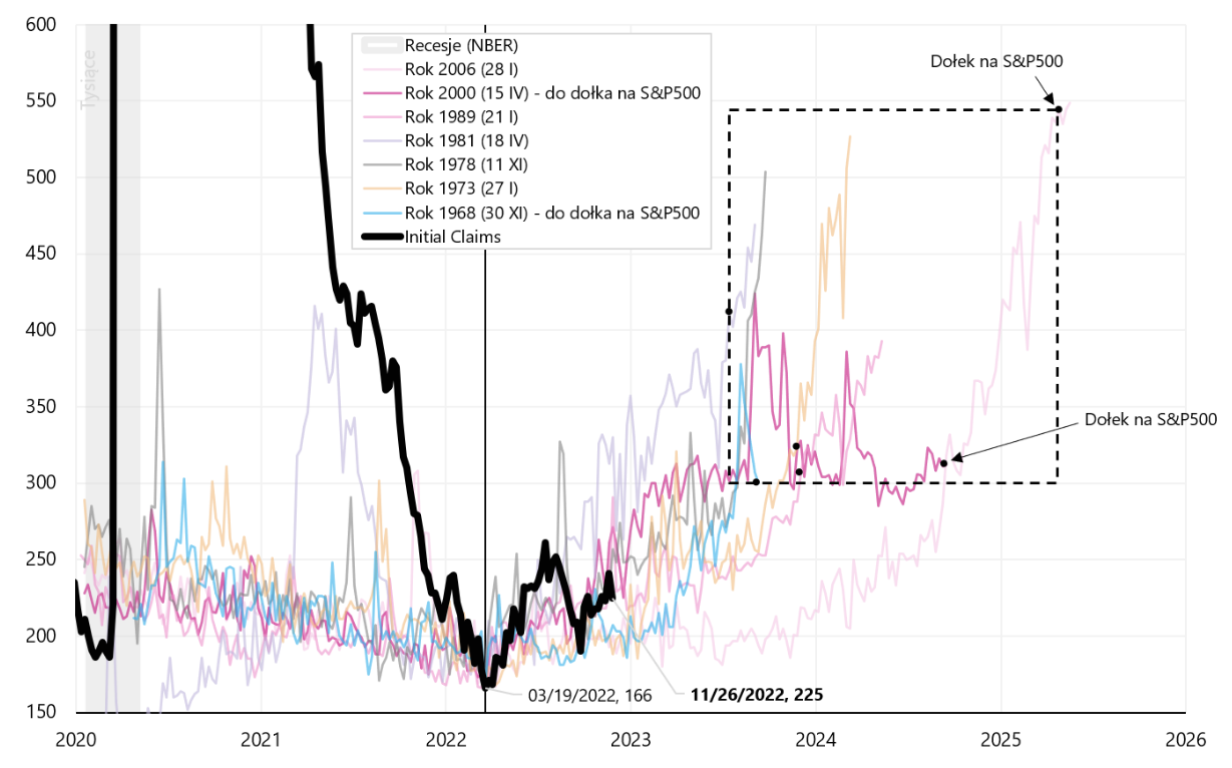

Czarny kwadrat z przerywaną linią pokazuje zakres, do którego historycznie rosły zasiłki dla bezrobotnych (w porównaniu do dzisiejszego poziomu zasiłków). Historycznie wzrost liczby zasiłków dla pierwszorazowych bezrobotnych był z reguły związany także z wystąpieniem rynku niedźwiedzia na indeksie S&P500. Na kolejnym wykresie przedstawiamy jak długo (historycznie) trwały bessy na rynku akcji podczas cykli wzrostu bezrobocia.

Pierwszorazowe zasiłki dla bezrobotnych w USA w latach 2000-2022 z naniesionymi poprzednimi cyklami wzrostów liczby zasiłków oraz dołkami indeksu S&P500 w każdym z tych cykli. Źródło: opracowanie własne, FRED

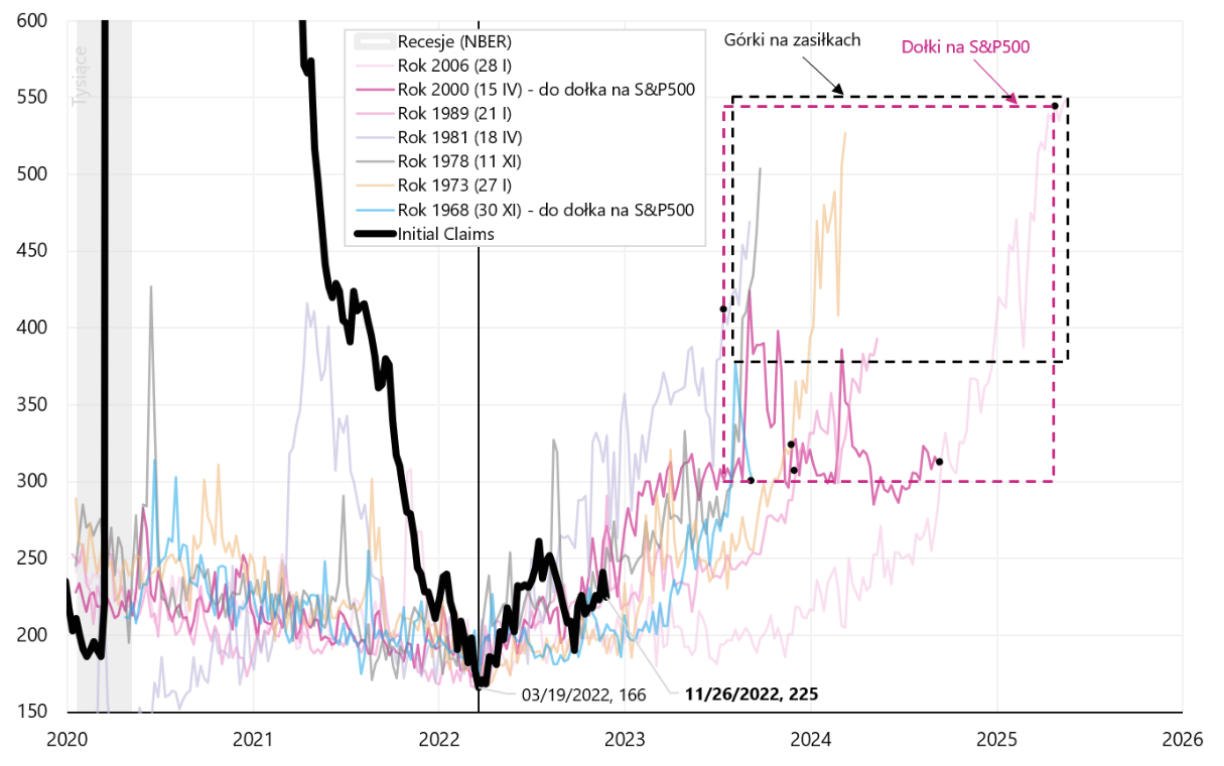

Na kolejnym wykresie nanosimy oba kwadraty pokazujące historyczne zakresy cykli rosnących zasiłków i spadających wtedy cen akcji. Historycznie akcje wyprzedzały cykl rosnącego bezrobocia wyznaczając wcześniej dołki bessy zarówno w wymiarze czasowym (oś X), jak i wielkości wzrostu zasiłków (oś Y). Rynek niedźwiedzia z 2008-2009 jest tutaj ewidentnym wyjątkiem (dołek n aS&P500 i górka na liczbie zasiłków wystąpiły jednocześnie bardzo późno w cyklu – to prawy górny róg obu kwadratów).

Pierwszorazowe zasiłki dla bezrobotnych w USA w latach 2000-2022 z naniesionymi poprzednimi cyklami wzrostów liczby zasiłków oraz dołkami indeksu S&P500 i górkami liczby zasiłków w każdym cyklu. Źródło: opracowanie własne, FRED

Jakie wnioski można wyciągnąć z powyższej analizy pod kątem dzisiejszego cyklu? o ile analogia historyczna miałaby się powtórzyć, to przy założeniu, iż w tej chwili mamy początek wzrostu liczby zasiłków (a jest to całkiem prawdopodobne patrząc na determinację FED-u do schłodzenia rynku pracy poprzez dalsze podnoszenie stóp procentowych), to zostało jeszcze sporo miejsca i czasu w wyznaczenie dołka przez S&P500 w bieżącym cyklu. Najpierw zasiłki dla bezrobotnych powinny wzrosnąć z dzisiejszego poziomu 225 tys. do przedziału co najmniej 300-350 tys., na co potrzebujemy jeszcze od 6 do 12 miesięcy czasu.

Krótkie porównanie inflacji w Polsce, Strefie Euro i USA

W mijającym tygodniu poznaliśmy wstępne odczyty inflacji w Polsce i Europie. Praktycznie w większości państw mieliśmy pozytywne zaskoczenia spadającą inflacją. W Polsce inflacja spadła z 17,9% na 17,4% głównie dzięki cenom energii (roczna dynamika inflacji spadła 0,5pp na co mniej więcej składa się żywność +0,1pp; energia -0,8pp; inflacja bazowa +0,2pp). W strefie euro inflacja również spadła głównie dzięki cenom energii z 10,6% na 10,0%. Poniższy wykres przedstawia kontrybucję do rocznej zmiany inflacji w Strefie Euro. Za październik br. (ostanie dostępne dane) wpływ cen energii na całą inflację wynosił 4,44 punktu procentowego (z 10,62%) i stanowiło to aż 42% całej rocznej zmiany inflacji.

Inflacja w Strefie Euro, zmiana roczna oraz kontrybucje zmiany. Źródło: opracowanie własne, Eurostat

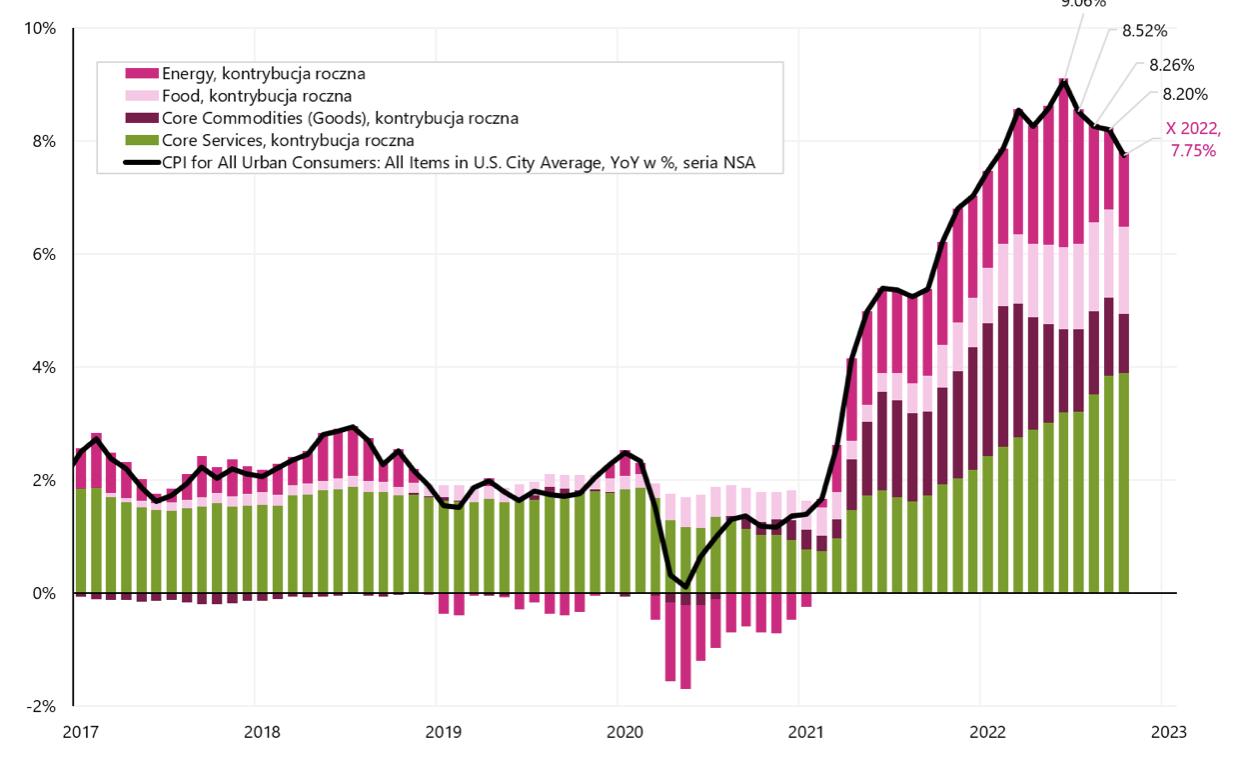

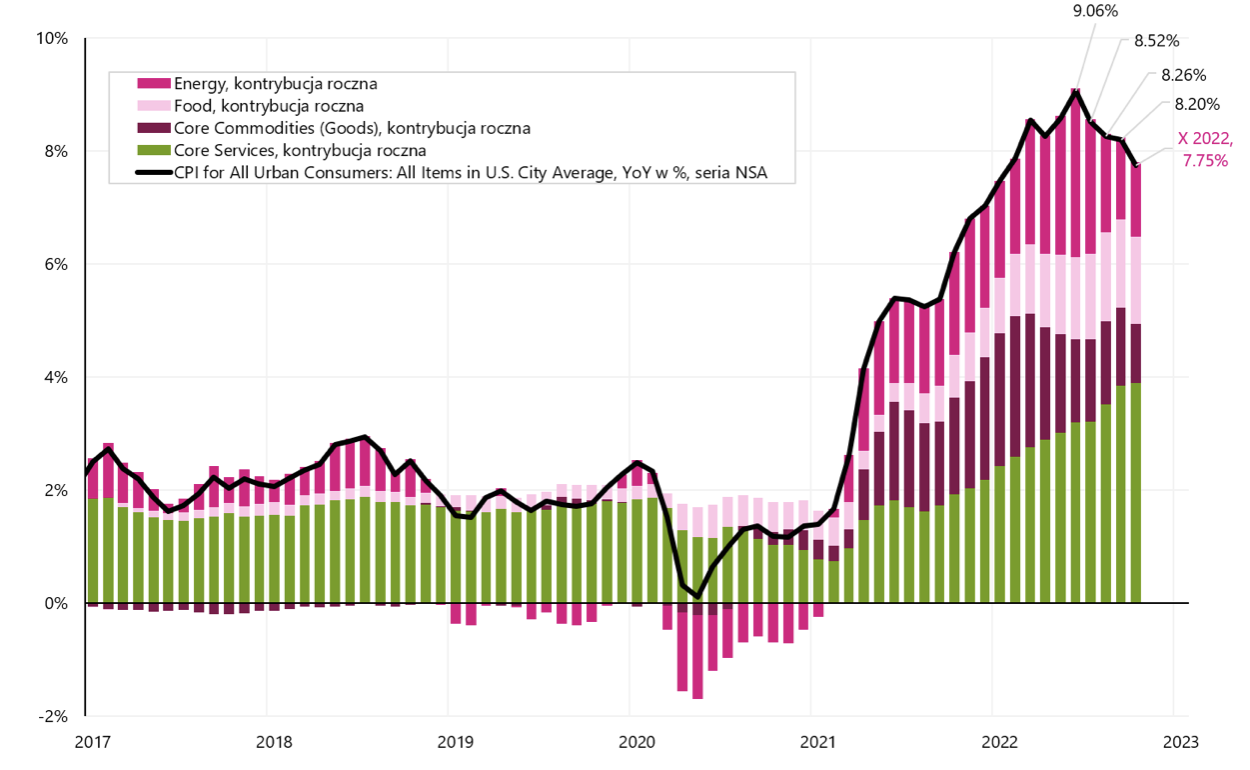

Kolejny wykres przedstawia kontrybucję do rocznej zmiany inflacji w USA. Za październik br. wpływ cen energii na całą inflację wyniósł 1,3 punktu procentowego (z 7,75%) i stanowiło to jedynie 17% całej rocznej zmiany inflacji.

Inflacja w USA, zmiana roczna oraz kontrybucje zmiany. Źródło: opracowanie własne, FRED

W Europie głównym problem są ceny energii, a wpływ inflacji bazowej na roczną zmianę inflacji to jedynie 32,4%. W USA głównym problemem jest inflacja bazowa, która stanowi aż 63,9% rocznej zmiany inflacji. W normalnych warunkach to USA miałyby większy kłopot z inflacją (bo tam były większe stymulusy fiskalne podczas pandemii i inflacja jest bardziej zakorzeniona w bazowej części koszyka). Natomiast w Europie brak możliwości szybkiego zastąpienia rosyjskich dostaw energii dostawami od innych producentów spowodował wysokie wzrosty cen energii, które mają największy wpływ na poziom obecnej inflacji w Europie. Ale z drugiej strony inflacja ma prawo szybciej spaść w Europie, po rozwiązaniu kwestii dostaw surowców energetycznych.

Podsumowanie

Mijający tydzień dostarczył nam sporo interesujących danych pod kątem prognozowania rynków w 2023 roku – pomimo iż indeksy akcyjne kilka się zmieniły w ciągu całego tygodnia.

Wystąpienie Powella w Brookings Institution rzuciło światło na determinację FED-u do walki z inflacją, ale też pokazało jak ważne dla FED-u będzie spowolnienie na rynku pracy, które powinno przełożyć się na wolniejszy wzrost płac i docelowo niższą inflację bazową usług. Z powodu skutków pandemii, akurat w tym cyklu rynek pracy ma prawo pozostać na dłużej silny niż zwykle. Najnowszy raport o zatrudnieniu tylko podkreślił obawy FED-u, iż schłodzenie wzrostu płac i całego rynku pracy niestety dopiero przed nami.

O Autorze

Jarosław Jamka – Doświadczony ekspert zarządzający funduszami, od ponad 25 lat zawodowo związany z rynkiem kapitałowym. Posiada tytuł doktora nauk ekonomicznych, licencję doradcy inwestycyjnego oraz maklera papierów wartościowych. Osobiście zarządzał funduszami akcji, obligacji, mutli-asset oraz global macro cross-asset. Przez wiele lat zarządzał największym polskim funduszem emerytalnym o aktywach powyżej 30 mld zł. Jako dyrektor inwestycyjny kierował pracą wielu zespołów zarządzających. Doświadczenie zdobywał jako: Członek Zarządu ING PTE, Wiceprezes i Prezes Zarządu ING TUnŻ, Wiceprezes Zarządu Money Makers S.A., Wiceprezes Zarządu Ipopema TFI, Wiceprezes Zarządu Quercus TFI, Członek Zarządu Skarbiec TFI, a także Członek Rad Nadzorczych ING PTE oraz AXA PTE. Od 12 lat specjalizuje się w zarządzaniu globalnymi klasami aktywów (global macro cross-asset).

Jarosław Jamka – Doświadczony ekspert zarządzający funduszami, od ponad 25 lat zawodowo związany z rynkiem kapitałowym. Posiada tytuł doktora nauk ekonomicznych, licencję doradcy inwestycyjnego oraz maklera papierów wartościowych. Osobiście zarządzał funduszami akcji, obligacji, mutli-asset oraz global macro cross-asset. Przez wiele lat zarządzał największym polskim funduszem emerytalnym o aktywach powyżej 30 mld zł. Jako dyrektor inwestycyjny kierował pracą wielu zespołów zarządzających. Doświadczenie zdobywał jako: Członek Zarządu ING PTE, Wiceprezes i Prezes Zarządu ING TUnŻ, Wiceprezes Zarządu Money Makers S.A., Wiceprezes Zarządu Ipopema TFI, Wiceprezes Zarządu Quercus TFI, Członek Zarządu Skarbiec TFI, a także Członek Rad Nadzorczych ING PTE oraz AXA PTE. Od 12 lat specjalizuje się w zarządzaniu globalnymi klasami aktywów (global macro cross-asset).

Nota prawna

Niniejszy dokument jest jedynie materiałem informacyjnym do użytku odbiorcy. Nie powinien być rozumiany jako materiał o charakterze doradczym lub jako podstawa do podejmowania decyzji inwestycyjnych. Nie powinien też być rozumiany jako rekomendacja inwestycyjna. Wszystkie opinie i prognozy przedstawione w tym opracowaniu są jedynie wyrazem opinii autora w dniu publikacji i mogą ulec zmianie bez zapowiedzi. Autor nie ponosi odpowiedzialności za jakiekolwiek decyzje inwestycyjne podjęte na podstawie niniejszego opracowania. Historyczne wyniki inwestycyjne nie dają gwarancji osiągnięcia podobnych wyników w przyszłości.

3 lat temu

3 lat temu

![[ZUS informuje] W jaki sposób lekarze ZUS podchodzą do niepełnosprawności intelektualnej albo problemów osób w spektrum autyzmu?](https://g.infor.pl/p/_files/38916000/jak-potwierdzic-dluszy-staz-pracy-zus-informuje-zaswiadczenie-2026-38915689.jpg)