W tym tygodniu w centrum uwagi ponownie znajduje się ryzyko geopolityczne i w dalszym ciągu mogą przeważać zlecenia mające na celu zabezpieczenie inwestycji. Dolar i złoto przez cały czas mają wsparcie w postaci obecnych ram makroekonomicznych oraz ryzyka konfliktu. CHF i JPY również zyskują na atrakcyjności jako bezpieczne inwestycje, z czego JPY w mniejszym stopniu, a CHF walczy również z brakiem wsparcia ze strony polityki pieniężnej. Umocnienie AUD w przypadku lepszych, niż przewidywano danych z Chin może być niestabilne, podobnie jak dzisiejszy rajd NZD po ogłoszeniu wyników wyborów.

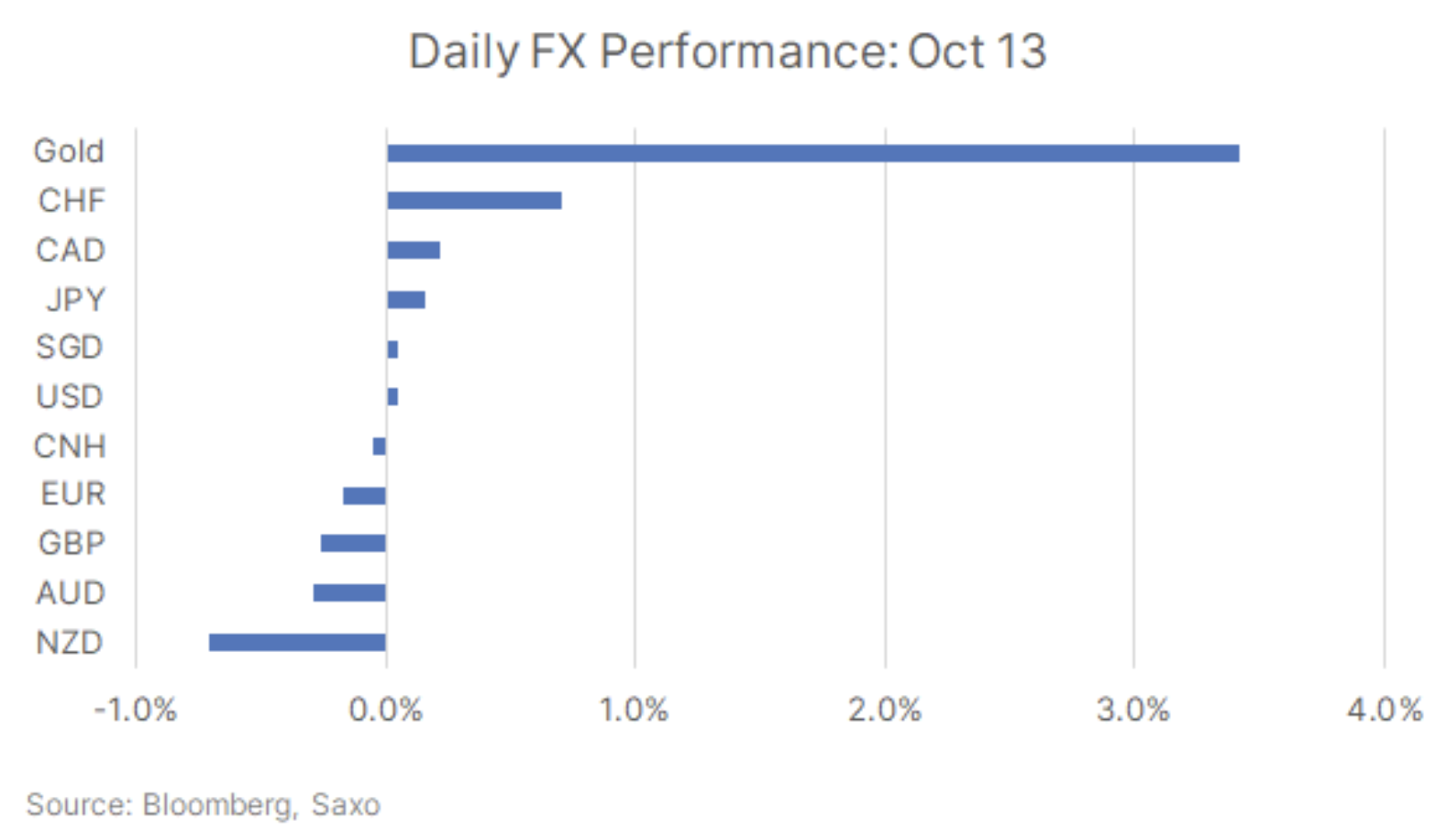

Piątkowa akcja cenowa stanowiła wyraźny przykład ucieczki do bezpiecznych przystani. Nastąpiła przecena akcji, natomiast obligacje, dolar, frank szwajcarski i złoto szły w górę. Izraelskie wojsko groziło przeprowadzeniem „szeroko zakrojonych operacji lądowych” i potencjalnej inwazji na Strefę Gazy, przez co ponad pół miliona Palestyńczyków uciekło na południe. Uwagi ze strony Iranu, iż kraj ten „nie pozostanie jedynie obserwatorem”, również podsyciły niepokój, w szczególności na rynkach ropy, biorąc pod uwagę tegoroczny znaczny wzrost produkcji i eksportu irańskiej ropy naftowej. Spowodowało to znaczny wzrost zainteresowania ropą, przez co cena ropy Brent poszła w górę o 5,7%.

Podczas sesji azjatyckiej niektóre z tych trendów uległy jednak nieznacznemu odwróceniu, a Stany Zjednoczone i ich sojusznicy próbowali zapobiec dalszej eskalacji konfliktu pomiędzy Izraelem a Hamasem. Geopolityka będzie przez cały czas kluczowym czynnikiem kształtującym sytuację na rynkach w nadchodzącym tygodniu, ponieważ inwestorzy będą przez cały czas rozważać ryzyko eskalacji pod kątem dążenia Amerykanów do zapobiegnięcia rozprzestrzenianiu się konfliktu na pozostałe kraje Bliskiego Wschodu.

Dolar i złoto pozostają preferowanymi bezpiecznymi przystaniami ze względu na ich umocnienie spowodowane różnymi czynnikami. Dolar, oprócz premii geopolitycznej, przez cały czas korzysta z odporności gospodarki Stanów Zjednoczonych i transakcji carry. Zauważyliśmy już wcześniej, iż potencjał wzrostu dolara zaczyna być ograniczony, a przewaga transakcji carry może również się zmniejszyć, ponieważ stają się one coraz droższe w obliczu rosnącej zmienności i spadku rentowności obligacji.

Równocześnie złoto dodatkowo skorzystało na spadku realnych rentowności, ponieważ dążenie do zabezpieczenia inwestycji dzięki obligacji skarbowych obniża nominalne rentowności, a oczekiwania inflacyjne pozostają zakotwiczone, jednak silniejszy dolar może doprowadzić do pewnego kompromisu w odniesieniu do zysków złota.

Do pozostałych bezpiecznych przystani zaliczają się CHF i JPY, jednak JPY odgrywa w tej sytuacji mniejszą rolę ze względu na większe ryzyko związane z wyższymi cenami ropy w kontekście importu tego surowca. Polityka pieniężna nie wspiera również CHF, ponieważ głównym problemem przestaje być inflacja, a staje się nim ryzyko recesji. Innym sposobem rozegrania tej sytuacji może być wykorzystanie potencjalnego wzrostu cen ropy, najbardziej widocznego w przypadku NOK i CAD, oprócz kolejnych zleceń kupna USD. Tymczasem EUR jest zagrożone ze względu na potencjalny wstrząs energetyczny.

Wnioski dla rynku: Kupno dolara pozostaje korzystne w przypadku lekkich spadków związanych z niepewnością geopolityczną, mimo iż potencjał wzrostu jest coraz bardziej ograniczony. Złoto (XAU/USD) może być preferowaną bezpieczną przystanią z uwagi na spadek realnych rentowności, podczas gdy rola CHF i JPY w tym zakresie jest stosunkowo ograniczona. Kurs EUR/CHF spadł poniżej 0,95 i może osiągnąć minima z 2022 r. na poziomie 0,9410.

AUD: W oczekiwaniu na dane z Chin i zapowiadane bodźce

Wszelkie przypadki umocnienia AUD są przez cały czas niestabilne. Powodem, dla którego należy trzymać się z dala od walut wrażliwych na ryzyko, jest nie tylko obecne ryzyko geopolityczne, ale także spowalniające tempo wzrostu gospodarczego, a utrzymujące się poziomy inflacji przez cały czas sprawiają, iż otoczenie makro jest niezwykle skomplikowane. Jednak para AUD/USD przez cały czas znajduje wsparcie na poziomie 0,63, choćby o ile jej potencjał wzrostu jest ograniczony.

Kluczowe mogą okazać się dane na temat aktywności gospodarczej i PKB w Chinach, które zostaną opublikowane w środę. o ile dane te okażą się lepsze od przewidywanych, retoryka dotycząca wpływu bodźców na aktywność przeważy. Po powrocie Chińczyków z wakacji nasiliły się również apele o ponowne pobudzenie gospodarki i wszelkie tego rodzaju środki mogą tymczasowo wesprzeć AUD. Protokół z posiedzenia RBA, który zostanie opublikowany we wtorek, raczej nie wpłynie na sytuację. Para AUD/USD może celować w 0,64, jednak siła USD i względy geopolityczne prawdopodobnie pozostaną nadrzędnymi tematami w tym tygodniu.

Wnioski dla rynku: Potencjalne dynamiczne umocnienie AUD/USD, o ile dane na temat aktywności w Chinach zaskoczą w tym tygodniu na plus, jednak ogólny obraz sytuacji pozostaje negatywny.

NZD: Zwycięstwo opozycji przynosi wytchnienie

Weekendowe wybory przyniosły zwycięstwo opozycyjnej Partii Narodowej i koniec sześcioletnich rządów Partii Pracy, a nowym premierem zostanie Christopher Luxon. Nowy rząd będzie musiał zmierzyć się z trudnymi prognozami gospodarczymi, a RBNZ prognozuje recesję, ponieważ planuje utrzymać stopy procentowe na wysokim poziomie, aby ograniczyć presję inflacyjną. NZD umocnił się po ogłoszeniu wyników, jednak rynek niedługo ponownie skupi się na geopolityce i nadrzędnej sile USD. Jutro rano Nowa Zelandia poda również odczyt CPI za III kwartał – przewiduje się wzrost do 1,9% kw/kw w porównaniu z 1,1% kw/kw w II kwartale, ale spadek do 5,9% r/r w porównaniu z poprzednim odczytem 6,0% r/r. Niższa inflacja może spowodować dalsze obniżenie oczekiwań dotyczących podwyżek stóp procentowych przez RBNZ, wywierając presję na NZD.

Wnioski dla rynku: Po weekendowych wyborach, w wyniku których zwyciężyła opozycja, para NZD/USD powróciła powyżej 0,59, jednak geopolityka i tematy makro mogą przez cały czas oznaczać kolejny test minimum w ujęciu rok do dnia na poziomie 0,5859.

O Autorze

Charu Chanana, strateżka rynkowa w singapurskim oddziale Saxo Bank. Posiada ponad 10-letnie doświadczenie na rynkach finansowych, ostatnio jako Lead Asia Economist w Continuum Economics, gdzie zajmowała się analizą makroekonomiczną państw wschodzących Azji, ze szczególnym uwzględnieniem Indii i Azji Południowo-Wschodniej. Jest biegła w analizowaniu i monitorowaniu wpływu krajowych i zewnętrznych wstrząsów makroekonomicznych na region. Jest często cytowana w artykułach prasowych i regularnie pojawia się w CNBC, Bloomberg TV i Channel News Asia oraz w biznesowych kanałach radiowych Singapuru.

Charu Chanana, strateżka rynkowa w singapurskim oddziale Saxo Bank. Posiada ponad 10-letnie doświadczenie na rynkach finansowych, ostatnio jako Lead Asia Economist w Continuum Economics, gdzie zajmowała się analizą makroekonomiczną państw wschodzących Azji, ze szczególnym uwzględnieniem Indii i Azji Południowo-Wschodniej. Jest biegła w analizowaniu i monitorowaniu wpływu krajowych i zewnętrznych wstrząsów makroekonomicznych na region. Jest często cytowana w artykułach prasowych i regularnie pojawia się w CNBC, Bloomberg TV i Channel News Asia oraz w biznesowych kanałach radiowych Singapuru.

2 lat temu

2 lat temu