Zwrot z indeksu ogólnego zwrotu z rynków towarowych Bloomberg (Bloomberg Commodity Total Return) wyniósł niemal 1% we wrześniu – w miesiącu, który podkreślił różnicę pomiędzy sektorem energetycznym (z wyłączeniem gazu ziemnego) i metalami przemysłowymi z jednej strony, a sektorami zbóż i metali szlachetnych z drugiej strony. We wrześniu poznaliśmy dwie najważniejsze informacje, które ostatecznie nadały ton wszystkim rynkom. Pierwsza z nich dotyczyła decyzji Arabii Saudyjskiej i Rosji o przedłużeniu jednostronnych cięć produkcji do końca roku, co przyczyniło się do gwałtownego wzrostu cen energii. Następnie amerykańska Rezerwa Federalna przekazała komunikat o „wyższych stopach przez dłuższy czas”.

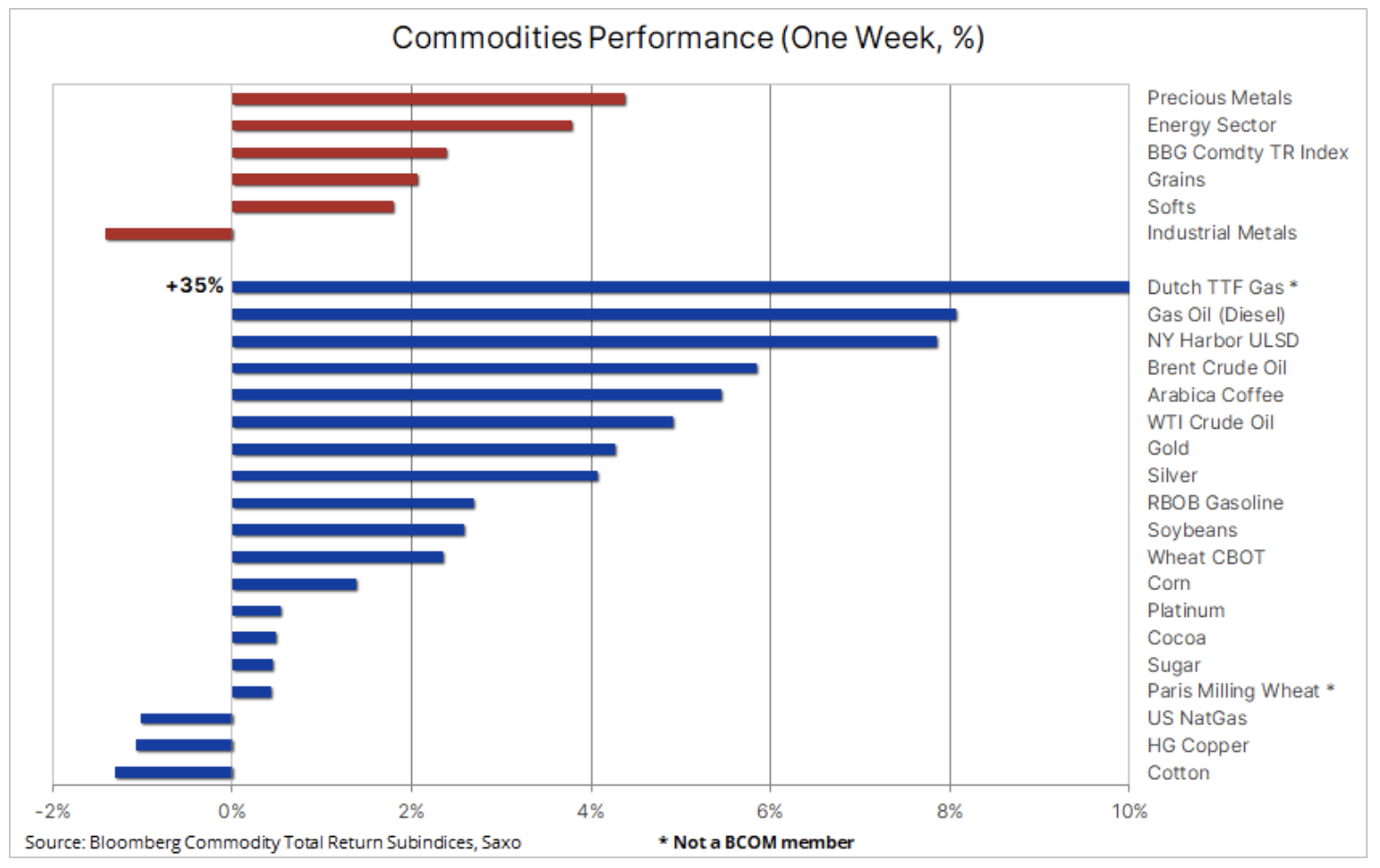

Ceny większości kluczowych surowców w minionym tygodniu odwróciły się i mocno poszły w górę, ponieważ tragiczne wydarzenia w Izraelu wzbudziły obawy o stabilność w tym regionie, wspierając tym samym sektor energii, w tym dynamiczny wzrost cen gazu w Europie. Po wielotygodniowym osłabieniu w sektorze metali szlachetnych nastąpił silny wzrost, wspierany przez popyt na zabezpieczenie inwestycji na Bliskim Wschodzie i na wypowiedzi kilku członków amerykańskiej Rezerwy Federalnej, według których niedawny wzrost rentowności obligacji skarbowych zmniejszył potrzebę dodatkowych podwyżek stóp. Wraz ze zbliżającym się terminem osiągnięcia szczytowych poziomów stóp procentowych i pomimo silniejszego, niż przewidywano odczytu inflacji w Stanach Zjednoczonych we wrześniu, złoto zdołało wybić się powyżej kluczowego oporu.

Ponadto sektor zbóż przez drugi tydzień z rzędu odnotował wzrost po tym, jak rząd amerykański skorygował w dół poziom tegorocznych zbiorów soi i kukurydzy w Stanach Zjednoczonych, co doprowadziło do obniżenia stanu globalnych zapasów. Ogólnie rzecz biorąc, wszystkie trzy najważniejsze rodzaje upraw w dalszym ciągu wykazują trend spadkowy ze względu na znaczący poziom światowych dostaw, m.in. z Ameryki Południowej. W połączeniu z niedawnym umocnieniem dolara spowodowało to, iż konkurencyjność amerykańskich eksporterów uległa pogorszeniu, zmuszając ich do obniżenia cen do poziomów, które ostatecznie byłyby w stanie zainteresować zagranicznych nabywców.

W ujęciu ogólnym indeks ogólnego zwrotu z rynków towarowych Bloomberg (BCOMTR – Bloomberg Commodity Total Return), monitorujący koszyk 24 najważniejszych kontraktów terminowych na surowce, wzrósł o 2,4%, podtrzymując tym samym zapoczątkowany w czerwcu trend wzrostowy. Największy wzrost odnotowały cztery kontrakty terminowe na olej napędowy i ropę naftową, natomiast absolutnym wyjątkiem był kontrakt terminowy na gaz w UE (nieuwzględniony w BCOMTR), który wzrósł aż o 35% do poziomu siedmiomiesięcznego maksimum. Równocześnie złoto odnotowało najlepszy tydzień od siedmiu miesięcy dzięki sytuacji, w której inwestorzy spekulacyjni zmuszeni zostali do pokrywania niedawno otwartych krótkich pozycji oraz dzięki zwyżkowej dynamice przyciągającej nowych kupujących.

Z drugiej strony miedź HG była jednym z zaledwie trzech surowców, które w ubiegłym tygodniu poszły w dół pod presją wzrostu zapasów w magazynach monitorowanych przez LME do poziomu dwuletniego maksimum i w efekcie pogorszenia nastrojów wśród delegatów na corocznym spotkaniu LME w Londynie w związku z obawami o globalny wzrost gospodarczy. o ile dodamy do tego w najlepszym razie nierównomierne ożywienie w Chinach, prognoza krótkoterminowa pozostaje niekorzystna, jednak ryzyko spadku łagodzi przeważająco pozytywna prognoza długoterminowa.

Premia za ryzyko wojenne winduje ceny ropy i paliw

Po ostatnich agresywnych spadkach w całym sektorze energii w obliczu mocnego wzrostu rentowności obligacji i silnego dolara nasilającego obawy o popyt nastąpiło gwałtowne odwrócenie w efekcie ataku Hamasu na Izrael i późniejszych kontratakach na Strefę Gazy. Nie ulega wątpliwości, iż przedłużająca się wojna pomiędzy Izraelem a Hamasem mogłaby zdestabilizować sytuację na Bliskim Wschodzie, a w najgorszym przypadku zmniejszyć globalną podaż po tym, jak irański minister spraw zagranicznych ostrzegł, iż wspierani przez Teheran bojownicy mogą otworzyć nowy front.

Ponadto MAE w swoim miesięcznym raporcie na temat rynku ropy stwierdziła, iż niedawny odwrót ropy naftowej z okolic 100 USD za baryłkę pokazał, iż ceny wzrosły do poziomów, które mogą spowodować spadek popytu, natomiast OPEC podtrzymała swoje projekcje dotyczące rekordowego deficytu w tym kwartale, wynoszącego 3 mln baryłek dziennie. Równocześnie EIA podała, iż produkcja ropy naftowej w Stanach Zjednoczonych osiągnęła rekordowy poziom 13,2 mln baryłek dziennie, a zapasy wykazały największy wzrost w ujęciu tygodniowym od lutego, przy czym rafinerie działały w najwolniejszym tempie od stycznia z powodu sezonowych prac konserwacyjnych.

Podczas gdy prognoza makroekonomiczna pozostaje niekorzystna, a popyt wykazuje oznaki osłabienia, w szczególności w Stanach Zjednoczonych, gdzie implikowany popyt na benzynę w ujęciu średniej czterotygodniowej wykazuje stały spadek, perspektywa zakłóceń podaży spowodowanych sytuacją geopolityczną i dalszego ograniczania produkcji przez OPEC+ zapewni cenom wsparcie w nadchodzących tygodniach.

Arabia Saudyjska i jej bliskowschodni sąsiedzi, którzy tak ciężko walczyli o wsparcie cen ropy, rezygnując przy tym z przychodów, raczej nie zaakceptują znacznie niższych cen. W związku z tym uważamy, iż wsparcie dla ropy WTI i Brent znajdzie się, a być może już się znalazło, przed poziomem 80 USD. O ile nie wystąpią żadne zakłócenia geopolityczne, potencjał wzrostu wydaje się w tej chwili w równym stopniu ograniczony, podczas gdy niedźwiedzie wypiętrzenie amerykańskiej krzywej dochodowości przez cały czas budzi obawy dotyczące stagflacji; biorąc to pod uwagę, cena ropy Brent może ponownie ustabilizować się w przedziale od 85 do 95 USD, który na razie określilibyśmy jako „idealny” – nie za niski dla producentów i nie za wysoki dla konsumentów.

Po korekcie o niemal 15% na początku października odnowienie napięć na Bliskim Wschodzie i obawy o zakłócenia dostaw spowodowały, iż ropa Brent umocniła się w kierunku 90 USD. Formułowanie jakichkolwiek prognoz na nadchodzące tygodnie jest niemal niemożliwe, da się jednak zauważyć, iż producenci z Rady Współpracy Zatoki Perskiej, na czele z Arabią Saudyjską, dysponują bardzo dużymi rezerwami produkcyjnymi, które w przypadku realizacji najgorszego scenariusza mogą zostać uwolnione – o ile zapadnie taka decyzja.

Ceny gazu w UE idą w górę w związku z obawami o zimową podaż

Europejski kontrakt terminowy na gaz TTF odnotował największy wzrost od ubiegłego lata, ponieważ wojna na Bliskim Wschodzie doprowadziła do zakłócenia dostaw z Izraela przez Egipt, a Finlandia podejrzewa, iż wyciek z gazociągu na Morzu Bałtyckim był wynikiem sabotażu, podsycając obawy o bezpieczeństwo europejskiej infrastruktury energetycznej przed okresem szczytowego zimowego popytu. Przypomnijmy, iż w ubiegłym roku miały miejsce wybuchy gazociągu Nord Stream z Rosji do Niemiec; dotychczas nie ustalono, kto ponosi za to odpowiedzialność.

Wzrost o 35%, który w pewnym momencie po raz pierwszy od lutego wywindował cenę do maksimum na poziomie 56 EUR za MWh, rozpoczął się jednak po tym, jak Izrael nakazał Chevronowi wstrzymanie produkcji na polu gazowym Tamar. Obiekt ten dostarcza gaz rurociągiem do Egiptu, gdzie część jest następnie przetwarzana w LNG i przesyłana do Europy. Mimo iż przerwa w dostawach jest prawdopodobnie tymczasowa, podkreśla ona jednak rosnącą zależność Europy od importu gazu z państw innych niż Rosja. Pomimo bardzo silnego umocnienia obserwowanego w ubiegłym tygodniu, aktualna cena przez cały czas wykazuje relatywnie niewielką zmianę w porównaniu z 160 EUR/MWh w analogicznym okresie ubiegłego roku, co dowodzi, iż rynek jest znacznie lepiej przygotowany na nadchodzącą zimę, ponieważ magazyny w całym regionie są bliskie zapełnienia, a popyt spadł o ponad 15% ze względu na fakt, iż recesja i wysokie ceny energii zaszkodziły wielu branżom zużywającym duże ilości energii.

Poprawa fundamentów złota tuż po pogorszeniu nastrojów inwestorów spekulacyjnych

Złoto odnotowało największy wzrost w ujęciu tygodniowym od siedmiu miesięcy ze względu na popyt na zabezpieczenie inwestycji w reakcji na tragiczne wydarzenia na Bliskim Wschodzie, a także na wypowiedzi członków Rezerwy Federalnej przygotowujące rynek na scenariusz szczytowych stóp procentowych. Przed odbiciem złoto odnotowało spadek aż o +130 USD do poziomu zbliżonego do kluczowego wsparcia powyżej 1 800 USD. W wyniku tego osłabienia, przed odbiciem, które nastąpiło po atakach Hamasu na Izrael fundusze hedgingowe utrzymywały krótką pozycję netto.

Ostatni spadek osiągnął kulminację po kolejnym zaskakująco mocnym raporcie na temat zatrudnienia w Stanach Zjednoczonych, który wsparł narrację o dłuższych stopach przez dłuższy czas i spowodował, iż rentowności amerykańskich obligacji skarbowych na długim końcu krzywej osiągnęły nowe wieloletnie maksima. Od tego czasu jednak rentowności zaczęły ponownie spadać w efekcie tragicznych wydarzeń na Bliskim Wschodzie i uwag kilku członków Fed, którzy podkreślili, iż wzrost rentowności obligacji zmniejsza potrzebę dalszych podwyżek stóp przez FOMC. Oba te wydarzenia zmusiły fundusze hedgingowe do powrotu z niedawno utworzonej krótkiej pozycji netto do długiej pozycji netto.

W naszej opublikowanej niedawno prognozie na IV kwartał, zatytułowanej “Obligacje. Kupujmy obligacje”, stawiamy tezę, iż realne stopy procentowe są zbyt dodatnie, co negatywnie wpłynie na sektory i konsumentów potrzebujących refinansowania. Ponieważ wydatki prawdopodobnie wyhamują, a amerykański cykl fiskalny z etapu „wiatru w żagle” przechodzi w tryb „pod wiatr”, świat może rzeczywiście osiągnąć „szczytowe stopy procentowe”, oferując jedną na czterdzieści lat okazję do zajęcia długich pozycji w obligacjach. W odniesieniu do obligacji zauważyliśmy ponadto, iż ryzyko stagflacji i scenariusza „wyższych stóp przez dłuższy czas”, na które wskazują oczekiwania inflacyjne, a ostatnio napędzane wyższymi cenami energii, może stanowić zagrożenie dla terminu realizacji naszej prognozy dotyczącej kupna obligacji. Jednak spowolnienie gospodarcze, wraz z pojawieniem się opóźnionych efektów ostatniego cyklu podwyżek stóp procentowych, zmusi banki centralne do cięcia stóp, obniżając krótki koniec amerykańskiej krzywej dochodowości, a w miarę pogłębiania się efektów tej sytuacji długi koniec krzywej również ulegnie obniżeniu, odzwierciedlając potrzebę niższych lub wręcz ujemnych długoterminowych realnych stóp procentowych.

Pomimo ponownego wzrostu rentowności w następstwie silniejszego, niż przewidywano odczytu inflacji w Stanach Zjednoczonych we wrześniu, rynek złota wydaje się ponownie skupiać na wsparciu, w szczególności biorąc pod uwagę perspektywę wzrostu rentowności – zgodnie z uwagami Fed z ubiegłego tygodnia – zmniejszającego ryzyko dalszych podwyżek stóp procentowych. W naszej najnowszej analizie rynku metali szlachetnych przyglądamy się bliżej tym i innym niedawnym wydarzeniom przyczyniającym się do poprawy nastrojów.

Złoto kontynuowało wzrost w piątek po imponującym tygodniu, w którym nie podjęto żadnych prób domknięcia otwartej w poniedziałek dziesięciodolarowej luki poniżej 1 844 USD. Po wybiciu się z powrotem powyżej 1 900 USD, następnym istotnym poziomem oporu będzie dopiero dwustudniowa średnia ruchoma w okolicach 1 930 USD, a następnie ostatnia wartość szczytowa w pobliżu 1 950 USD.

Ceny zbóż rosną, jednak trend spadkowy się utrzymuje

Amerykański sektor zbóż i soi, przede wszystkim spadające ceny pszenicy, otrzymał niewielki impuls po tym, jak amerykański Departament Rolnictwa (USDA) w miesięcznym raporcie ustalił zbiory soi na 4,104 mld buszli, czyli o 42 mln buszli mniej niż prognozowano we wrześniu i o 30 mln buszli poniżej średnich szacunków analityków. Skok cenowy, który nastąpił po publikacji tego raportu, przyczynił się również do wzrostu cen pszenicy i kukurydzy po tym, jak w ubiegłym miesiącu spadły do najniższych poziomów odpowiednio od 3 lat i 33 miesięcy. Cena grudniowego kontraktu na pszenicę spadła o jedną trzecią w porównaniu z analogicznym okresem ubiegłego roku, podczas gdy kukurydza straciła 29%, a soja zaledwie 6,5%. Na ceny tych trzech kluczowych upraw negatywnie wpłynęły letnie zbiory, które okazały się lepsze, niż pierwotnie się obawiano, a silniejszy dolar sprawił, iż eksport od innych producentów stał się bardziej konkurencyjny, w szczególności w przypadku Brazylii i Argentyny w kontekście kukurydzy oraz Rosji i Europy w kontekście pszenicy.

Po zakończeniu żniw na półkuli północnej i poznaniu ich wyników rynek skupi się na Ameryce Południowej i Azji, w szczególności biorąc pod uwagę perspektywę zjawiska La Niña powodującego suszę w Australii, która jest głównym producentem pszenicy, przy równoczesnym wsparciu produkcji w Ameryce Południowej, ponieważ La Niña zwykle zapewnia dużo deszczu.

O Autorze

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

2 lat temu

2 lat temu