W swoim najnowszym raporcie na dalszą część roku 2023 największy na świecie fundusz inwestycyjny BlackRock zarządzający prawie 8 bln USD spodziewa się słabego roku dla ryzykownych aktywów, mimo euforycznego do tej pory stycznia. Według analityków funduszu Larry’ego Finka zyski koroporacyjne będą topnieć wraz z coraz słabszymi konsumentami w USA, niższymi inwestycjami i niezmiennie jastrzębim Fedem co jeszcze bardziej obciąży ryzykowne aktywa. Choć rynek pracy w USA pozostaje bardzo mocny, nie pomoże Amerykanom na zwiększenie wydatków w warunkach wciąż wysokiej inflacji i topniejących oszczędności prywatnych. Mało tego, to właśnie silny popyt na pracę jest czymś, w co chce uderzyć Fed ponieważ tak długo jak długo w Stanach pod tym względem będzie bardzo dobrze, tak długo inflacja może wrócić do nieakceptowalnych poziomów! Pytanie, czy to już znajduje się w wycenach giełdowych gigantów? Prawdopodobnie nie ponieważ dziś rynki chcą wierzyć w miękkie lądowanie banków centralnych, chcą przejść przez rzekę suchą stopą choć to przecież niemożliwe (!) Nie zapomnijmy jednak, iż raporty tworzone przez analityków z inwestycyjnych funduszy często bywają 'produktami’ dla klientów niż faktyczną opinią zarządzających aktywami. Wielokrotnie podnoszono kwestię, iż w ten sposób banki potrafią manipulować rynkiem.

Zbyt piękne by było prawdziwe

Ileż mądrości jest w tym stwierdzeniu. Oczywiście – rozum swoje, giełda swoje, bo rynki to emocje. Znów można odnieść wrażenie, iż inwestorzy ekstremalnie pozytywny scenariusz uznają za ten najbardziej prawdopodobny. Prawdopodobnie nie dlatego, iż taki rzeczywiście jest ale dlatego, iż inwestorzy chcą w niego wierzyć. W długim terminie jednak rynek to nie koncert życzeń. Rodzi to problem ponieważ w warunkach zakupów, wyceny akcji (z którymi korelują kryptowaluty) oczywiście rosną, oddalając się od fundamentów (co trwa niezmiennie, w każdym cyklu). W miarę jak indeksy znów odrywają się od fundamentów kara może być szczególnie dotkliwa ponieważ wisząca nad światem głęboka recesja może poważnie uderzyć w marże i rentowność spółek – co poskuktuje natychmiastowym ruchem na południe i masowo obniżanymi ocenami analityków. To oczywiście nie jest i nie może dziś być uwzględnione w wycenach setek gigantów z Wall Street. Dlaczego? Ponieważ inwestorzy wierzą w magiczny sukces amerykańskiej gospodarki i Rezerwy Federalnej! O ile toksyczna, keynesowska ekonomia oderwała rynek od rzeczywistości, o tyle możemy z całą pewnoscią stwierdzić, iż rynki mają skłonność do romansu z ogólnym klimatem gospodarczym. Czy jest możliwe by Bitocin i S&P 500 notowały rekordowy rok w sytuacji gdy inwestorzy widzą, iż jest źle a ostatecznie myślą, iż będzie tylko gorzej (magia spadających cen)? To bardzo mało prawdopodbne.

Coś pozytywnego?

Otwarcie Chin, największej gospodarki świata to dobra wiadomość dla świata finansów i handlu. Przynajmniej dopóki nie rozprzestrzeni sie kolejny wirus, a inflacja nie wzrośnie z powodu nagłego otwarcia Państwa Środka (takie argumenty wielokrotnie już podnoszono). Wielu choćby zachodnich analityków z Wall Street uważa, iż dominacja Chin jest możliwa i pozostaje kwestią czasu. To daltego Amerykanie w szalonym tempie kupują akcje chińskich biznesów. Nie bez powodu choćby wyżej wspomniany BlackRock realizuje tam rekordowe inwestycje. Ale czy naprawdę zdoła to powstrzymać burzę, która może być w drodze? Czy psychika inwestorów poprawiła się już dość znacząco by dać paliwa dla kolejnego rajdu?

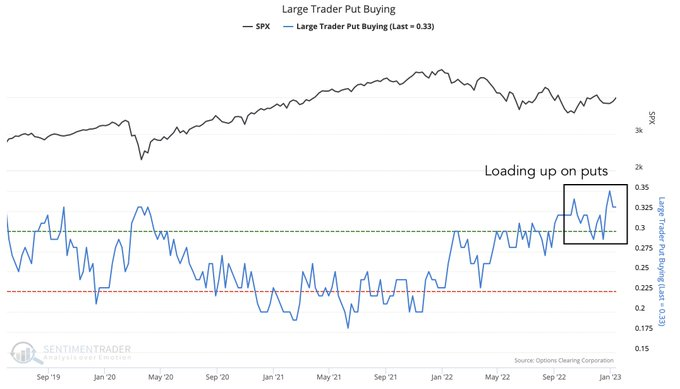

Mimo zyskującyh indeksów traderzy rynku opcji (put) pozostają pesymistami i ewidentnie prognozują spadki. Indeksy czeka short squeeze? Źródło: Game of Trades

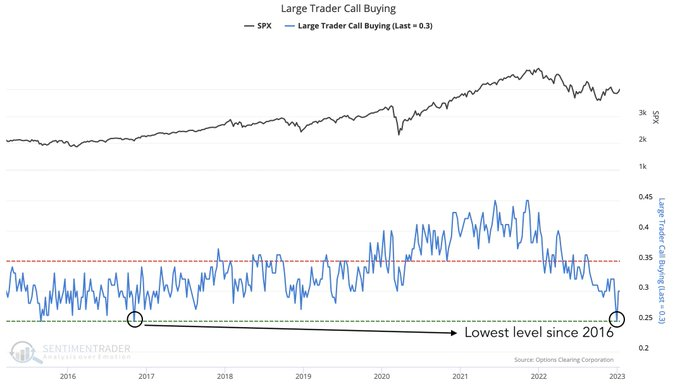

Mimo zyskującyh indeksów traderzy rynku opcji (put) pozostają pesymistami i ewidentnie prognozują spadki. Indeksy czeka short squeeze? Źródło: Game of Trades Bycze zakłady spekulantów z rynku opcji (call) znajdują się na rekordowo niskich poziomach, widzianych ostatnio w 2016 roku. To może paradoksalnie dodać wiatru w żagle indeksom? Opcje call mogą stać się coraz 'tańsze’ gdy wyniki spółek z Wall Street szczególnie gigantów technologicznych okażą się lepsze od oczekiwań. Źródło: Game of Trades

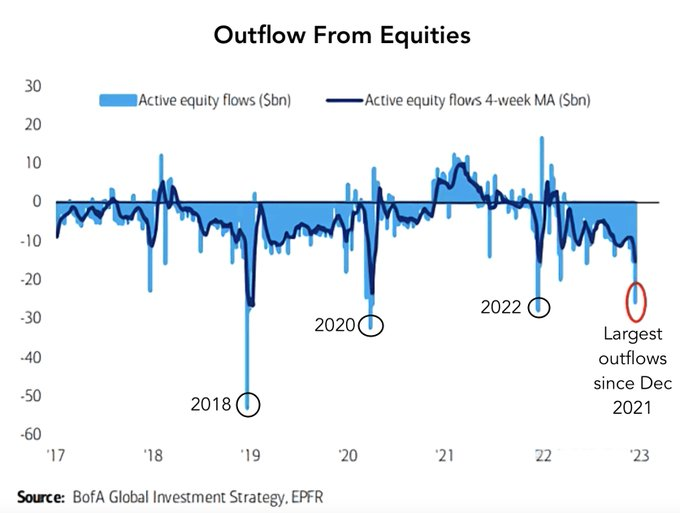

Bycze zakłady spekulantów z rynku opcji (call) znajdują się na rekordowo niskich poziomach, widzianych ostatnio w 2016 roku. To może paradoksalnie dodać wiatru w żagle indeksom? Opcje call mogą stać się coraz 'tańsze’ gdy wyniki spółek z Wall Street szczególnie gigantów technologicznych okażą się lepsze od oczekiwań. Źródło: Game of Trades W ostatnich dniach Bank of America zanotował największe odpływy z rynku akcji od grudnia 2021 roku. Fundusze przygotowują się na ciężki rok? Źródło: BofA Investment, EPFR

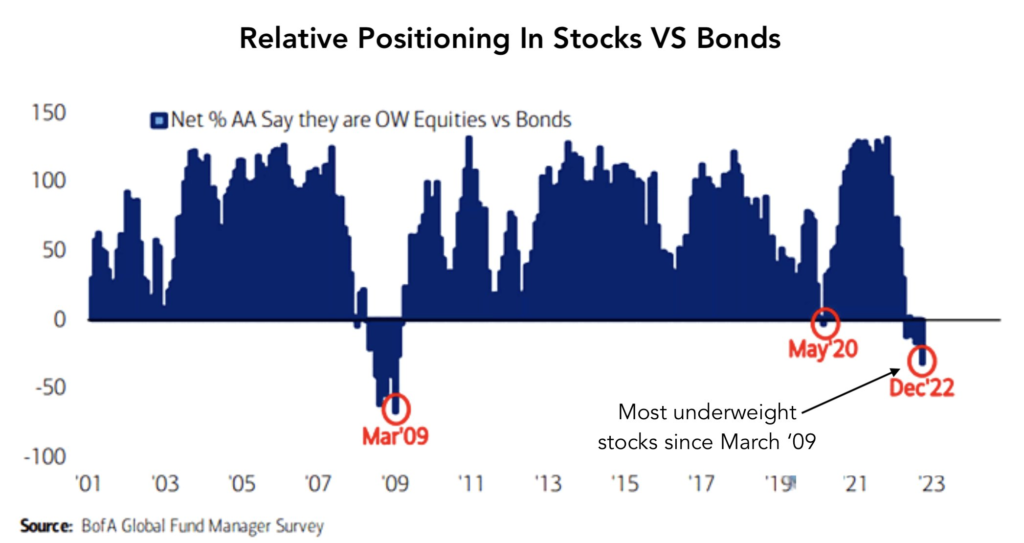

W ostatnich dniach Bank of America zanotował największe odpływy z rynku akcji od grudnia 2021 roku. Fundusze przygotowują się na ciężki rok? Źródło: BofA Investment, EPFR Z drugiej strony jednak rynek akcji jest ponownie najbardziej pogardzanym przez analityków, od marca 2009 roku gdy indeksy były bardzo, bardzo blisko najniższych poziomów od blisko 14 lat. Źródło: BofA Global Fund Manager Survey

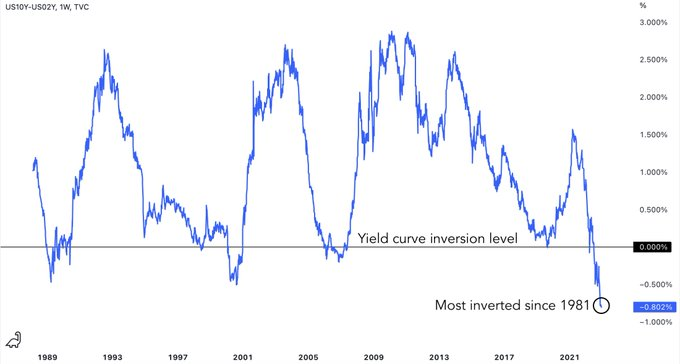

Z drugiej strony jednak rynek akcji jest ponownie najbardziej pogardzanym przez analityków, od marca 2009 roku gdy indeksy były bardzo, bardzo blisko najniższych poziomów od blisko 14 lat. Źródło: BofA Global Fund Manager Survey Odwrócenie krzywej rentowności 2 i 10 letnich obligacji jest najmocniejsze od recesji z początku lat 80-tych i wskazuje, iż recejsa która czeka gospodarkę może być silniejsza niż wielu się spodziewa. Tymczasem banki centralne karmią 'słuchaczy’ legendami o miękkim lądowaniu. Źródło: Game of Trades

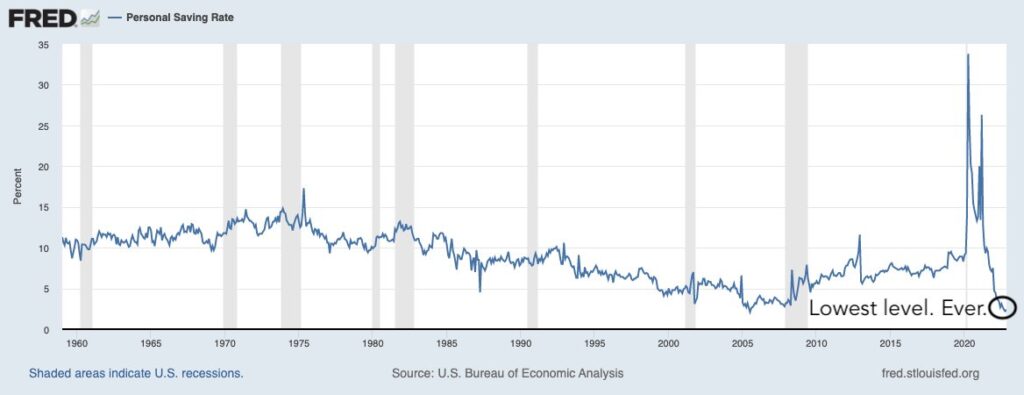

Odwrócenie krzywej rentowności 2 i 10 letnich obligacji jest najmocniejsze od recesji z początku lat 80-tych i wskazuje, iż recejsa która czeka gospodarkę może być silniejsza niż wielu się spodziewa. Tymczasem banki centralne karmią 'słuchaczy’ legendami o miękkim lądowaniu. Źródło: Game of Trades Prywatne oszczędności Amerykanów znajdują się na historycznych minimach. Mimo mocnego rynku pracy obywatele USA nigdy wcześniej nie posiadali tak skromnej poduszki finansowej. Niewolniczy kopropracjonizm postępuje? Źródło: US Labor of Statistics

Prywatne oszczędności Amerykanów znajdują się na historycznych minimach. Mimo mocnego rynku pracy obywatele USA nigdy wcześniej nie posiadali tak skromnej poduszki finansowej. Niewolniczy kopropracjonizm postępuje? Źródło: US Labor of Statistics Patrząć historycznie, stopy procentowe były dużo wyższe. Co jeżeli inflacja okaże się mocno ugruntowana i nie będzie dalej tak dynamicznie spadać mimo postępujacej recesji? Wrócimy do poziomów z lat 80-tych? Źródło: Game of Trades

Patrząć historycznie, stopy procentowe były dużo wyższe. Co jeżeli inflacja okaże się mocno ugruntowana i nie będzie dalej tak dynamicznie spadać mimo postępujacej recesji? Wrócimy do poziomów z lat 80-tych? Źródło: Game of Trades

3 lat temu

3 lat temu