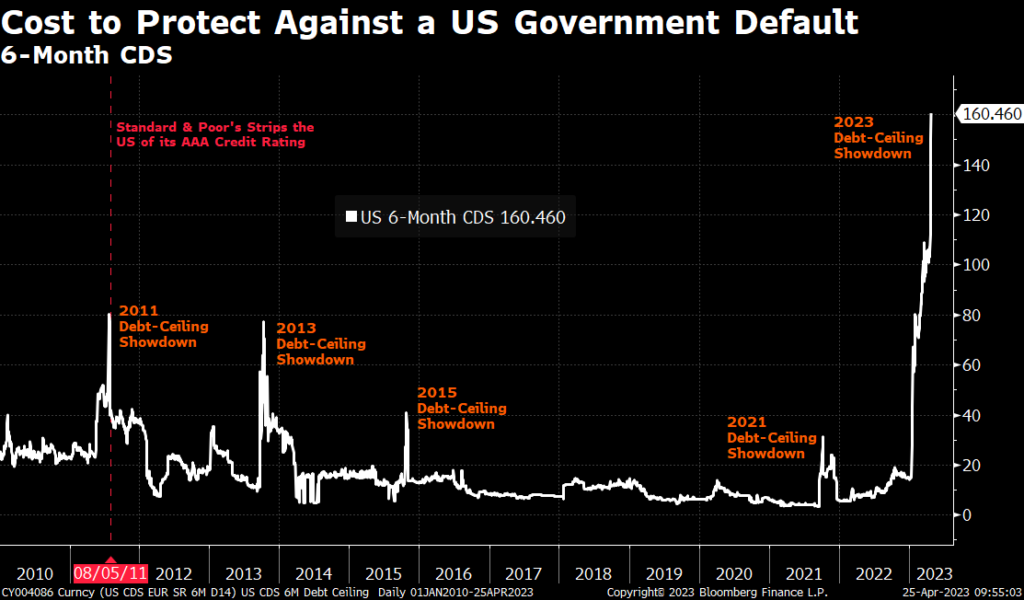

Instrumenty CDS tj. Credit Default Swaps dla USA wzrosły w ostatnich dniach do poziomów niewidzianych w historii. Nie były one tak wysokie w żadnym z poprzednich kryzysów – bańce dot-com, GFC w 2008 czy kryzysie zadłużenia w 2011. choćby obniżenie ratingu kredytowego USA, 12 lat temu nie spowodowało tak potężnego wzrosty CDS-ów. Czym są CDS i skąd ten rajd? Stany Zjednoczone znajdują się przed dniem X, w którym politycy głosować będą za lub przeciw podniesieniu pułapu zadłużenia. W poniższym artykule dokładnie opisaliśmy ten problem. Czy ktoś gra na złamanie USA?

Czym są CDS-y?

Na począku uprośćmy – CDS to rodzaj umowy między stronami, która jest elementem wyceny ryzyka potencjalnej niewypłacalności. Lub zaistnienia innych negatywnych zdarzeń. Zatem idźmy dalej – im bardziej rośnie spread CDS danej instytucji lub banku, tym pewniejszy rynek spekulacyjny jest odnośnie przyszłych problemów danej instytucji. CDS jest więc zabezpieczeniem na wypadek niewykonania zobowiązania. W przypadku rajdu CDS-ów USA oznacza to, iż rynek widzi USA jako podmiot, który możę okazać się niewypłacalny. Bardzo ważnym czynnikiem wpływającym na cenę CDS poszczególnych banków czy instytucji jest określany przez instytucje ratingowe jak S&P Global, Moody’s czy Fitch poziom ryzyka transakcji. Kontrakty CDS wykupywane przez banki lub fundusze nie posiadające jednocześnie obligacji (długu) na którym oparty jest kontrakt nazywa się tzw. nagimi CDS-ami.

Problem CDS

Załóżmy, iż podmiot X zainwestorwał w roczne obligacje państwowe USA. Teraz obawia się, iż z powodu wszystkich informacji wokół (w tym informacjach o rosnących CDS-ach)ł, USA może nie wywiązać się z obligacji. Co w takiej sytuacji? Możesz kupić ubezpieczenie, które wypłaci Ci termin wykupu, jeżeli obligacje amerykańskie zatoną. To ubezpieczenie nazywa się CDS. Powiedzmy, iż podmiot X kupił 1 00 000 dolarów 1-rocznych 'treasuries’. Obligacje te płacą kupon odsetki w wysokości 5%. jeżeli X zechce je ubezpieczyć, będzie musiał zapłacić premię. Premia nazywana jest tzw. spreadem CDS.

Źródło: Bloomberg

Źródło: BloombergW 2008 roku inwestor musiał zapłacić mniej więcej 0,60% rocznie za ubezpieczenie 1-rocznych obligacji. Dziś ta składka (CDS) prezentuje się na poziomie 1,6%. Sprzedawca prosi zatem o większą premię, ponieważ uważa, iż ryzyko niewykonania zobowiązań przez USA jest dużo wyższe. Ponad 100% wyższe niż w 2008 roku. Koszt ubezpieczenia obligacji USA jest wyższy niż koszt obligacji Chin.

Druckenmiller gra przeciwko USD

To, co działa na korzyść USA, to fakt, iż dług jest w USD. Dzięki temu mogą przez cały czas go drukować i unikać niewypłacalności. Postrzeganie ryzyka w stosunku do USA z pewnością zmieniło się jednak gorsze, także przez rosnący temat BRICS i dedolaryzacyjnej presji. Stanley Druckenmiller, znany amerykański miliarder i spekulant poinformował, iż w tej chwili shortuje dolara. Przegapił zeszłoroczny rajd waluty ale powiedział, iż USD przez cały czas będzie spadał. Dlaczego? Przez wzrost umów bez udziału dolara i cięcia stóp Fed. Przemawiając na imprezie organizowanej przez norweski fundusz inwestycyjny, Druckenmiller ujawnił, iż jego pogląd o spadku dolara jest najbardziej przewidywalną spośród nieprzewidywalnych zdarzeń z całego okresu jego kariery wg. Financial Times.

Tak pewny nie był nigdy

„Jednym obszarem, w którym czuję się komfortowo, jest to, iż gram na spadki dolara amerykańskiego (…) Trendy walutowe mają tendencję do istnienia przez dwa lub trzy lata. Mieliśmy długi wzrost wcześniej”. Indeks dolara osiągnął 20-letni szczyt dzięki zacieśnianiu polityki przez Rezerwę Federalną. Dolar spadł o prawie 10% od listopada, ale twórca Duquesne Capital uważa, iż trend spadkowy się nie skończył.

Teraz Fed ma zrobić coś odwrotnego – obniżyć stopy. Problem w tym, iż nikt nie wie kiedy to zrobi. Druckenmiller wymienił jednak także inny wyznacznik siły USD. Uzbrojenie dolara to kolejny czynnik spadkowy – w jego ocenie. W obawie przed sankcjami inne kraje mogą chcieć używać innych walut. To może utrudnić Amerykanom manipulowanie własnym długiem. Ostatnim przykładem może być Brazylia, której prezydent Lula da Silva wezwał kraje BRICS do stworzenia własnej waluty.

2 lat temu

2 lat temu