Miniony tydzień upłynął pod znakiem zmiennych nastrojów na światowych parkietach. Jak przystało na „walentynki”, inwestorzy zapałali miłością do globalnych akcji. Optymizm wraz z upływem kolejnych sesji jednak gasł, ale nie przeszkodziło to wielu indeksom giełdowym znaleźć się na najwyższych poziomach w tym roku.

Jednym z motorów napędowych indeksów stały się spółki z sektora obronnego, korzystające z przedłużającej się wojny na Ukrainie i ryzyka eskalacji konfliktu. Mimo przesłanek dających pretekst do przeceny na giełdach, akcje charakteryzują się dużą odpornością. Zgoła inaczej sytuacja przedstawia się w przypadku rentowności amerykańskich obligacji, które kontynuowały wzrost po publikacji danych z gospodarki.

Duża niepewność charakteryzuje inwestorów lokujących kapitał w Kraju Kwitnącej Wiśni. Nominacja nowego prezesa Banku Japonii może być katalizatorem zmian w polityce monetarnej, a także wpływać na sentyment rynkowy.

Huśtawka nastrojów na giełdach

W mijającym tygodniu na giełdach nie brakowało emocji. Kluczową rolę odegrały publikacje danych makroekonomicznych w USA. Inwestorzy długo wykazywali odporność na „jastrzębie” odczyty inflacji, jednak w czwartek nastąpiła kapitulacja „byków”, która spowodowała, iż zyski z pierwszej połowy tygodnia zostały wymazane. Indeks S&P 500 ostatecznie osiągnął stopę zwrotu na poziomie -0.28%. Nieznacznie lepiej wypadł Nasdaq Composite, kończąc tydzień symbolicznym wzrostem (0.58%).

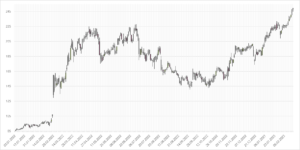

Świetną passę kontynuują indeksy w Europie, które w tym tygodniu znowu dały pokaz siły. Historyczne maksimum intraday naruszył francuski CAC40, notując wzrost w skali tygodnia równy 3.06%.

W.1 Notowania indeksu CAC40. Źródło: opracowanie własne, Stooq.pl

Kroku próbowali dotrzymywać mu niemiecki DAX (1.14%) i brytyjski FTSE 100 (1.55%), który po raz pierwszy w historii przekroczył poziom 8000 punktów. Głównie za sprawą utrzymującej się presji mocnego dolara, nieco gorsza koniunktura panowała na rynkach wschodzących,. Najwyższą stopę zwrotu osiągnęła brazylijska Bovespa (1.02%). Pozytywny wynik charakteryzował także indeks w Indiach (0.53%). „Na minusie” tydzień zakończyły natomiast giełdy w Hongkongu (-2.22%) i Szanghaju (-1.12%).

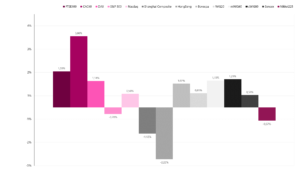

W.2 Stopy zwrotu indeksów giełdowych w ostatnim tygodniu. Źródło: opracowanie własne, Stooq.pl

Niekorzystna dla banków opinia rzecznika TSUE w sprawie kredytów frankowych wpłynęła na zmienność na rynku lokalnym. Sektor bankowy znalazł się pod presją, ale po chwilowej panice, indeks skupiający największe podmioty obronił się przed korektą. W ostatecznym rozrachunku WIG20 osiągnął dodatnią stopę zwrotu na poziomie 0.61%. Dobrze zaprezentowały się także indeksy małych (sWIG80 zyskał 1.21%) i średnich spółek (mWIG40 wzrósł o 1.15%).

Sektor obronny na fali

Trwająca od blisko roku wojna na Ukrainie zmieniła nastawienie wielu państw w temacie polityki obronnej. Brak symptomów wskazujących na zbliżający się koniec wojny na Ukrainie wraz z wieloma sygnałami zwiastującymi możliwą eskalację konfliktu przekłada się na rosnące zainteresowanie inwestorów akcjami spółek z sektora obronnego. W minionym tygodniu odbyło się spotkanie ministrów obrony państw NATO w sprawie Ukrainy. Głównym tematem rozmów było wsparcie kraju, uzupełnienie zapasów sprzętu i amunicji. USA i NATO obiecują dalszą pomoc dla Ukrainy.

W planach jest m.in. zwiększenie gromadzonej amunicji, gdyż szybsze zużywanie pocisków niż możliwości produkcyjne powodują, iż zapasy się wyczerpują. Niemiecki minister obrony Boris Pistorius wezwał krajowy przemysł obronny do zwiększenia mocy produkcyjnych. Polityk poinformował m.in. o podpisaniu przez niemiecki rząd umowy ze spółką zbrojeniową Rheinmetall na produkcję amunicji do dział przeciwlotniczych Gepard używanych przez Ukrainę.

Rheinmetall AG to jeden z największych podmiotów zaangażowanych w produkcję sprzętu wykorzystywanego podczas wojny na Ukrainie. Przedsiębiorstwo wraz ze spółką Krauss-Maffei Wegmann jest producentem czołgów Leopard 2. W swojej ofercie koncern posiada również różne rodzaje broni, wozów bojowych czy systemów dowodzenia. Wzrost zainteresowania produktami spółki i zaistniała sytuacja geopolityczna sprawiła, iż firma stała się jednym z ulubieńców inwestorów. Na przestrzeni 12 miesięcy akcje przedsiębiorstwa zyskały ponad 150%, a w ostatnich tygodniach spółka wróciła ponownie do łask, co pozwoliło na pokonanie szczytów z drugiego kwartału ubiegłego roku.

W.3 Notowania spółki Rheinmetall AG. Źródło: opracowanie własne, Stooq.pl

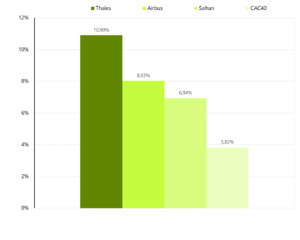

Trwające ataki rakietowe, ostrzeliwanie infrastruktury krytycznej na Ukrainie, a także informacje sugerujące gromadzenie przez Rosję samolotów i śmigłowców w pobliżu granicy mogą wskazywać na kolejną eskalację działań zbrojnych. Uwarunkowania i otoczenie geopolityczne sprawiają, iż popularność akcji spółek z sektora obronnego uwidacznia się w szerokiej perspektywie. Najlepszym przykładem są trzy spółki notowane na giełdzie w Paryżu, wchodzące w skład indeksu CAC40. Akcje Safran, Thales czy Airbus, których działalność jest związana z sektorem obronnym, w ostatnim tygodniu były jednym z motorów napędowych wzrostów, które pozwoliły indeksowi CAC40 wspiąć się na rekordowe poziomy.

W.4 Stopy zwrotu francuskich spółek z sektora obronnego na tle indeksu CAC40 w horyzoncie 1 miesiąca. Źródło: opracowanie własne, Yahoo Finance

Spółki działające w branży związanej z obronnością można również znaleźć na Giełdzie Papierów Wartościowych w Warszawie. Na fali popularności akcji przedsiębiorstw związanych z wojskowością w ostatnim tygodniu wyróżniały się notowania Lubawy (producent kamizelek kuloodpornych, namiotów, hangarów, wyposażenia pojazdów), Protektora (producent obuwia wojskowego), czy Zakładu Budowy Maszyn Zremb-Chojnice (producent kontenerów specjalistycznych dla wojska).

W.5 Notowania spółek z branży obronnej na GPW. Źródło: opracowanie własne, Stooq.pl

Zmiany w Banku Japonii

Ciekawe rzeczy dzieją się nie tylko na europejskich i amerykańskich parkietach. W ostatnich dniach inwestorów w Japonii rozgrzała informacja o nominacji nowego prezesa banku centralnego. Funkcję szefa Banku Japonii ma objąć Kazuo Ueda zastępujący Haruhiko Kurodę, który przyzwyczaił inwestorów do utrzymywania ultraekspansywnej polityki monetarnej. Nominacja Uedy musi zostać jeszcze potwierdzona przez obie izby japońskiego parlamentu, a oficjalne przejęcie urzędu nastąpi w kwietniu.

Zmiana władzy w banku centralnym wiąże się z niepewnością dotyczącą kształtu polityki monetarnej. Odejście od dotychczasowej strategii jest niemalże przesądzone, jednak najważniejsze będzie tempo i sposób przeprowadzania zmian. Bazowym scenariuszem według większości analityków rynkowych jest stopniowa normalizacja polityki pieniężnej. Już w niedalekiej przyszłości należy spodziewać się pierwszych działań zmierzających do dostosowania polityki krzywej dochodowości (Bank Japonii m.in. skupuje obligacje, by utrzymać rentowność 10-letnich papierów dłużnych na poziomie 0.50%) ale całkowita rezygnacja z ujemnych stóp procentowych może zostać rozciągnięta w czasie. Analitycy pokładają duże nadzieje w nowym prezesie banku centralnego, który jest profesorem akademickim i w przeszłości piastował stanowisko w zarządzie Banku Japonii.

Wyzwanie dla Uedy jest ogromne, gdyż Japonia pozostała ostatnim bastionem polityki ultraniskich stóp procentowych. Ich podwyższanie przez inne banki centralne wywiera coraz większą presję na działania Banku Japonii. Efektem obecnej sytuacji jest narastanie presji inflacyjnej i kształtowanie się wskaźnika wzrostu cen na najwyższym poziomie od 1991 r. Bardzo duży wpływ i oddziaływanie na decyzje banku centralnego może mieć rynek walutowy, gdzie w horyzoncie ostatnich kilku kwartałów słabość jena uwidacznia się aż nadto.

W.6 Notowania kursu USD/JPY. Źródło: opracowanie własne, Stooq.pl

Rynek japoński w najbliższych miesiącach jest wart obserwowania. Sposób dostosowania polityki monetarnej może być determinantem oceny Japonii przez zagranicznych inwestorów, a jednocześnie będzie to czynnik odgrywający istotny wpływ na kształtowanie się cen instrumentów na lokalnym rynku finansowym.

Rentowności obligacji znowu w górę

Publikowane w ubiegłym tygodniu dane makroekonomiczne w USA wprowadziły na rynkach sporo zamieszania. Tempo wzrostu inflacji CPI obniżyło się z 6.50% do 6.40%, jednakże odczyt okazał się wyższy od konsensusu rynkowego (6.20%). Niepokój wzbudzać mogą przede wszystkim dane dotyczące cen w sektorze usługowym. Wyłączając sektor dostaw energii, dynamika przyspieszyła z 7.00% do 7.20%. Wśród podstawowych kategorii, wzrost cen żywności wyniósł 10.10%, a ceny energii osiągnęły tempo wzrostu równe 8.70%. Jedyną kategorią z ujemną dynamiką okazały się samochody używane, w przypadku których zanotowano spadek cen na poziomie 11.60%.

Oliwy do ognia dolała publikacja danych dotyczących inflacji producenckiej. Wartość wskaźnika obniżyła się do poziomu 6.00%, podczas gdy analitycy rynkowi spodziewali się odczytu równego 5.40%. Mimo obniżania się dynamiki (miesiąc wcześniej wskaźnik wyniósł 6.50%) cen producenckich, wzmocnieniu uległy obawy o lepkość inflacji, co może oddziaływać na kolejne decyzje Rezerwy Federalnej.

Taka kombinacja danych w połączeniu z bardzo dobrymi odczytami sprzedaży detalicznej (wzrost w ujęciu m/m o 3.00%, konsensus rynkowy: 1.80%) i pozytywnymi danymi z rynku pracy (liczba wniosków o zasiłek dla bezrobotnych równa 194 tys.) przełożyła się na wzrosty rentowności amerykańskich obligacji.

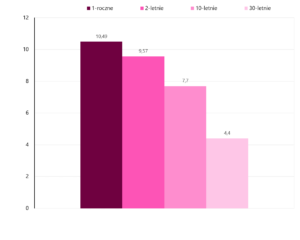

W.7 Zmiana rentowności amerykańskich obligacji na przestrzeni tygodnia wyrażona w punktach bazowych. Źródło: opracowanie własne, Stooq.pl. Investing.com

Wzrost rentowności obligacji dotknął zarówno papiery krótko- jak i długoterminowe. W trakcie ostatnich 5 sesji giełdowych skala zmian w przypadku obligacji o krótkim terminie zapadalności przekroczyła poziom 10 punktów bazowych. Silny ruch wzrostowy rentowności obligacji 10-letnich obserwowany niemal od początku lutego sprawił, iż znalazły się one na najwyższym poziomie od listopada ubiegłego roku. Ostatnia fala wzrostowa dla obligacji 2-letnich wynosząca ok. 0.6 punktu procentowego spowodowała, iż rentowności zameldowały się tuż poniżej maksymalnych wartości aktualnego trendu. W przypadku obligacji 1-rocznych wyznaczony został nowy szczyt w okolicach 5%.

W.8 Rentowności amerykańskich obligacji. Źródło: opracowanie własne, FRED

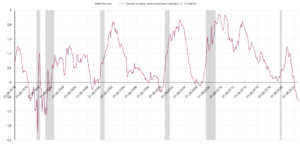

Na przestrzeni ostatnich 3 miesięcy zaobserwować można dywergencję między zachowaniem się obligacji krótkoterminowych i długoterminowych. Rentowności papierów dłużnych o krótszych terminach zapadalności utrzymują się blisko maksymalnych wartości bądź choćby je poprawiają, podczas gdy instrumenty długoterminowe oddaliły się od szczytów. W ten sposób dochodzi do utrwalenia się odwrócenia krzywej dochodowości. W połowie ubiegłego roku po raz pierwszy w obecnym cyklu mieliśmy do czynienia z sytuacją, kiedy rentowności obligacji 10-letnich przewyższyły poziom wyznaczony dla instrumentów 2-letnich.

Obecnie ujemny spread wynosi ok. 80 punktów bazowych i jest na najwyższym poziomie od 1981 r. Osiągnięcie rekordowych wartości nie jest dobrym zwiastunem dla gospodarki. Ujemna różnica między rentownościami obligacji 2 i 10-letnich historycznie okazywała się jednym z najlepszych wskaźników sygnalizujących nadchodzącą recesję.

W.9 Spread między rentownościami obligacji 2 i 10-letnich. Źródło: opracowanie własne, FRED

Wysoka skuteczność prognostyczna wskaźnika jest istotnym sygnałem ostrzegawczym, który warto wziąć pod uwagę, podejmując decyzje inwestycyjne.

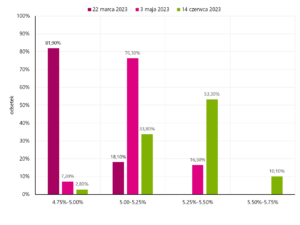

Okresy, w których doświadczaliśmy odwróconej krzywej rentowności amerykańskich obligacji z reguły nie były długotrwałe. Obecny cykl podwyżek stóp procentowych z dużym prawdopodobieństwem zbliża się do końca, co powinno w perspektywie kilku miesięcy powstrzymać wzrost rentowności obligacji krótkoterminowych. Aktualnie, oczekiwania rynkowe z tygodnia na tydzień się zmieniają. Jeszcze w ubiegłym tygodniu, rynek zakładał dwie podwyżki stóp procentowych i zakończenie cyklu w maju. Po serii publikacji danych makroekonomicznych w USA, rynek oczekuje dodatkowej podwyżki stóp procentowych w czerwcu. Jednocześnie, według rynkowych oczekiwań, osiągnięty poziom stóp procentowych ma zostać utrzymany do końca bieżącego roku.

W.10 Oczekiwany poziom stóp procentowych w USA po najbliższych posiedzeniach Fed. Źródło: opracowanie własne, CME Group

Pierwsze sygnały o możliwym zwrocie w polityce monetarnej Rezerwy Federalnej mogą być impulsem do zmiany trendu. W momencie pojawienia się symptomów świadczących o nadchodzącym „pivocie”, krzywa rentowności powinna zacząć się wypłaszczać, a segmentem napędzającym taki ruch powinny stać się obligacje krótkoterminowe. Przy realizacji bazowego scenariusza nominalne zmiany (wyrażone w punktach bazowych) rentowności obligacji krótkoterminowych z dużym prawdopodobieństwem przewyższą analogiczny ruch dla papierów dłużnych z terminem zapadalności równym 10 lub 30 lat.

Podsumowanie

Inwestorzy rozpoczęli mijający tydzień w dobrych nastrojach, po czym nastąpiło pogorszenie sentymentu, które jednak nie przeszkodziło w osiągnięciu nowych rekordów przez indeksy w Paryżu i Londynie. Wzmożone zaangażowanie wielu państw w rozwój segmentu obronności sprzyja sile relatywnej spółek z tego sektora. Optymizm widoczny na rynku akcyjnym nie znajduje odzwierciedlenia na amerykańskim rynku obligacji. Wyższe od oczekiwań odczyty inflacji przełożyły się na wzrost rentowności obligacji oraz utrzymanie się silnie ujemnych spreadów między papierami krótko i długoterminowymi. Obraz na rynku papierów dłużnych sygnalizuje rosnące prawdopodobieństwo wydłużenia cyklu podwyżek stóp procentowych i wystąpienia recesji. Taki rozwój wydarzeń jest też sygnałem ostrzegawczym dla rynku akcyjnego, jednak jak na razie indeksy giełdowe wykazują się dużą odpornością na wszelkiego rodzaju „jastrzębie” informacje rynkowe.

Źródło: Piotr Langner, Doradca inwestycyjny WealthSeed

Nota prawna

Niniejszy dokument jest jedynie materiałem informacyjnym do użytku odbiorcy. Nie powinien być rozumiany jako materiał o charakterze doradczym lub jako podstawa do podejmowania decyzji inwestycyjnych. Nie powinien też być rozumiany jako rekomendacja inwestycyjna. Wszystkie opinie i prognozy przedstawione w tym opracowaniu są jedynie wyrazem opinii autora w dniu publikacji i mogą ulec zmianie bez zapowiedzi. Autor nie ponosi odpowiedzialności za jakiekolwiek decyzje inwestycyjne podjęte na podstawie niniejszego opracowania. Historyczne wyniki inwestycyjne nie dają gwarancji osiągnięcia podobnych wyników w przyszłości.

2 lat temu

2 lat temu

![Wyspa Herta czeka na nowego właściciela. Licytacja już 19 grudnia. Gmina Stawiguda zapowiada walkę o teren [WIDEO, ZDJĘCIA]](https://static.olsztyn.com.pl/static/articles_photos/45/45575/ddc095b8498ca0668885044a1840012f.jpg)