Kolejne bankructwo

Kolejnym bankrutem okazuje sie być Signature Bank, w którym zdeponowane było ponad 200 mld USD. Kontrolę nad nim przejęli godzinę nowojorscy regulatorzy. Już wiadomo – akcjonariusze banku nie odzyskają choćby jednego dolara – muszą odrobić bolesną lekcję. Podobnie jak posiadacze części niezabezpieczonych długów. Regulatorzy obejmą ochroną wylącznie klientów banków i ich depozyty. Przypomnijmy – w banku tym środki posiadała firma fintech Circle, emitent stablecoina USDC. Feralnie znaczące środki trzymała też w upadłym SVB oraz Silvergate. Nie tylko Circle. Giełda kryptowalut Coinbase w Signature zdeponowała 240 mln USD. Informacje o pomocy regulatorów pomagają teraz USDC odzyskać peg z dolarem, a Bitcoin odbił się w stronę 22 000 USD.

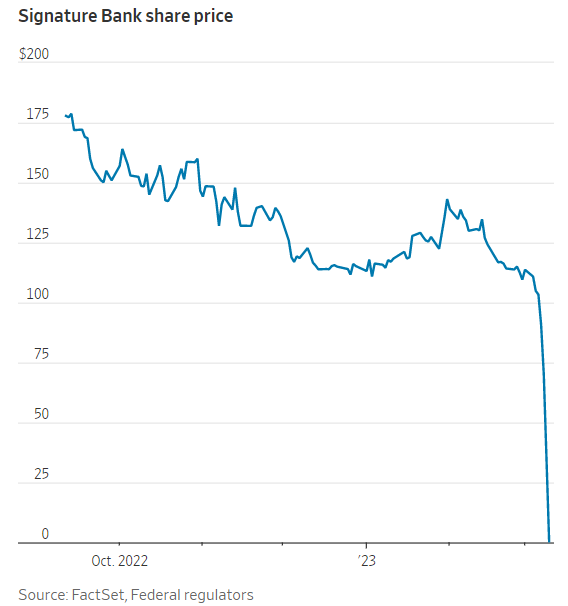

Walory banku w piątek zniżkowały blisko 30%. Signature Bank przyjmował m.in. klientów z rynku kryptowalut ale niedwano rakiem zacząć wycofywać się z tego biznesu. Prawdopodobnie w obawie przed odpływem depozytów – po zakażeniu Silvergate Capital. Wciąż nie jest pewne co doprowadziło do spektakularnego upadku.Wyjaśnieniem wydaje się run na wypłaty spowodowani niepewnością i bankructwem SVB. Jeszcze w czwartek Signature raportował silną pozycję finansową, z wielomilionowym skupem akcji własnych włącznie.

Nie, to nie wykres Luna/Terra czy tokenu giełdy FTX. To wykres renomowanego, amerykańskiego banku. W którym depozyty majętnych ludzi przekraczały 93%.

Euforia na indeksach?

Rezerwa Federalna i inni amerykańscy decydenci postawili sprawę bardzo jasno. Wszyscy inwestorzy, którzy przechowywali środki w SVB i Signature Bank otrzymają swoje pieniądze, część otrzyma je jeszcze dziś tj. 13 marca. Również Ci, którzy mieli w wyżej wymienionych bankach środki przewyższające 250 000 tys USD, czyli sumę gwarntowaną zwrotem przez rząd USA. Co więcej, instytucje ze Stanów na potrzebę chwili stworzą zupełnie nowy instrument zapewniający płynność bankom w stresie. Jaki?

Fed zamierza zażegnać problemy związane z płynnością. Stworzył nowy instrument tzw. Bank Funding Term Program. Jego celem będzie alternatyw upłynnienia posiadanych obligacji, gdy banki będą potrzebowały większej płynności by zaspokajać odpływy środków klientów. W ten sposób Rezerwa Federalna chce zabezpieczyć system na wypadek masowego runu na banki.

HQLA

Zasadniczo wszystkie instrumenty, które banki kupiły w remach High Quality Liquid Assets (HQLA), będą kwalifikować się do tego instrumentu. Nie tylko treasuries tj. amerykańskie obligacje skarbowe. Banki będą mogły sprzedawać je teraz Fedowi by uzyskać pieniądze. Co bardzo ważne – obligacje będą wyceniane na podstawie ich wartości nominalnej. Negatywny czynnik wyceny rynkowej z niezabezpieczonych obligacji nie będzie brany pod uwagę w nowym instrumencie od Rezerwy Federalnej. Jednym słowem rok gwarantowanej płynności na poziomie Fed Funds i 10% księgowanie zabezpieczenia.

Rynki odebrały umowę z euforią i widzą, iż Fed chce wyciągnąć rękę do Wall Street. Zobaczymy co przyniosą kolejne dni. Na tą chwile wydaje się to być niezła umową. Informacje są świeże więc nie sięgnęliśmy jeszcze bardzo głęboko. Ale wydaje się to przypominać sytuację w której Rezerwa Federalna weźmie na siebie ciężar bankructw banków. Stworzy pieniądze z przysłowiowego powietrza i skupi toksyczne (w otoczeniu wysokich stóp procentowych) aktywa, których sprzedaż na rynku wiązałaby się z potężną stratą. Kto zapłaci za tą imprezę? W awaryjnym funduszu uruchomionym w 2008 roku w tej chwili jest ok. 100 mld USD. To jednak może nie wystarczyć. Ale są jeszcze środki podatników i pokusa w postaci nowych banknotów. W kryzysowych warunkach może być trudno się jej oprzeć.

Ryba śmierdzi od głowy? Czy Citadel to piramida finansowa Kena Griffina stworzona na wzór i podobieństwo funduszu Madoffa? Może Cię zainteresuje:

2 lat temu

2 lat temu